Με τις «ευλογίες» του πληθωρισμού ανοδικά κινήθηκε το συνολικό μέγεθος της εγχώριας αγοράς των γαλακτοκομικών προϊόντων το 2022. Όπως αναφέρει ο κ. Β. Ρεγκούζας, πρόεδρος και διευθύνων σύμβουλος της Στόχασις, σε αξία (τιμές χονδρικής), εκτιμάται ότι ανήλθε 1,6 δισ. ευρώ πέρσι, παρουσιάζοντας σημαντική αύξηση σε σχέση με το 2021, λόγω αύξησης της μέσης τιμής των προϊόντων.

Ωστόσο, η δυσμενής οικονομική συγκυρία των προηγούμενων ετών, η πανδημία του Covid-19, η εμπόλεμη κατάσταση στην Ουκρανία, η ενεργειακή κρίση και η συνεπαγόμενη αύξηση του πληθωρισμού δεν αφήνουν ανεπηρέαστο τον κλάδο, επισημαίνεται στην πρόσφατη κλαδική μελέτη για τα «Γαλακτοκομικά προϊόντα» που πραγματοποίησε η Στόχασις.

Σημειώνεται ότι ο κλάδος των γαλακτοκομικών προϊόντων, με σημαντική αξία εξαγωγών 247 εκατ. ευρώ το 2021 και ΜΕΡΜ (μέσος ετήσιος ρυθμός μεταβολής) εξαγωγών 14,4% τη χρονική περίοδο 2013-2021, καθώς και ο «συγγενής» κλάδος των τυροκομικών, αποτελούν ιδιαίτερα δυναμικούς κλάδους οι οποίοι μπορούν να συνεισφέρουν στην ανάπτυξη της οικονομίας και την ενίσχυση της περιφέρειας, αναφέρει η μελέτη.

Μείωση στις ποσότητες και η έκπληξη του ξυνόγαλου

Η εγχώρια αγορά γαλακτοκομικών προϊόντων, σε ποσότητα, εξελίσσεται με διαφορετικούς ρυθμούς μεταξύ των προϊόντων. Ειδικότερα:

· Η εγχώρια αγορά παστεριωμένου και υψηλής παστερίωσης γάλακτος παρουσίασε μείωση την περίοδο 2013-2021, με το Μέσο Ετήσιο Ρυθμό Μεταβολής (ΜΕΡΜ) να διαμορφώνεται σε -3,2% για το φρέσκο γάλα και -2,9% για το γάλα υψηλής παστερίωσης. Το συνολικό μέγεθος της εγχώριας αγοράς παστεριωμένου και υψηλής παστερίωσης γάλακτος παρουσίασε μείωση (-3,2%) το 2021 σε σχέση με το 2020, που προήλθε από τη μείωση της αγοράς HO.RE.CA., λόγω της πανδημίας του Covid-19. Όσον αφορά στο 2022, εκτιμάται ότι το μέγεθος της συνολικής εγχώριας αγοράς παστεριωμένου και υψηλής παστερίωσης γάλακτος παρουσίασε περαιτέρω μείωση 3% περίπου, καθώς η αύξηση της μέσης τιμής έχει οδηγήσει σε μείωση της ζήτησης.

· Η εγχώρια αγορά συμπυκνωμένου γάλακτος παρουσίασε μείωση την περίοδο 2013-2021, με το ΜΕΡΜ να διαμορφώνεται σε -0,9%. Όσον αφορά στο 2022 εκτιμάται ότι η εν λόγω αγορά παρουσίασε μείωση της τάξης του -3,0%, μετά τη σημαντική αύξηση της διετίας 2020-2021 (2021/2020: 3,5%, 2020/2019: 12,3%), εξαιτίας της πανδημίας του Covid-19 που οδήγησε σε αποθεματοποίηση λόγω της μεγαλύτερης διάρκειας συντήρησής του.

· H εγχώρια αγορά ξινόγαλου εκτιμάται ότι παρουσίασε αύξηση 15,0% περίπου το 2022 σε σχέση με το 2021 (2021/2020: 15,3%, 2020/2019: 13,4%). Οι αυξήσεις αυτές δικαιολογούνται λόγω της υψηλής διατροφικής του αξίας.

· Η εγχώρια αγορά ροφημάτων παρουσίασε οριακή αύξηση την περίοδο 2013-2021 (ΜΕΡΜ: 0,4%). Όσον αφορά στο 2022, εκτιμάται μείωση της τάξης του 6,0% σε σχέση με το 2021.

· Η εγχώρια αγορά γιαουρτιού σημείωσε μείωση τη διετία 2020-2021 (μετά τη σημαντική άνοδο την τριετία 2017-2019), η οποία οφείλεται κυρίως επίσης στις αρνητικές επιπτώσεις της πανδημίας του Covid-19 στο «κανάλι» HO.RE.CA. Σημειώνεται ότι ο ΜΕΡΜ της περιόδου 2013-2021 διαμορφώθηκε σε 2,7%. Όσον αφορά στο 2022, εκτιμάται περαιτέρω μείωση της τάξης του 4,0%, λόγω της σημαντικής αύξησης της μέσης τιμής των προϊόντων. Σημειώνεται ότι σημαντικό ποσοστό της παραγωγής εξάγεται, με αυξητική τάση (από 25,1% επί της παραγωγής το 2012 σε 46,4% το 2021).

· Η εγχώρια αγορά επιδορπίων παρουσίασε μείωση (-3,3%) το 2021 σε σχέση με το 2020 και ΜΕΡΜ 2013-2021: -1,2%. Όσον αφορά στο 2022 εκτιμάται ότι παρουσίασε μείωση της τάξης του 6,0% περίπου σε σχέση με το 2021.

· Η εγχώρια αγορά κρέμας γάλακτος παρουσίασε διακυμάνσεις ετησίως, με τον ΜΕΡΜ να διαμορφώνεται σε 0,5% την περίοδο 2013-2021. Όσον αφορά στο 2022 εκτιμάται μείωση 2,0% περίπου σε σχέση με το 2021.

· Η εγχώρια αγορά βουτύρου παρουσίασε διακυμάνσεις την περίοδο 2013-2021, με ΜΕΡΜ 4,6%. Όσον αφορά στο 2022 εκτιμάται μείωση της τάξης του 2,0% σε σχέση με το 2021.

Μειωμένα EBITDA

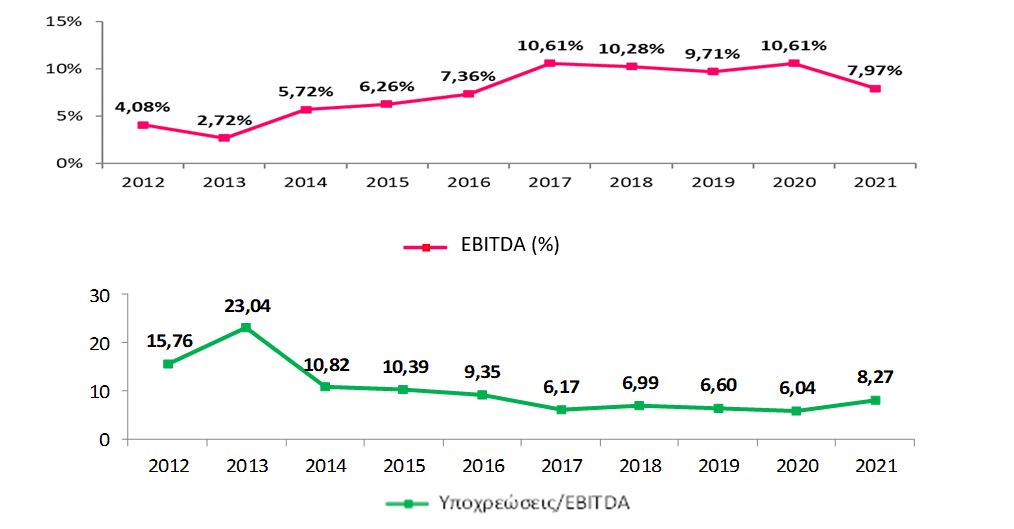

Όσον αφορά στη χρηματοοικονομική ανάλυση των παραγωγικών επιχειρήσεων του κλάδου, όπως παρατηρεί η υπεύθυνη των κλαδικών μελετών κυρία Κατερίνα Ματσούκα, το EBITDA ως ποσοστό επί των πωλήσεων των παραγωγικών επιχειρήσεων του κλάδου, παρουσίασε μείωση το 2021, μετά τη σχετική σταθερότητα που είχε προηγηθεί την τετραετία 2017-2020.

Επιπρόσθετα, ο δείκτης Υποχρεώσεις/EBITDA των παραγωγικών επιχειρήσεων του κλάδου από το 2014 και έπειτα δείχνει τη προσπάθεια τους όσον αφορά στη δυνατότητα εξυπηρέτησης των υποχρεώσεών τους. Σημειώνεται ότι οι παραγωγικές επιχειρήσεις του κλάδου θεωρούνται έντασης παγίων περιουσιακών στοιχείων.

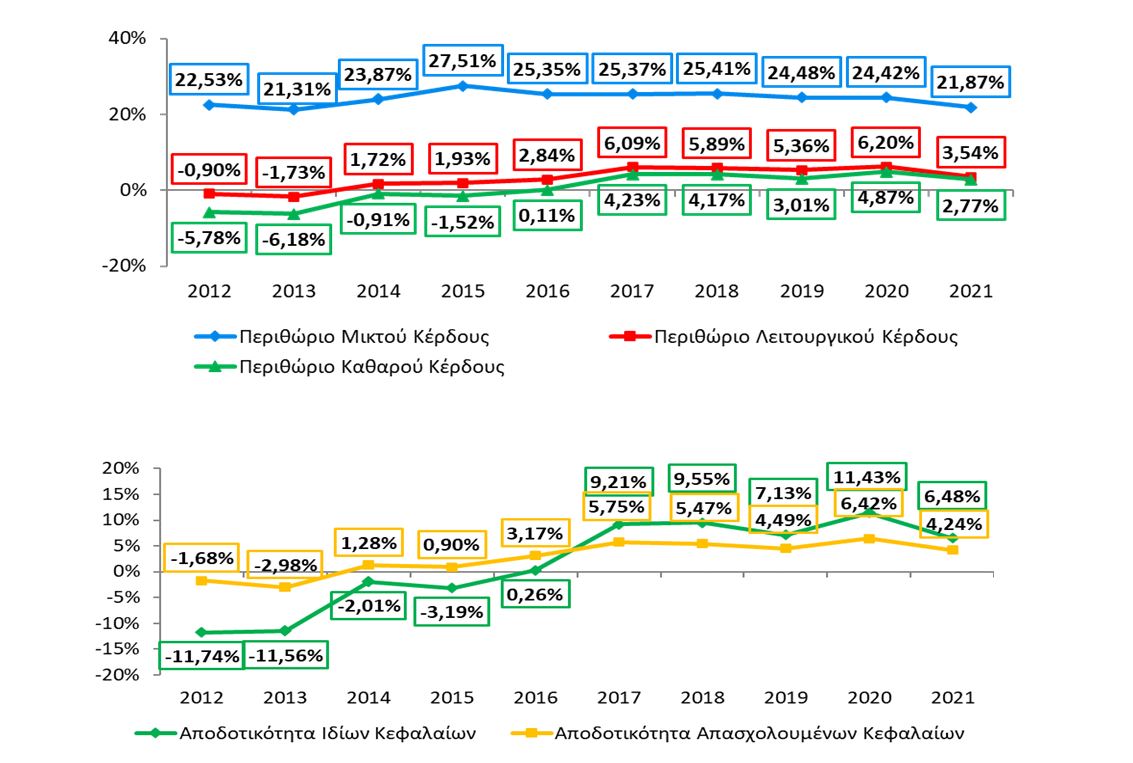

Η μεγαλύτερη αύξηση του κόστους πωλήσεων σε σχέση με την αύξηση των πωλήσεων των παραγωγικών επιχειρήσεων του κλάδου το 2021 σε σύγκριση με το 2020 είχε ως αποτέλεσμα τη μείωση των λειτουργικών κερδών και κατ’ επέκταση των καθαρών κερδών την ίδια περίοδο. Αυτό «αποτυπώνεται» στους χρηματοοικονομικούς δείκτες αποδοτικότητας ιδίων και απασχολουμένων κεφαλαίων.

Επισημαίνεται η μείωση του περιθωρίου μικτού κέρδους των παραγωγικών επιχειρήσεων του κλάδου το 2021, γεγονός που εκτιμάται ότι οφείλεται έως ένα βαθμό στην ένταση του ανταγωνισμού μεταξύ των επιχειρήσεων του κλάδου. Ωστόσο, σημειώνεται ότι οι εν λόγω χρηματοοικονομικοί δείκτες διαμορφώνονται σε καλύτερα επίπεδα την περίοδο 2016-2021 σε σύγκριση με την περίοδο 2012-2015.

Σημειώνεται ότι 4 στις 10 μεγαλύτερες παραγωγικές επιχειρήσεις, βάσει δημοσιευμένου κύκλου εργασιών το 2021, ξεπερνούν το μέσο όρο του μικτού κέρδους (%) του συνόλου των εξεταζόμενων παραγωγικών επιχειρήσεων του κλάδου, ενώ 3 στις 10 μεγαλύτερες παραγωγικές επιχειρήσεις του κλάδου, ξεπερνούν το μέσο όρο του EBITDA (%) του συνόλου των εξεταζόμενων παραγωγικών επιχειρήσεων.

Τέλος, 2 στις 10 μεγαλύτερες παραγωγικές επιχειρήσεις του κλάδου συνδυάζουν EBITDA (%) και συνολική δανειακή επιβάρυνση (%), σε επίπεδα καλύτερα από το μέσο όρο του συνόλου των εξεταζόμενων παραγωγικών επιχειρήσεων, για το 2021.