Το μεγάλο κεφάλαιο των fintech και το πώς διαμορφώνουν το τοπίο στον τραπεζικό και ευρύτερο χρηματοπιστωτικό κλάδο ανοίγει νέα μελέτη του Διεθνούς Νομισματικού Ταμείου, καθώς οι ψηφιακές τεχνολογίες συνεχίζουν να διαμορφώνουν τον τρόπο με τον οποίο τα χρηματοπιστωτικά ιδρύματα αναπτύσσονται και παρέχουν χρηματοοικονομικές υπηρεσίες.

Visa: Ανέπαφα οι 9 στις 10 πληρωμές στην Ελλάδα

Οι πρόσφατες εξελίξεις στις κινητές τηλεπικοινωνίες, την τεχνητή νοημοσύνη, τη μηχανική, τις υπηρεσίες cloud και την τεχνολογία λογιστικής έχουν οδηγήσει σε νέες χρηματοοικονομικές τεχνολογίες (FinTech). Δηλαδή νέα επιχειρηματικά μοντέλα, εφαρμογές, διαδικασίες ή προϊόντα με ουσιώδη επίδραση στην παροχή χρηματοοικονομικών υπηρεσιών, τα οποία έχουν γίνει ολοένα και πιο σημαντικά στο παγκόσμιο οικονομικό τοπίο.

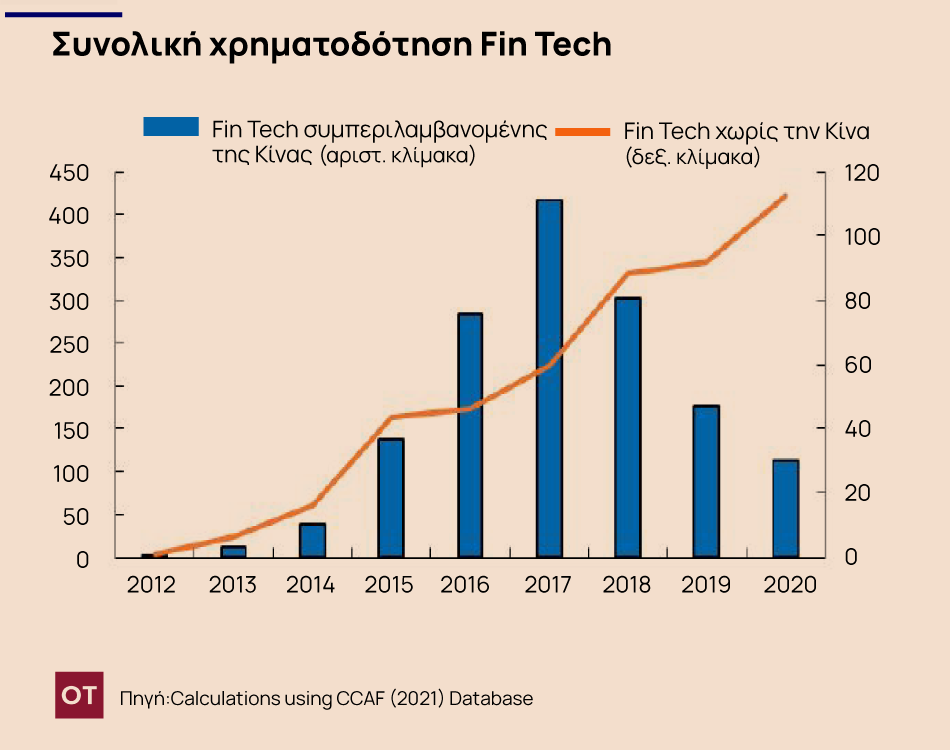

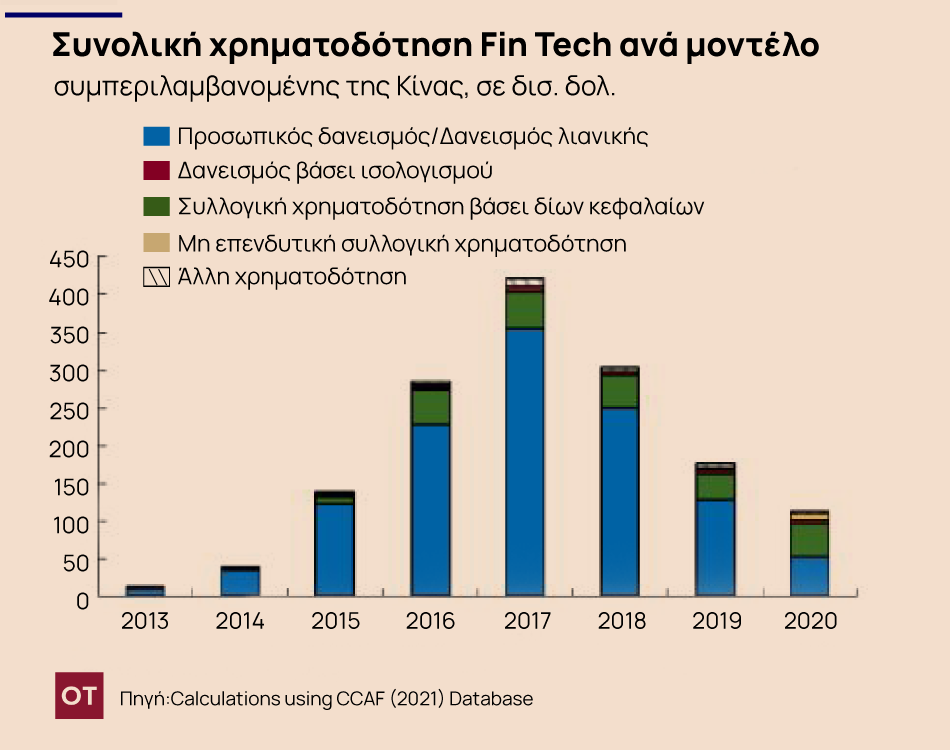

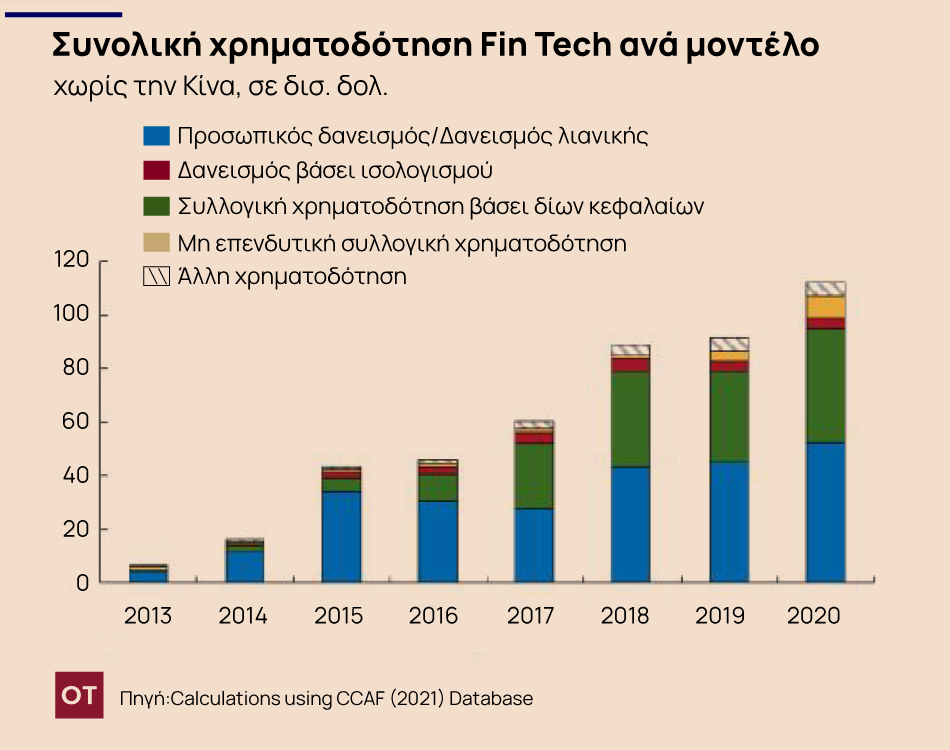

Όπως αναφέρει η μελέτη, την τελευταία δεκαετία, η χρηματοδότηση FinTech έχει σημειώσει σημαντική ανάπτυξη παγκοσμίως. Παρά τη ρυθμιστική καταστολή στην Κίνα που οδήγησε σε κάποια μείωση, ο όγκος της χρηματοδότησης FinTech παρουσιάζει σταθερά ανοδική τάση.

Ενώ οι τρέχοντες όγκοι χρηματοδότησης FinTech παραμένουν σχετικά μέτριοι, που υπολογίζονται σε περίπου 2% της συνολικής πίστωσης σε μεγάλες αγορές FinTech, υπάρχει μεγάλη προσδοκία ταχείας ανάπτυξης. Σύμφωνα με μια πρόσφατη ανάλυση του κλάδου από την Allied Research (2021), ο παγκόσμιος κλάδος δανεισμού FinTech προβλέπεται να εκτιναχθεί στα 4,9 τρισεκατομμύρια δολάρια έως το 2030. Επιπλέον, οι επενδύσεις σε πλατφόρμες FinTech είναι πιθανό να παραμείνουν ισχυρές με τη συνολική αξία να αυξάνεται στα 217 δισεκατομμύρια δολάρια το 2019 από 4 δισεκατομμύρια δολάρια το 2012 (Statista, 2022).

Η χρήση των τεχνολογιών

Η εμφάνιση νέων καινοτομιών χρηματοδότησης FinTech έχει προσφέρει σημαντικά πλεονεκτήματα τόσο για τα παραδοσιακά χρηματοπιστωτικά ιδρύματα όσο και για το ευρύτερο χρηματοπιστωτικό σύστημα. Μέσω συνεργασιών ή ανάπτυξης εσωτερικών λύσεων FinTech, τα παραδοσιακά χρηματοπιστωτικά ιδρύματα μπορούν να βελτιώσουν τη λειτουργική τους αποτελεσματικότητα, να επεκτείνουν τις προσφορές προϊόντων τους και να ενισχύσουν τις σχέσεις με τους πελάτες. Συγκεκριμένα, τα παραδοσιακά χρηματοπιστωτικά ιδρύματα βασίζονται ολοένα και περισσότερο στις εταιρείες FinTech για την παροχή υπηρεσιών front-end, όπως η δέσμευση πελατών, καθώς και λειτουργίες back-office όπως η επαλήθευση του Know Your Customer (KYC), η βαθμονόμηση πίστωσης, η επεξεργασία δανείων και η αποθήκευση δεδομένων.

Αυτή η συλλογική προσέγγιση επέτρεψε στους παραδοσιακούς φορείς να επιτύχουν αποδοτικότητα κόστους μειώνοντας το κόστος συναλλαγής και παρακολούθησης, διευκολύνοντας έτσι την ταχύτερη παροχή υπηρεσιών. Επιπλέον, μπορούν να διατηρήσουν αποτελεσματικά την ανταγωνιστικότητά τους στην αγορά.

Ο μεγάλος μετασχηματισμός

Ταυτόχρονα, οι εταιρείες FinTech ασκούν πίεση στην απόδοση των παραδοσιακών υπηρεσιών. Αυτοί οι νέοι παίκτες «αναστατώνουν» το οικονομικό τοπίο, προσφέροντας βελτιωμένες εμπειρίες χρήστη και ταχύτερους χρόνους επεξεργασίας.

Η ευκολία που παρέχουν στους χρήστες οι FinTech φαίνεται στο ότι οι πλατφόρμες τους μπορούν να επεξεργαστούν αιτήσεις 20% γρηγορότερα από άλλους παρόχους στον τομέα των στεγαστικών δανείων των ΗΠΑ. Επιπλέον, ως αποτέλεσμα αυστηρότερων κανονιστικών απαιτήσεων που εφαρμόστηκαν μετά την Παγκόσμια Χρηματοπιστωτική Κρίση, ο τραπεζικός δανεισμός είτε μειώθηκε είτε έχει γίνει πιο δαπανηρός για ορισμένες κατηγορίες δανειοληπτών, οδηγώντας σε μια μετατόπιση της πιστωτικής διαμεσολάβησης προς μη ρυθμιζόμενα χρηματοπιστωτικά ιδρύματα.

Οι αυξημένες ρυθμιστικές επιβαρύνσεις αύξησαν τον εποπτικό έλεγχο και οι υψηλότερες κεφαλαιακές απαιτήσεις έχουν επίσης επηρεάσει τη γκάμα των προϊόντων και τις τιμές που μπορούν να προσφέρουν οι παραδοσιακοί χρηματοπιστωτικοί οργανισμοί. Συλλογικά, αυτοί οι παράγοντες, σύμφωνα με πρόσφατα στοιχεία, είναι εμφανές ότι άσκησαν πτωτική πίεση στην κερδοφορία των χρηματοπιστωτικών ιδρυμάτων.

Συμπληρώνουν ή υποκαθιστούν;

Μέσα σε αυτό το τοπίο, μια συνεχής συζήτηση περιστρέφεται γύρω από το εάν οι νέες εταιρείες FinTech λειτουργούν ως συμπληρώματα ή υποκατάστατα των παραδοσιακών χρηματοπιστωτικών ομίλων. Η μία πλευρά της συζήτησης υποστηρίζει ότι η συμπληρωματικότητα κυριαρχεί σημειώνοντας ότι οι FinTech στοχεύουν σε υποεξυπηρετούμενους και/ή λιγότερο αξιόπιστους δανειολήπτες, μια στρατηγική γνωστή ως «ψάρεμα στο βυθό».

Όπως δείχνουν τα τελευταία στοιχεία, οι πλατφόρμες FinTech μπορούν να συμπληρώσουν τις τράπεζες προσφέροντας μικρότερα δάνεια λόγω του χαμηλότερου σταθερού κόστους δημιουργίας δανείου. Οι παραδοσιακοί φορείς μπορούν επίσης να βελτιώσουν την αποτελεσματικότητά τους και τις προσφορές προϊόντων μέσω συνεργασιών, εξαγορών ή ανάπτυξης των δικών τους χρηματοοικονομικών τεχνολογιών.

Από την άλλη πλευρά της συζήτησης, τα στοιχεία υποδηλώνουν ότι τα FinTechs μπορούν να ασκήσουν ένα αποτέλεσμα υποκατάστασης -συμπεριλαμβανομένου του μεγαλύτερου ανταγωνισμού- μειώνοντας το μερίδιο αγοράς των κατεστημένων φορέων, ιδιαίτερα όταν αντιμετωπίζουν ρυθμιστικές κρίσεις όπως υψηλότερες κεφαλαιακές απαιτήσεις.

Επιπλέον, υπάρχουν στοιχεία που δείχνουν ότι ο ανταγωνισμός FinTech ασκεί πτωτική πίεση στην κερδοφορία των χρηματοπιστωτικών ιδρυμάτων. Στο πλαίσιο της αγοράς στεγαστικών δανείων στις ΗΠΑ, το ΔΝΤ καταδεικνύει ότι οι FinTech ανταγωνίζονται άμεσα τις τράπεζες, μειώνοντας σημαντικά τα έσοδα από τόκους των τραπεζών από στεγαστικά δάνεια.

Παρά τη σημασία της συνεχιζόμενης συζήτησης, έχει υπάρξει περιορισμένος αριθμός εμπειρικών μελετών που διερευνούν τον αντίκτυπο της παρουσίας FinTech στην κερδοφορία των παραδοσιακών χρηματοπιστωτικών ιδρυμάτων. Το μεγαλύτερο μέρος της υπάρχουσας έρευνας επικεντρώθηκε σε συγκεκριμένες χώρες, όπως η Κίνα και οι Ηνωμένες Πολιτείες, και εξέτασε ένα μικρό δείγμα τραπεζών που λειτουργούν σε εξειδικευμένους τομείς όπως ο καταναλωτικός δανεισμός, ο δανεισμός ΜΜΕ και η αγορά στεγαστικών δανείων για κατοικίες.

Επιπτώσεις

Τα ευρήματα του ΔΝΤ αποκαλύπτουν μια αρνητική επίδραση της παρουσίας FinTech στην κερδοφορία, κυρίως λόγω χαμηλότερου εισοδήματος και αυξημένου κόστους. Παρά τις προσπάθειες των κατεστημένων φορέων να διαφοροποιήσουν τις ροές εσόδων τους, αυτά τα μέτρα ήταν ανεπαρκή για να αντισταθμίσουν τη συνολική μείωση των κερδών.

Κατά την ανάλυση των επιπτώσεων διαφορετικών μοντέλων FinTech, δηλαδή δανεισμού P2P και δανεισμού, σε διάφορους τύπους χρηματοπιστωτικών ιδρυμάτων, τα αποτελέσματα δείχνουν ότι οι συνεταιριστικές τράπεζες είναι ιδιαίτερα επιρρεπείς στην επιδείνωση των κερδών και από τα δύο μοντέλα, ενώ οι (μεγαλύτερες, πιο περίπλοκες) εμπορικές τράπεζες φαίνεται να είναι σε καλύτερη θέση, όπως φαίνεται από τις υψηλότερες ροές εσόδων χωρίς τόκους. Αυτό υποδηλώνει ότι οι εμπορικές τράπεζες μπορεί να επωφεληθούν περισσότερο από τη συνεργασία με πλατφόρμες P2P.

Επιπλέον, η σχέση εξελίσσεται μεταξύ της παρουσίας FinTech και της κερδοφορίας των παραδοσιακών χρηματοπιστωτικών ιδρυμάτων, ανάλογα με τα διαφορετικά χαρακτηριστικά της χώρας και των θεσμικών οργάνων εντός των οποίων δραστηριοποιούνται.

Ταυτόχρονα, οι παραδοσιακοί φορείς σε χώρες με ισχυρότερα ρυθμιστικά πρότυπα αποκομίζουν τα πλεονεκτήματα της αυξημένης διείσδυσης FinTech. Αυτό δείχνει ότι οι καλά σχεδιασμένοι κανονισμοί μπορούν να ενισχύσουν ίσους όρους ανταγωνισμού, επιτρέποντας στις νέες εταιρείες FinTech να ευδοκιμήσουν ενώ ταυτόχρονα προστατεύουν τα παραδοσιακά χρηματοπιστωτικά ιδρύματα από δυνητικά άνιση ανταγωνιστικές πρακτικές.

Ενώ η είσοδος νέων πλατφορμών FinTech έχει επιφέρει οφέλη όπως βελτιωμένη απόδοση στην παροχή χρηματοοικονομικών υπηρεσιών, αυξημένο ανταγωνισμό και βελτιωμένη πρόσβαση στη χρηματοδότηση, μπορεί επίσης να δημιουργήσει προκλήσεις για τα κατεστημένα ιδρύματα μειώνοντας το μερίδιο αγοράς τους και περιορίζοντας τα περιθώρια κέρδους.

Κατά συνέπεια, οι τράπεζες ενδέχεται να αντιμετωπίσουν δυσκολίες στη δημιουργία κεφαλαιακών αποθεμάτων ασφαλείας που είναι απαραίτητα για την απορρόφηση των ζημιών και τη διατήρηση της φερεγγυότητας. Επιπλέον, οι παραδοσιακοί φορείς ενδέχεται να συμμετέχουν σε πιο επικίνδυνες δανειοδοτικές και επενδυτικές δραστηριότητες για να διατηρήσουν το μερίδιο αγοράς τους και να ενισχύσουν τα κέρδη. Η επίτευξη της σωστής ισορροπίας μεταξύ της προώθησης της χρηματοοικονομικής καινοτομίας και του μετριασμού των συστημικών κινδύνων καθίσταται ζωτικής σημασίας για τις ρυθμιστικές αρχές.

Για να επιτευχθεί αυτή η ισορροπία, θα μπορούσαν να εξεταστούν συγκεκριμένες συστάσεις για τη διεύρυνση του ρυθμιστικού πεδίου και τη δημιουργία ίσων όρων ανταγωνισμού. Αυτά περιλαμβάνουν την αναθεώρηση και τον επανασχεδιασμό των καθεστώτων αδειοδότησης, την εφαρμογή ισχυρότερων απαιτήσεων διαχείρισης κεφαλαίου, ρευστότητας και λειτουργικού και την ενίσχυση του ρυθμιστικού πλαισίου και της εποπτείας για μικρότερους, λιγότερο προηγμένους τεχνολογικά φορείς που μπορεί να είναι πιο ευάλωτοι στον ανταγωνισμό.

![ΦΠΑ: Τι θα συμβεί στο «ράφι» αν μειωθεί ο συντελεστής – Η ανάλυση της ΤτΕ [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/ot_taxes44.png)

![ΤτΕ: Δυναμική ανάπτυξη με υψηλό πληθωρισμό για την Ελλάδα μέχρι το 2027 [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/06/ot_greec_economy799-1024x600-1.png)