Η αισιοδοξία στις αγορές είναι υψηλή. Οι παγκόσμιες μετοχές απέχουν μόλις 2% από τα υψηλά όλων των εποχών. Ο S&P 500 ανέβηκε από τις 4.100 μονάδες στις 5.000 μονάδες σε λιγότερο από τέσσερις μήνες, σημειώνοντας νέα υψηλά. Ο Eurostoxx 50 βρίσκεται στο υψηλότερο επίπεδο των τελευταίων 20+ ετών και οι ιαπωνικές μετοχές βρίσκονται στα υψηλά 33 ετών.

Περιουσιακά στοιχεία όπως το Bitcoin έχουν διπλασιαστεί σε διάστημα τεσσάρων μηνών και η αισιοδοξία είναι υψηλή μεταξύ των επενδυτών των ΗΠΑ.

Το ερώτημα όμως, κατά την Societe Generale είναι αν οι μετοχές βρίσκονται σε κατάσταση «ορθολογικής αισιοδοξίας» ή «παράλογης πληθωρικότητας»…

Societe Generale: Είμαστε μόλις στον Φεβρουάριο και όλες οι προβλέψεις για τα επιτόκια αναιρούνται

Κατά τη γαλλική τράπεζα, υπάρχουν τρεις παράγοντες ορθολογικής αισιοδοξίας που καθοδήγησαν το ράλι μέχρι στιγμή:

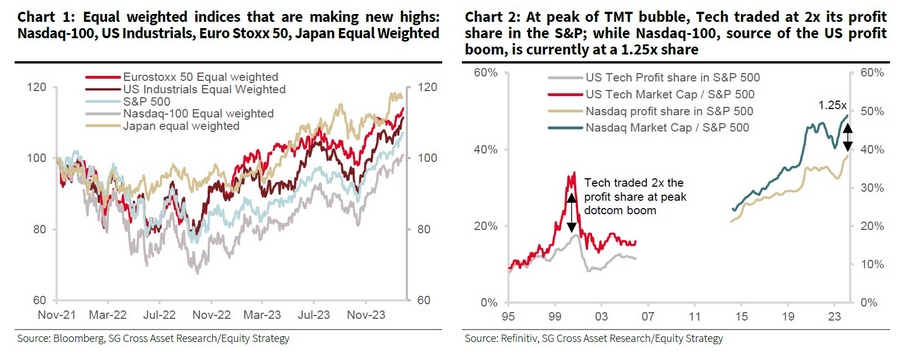

Συντελεστής ορθολογικής αισιοδοξίας 1 – Εύρος καλύτερο από το αντιληπτό, ισοσταθμισμένοι δείκτες όπως ο Nasdaq 100, οι US Industrials, ο Eurostoxx 50 και η Ιαπωνία είναι όλοι υψηλότερα από τα υψηλά του 2021.

Συντελεστής ορθολογικής αισιοδοξίας 2 – Νέα υψηλά στον κύκλο κερδών, οι δείκτες Fwd EPS του επόμενου 12μήνου αυξάνονται για τις ανεπτυγμένες αγορές και σταθεροποιούνται για τις αναδυόμενες.

Συντελεστής ορθολογικής αισιοδοξίας 3 – Παγκόσμιοι κορυφαίοι δείκτες σε ανάκαμψη. Ο δείκτης παγκόσμιου κύκλου της SG είναι ανοδικός από τον Μάρτιο του 2023 και το SG US Consumer Composite βελτιώνεται επίσης.

Τι θα συμβεί αν η λογική αισιοδοξία μετατραπεί σε παράλογη πληθωρικότητα;

Κατά τη διάρκεια της φούσκας του dot-com στα τέλη της δεκαετίας του 1990, ο αμερικανικός τεχνολογικός κλάδος είχε μερίδιο αγοράς 30% με μερίδιο κέρδους 15%. Επί του παρόντος, ο Nasdaq 100, η πηγή της έκρηξης των EPS, έχει μερίδιο αγοράς 50% αλλά 40% του κέρδους. Εφαρμόζοντας την κορυφή των μαθηματικών της φούσκα dot-com στο Nasdaq100, ο S&P 500 θα έπρεπε να φτάσει τις 6.250 μονάδες για να τιμήσει στο ίδιο επίπεδο παράλογης πληθωρικότητας (δηλαδή 25% ανοδικά).

Οι κίνδυνοι

Η ορθολογική αισιοδοξία οδήγησε τη Societe Generale να θέσει έναν στόχο για τον S&P 500 στις 4.750 μονάδες για το 2024 τον Σεπτέμβριο, αλλά τα θετικά στοιχεία υποδηλώνουν διατήρηση υψηλότερης κατανομής σε παγκόσμιες μετοχές, καθώς ο κίνδυνος υπέρβασης των μετοχών παραμένει στο τρέχον εξάμηνο.

Κατά την Societe Generale υπάρχουν όμως τρόποι για να μειωθεί ο κίνδυνος συγκέντρωσης, όπως ο μακροχρόνιος Nasdaq-100 Equal Weighted ή, ακόμη καλύτερα τα διαφοροποιημένα προϊόντα παραγωγικότητας, όπως ο Δείκτης SG Rise of Robots.

Τέλος, η Societe Generale εκτιμά ότι η αστάθεια θα αυξηθεί ξανά προς το τέλος του έτους όταν: 1) οι μη υφεσιακές μειώσεις επιτοκίων οδηγήσουν σε υψηλότερες αποδόσεις των ομολόγων και 2) ο ρυθμός ανάπτυξης των κερδών ανά μετοχή του Nasdaq 100 αρχίζει να επιβραδύνεται.

![Ρωσία: Αυξάνει τις επιθέσεις με drones [γράφημα]](https://www.ot.gr/wp-content/uploads/2026/02/UKRAINE-DRONE-ATTACK.jpg)