Μπορεί η Ευρωπαϊκή Κεντρική Τράπεζα να έχει υποβαθμίσει τις εκτιμήσεις περί επικείμενων μειώσεων επιτοκίων, αλλά η Societe Generale έχει διαφορετική άποψη. Αν, όπως λέει, τα στοιχεία της ανάπτυξης έχουν σημασία για τη νομισματική πολιτική, τότε τόσο η Ευρωζώνη, όσο και το Ηνωμένο Βασίλειο, πρέπει να αρχίσουν τις απότομες μειώσεις επιτοκίων.

Είμαστε μόλις στον Φεβρουάριο, αλλά οι εκτιμήσεις του 2024 δέχονται… επίθεση (2024 outlook is already under attack), αναφέρει χαρακτηριστικά η Societe Generale. Μέχρι στιγμής, τα στοιχεία για το ΑΕΠ του τέταρτου τριμήνου δεν παρουσιάζουν κάποια αλλαγή της εικόνας: 3,3% ετήσια ανάπτυξη στις ΗΠΑ, σταθεροποίηση για την Ευρωζώνη, πτώση 1,2% για το Ηνωμένο Βασίλειο και πτώση 0,4% σε ετήσια βάση για την Ιαπωνία.

Λαγκάρντ: Χρειαζόμαστε περισσότερα δεδομένα, αλλά ο πληθωρισμός κινείται προς τη σωστή κατεύθυνση

Αν η ανάπτυξη είναι το μόνο που έχει σημασία, το Ηνωμένο Βασίλειο και η Ευρωζώνη πρέπει να συνεχίσουν με απότομες μειώσεις επιτοκίων και η Fed δεν έχει κανένα λόγο να βιάζεται, ίσως ούτε κανένα λόγο να μειώσει καθόλου, εάν τα δεδομένα συνεχίσουν ως έχουν, αναφέρει η Societe Generale. Η Τράπεζα της Ιαπωνίας εξακολουθεί να έχει κάθε λόγο να ξεφύγει από τις τρέχουσες πολιτικές της, αλλά δεν υπάρχει λόγος να κάνει περισσότερα, προσθέτει.

Συναλλαγματικές εκτιμήσεις

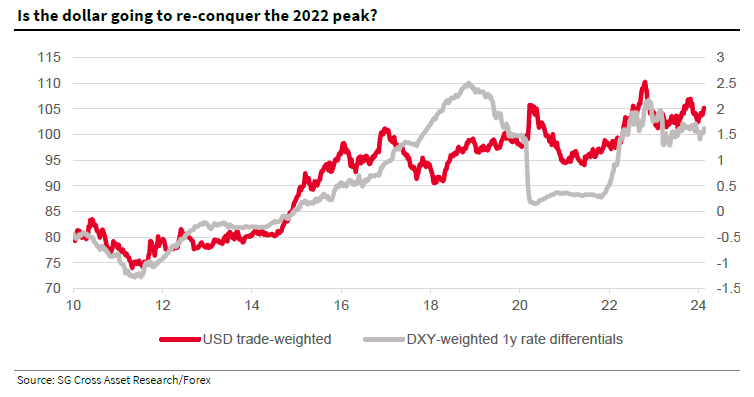

Όλα φωνάζουν για «ισχυρό δολάριο». Βέβαια, ένα πολύ ακριβό δολάριο χρειάζεται καθημερινά δεδομένα καλύτερα από τα αναμενόμενα μόνο και μόνο για να κρατηθεί εκεί που είναι, εξηγεί η Societe Generale. Έτσι, οι ΗΠΑ κρατούν το κλειδί. Ο σταθερός πληθωρισμός μπορεί να απωθήσει το σενάριο της χαλάρωσης της Fed, αλλά προβληματίζουν περισσότερο τα σημάδια επιτάχυνσης της οικονομίας των ΗΠΑ παρά από τα στοιχεία για τον πληθωρισμό που επηρεάζονται από τον αντίκτυπο μιας ισχυρής αγοράς εργασίας.

Τα δεδομένα ΔΤΚ έχουν σημασία, αλλά ο κύριος μοχλός της σταθερότητας είναι ισχυρότερος από την αναμενόμενη ανάπτυξη, επομένως εκεί πρέπει να εστιάζουμε, επισημαίνει η Societe Generale. Εάν η οικονομία των ΗΠΑ επιταχυνθεί εκ νέου, η Fed θα πρέπει τελικά να συσφίξει ξανά την πολιτική της και το δολάριο θα κάνει ράλι, διαπερνώντας την κορυφή του 2022. Μια ήπια προσγείωση δεν θα κάνει πολλά για το δολάριο, αλλά η εκ νέου επιτάχυνση θα κάνει.

Η εξίσωση του πληθωρισμού

Όσον αφορά τον πληθωρισμό, ενώ η συνεχιζόμενη ανάπτυξη στις ΗΠΑ ενέχει κάποιο ανοδικό κίνδυνο για τις προοπτικές ανάπτυξης και απασχόλησης, η Societe Generale είχε επισημάνει σε προηγούμενη ανάλυσή της ότι οι πιέσεις στην αγορά εργασίας και στους μισθούς θα αμβλυνθούν λόγω των στενότερων περιθωρίων κέρδους.

Ανεξάρτητα από τις οικονομικές προοπτικές των ΗΠΑ, υπάρχει επί του παρόντος μεγάλη αβεβαιότητα σχετικά με τις προοπτικές των μισθών στη ζώνη του ευρώ. Η πρόεδρος της ΕΚΤ Christine Lagarde ανέφερε στην τελευταία συνέντευξη Τύπου ότι περίπου το 40% των εργαζομένων που καλύπτονται από την παρακολούθηση μισθών της ΕΚΤ πρόκειται να διευθετήσουν νέες μισθολογικές συμφωνίες το 1ο τρίμηνο του 2024.

Με σημαντικές απεργιακές κινητοποιήσεις και ακόμη πολύ υψηλές μισθολογικές απαιτήσεις, ειδικά στη Γερμανία, η Societe Generale κρίνει ότι ο κίνδυνος για τις προοπτικές των μισθών εξακολουθεί να είναι ανοδικός. Ο επικεφαλής οικονομολόγος της ΕΚΤ, P. Lane, αναγνώρισε επίσης ότι εξακολουθεί να υπάρχει σημαντικός ανοδικός κίνδυνος για τους μισθούς.

Σε αυτές τις ανησυχίες έρχεται να προστεθεί το γεγονός ότι η παραγωγικότητα της εργασίας εκπλήσσει προς τα κάτω εδώ και αρκετό καιρό, υποχωρώντας κατά 0,8% το 2023. Αυτό προσθέτει στην αύξηση του κόστους εργασίας ανά μονάδα προϊόντος (6,6% ετησίως το 3ο τρίμηνο του 2023) και ασκεί ανοδική πίεση ειδικά στις τιμές υπηρεσιών

Latest News

Είναι ένας ανταγωνιστικός κόσμος - Ποιοι πληρώνονται καλύτερα σήμερα;

Η διεθνής αγορά εργασίας αναγκάζει ορισμένες εταιρείες να πληρώνουν περισσότερα σε... φθηνότερες περιοχές

Πώς οι κινεζικές αεροπορικές βρέθηκαν να κυριαρχούν στις πτήσεις από Ευρώπη σε Ασία

Οι κινεζικές αεροπορικές εκμεταλλεύονται τις ρωσικές αντι-κυρώσεις και επεκτείνουν τα δρομολόγιά τους

Το κεφάλαιο για το λίθιο στη συμφωνία ΕΕ - Mercosur που πέρασε «στα ψιλά»

Αναλυτές της ολλανδικής τράπεζας ING δήλωσαν ότι η σημασία των κρίσιμων πρώτων υλών

Merger Monday: Σε μία ημέρα έκλεισαν deals 35 δισ. δολαρίων

Η επανεκλογή Τραμπ προκαλεί ευφορία στις επιχειρήσεις και τονώνει εξαγορές και συγχωνεύσεις

Η φιλοδοξία του Τραμπ να γίνει ο απόλυτος βαρόνος του πετρελαίου ίσως αποδειχθεί ένα όνειρο - Ανάλυση Economist

Η φιλοδοξία του Ντόναλντ Τραμπ να γίνει ο απόλυτος βαρόνος του πετρελαίου μπορεί να αποδειχθεί ένα όνειρο, καταλήγει ο Economist

Η Ισπανία θα νομιμοποιήσει 900.000 μετανάστες σε τρία χρόνια

Η Ισπανία αναμορφώνει τη νομοθεσία που διέπει τα δικαιώματα παραμονής ξένων μεταναστών στη χώρα

Πόσα επενδύουν ΗΠΑ, Κίνα και ΕΕ σε έρευνα και ανάπτυξη (R&D)

Πρώτες σε δαπάνες για έρευνα ( R&D) έρχονται οι ΗΠΑ, ακολουθεί η Κίνα και στην τρίτη θέση είναι οι 27 χώρες της ΕΕ με πρώτη τη Γερμανία

Άνοιξε ξανά η συριακή Κεντρική Τράπεζα – Για πρώτη φορά μετά την ανατροπή Άσαντ

Η συριακή Κεντρική Τράπεζα ανακοίνωσε ότι οι καταθέσεις των Σύρων πολιτών στις τράπεζες στη Συρία είναι ασφαλείς

Lazard: Το 2025 «σημείο καμπής» για τη διαχείριση των περιουσιακών στοιχείων της

Οι εκτιμήσεις του διευθύνοντος συμβούλου της Lazard, Peter Orszag

Ο χορός των τραπεζικών συγχωνεύσεων καλά κρατεί στην Σκανδιναβία - Το νέο deal Nykredit - Spar Nord

Οι τράπεζες συγχωνεύονται και γίνονται πιο ισχυρές στη Δανία - Πώς η Nykredit αποκτά την Spar Nord και γίνεται η τρίτη μεγαλύτερη τράπεζα

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-600x294.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433