Όπου κι αν κοιτάξουμε, τα χρηματιστήρια σπάνε ρεκόρ. Οι αμερικανικές μετοχές, όπως μετρήθηκαν με τον δείκτη S&P 500, έφτασαν σε υψηλό όλων των εποχών τον Ιανουάριο ξεπερνώντας τις 5.000 μονάδες και έφτασαν πολύ πάνω από αυτό το επίπεδο, στις 22 Φεβρουαρίου, όταν η Nvidia, κατασκευαστής υλικού απαραίτητου για την τεχνητή νοημοσύνη (ΑΙ), δημοσιοποίησε θεαματικά αποτελέσματα.

Την ίδια μέρα, ο Stoxx 600 της Ευρώπης σημείωσε το δικό του ρεκόρ. Ακόμη και πριν ανακοινωθούν τα αποτελέσματα της Nvidia, ο Nikkei 225 της Ιαπωνίας είχε ξεπεράσει το προηγούμενο καλύτερό του, που σημειώθηκε το 1989. Μικρή έκπληξη, λοιπόν, το γεγονός ότι και ο δείκτης MSCI World, ένας ευρύς δείκτης των παγκόσμιων ανεπτυγμένων μετοχών έφτασε πρόσφατα επίσης σε υψηλό όλων των εποχών.

Goldman: Προβλέπει νέα άνοδο της Wall Street παρά τα ιστορικά υψηλά επίπεδα

Αυτή είναι μια μεγάλη ανατροπή. Οι μετοχές κατρακύλησαν το 2022, όταν αντιμετώπισαν ταχέως αυξανόμενα επιτόκια, και ταλαντεύτηκαν τον περασμένο Μάρτιο, κατά τη διάρκεια ενός τραπεζικού πανικού. Τώρα, όμως, και τα δύο επεισόδια μοιάζουν με σύντομες διακοπές στη μεγάλη ανοδική πορεία των μετοχών.

Παρά τη μέτρια οικονομική ανάπτυξη και την πανδημία της Covid-19, τα χρηματιστήρια έχουν προσφέρει ετήσιες αποδόσεις, μετά τον πληθωρισμό, άνω του 8% ετησίως από το 2010, συμπεριλαμβανομένων μερισμάτων (πληρωμές σε μετρητά στους μετόχους, χρηματοδοτούμενα από τα κέρδη της εταιρείας) και κεφαλαιακά κέρδη (όταν η τιμή μιας μετοχής αυξάνεται). Αυτές οι αποδόσεις ήταν καλύτερες από αυτές που παράγονται από ομόλογα και στέγαση. Πράγματι, ήταν καλύτερα από αυτά που παράγονται σχεδόν από οποιαδήποτε άλλη κατηγορία περιουσιακών στοιχείων.

Αν αυτή η «έκρηξη» έχει σπίτι, αυτό είναι η Αμερική, όπως επισημαίνει ο Economist. Τα εκατό δολάρια που επενδύθηκαν στον S&P 500 την 1η Ιανουαρίου 2010 αξίζουν τώρα 600 δολάρια (ή 430 δολάρια σε τιμές του 2010). Όπως και να τα μετρήσεις, τα μερίσματα σε χρήμα στις ΗΠΑ έχουν ξεπεράσει τα αντίστοιχα άλλων χρηματιστηρίων. Σχεδόν το 60% των Αμερικανών αναφέρουν τώρα ότι κατέχουν μετοχές, το μεγαλύτερο ποσοστό από τότε που άρχισαν να συλλέγονται αξιόπιστα δεδομένα στα τέλη της δεκαετίας του 1980. Πολλοί από αυτούς, καθώς και πολλοί επαγγελματίες επενδυτές, έχουν μια απορία. Είναι βιώσιμο το κύμα του χρηματιστηρίου ή το προοίμιο μιας διόρθωσης;

Όσο υπήρχαν τα χρηματιστήρια, υπήρχαν και εκείνοι που προέβλεπαν ένα επικείμενο κραχ. Αλλά σήμερα, εκτός από τη συνηθισμένη κάθε φορά πρόβλεψη για επικείμενη υποχώρηση των τιμών, πολλοί ακαδημαϊκοί και αναλυτές αγοράς υποστηρίζουν ότι θα είναι δύσκολο για τις αμερικανικές εταιρείες να προσφέρουν ό,τι απαιτείται μακροπρόθεσμα για την αναπαραγωγή των εξαιρετικών αποδόσεων στο χρηματιστήριο που παρατηρήθηκαν τα τελευταία χρόνια.

Τέλος εποχής;

Ο Michael Smolyansky της Federal Reserve έγραψε για το «τέλος μιας εποχής» και προειδοποίησε για «σημαντικά χαμηλότερη αύξηση κερδών και αποδόσεις μετοχών στο μέλλον». Η Goldman Sachs, μια τράπεζα, έχει προτείνει ότι «οι ουραίοι άνεμοι των τελευταίων 30 ετών είναι απίθανο να δώσουν μεγάλη ώθηση τα επόμενα χρόνια».

Ο Jordan Brooks της aqr Capital Management, ενός ποσοτικού αμοιβαίου κεφαλαίου αντιστάθμισης κινδύνου, κατέληξε στο συμπέρασμα ότι «μια επανάληψη της απόδοσης της αγοράς μετοχών της περασμένης δεκαετίας θα απαιτούσε μια ηρωική σειρά υποθέσεων».

Κι αυτό, εν μέρει, επειδή οι αποτιμήσεις βρίσκονται ήδη σε εντυπωσιακά επίπεδα. Η πιο προσεκτική μέτρησή τους επινοήθηκε από τον Robert Shiller του Πανεπιστημίου Yale. Συγκρίνει τις τιμές με τα προσαρμοσμένα με τον πληθωρισμό κέρδη κατά την προηγούμενη δεκαετία – μια αρκετά μεγάλη περίοδο για να εξομαλύνει τον οικονομικό κύκλο. Η προκύπτουσα κυκλικά προσαρμοσμένη αναλογία τιμής προς κέρδη (cyclically-adjusted price-to-earnings ή CAPE), δεν ήταν ποτέ υψηλότερη από 44,2, ένα ρεκόρ που επιτεύχθηκε το 1999, κατά τη διάρκεια της φούσκας dotcom. Η προηγούμενη κορύφωση ήταν το 1929, όταν η αναλογία CAPE έφτασε στο 31,5. Τώρα βρίσκεται στο 34,3.

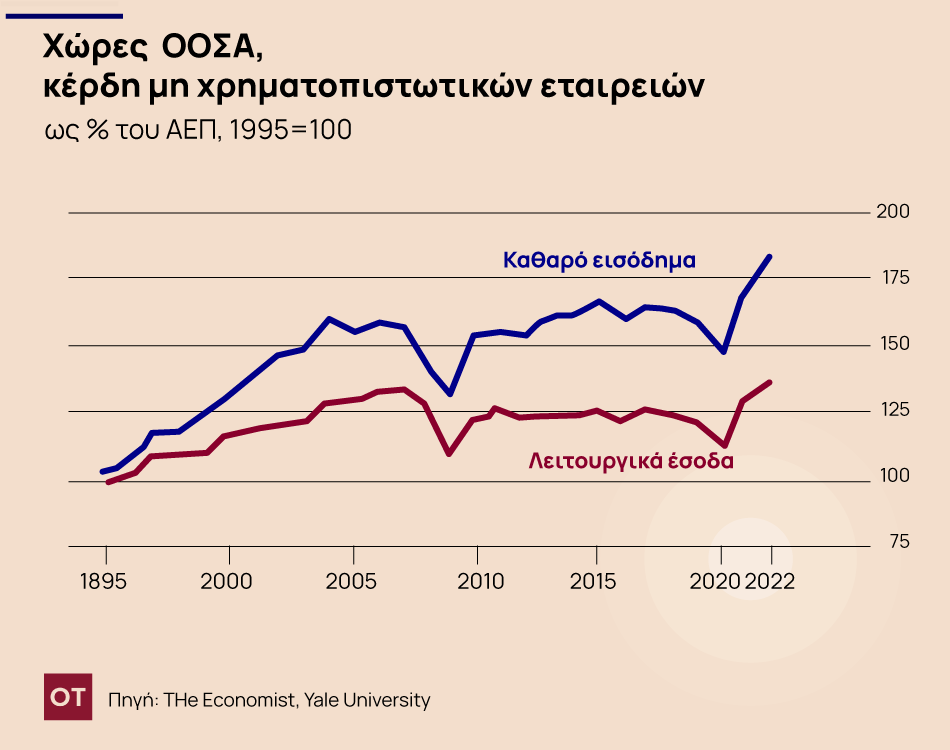

Σπάνια τα εταιρικά κέρδη αποτιμήθηκαν τόσο υψηλά. Και οι προοπτικές για τα ίδια τα κέρδη είναι επίσης προκλητικές. Για να καταλάβετε γιατί, εξετάστε τις θεμελιώδεις πηγές της πρόσφατης ανάπτυξής τους. Χρησιμοποιήσαμε τη μεθοδολογία του κ. Smolyansky για να εξετάσουμε δεδομένα εθνικών λογαριασμών για αμερικανικές εταιρείες. Μεταξύ 1962 και 1989 τα καθαρά κέρδη αυξήθηκαν σε πραγματικούς όρους κατά 2% ετησίως. Μετά από αυτό, τα κέρδη επιταχύνθηκαν. Μεταξύ 1989 και 2019 αυξήθηκαν κατά περισσότερο από 4% ετησίως. Βρίσκουμε παρόμοιες τάσεις στον ΟΟΣΑ. Ως ποσοστό του ΑΕΠ, τα εταιρικά κέρδη παρέμειναν σταθερά από τη δεκαετία του 1970 έως τη δεκαετία του 1990, στη συνέχεια διπλασιάστηκαν.

Αντικατοπτρισμός

Ωστόσο, μεγάλο μέρος αυτής της δυνατής απόδοσης είναι, κατά μία έννοια, ένας αντικατοπτρισμός. Οι πολιτικοί έχουν μειώσει τη φορολογική επιβάρυνση που αντιμετωπίζουν οι εταιρείες: από το 1989 έως το 2019 ο πραγματικός εταιρικός φορολογικός συντελεστής στις αμερικανικές εταιρείες μειώθηκε κατά τα τρία πέμπτα.

Δεδομένου ότι οι εταιρείες έδιναν λιγότερα χρήματα στο κράτος, τα εταιρικά κέρδη αυξήθηκαν, αφήνοντάς τους περισσότερα χρήματα για να περάσουν στους μετόχους.

Εν τω μεταξύ, την ίδια περίοδο ο δανεισμός έγινε φθηνότερος. Από το 1989 έως το 2019 το μέσο επιτόκιο που αντιμετωπίζουν οι αμερικανικές εταιρείες μειώθηκε κατά τα δύο τρίτα.

Στην Αμερική η διαφορά στην αύξηση των κερδών κατά την περίοδο 1962-1989 και την περίοδο 1989-2019 «οφείλεται εξ ολοκλήρου στη μείωση των επιτοκίων και των εταιρικών φορολογικών συντελεστών». Επεκτείνοντας αυτή την ανάλυση στον πλούσιο κόσμο συνολικά, βρίσκουμε παρόμοιες τάσεις. Η αύξηση των καθαρών κερδών είναι πραγματικά ένα δημιούργημα των χαμηλότερων φόρων και των μειωμένων επιτοκίων. Οι μετρήσεις των υποκείμενων κερδών έχουν αυξηθεί λιγότερο εντυπωσιακά.

Τώρα οι εταιρείες αντιμετωπίζουν σοβαρό πρόβλημα. Η επί δεκαετίες διολίσθηση των επιτοκίων έχει αντιστραφεί. Τα επιτόκια σε όλο τον πλούσιο κόσμο είναι περίπου δύο φορές υψηλότερα από ό,τι ήταν το 2019. Δεν υπάρχει καμία εγγύηση ότι θα υποχωρήσουν ξανά σε αυτά τα χαμηλά — πόσο μάλλον να μειώνονται αρκετά σταθερά, όπως έτειναν τις δεκαετίες πριν από την πανδημία.

Όσον αφορά τους φόρους, οι πολιτικοί άνεμοι έχουν αλλάξει. Είναι αλήθεια ότι ο Ντόναλντ Τραμπ μπορεί να κρίνει σκόπιμο να μειώσει τον εταιρικό φορολογικό συντελεστή της Αμερικής εάν κερδίσει τον Νοέμβριο. Ωστόσο, η ανάλυση του Economist σε 142 χώρες διαπιστώνει ότι το 2022 και το 2023 ο διάμεσος νόμιμος συντελεστής εταιρικού φόρου αυξήθηκε για πρώτη φορά εδώ και δεκαετίες. Για παράδειγμα, το 2023 η Βρετανία αύξησε τον κύριο συντελεστή εταιρικού φόρου από 19% σε 25%. Οι κυβερνήσεις έχουν επίσης καθιερώσει έναν παγκόσμιο ελάχιστο πραγματικό συντελεστή εταιρικού φόρου 15% για τις μεγάλες πολυεθνικές επιχειρήσεις. Μόλις ολοκληρωθεί, τέτοιες εταιρείες πιθανότατα θα πληρώσουν μεταξύ 6,5% και 8,1% περισσότερο φόρο, αφήνοντας ένα μικρότερο σύνολο καθαρών κερδών.

Τι πρέπει να συμβεί, λοιπόν, για να συνεχίσουν οι αμερικανικές μετοχές να προσφέρουν εξαιρετικές αποδόσεις; Μια πιθανότητα είναι ότι οι επενδυτές πληρώνουν για ακόμη πιο εκτεταμένες αποτιμήσεις. Σε έναν κόσμο όπου οι τόκοι και οι φορολογικοί συντελεστές παραμένουν σταθεροί για την επόμενη δεκαετία, ενώ τα πραγματικά κέρδη αυξάνονται κατά 6% ετησίως—ένα αισιόδοξο σενάριο—η αναλογία CAPE της Αμερικής θα πρέπει να ανέλθει στο 51 για να αναπαραχθούν οι συνολικές αποδόσεις από το 2013 έως το 2023. Δηλαδή να ανέβει στο υψηλότερο επίπεδο από ποτέ.

Σε αυτόν τον ρεαλιστικό κόσμο, για να δημιουργηθούν ακόμη και οι μισές αποδόσεις που απολάμβαναν οι επενδυτές μετοχών από το 2010, τα πραγματικά κέρδη θα πρέπει να αυξάνονται κατά 9% ετησίως. Μόνο δύο φορές στη μεταπολεμική περίοδο η Αμερική πέτυχε αυτού του είδους την ανάπτυξη, σύμφωνα με τον κ. Μπρουκς, και στις δύο περιπτώσεις η οικονομία ανέκααπό την κατάρρευση – μία από τη φούσκα dotcom και μία από την παγκόσμια οικονομική κρίση του 2007-09.

Πολλοί επενδυτές ελπίζουν ότι η παραγωγική τεχνητή νοημοσύνη θα οδηγήσει στη διάσωση. Έρευνες σε διευθυντικά στελέχη δείχνουν μεγάλο ενθουσιασμό για εργαλεία που βασίζονται στην τεχνολογία. Ορισμένες εταιρείες τα υιοθετούν ήδη και ισχυρίζονται ότι παράγουν μετασχηματιστικά κέρδη παραγωγικότητας. Εάν αναπτυχθούν ευρύτερα, τα εργαλεία ενδέχεται να επιτρέψουν στις εταιρείες να μειώσουν το κόστος και να παράγουν περισσότερη αξία, συμβάλλοντας στην οικονομική ανάπτυξη και τα εταιρικά κέρδη.

Περιττό να επισημανθεί ότι αυτό είναι ένα βαρύ φορτίο για μια τεχνολογία που είναι ακόμη εκκολαπτόμενη. Επιπλέον, οι τεχνολογικές εξελίξεις δεν είναι η μόνη τάση που θα επηρεάσει τις επιχειρήσεις τα επόμενα χρόνια. Οι επιχειρήσεις αντιμετωπίζουν ένα αβέβαιο γεωπολιτικό κλίμα, με το παγκόσμιο εμπόριο να είναι σταθερό ή να μειώνεται ανάλογα με το μέτρο. Στην Αμερική και τα δύο μέρη είναι δύσπιστα για τις μεγάλες επιχειρήσεις. Η μάχη ενάντια στον πληθωρισμό επίσης δεν έχει κερδηθεί ακόμη: τα επιτόκια μπορεί να μην πέσουν τόσο γρήγορα όσο αναμένουν οι επενδυτές. Τις τελευταίες δεκαετίες θα ήσασταν ανόητοι να στοιχηματίζετε εναντίον των χρηματιστηρίων και ο συγχρονισμός μιας ύφεσης είναι σχεδόν αδύνατος. Αλλά ο εταιρικός κόσμος πρόκειται να αντιμετωπίσει μια παντοδύναμη δοκιμασία

![ΦΠΑ: Τι θα συμβεί στο «ράφι» αν μειωθεί ο συντελεστής – Η ανάλυση της ΤτΕ [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/ot_taxes44.png)

![ΤτΕ: Δυναμική ανάπτυξη με υψηλό πληθωρισμό για την Ελλάδα μέχρι το 2027 [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/06/ot_greec_economy799-1024x600-1.png)