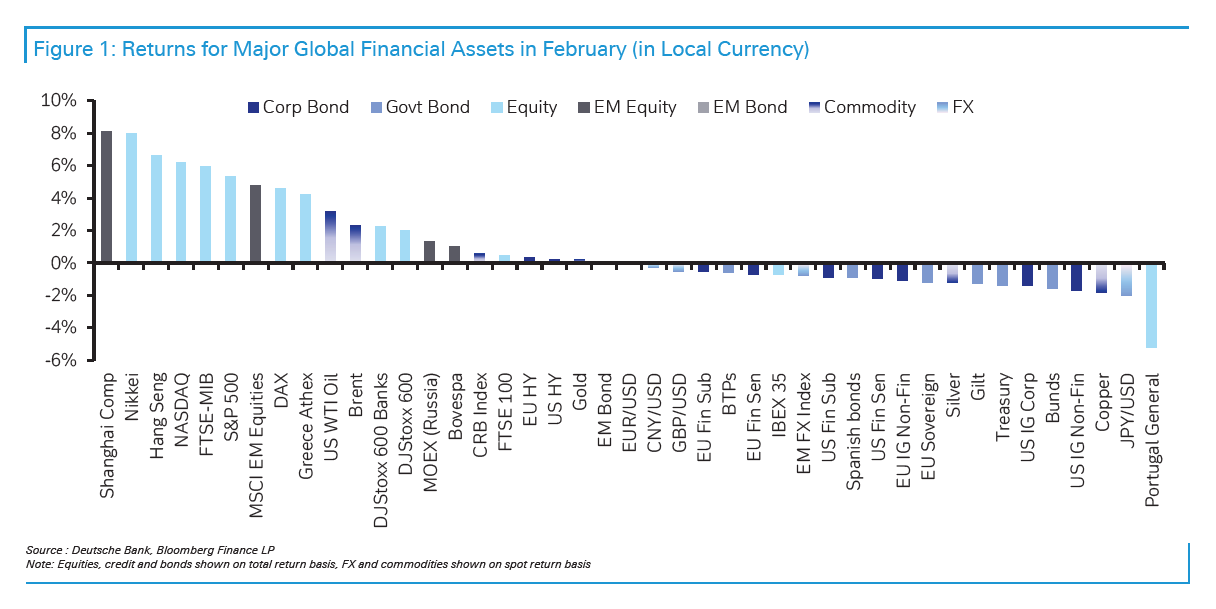

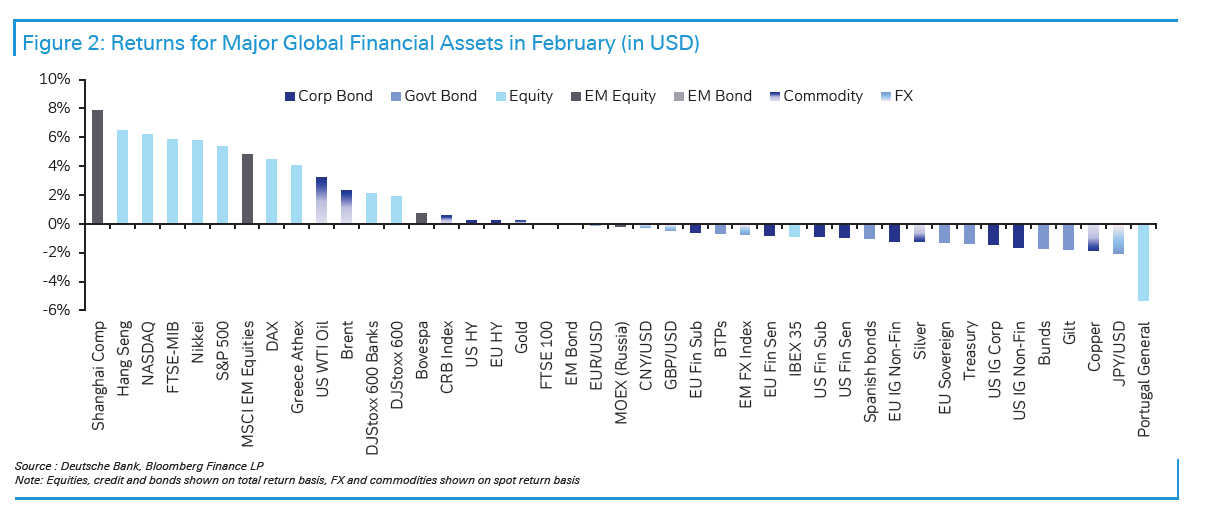

Μετά από αρκετούς μήνες κατά τους οποίους διατηρούσε μια σταθερή θέση στην πρώτη πεντάδα των αποδόσεων παγκοσμίως, το ελληνικό χρηματιστήριο διολίσθησε στην 9η θέση τον Φεβρουάριο, καθώς η απόδοση των περισσοτέρων αγορών ήταν ισχυρή τον μήνα που ολοκληρώθηκε χθες.

Αυτό δεν σημαίνει ότι το +4,2% που σημείωσε το ΧΑ ήταν αμελητέα, εντούτοις ο Φεβρουάριος ήταν ένας ισχυρός μήνας για τα στοιχεία ενεργητικού κινδύνου, με αρκετούς σημαντικούς μετοχικούς δείκτες σε υψηλά ρεκόρ.

Deutsche Bank: Αναβάθμισε το ΑΕΠ της Ευρωζώνης, αλλά όχι της Ελλάδας

Ενδεικτικά, ο S&P 500, ξεπέρασε το όριο των 5.000 μονάδων για πρώτη φορά στην ιστορία, με τον Nikkei να βρίσκεται στα υψηλότερα επίπεδα από το 1989. Εν μέρει, αυτό οφειλόταν στον συνεχή ενθουσιασμό γύρω από την τεχνητή νοημοσύνη και τις Magnificent 7 (τις μεγαλύτερες τεχνολογικές εταιρείες παγκοσμίως).

Ωστόσο, με τον πληθωρισμό να είναι ακόμα πάνω από τον στόχο, οι επενδυτές αναθεώρησαν το χρονοδιάγραμμα των μελλοντικών μειώσεων των επιτοκίων και τα κρατικά ομόλογα έχασαν περαιτέρω έδαφος. Επιπλέον, οι περιφερειακές τράπεζες των ΗΠΑ συνέχισαν να αγωνίζονται, καθώς οι ανησυχίες των επενδυτών εξακολουθούσαν να υφίστανται για τα εμπορικά ακίνητα.

Μήνας αποδόσεων υψηλού επιπέδου

Ο Φεβρουάριος είχε πολλούς καταλύτες που ήταν σχετικές με τις αγορές. Ο πρώτος ήταν ότι τα παγκόσμια δεδομένα εξακολουθούσαν να είναι ισχυρά ως επί το πλείστον και οι ελπίδες για μια ήπια προσγείωση συνεχίζονταν. Για παράδειγμα, η ανακοίνωση για τις θέσεις εργασίας στις ΗΠΑ για τον Ιανουάριο έδειξε ότι οι μισθοδοσίες εκτός των γεωργικών εκμεταλλεύσεων αυξήθηκαν κατά 353 χιλιάδες, μαζί με θετικές αναθεωρήσεις για τους προηγούμενους δύο μήνες. Επιπλέον, οι δείκτες ISM έφτασαν σε υψηλό 15 μηνών.

Ωστόσο, παρόλο που η ανάπτυξη παρέμενε ισχυρή, υπήρξαν περαιτέρω ανοδικές εκπλήξεις για τον πληθωρισμό, οι οποίες ενίσχυσαν φόβους ότι η πορεία επιστροφής προς τον στόχο ήταν δύσκολο και καθόλου ομαλή, ενώ ανέκυψαν ερωτήματα για την ισχύ της οικονομίας. Συγκεκριμένα, ο βασικός ΔΤΚ των ΗΠΑ τον Ιανουάριο έφτασε στο +0,4%.

Με τον πληθωρισμό πάνω από τον στόχο και την ανάπτυξη να παραμένει ισχυρή, αυτό οδήγησε τους επενδυτές να αναθεωρήσουν ξανά το χρονοδιάγραμμα των μελλοντικών μειώσεων των επιτοκίων. Επιπλέον, αναθεώρησαν το πιθανό χρονοδιάγραμμα της πρώτης μείωσης των επιτοκίων στη συνεδρίαση του Ιουνίου. Ως αποτέλεσμα, οι αποδόσεις των κρατικών ομολόγων να αυξάνονται περαιτέρω, με τα αμερικανικά ομόλογα (-1,4%) να σημειώνουν τη χειρότερη μηνιαία επίδοσή τους από τον Σεπτέμβριο.

Ομοίως στη ζώνη του ευρώ, οι επενδυτές μείωσαν τις μειώσεις που ανέμεναν έως τον Δεκέμβριο από 160 μονάδες βάσης σε 91 μονάδες βάσης και τα κρατικά ομόλογα του ευρώ υποχώρησαν κατά -1,2%. Τέλος, στην Ιαπωνία, αυξήθηκαν οι προσδοκίες ότι η BoJ θα μπορούσε να τερματίσει την πολιτική αρνητικών επιτοκίων ήδη από τον Απρίλιο.

Ο δεύτερος σημαντικός καταλύτης ήταν ο συνεχιζόμενος ενθουσιασμός γύρω από την τεχνητή νοημοσύνη, που οδήγησε σε μια νέα υπεραπόδοση για τις Magnificent 7. Ανέβηκαν +12,1% σε όρους συνολικής απόδοσης, που ήταν η καλύτερη μηνιαία απόδοσή τους από τον Μάιο του 2023, και η Nvidia αυξήθηκε κατά περαιτέρω +28,6%, μετά την ανακοίνωση των αποτελεσμάτων της. Αυτό βοήθησε να τροφοδοτήσει τον συνολικό S&P 500 (+5,3%) στην 4η συνεχόμενη μηνιαία άνοδο, αν και το ράλι συνέχισε να είναι σε ένα περιορισμένο εύρος τίτλων.

Τρίτος καταλύτης ήταν ότι οι ανησυχίες για τα εμπορικά ακίνητα συνεχίστηκαν, ιδιαίτερα στις αρχές Φεβρουαρίου. Αυτό έγινε αφότου η New York Community Bancorp ανέφερε ζημία στις 31 Ιανουαρίου καθώς αύξησε τις αναμενόμενες απώλειες δανείων σε εμπορικά ακίνητα. Αυτό δημιούργησε φόβους ότι οι συνέπειες από τα υψηλότερα επιτόκια δεν έχουν ακόμη εμφανιστεί στην πραγματική οικονομία, ιδίως λόγω του ποσού του χρέους που χρειάζεται αναχρηματοδότηση το 2024 και το 2025. Για τις αγορές, σήμαινε ότι οι περιφερειακές τράπεζες των ΗΠΑ έχασαν περαιτέρω έδαφος, με τον δείκτη KBW Regional Banking Index να σημειώνει πτώση 2,8%.

![Deutsche Bank: Έστειλαν στην 9η θέση των αποδόσεων παγκοσμίως το ΧΑ τα «μεγαθήρια» [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/11/ot_markets5-1024x600.png)

![ΦΠΑ: Τι θα συμβεί στο «ράφι» αν μειωθεί ο συντελεστής – Η ανάλυση της ΤτΕ [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/ot_taxes44.png)

![ΤτΕ: Δυναμική ανάπτυξη με υψηλό πληθωρισμό για την Ελλάδα μέχρι το 2027 [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/06/ot_greec_economy799-1024x600-1.png)