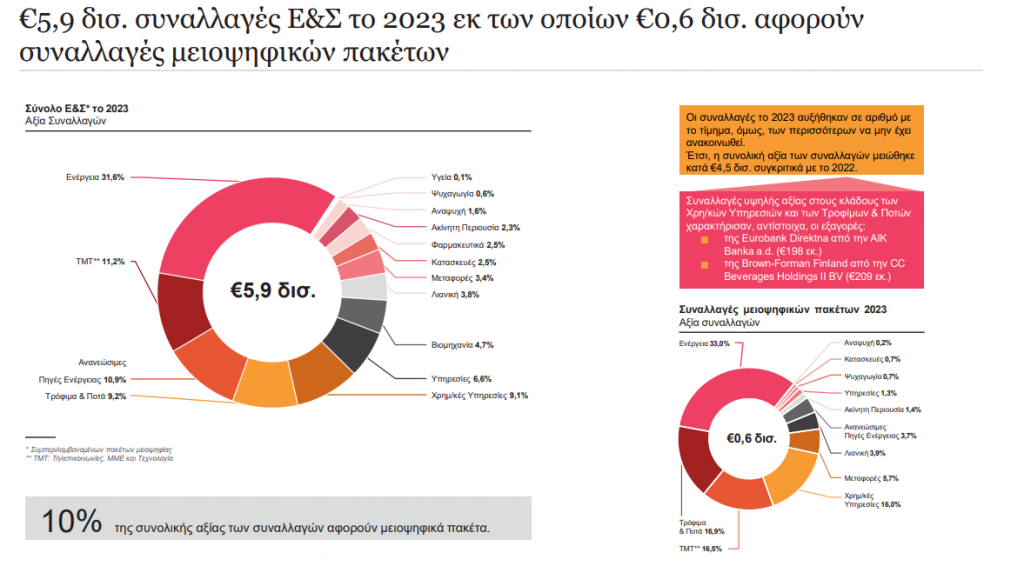

Συνολικά κεφάλαια ύψους 8,4 δισ. ευρώ προσέλκυσαν οι ελληνικές επιχειρήσεις το 2023, σύμφωνα με τη μελέτη της PwC Ελλάδας. Από αυτά, τα 5,9 δισ. ευρώ προέκυψαν από Εξαγορές και Συγχωνεύσεις (Ε&Σ), 601 εκατ. αφορούν εκδόσεις εταιρικών ομολόγων, 345 εκατ. Αυξήσεις Μετοχικού Κεφαλαίου οι οποίες καλύφθηκαν από στρατηγικούς επενδυτές και 1,6 δισ. ευρώ έσοδα από ιδιωτικοποιήσεις (συμπεριλαμβανομένων αποεπενδύσεων του ΤΧΣ).

Το 2023, πραγματοποιήθηκαν 116 Εξαγορές και Συγχωνεύσεις. Εξ αυτών οι πέντε μεγαλύτερες συναλλαγές άγγιξαν τα 2,2 δισ. ευρώ.

Η συναλλαγή με την υψηλότερη αξία ήταν η εξαγορά των θυγατρικών της Enel SpA στη Ρουμανία από τη ΔΕΗ ύψους 1.240 εκατ. ευρώ.

Αξιοσημείτο είναι ότι τα τελευταία χρόνια ο κλάδος των Τροφίμων & Ποτών συγκεντρώνει το ενδιαφέρον Ελλήνων και ξένων επενδυτών με τις συναλλαγές να ξεπερνούν

το €0,5 δισ. ετησίως. Το 2022 η συνολική αξία των συναλλαγών του κλάδου ξεπέρασε τα €2 δισ., κυρίως λόγω της εξαγοράς της Chipita από τη Mondelez και της Coca-Cola Bottling Company of Egypt από την Coca-Cola HBC Holdings BV.

Το 2023 ολοκληρώθηκαν 11 συναλλαγές, εκ των οποίων οι 10 παραμένουν αγνώστου τιμήματος.

Τα χαρακτηριστικά του 2023

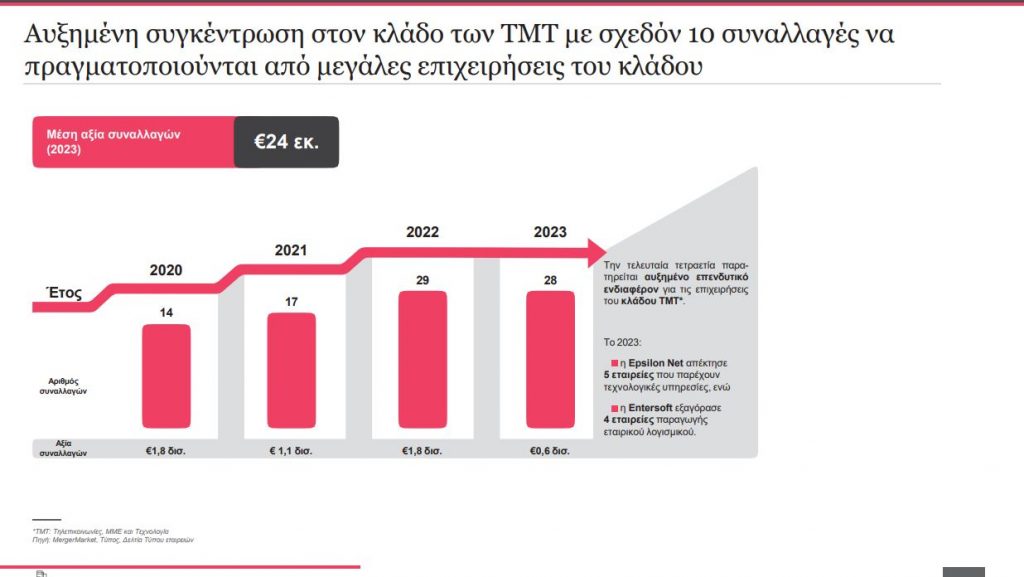

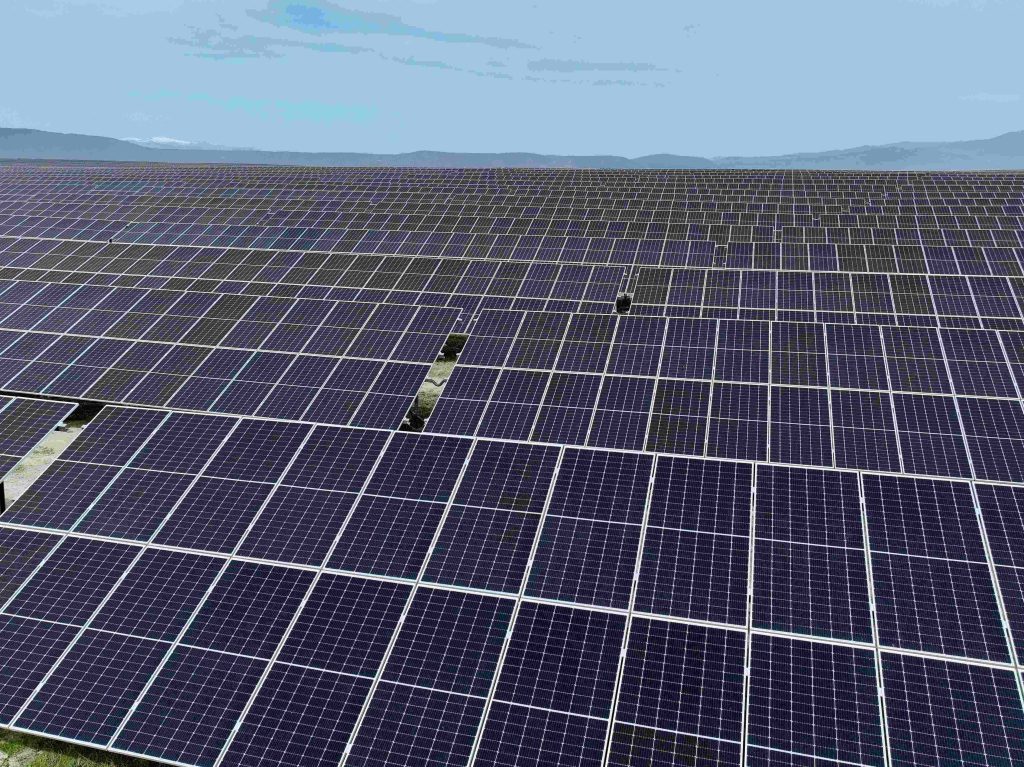

Κύριο κλαδικό χαρακτηριστικό αποτέλεσε η συγκέντρωση του κλάδου των ΤΜΤ και η αύξηση των συναλλαγών σε Ενέργεια και ΑΠΕ.

Ένα ακόμα χαρακτηριστικό του έτους, είναι η συνεχιζόμενη επενδυτική δραστηριότητα από Εταιρείες Ιδιωτικών Κεφαλαίων (Private Equity). Συγκεκριμένα, το 25% της συνολικής αξίας των συναλλαγών πραγματοποιήθηκε από Εταιρείες Ιδιωτικών Κεφαλαίων (€1,5 δισ. με 24 συναλλαγές να αφορούν επενδύσεις σε ελληνικές εταιρείες).

Εντονη τάση εξωστρέφειας

Την τελευταία 10ετία, στην ελληνική αγορά Ε&Σ υπάρχει έντονο ενδιαφέρον ξένων επενδυτών για εξαγορά ελληνικών επιχειρήσεων. Από το 2019 και μετά παρατηρείται εμφανής τάση εξωστρέφειας με αυξημένη αξία και αριθμό εξερχόμενων Ε&Σ, τάση η οποία αναμένεται να συνεχιστεί και τα επόμενα έτη.

Οι ελληνικές επιχειρήσεις έδωσαν ψήφο εμπιστοσύνης στο Ελληνικό Χρηματιστήριο πραγματοποιώντας 5 IPOs αξίας €251,4 εκ. και εκδίδοντας 2 εταιρικά ομόλογα συνολικής αξίας €601 εκ. (Μυτιληναίος Α.Ε. και Ideal Holdings SA).

Το 2024 παρατηρείται αμείωτη δραστηριότητα συναλλαγών Ε&Σ σε σχέση με το προηγούμενο έτος, ενώ αναμένεται ολοκλήρωση ιδιωτικοποιήσεων που μπορεί να φτάσει τα €6,0 δισ. σε αξία συναλλαγών.

Ο Γιώργος Μακρυπίδης, Partner και επικεφαλής Corporate Finance της PwC Ελλάδας σημείωσε: «Το 2023 πραγματοποιήθηκαν οι περισσότερες σε αριθμό Εξαγορές και Συγχωνεύσεις της τελευταίας 15ετίας. Το γεγονός αυτό αποτελεί ένδειξη σταθερότητας και μετασχηματισμού σε μια σειρά από κλάδους της ελληνικής οικονομίας. Το μεγαλύτερο επενδυτικό ενδιαφέρον κατευθύνθηκε στον κλάδο των Τηλεπικοινωνιών, των ΜΜΕ και της Τεχνολογίας με 30 συναλλαγές. Αντίστοιχα, ζωηρό ενδιαφέρον παρουσίασε ο κλάδος της Ενέργειας και των ΑΠΕ, με 21 συνολικά Εξαγορές και Συγχωνεύσεις, σαφώς υψηλότερες σε αξία, επιβεβαιώνοντας τόσο το εγχώριο, όσο και το διεθνές ενδιαφέρον».

Οι εισαγωγές στο ΧΑ

Αντίστοιχα, το 2023 στην Κύρια Αγορά του ΧΑΑ εισήχθησαν οι εταιρείες Optima Bank, Trade Estates και Orilina Properties, ενώ οι εταιρείες DotSoft και MED στην Εναλλακτική αγορά του ΧΑΑ. Η συνολική αξία των σχετικών συναλλαγών ανήλθε σε €251,4 εκατ. έναντι €114,2 εκατ. το 2022, όταν και πραγματοποιήθηκαν δύο IPOs. Αντίστοιχα, μέσα στο 2023 πραγματοποιήθηκαν περισσότερες και μικρότερες Αυξήσεις Μετοχικού Κεφαλαίου, με μεγαλύτερη αυτή της Instacar (€55 εκατ.).

Ως προς το σκέλος των Μη Εξυπηρετούμενων Δανείων, εντός του 2023 τα εγχώρια χρηματοπιστωτικά ιδρύματα μείωσαν τον σχετικό δείκτη στο 8,6% του συνόλου των δανείων τους, με τη μεγαλύτερη πώληση, με κωδικό όνομα Sky, να έχει λογιστική αξία €2,3 δισ.. Αντίστοιχα, για το 2024 εκτιμάται πως οι πωλήσεις μη εξυπηρετούμενων δανείων στην πρωτογενή και τη δευτερογενή αγορά, θα ξεπεράσουν τα €4 δισ. λογιστικής αξίας.

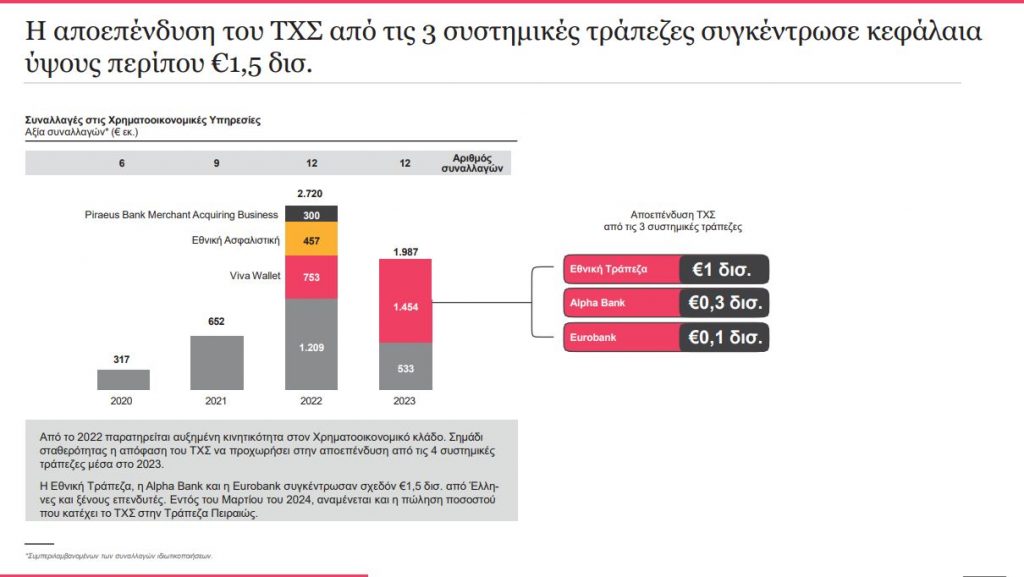

Ιδιωτικοποιήσεις

Αναφορικά με τις ιδιωτικοποιήσεις, μέσα στο 2023 η αξία τους ανήλθε σε €1,6 δισ. και σε αυτές συμπεριλαμβάνονται η μεταβίβαση στην UniCredit του ποσοστού που κατείχε το Ταμείο Χρηματοπιστωτικής Σταθερότητας στην Alpha Bank, έναντι τιμήματος €293,5 εκατ., η συμφωνία του ΤΧΣ με την Eurobank ύψους €93,7 εκατ., καθώς και η πώληση του ποσοστού που κατείχε το ΤΧΣ στην Εθνική Τράπεζα, αξίας άνω του €1 δισ..Παράλληλα, ολοκληρώθηκε η μεταβίβαση των Ελληνικών Ναυπηγείων σε θυγατρικές του Γ. Προκοπίου, έναντι συνολικού τιμήματος €62,5 εκατ., καθώς και η μεταβίβαση του 67% του Οργανισμού Λιμένος Ηγουμενίτσας, έναντι τιμήματος 84,2 εκατ. ευρώ.

Πρόβλεψη

Τέλος, εντός του 2024, σύμφωνα με τις εκτιμήσεις της μελέτης της PwC Ελλάδας η αξία των Εξαγορών και Συγχωνεύσεων και των ιδιωτικοποιήσεων είναι πιθανό να αγγίξει -ακόμη και να ξεπεράσει- τα επίπεδα του 2023

Ο Θανάσης Πανόπουλος, Partner και επικεφαλής του τμήματος Deals της PwC Ελλάδας τόνισε πως «η δυναμική των Εξαγορών και Συγχωνεύσεων συνεχίζεται αμείωτη καθώς τα πρώτα στοιχεία του 2024 δείχνουν ότι η τρέχουσα χρονιά μπορεί να αποτελέσει ακόμη μια χρονιά – ρεκόρ. Παράλληλα το γεγονός ότι για πρώτη φορά μέσα σε μια δεκαετία έλληνες επενδυτές συνήψαν συμφωνίες άνω των € 3 δισ. με ξένες επιχειρήσεις επιβεβαιώνει την εξωστρέφεια και τη δυναμική της εγχώριας οικονομίας. Αιχμή του δόρατος αποτελεί ο κλάδος της ενέργειας και ειδικότερα των ΑΠΕ, ενώ εντός του 2024 αναμένεται να ολοκληρωθεί μια σειρά αποκρατικοποιήσεων συνολικής αξίας άνω των € 6 δισ.»

![Εξαγορές – Συγχωνεύσεις: Αυξημένες συναλλαγές το 2023 – Τα περισσότερα deals της 15ετίας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2021/08/insideΔΕΗ.jpeg)

![Δασμοί: Οι εμπορικές συνομιλίες ΕΕ-ΗΠΑ για τους δασμούς στα αυτοκίνητα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/tofas.jpg)

![Τεχνητή νοημοσύνη: Η ζήτηση ενέργειας αυξάνει τις εκπομπές CO2 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/02/data-center.jpg)

![Χρυσές λίρες: Πουλάνε μαζικά οι Έλληνες το εξάμηνο του 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/photo_2025-07-04_13-01-06.jpg)