Reuters Breakingviews

Δεν είναι μόνο οι μάζες που συρρέουν στην ετήσια επενδυτική συνάντηση της Berkshire Hathaway στην Ομάχα της Νεμπράσκα, που αναζητούν συμβουλές από το αφεντικό Γουόρεν Μπάφετ.

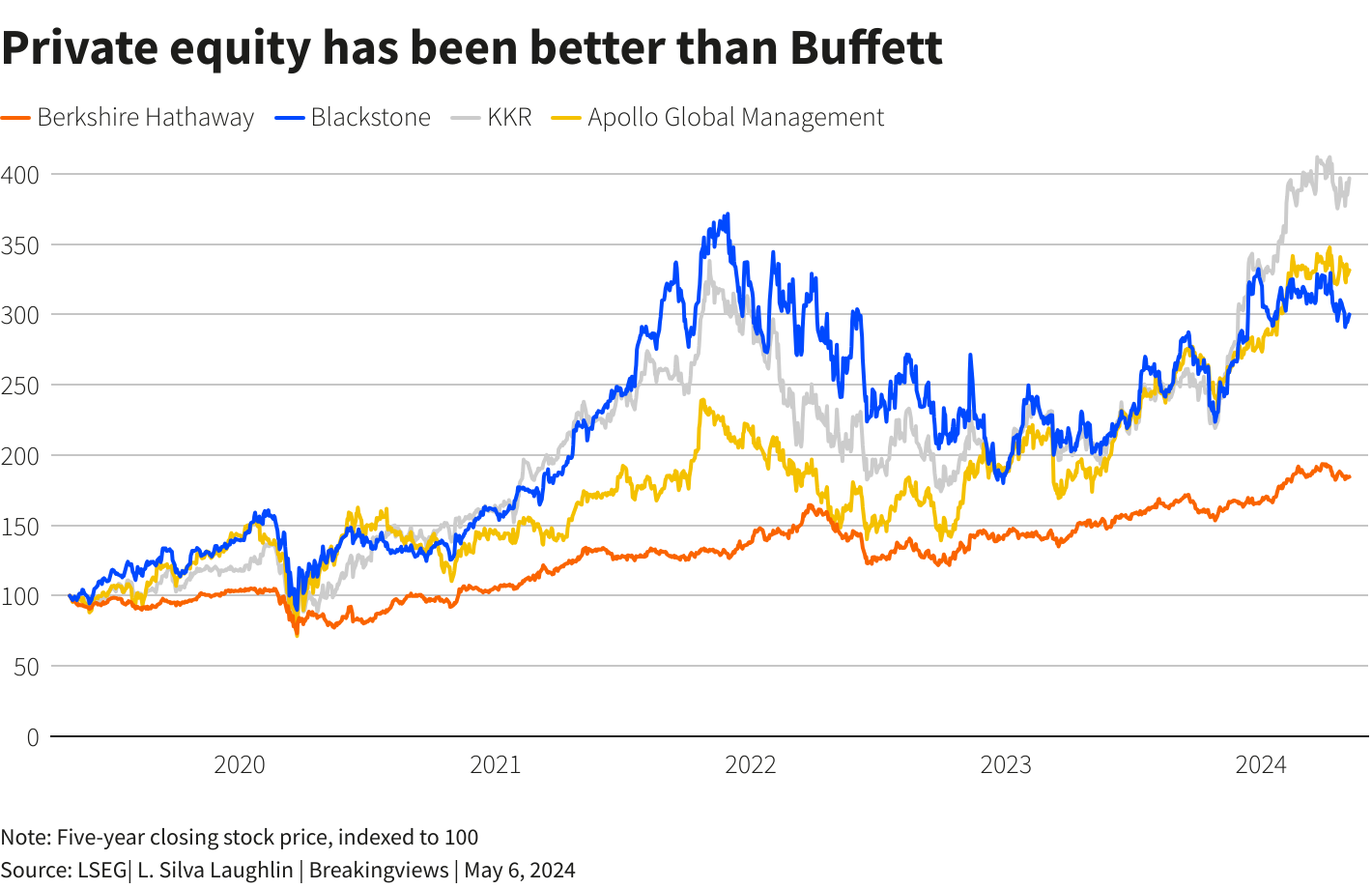

Οικονομικοί εγκέφαλοι όπως ο Steve Schwarzman της Blackstone και ο Henry Kravis της KKR ακολούθησε το παράδειγμα του «σοφού», συγκεντρώνοντας τεράστιες δεξαμενές μόνιμου κεφαλαίου που τους επιτρέπει να επενδύουν χωρίς να αντλούν νέα κεφάλαια. Η ειρωνεία είναι ότι από τη στιγμή που το πλήρωμα με έδρα τη Νέα Υόρκη βυθίστηκε σε αυτές τις πρωτοβουλίες, οι μετοχές τους ξεπέρασαν τις μετοχές της Berkshire. Καθώς η φρουρά αλλάζει στην Ομάχα, αυτές οι εταιρείες μπορεί τώρα να επισκιάσουν τον κύριο.

Η Blackstone, η KKR και οι άλλοι γίγαντες ιδιωτικών μετοχών κάποτε έμοιαζαν πολύ διαφορετικοί από την Berkshire Hathaway. Οι εταιρείες του Schwarzman και του Kravis είναι μηχανές συναλλαγών, που παραδοσιακά χρησιμοποιούν ιδιωτικά κεφάλαια και πλήθος μόχλευσης για να αναλάβουν τον έλεγχο των εταιρειών και να τις ανατρέψουν, ελπίζουμε, για κέρδος. Αντίθετα, ο Buffett παίρνει μετρητά από δημόσιους επενδυτές και τις ασφαλιστικές του επιχειρήσεις, πραγματοποιεί τόσο δημόσιες όσο και ιδιωτικές επενδύσεις σε εταιρείες και συχνά τις κρατά για μεγάλες περιόδους ως παθητικός επενδυτής.

Αλλά οι διαχειριστές περιουσιακών στοιχείων που εδρεύουν στη Νέα Υόρκη, που αισθάνονται το τσίμπημα της συγκέντρωσης κεφαλαίων, έχουν προσεγγίσει, τα τελευταία χρόνια, κάτι σαν το μοντέλο της Berkshire για την οικοδόμηση ενός πιο σταθερού πολεμικού σεντουκιού. Η KKR τοπθετήθηκε στην ασφαλιστική εταιρεία Global Atlantic Financial τον Ιούνιο του 2020, ενώ η Apollo Global Management συγχωνεύθηκε με την ασφαλιστική εταιρεία Athene το 2022. Η Blackstone συγκέντρωσε ένα αμοιβαίο κεφάλαιο ακινήτων από μικρότερους επενδυτές χωρίς καθορισμένη ημερομηνία λήξης για την επιστροφή κεφαλαίου.

Αυτό δεν σημαίνει ότι ο Μπάφετ δεν έχει χρησιμοποιήσει τη δική του εξέχουσα φήμη για να πετύχει καλές προσφορές , όπως ο Schwarzman. Για παράδειγμα, το 2019, διέσωσε τη φιλόδοξη συμφωνία του αφεντικού της Occidental Petroleum Vicki Hollub με την Anadarko Petroleum σε αντάλλαγμα για προνομιούχες μετοχές που τελικά έγιναν πολύ προσοδοφόρες.

Ωστόσο, είτε είναι η Berkshire, η Blackstone ή οποιοσδήποτε άλλος διαχειριστής περιουσιακών στοιχείων, η τιμή της μετοχής αντικατοπτρίζει το πόσο καλοί είναι στο να βγάζουν χρήματα από τα χρήματα άλλων. Υπό αυτή την έννοια, όσοι κυνηγούν τον Μπάφετ έχουν πάει καλύτερα από αυτόν τελευταία. Οι αποδόσεις των μετοχών των Blackstone, KKR και Apollo έχουν ξεπεράσει την Berkshire τα τελευταία πέντε χρόνια.

Τον περασμένο μήνα, οι συν-διευθύνοντες σύμβουλοι της KKR συνέκριναν την κατεύθυνση που μεταφέρουν την επιχείρησή τους στο Berkshire σε συνέντευξή τους στο Bloomberg. Συγκεκριμένα, τόνισαν ένα σχέδιο να χρησιμοποιήσουν τον ισολογισμό τους για να αγοράσουν και να κρατήσουν εταιρείες που απορρίπτουν μερίσματα, τα οποία στη συνέχεια θα μπορούσαν να χρησιμοποιηθούν για την ανάπτυξη.

Ο Μπάφετ, εν τω μεταξύ, το Σάββατο συμμετείχε στην ετήσια συνάντηση της εταιρείας του, για πρώτη φορά χωρίς τον έμπιστο βοηθό Charlie Munger, ο οποίος πέθανε στα τέλη του περασμένου έτους. Καθώς άλλοι βρίσκουν επιτυχία στο μοντέλο του, το μέλλον του Berkshire εξαρτάται από το ότι ο Buffett θα παραδώσει την τεχνογνωσία – και τη φήμη του – σε έναν νέο φρουρό. Ο Μπάφετ είναι σίγουρος ότι είναι καλά προετοιμασμένοι να αναλάβουν. Όταν το κάνουν, όμως, μπορεί να διαπιστώσουν ότι έχουν ήδη επισκιαστεί.