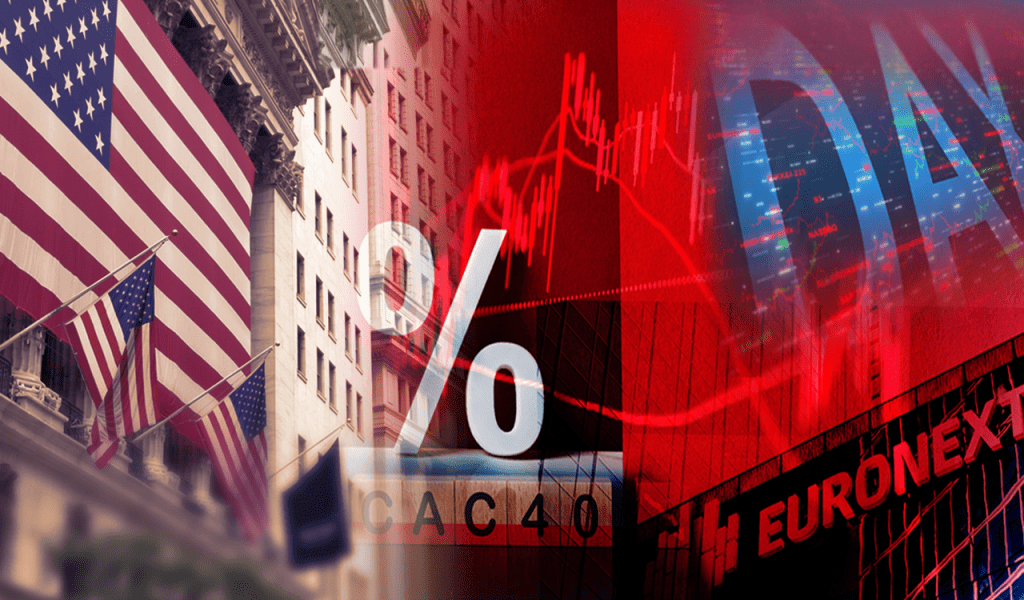

Οι περιφερειακές τράπεζες των ΗΠΑ βρίσκονται σε περιδίνηση. Μέσα στους 14 τελευταίους μήνες τέσσερεις σημαντικοί περιφερειακοί παίκτες κατέρρευσαν, με την αρχή να γίνεται από τη Silicon Valley Bank. Ακολούθησαν η First Republic Bank, η Signature Bank και πιο πρόσφατα η Republic First Bancorp.

Ο καθηγητής Οικονομικών του Columbia Τόμας Πισκόρσκι είναι ένας από τους κορυφαίους εμπειρογνώμονες που μελετούν το τοπίο των τραπεζών μετά την κατάρρευση της SVB. Είναι επίσης ένας από τους συγγραφείς μιας ευρέως διαδεδομένης μελέτης του 2023, η οποία εκτιμά ότι η αξία των περιουσιακών στοιχείων των τραπεζών θα μειωθεί κατά 2 τρισ. δολάρια μετά την πρόσφατη νομισματική σύσφιξη.

Θέση για νέα έκρηξη κερδών λαμβάνουν οι αμερικανικές τράπεζες

Μιλώντας στο συνέδριο Fortune Future of Finance στη Νέα Υόρκη, ο Πισκόρσκι δήλωσε ότι η μακροπρόθεσμη συνέπεια των υψηλότερων επιτοκίων για μεγαλύτερο χρονικό διάστημα και των νέων κανονισμών θα σημάνει ότι οι τράπεζες θα γίνουν λιγότερο κεντρικές στο χρηματοπιστωτικό σύστημα, καθώς οι μη τραπεζικοί δανειστές θα καλύψουν το κενό.

“Οι τράπεζες συνεχίζουν να γίνονται όλο και λιγότερο σημαντικές, ιδίως οι μικρότερες και μεσαίου μεγέθους τράπεζες. Λόγω της ενοποίησης στον τραπεζικό κλάδο, προβλέπω ότι σε δύο χρόνια θα έχουμε πολύ λιγότερες μικρότερες έως μεσαίου μεγέθους τράπεζες”.

Ο Πισκόρσκι υποστηρίζει επίσης ότι είναι πιθανό πολλές τράπεζες να αντιμετωπίζουν τα ίδια κρυφά προβλήματα φερεγγυότητας με την SVB. Πέρα από τα τραπεζικά προβλήματα, οι μακροοικονομικές συνθήκες που οδήγησαν στις πτωχεύσεις των τραπεζών πέρυσι δεν έχουν εξαφανιστεί.

Οι περιφερειακές τράπεζες σημείωσαν απότομη μείωση των κερδών τους το πρώτο τρίμηνο του 2024 με τις προβλέψεις να είναι δυσοίωνες για το μέλλον. Τα αποτελέσματα υπογραμμίζουν το άνισο τίμημα που έχουν επιφέρει δύο χρόνια υψηλότερων επιτοκίων στις περιφερειακές τράπεζες, με το οικονομικό μοντέλο που ακολουθούν να γίνεται ολοένα και λιγότερο αποδοτικό.

Η «βόμβα» των δανείων για εμπορικά ακίνητα

Τα δάνεια εμπορικών ακινήτων (CRE) αποτελούν έναν τεράστιο πονοκέφαλο για τις αμερικανικές αρχές. Τα δάνεια για εταιρικά γραφεία έχουν πληγεί καθώς πολλοί εργαζόμενοι εξακολουθούν να εργάζονται από το σπίτι μετά την πανδημία, αφήνοντας κενές θέσεις εργασίας που καθιστούν δυσκολότερη την αποπληρωμή τους. Σε αυτήν την εξέλιξη, οι τράπεζες μεσαίας κεφαλαιοποίησης είναι ιδιαίτερα εκτεθειμένες, διόιτθ κατέχουν περίπου το 40% του ενεργητικού τους σε δάνεια CRE, σύμφωνα με τον Πισκόρσκι.

Ο Πισκόρσκι προβλέπει ότι, καθώς τα προβληματικά χαρτοφυλάκια CRE και οι κίνδυνοι διάρκειας συνεχίζουν να επιβαρύνουν τον τραπεζικό τομέα, η σύσφιξη του κλάδου βρίσκεται στον ορίζοντα, ενδεχομένως με τη μορφή ενοποίησης, και νέες, πιο ευέλικτες μορφές δανεισμού θα καλύψουν το κενό.

Τα μη εξυπηρετούμενα δάνεια CRE ως ποσοστό των χαρτοφυλακίων των αμερικανικών τραπεζών διπλασιάστηκαν στο 0,81% έως το τέλος του 2023 από 0,4% ένα χρόνο νωρίτερα, ανέφερε το Διεθνές Νομισματικό Ταμείο, ενώ έκθεση της Ares Alternative Credit αναφέρει ότι τα CRE αποτελεί το 13% των ισολογισμών των μεγάλων τραπεζών και το 44% για τις περιφερειακές τράπεζες.

Η άνοδος της ιδιωτικής πίστης

Η ιδιωτική πίστη μπήκε για τα καλά στο παιχνίδι μετά τη χρηματοπιστωτική κρίση του 2008 ως εναλλακτική λύση στις τράπεζες. Σήμερα έχει γίνει ένας σοβαρός αντίπαλος του τραπεζικού δανεισμού για όλα τα είδη επιχειρήσεων, από εταιρείες ακινήτων έως νεοφυείς επιχειρήσεις.

Η ιδιωτική πίστη επωφελήθηκε της μεταβλητότητας των πιστωτικών αγορών και τις περιόδους κατά τις οποίες οι τράπεζες επιβαρύνθηκαν με μη κερδοφόρα δάνεια για να κερδίσουν μερίδιο αγοράς.

Σύμφωνα με την εταιρεία δεδομένων Preqin, τα διάφορα ιδιωτικά funds δανεισμού κατείχαν περιουσιακά στοιχεία ύψους περίπου 1,7 τρισ. δολαρίων παγκοσμίως τον Ιούνιο του 2023, από περίπου 500 δισ. δολάρια στο τέλος του 2015. Η εταιρεία διαχείρισης κεφαλαίων BlackRock Inc. δήλωσε τον Οκτώβριο ότι οι “τεκτονικές αλλαγές” στις χρηματοπιστωτικές αγορές θα ωθήσουν περισσότερους δανειολήπτες να αναζητήσουν ιδιωτικά κεφάλαια, αυξάνοντας την αξία της παγκόσμιας αγοράς ιδιωτικού χρέους σε 3,5 τρισεκατομμύρια δολάρια έως το 2028.

Σε μεγάλο βαθμό η ιδιωτική πίστη εκμεταλλεύθηκε το «γερασμένου» ρυθμιστικό πλαίσιο για τους παραδοσιακούς δανειστές προσφέροντας μια εύκολη και γρήγορη λύση.

![USAID: Εκατομμύρια άνθρωποι σε κίνδυνο απο το κλείσιμο της οργάνωσης [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/01/USAID-300x300.webp)

![USAID: Εκατομμύρια άνθρωποι σε κίνδυνο απο το κλείσιμο της οργάνωσης [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/01/USAID.webp)