Οι δύο εξ αυτών θα προέρχονται από τον χώρο της ποντοπόρου ναυτιλίας και η τρίτη από τον χώρο των ακινήτων. Πρόκειται για εκδόσεις που θα συζητηθούν. Όχι τόσο για το ύψος των κεφαλαίων που θα σηκώσουν από την αγορά, αλλά λόγω των ονομάτων που συνοδεύουν τις εκδότριες εταιρείες.

Το Ομόλογο της Ακίνητης Περιουσίας

Η εταιρεία που θα ανοίξει τον νέο κύκλο των εκδόσεων των εταιρικών ομολόγων θα είναι η Noval Property, μια Ανώνυμη Εταιρία Επενδύσεων σε Ακίνητη Περιουσία (A.E.Ε.Α.Π.), που δραστηριοποιείται στους κλάδους της ανάπτυξης και επένδυσης σε ακίνητα.

Η ίδια η εταιρεία, όπως μπορεί κανείς να διαβάσει σε ενημερωτικό υλικό που φιλοξενείται στο site της, διαθέτοντας ένα σύγχρονο χαρτοφυλάκιο ακινήτων, με υψηλή εμπορευσιμότητα και σημαντική γεωγραφική διασπορά, κατατάσσεται δεύτερη ανάμεσα στις υφιστάμενες Α.Ε.Ε.Α.Π. στην Ελλάδα σε αξία χαρτοφυλακίου. Επιπλέον, η εταιρεία, πάντα σύμφωνα με όλα όσα αναφέρονται στο site της, «βασισμένη στην ισχυρή κεφαλαιακή της διάρθρωση, (…)έχει σχεδιάσει και υλοποιεί ένα στρατηγικό και επενδυτικό πλάνο ανάπτυξης, με ελκυστικές προοπτικές και με στόχο να ενισχύσει και να εμπλουτίσει το ισορροπημένο μείγμα του χαρτοφυλακίου των ακινήτων της».

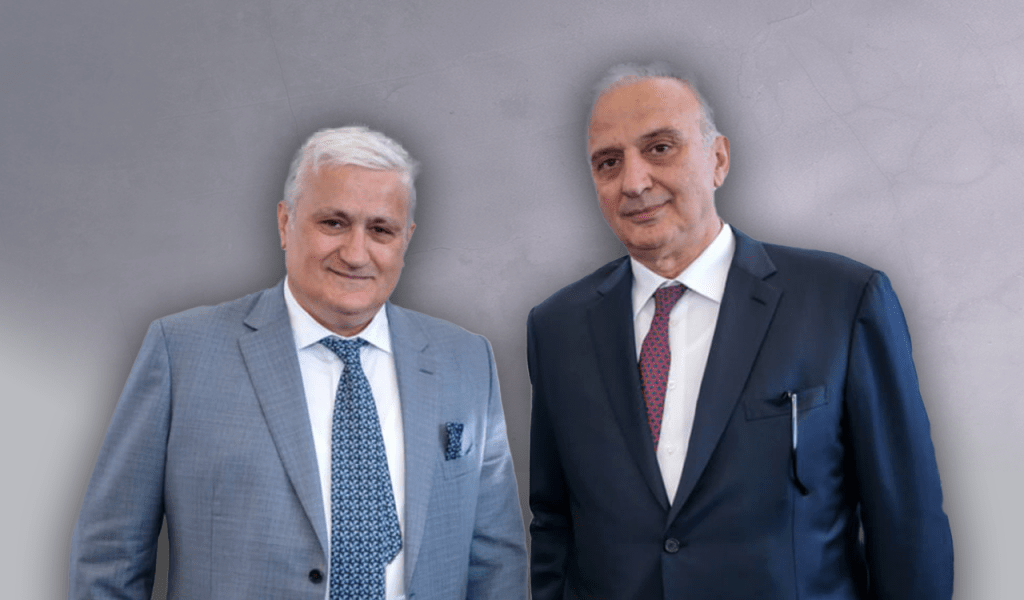

Ο Ισχυρός Μέτοχος: Βασικός μέτοχος της Noval Property είναι η Viohalco S.A. Η Viohalco, με έδρα στο Βέλγιο, είναι εταιρία συμμετοχών (holding) σε διάφορες κορυφαίες εταιρίες μεταποίησης μετάλλων στην Ευρώπη. Είναι εισηγμένη στο Χρηματιστήριο Euronext Βρυξελλών (VIO) και στο Χρηματιστήριο Αθηνών (BIO). Οι θυγατρικές της Viohalco ειδικεύονται στην παραγωγή προϊόντων αλουμινίου, χαλκού, καλωδίων, χάλυβα και σωλήνων χάλυβα.

Με παραγωγικές μονάδες στην Ελλάδα, Βουλγαρία, Ρουμανία, Ρωσία, Βόρεια Μακεδονία, Τουρκία, Ολλανδία και το Ηνωμένο Βασίλειο, οι εταιρίες της Viohalco έχουν, συγκεντρωτικά, ετήσιο κύκλο εργασιών ύψους 4,4 δισ. ευρώ. Η Viohalco S.A., συμφερόντων της οικογένειας Στασινόπουλου, ελέγχει άμεσα το 79,016% των μετοχών της και έμμεσα το 8,315%. Το ποσοστό των υπολοίπων μετόχων φτάνει το 12,669%.

Τα Μεγέθη: Ο κύκλος εργασιών της Noval για το πρώτο εξάμηνο 2021 (συμπεριλαμβανομένων των κρατικών αποζημιώσεων λόγω της υποχρεωτικής μείωσης μισθωμάτων) ανήλθε σε 7,6 εκατ. ευρώ έναντι 6,2 εκατ. ευρώ το αντίστοιχο εξάμηνο 2020 (αύξηση 23,5%). Τα κέρδη προ τόκων, φόρων και αποσβέσεων (EBITDA) ανήλθαν σε 18,6 εκατ. ευρώ το πρώτο εξάμηνο 2021 έναντι ζημιών 7,6 εκατ. ευρώ το πρώτο εξάμηνο 2020, ενώ τα κέρδη προ φόρων, τόκων, αποσβέσεων, αναπροσαρμογής εύλογης αξίας των ακινήτων και μη επαναλαμβανόμενων στοιχείων (adjusted EBITDA) ανήλθαν σε 2,7 εκατ. ευρώ το πρώτο εξάμηνο 2021 έναντι 2,1 εκατ. ευρώ το πρώτο εξάμηνο 2020 (αύξηση 29,3%). Τα καθαρά κέρδη ανήλθαν σε 16,8 εκατ. ευρώ1 κατά το πρώτο εξάμηνο 2021 έναντι ζημιών 9,9 εκατ. ευρώ κατά την αντίστοιχη περίοδο του 2020. Η Εσωτερική Αξία (NAV) της εταιρείας κατά την 30η Ιουνίου 2021 ανήλθε σε 298,7 εκατ. ευρώ ή 1,21 ευρώ ανά μετοχή έναντι 281,8 εκατ. ευρώ ή 1,14 ευρώ ανά μετοχή αντίστοιχα την 31η Δεκεμβρίου 2020.

Η εύλογη αξία του χαρτοφυλακίου επενδυτικών ακινήτων της Noval Property ανήλθε σε 389,7 εκατ. ευρώ κατά την 30η Ιουνίου 2021, παρουσιάζοντας αύξηση 29% σε σχέση με την 30η Ιουνίου 2020 και 7% σε σχέση με την 31η Δεκεμβρίου 2020.

Συγκεκριμένα, οι αυξήσεις εύλογης αξίας σε σχέση με την αντίστοιχη περυσινή περίοδο προήλθαν, μεταξύ άλλων, από την ανάπτυξη ακινήτων, όπως η ολοκλήρωση του κτηρίου γραφείων The Orbit στην Αθήνα και η ολοκλήρωση της κατασκευής της επέκτασης του εμπορικού κέντρου River West, καθώς και από την απόκτηση πλήρους κυριότητας ακινήτων μέσω εταιρικού μετασχηματισμού και την αγορά τριών ακινήτων, παράλληλα με την πώληση δύο ακινήτων.

Οι ΣΔΙΤ στο Real Estate

Από τον χώρο των ακινήτων προέρχεται και άλλη μία έκδοση εταιρικού ομολόγου που θα βγει στην αγορά το πιθανότερο στις αρχές του 2022. Πρόκειται για την PREMIA PROPERTIES, μια εταιρεία ανάπτυξης και διαχείρισης ακινήτων. Στα τέλη του Ιουλίου 2021 ολοκληρώθηκε η αύξηση του μετοχικού κεφαλαίου της εισηγμένης εταιρείας, με την εταιρεία FASTIGHETS AB BALDER να αποκτά ποσοστό 17,22% στο μετοχικό κεφάλαιο της. Ο Σουηδικός κολοσσός του real estate, έκανε έτσι δυναμική είσοδο για πρώτη φορά στην αγορά της Ελλάδας, αναλαμβάνοντας τον ρόλο του στρατηγικού επενδυτή στην PREMIA PROPERTIES.

Η FASTIGHETS AB BALDER εδρεύει στο Γκέτεμποργκ της Σουηδίας, ιδρύθηκε το 2005 και δραστηριοποιείται στην εξαγορά, ανάπτυξη και διαχείριση ακινήτων. Διαθέτει παρουσία σε όλες τις Σκανδιναβικές χώρες καθώς και σε Μεγάλη Βρετανία και Γερμανία. Το χαρτοφυλάκιό της, αξίας 16,3 δις ευρώ περίπου, αποτελείται από οικιστικά κυρίως αλλά και εμπορικά ακίνητα, σε αναλογία 60% – 40% περίπου. Από την Σουηδία προέρχεται και ο βασικός μέτοχος της εισηγμένης εταιρείας, η Sterner Stehnus. Υπενθυμίζεται ότι ο επιχειρηματίας Ηλίας Γεωργιάδης ελέγχει την Sterner Stenhus Holding AB, η οποία ελέγχει την Sterner Stenhus Greece. Ιδιαίτερο ενδιαφέρον έχει η δραστηριοποίηση της PREMIA, μέσω της εταιρίας JPA, στον χώρο της αναδυόμενης αγοράς των ΣΔΙΤ. Πιο συγκεκριμένα, αφορά στη μελέτη, χρηματοδότηση, κατασκευή και διαχείριση 10 σχολικών μονάδων στην Περιφέρεια Αττικής βάσει της Σύμβασης Σύμπραξης. Σημειώνεται ότι το έργο που έχει αναλάβει η JPA βρίσκεται στη φάση λειτουργίας και συντήρησης από το 2017.

Οι Αγροτικές Υποδομές

Οι ΣΔΙΤ ξανά στο προσκήνιο της κυβερνητικής πολιτικής. Αυτή τη φορά στον αγροτικό τομέα. Η ανάδειξη της κυβερνητικής επιλογής έγινε από τον ίδιο τον Πρωθυπουργό Κυριάκο Μητσοτάκη σε ομιλία του κατά τη διάρκεια ειδικής εκδήλωσης για την παρουσίαση του Ολοκληρωμένου Προγράμματος Υποδομών Αγροτικής Ανάπτυξης και Μετριασμού των Επιπτώσεων της Κλιματικής Κρίσης μέσω ΣΔΙΤ.

Ο σχεδιασμός της κυβέρνησης περιλαμβάνει την κατασκευή 21 μεγάλων αρδευτικών έργων με κύριους στόχους την αποτελεσματική άρδευση αγροτικών περιοχών, την καλή διαχείριση των υδάτινων πόρων, την αύξηση της αγροτικής παραγωγής και την τόνωση της περιφερειακής ανάπτυξης.

Το Πρώτο Πακέτο: Η πρώτη δέσμη οκτώ έργων, που θα υλοποιηθούν μέσω ΣΔΙΤ περιλαμβάνει: τη μεταφορά νερού από τον ποταμό Νέστο στην κοιλάδα της Ξάνθης, τον εκσυγχρονισμό των δικτύων άρδευσης ΤΟΕΒ Ταυρωπού, τη λιμνοδεξαμενή Χοχλακιών Σητείας, το φράγμα και δίκτυο στον Άγιο Ιωάννη Ιεράπετρας, το φράγμα στο Μπουγάζι Δομοκού, το φράγμα Μιναγιώτικο στην περιοχή της Πύλου, το φράγμα στο Λιβάδι Αράχωβας και το αρδευτικό δίκτυο στην περιοχή Υπέρεια – Ορφανά Καρδίτσας.

Υπολογίζεται ότι τα οκτώ έργα, στην τελική τους ανάπτυξη, θα ωφελούν περισσότερους από 36.000 αγρότες και θα εξυπηρετούν την άρδευση περίπου 456.000 στρεμμάτων, ενώ παράλληλα θα καλύψουν τις υδρευτικές ανάγκες της πόλης της Αράχωβας και διάφορων άλλων οικισμών. Θα υλοποιηθούν με συγκεκριμένα χρονοδιαγράμματα που προβλέπουν την παράδοσή τους έως το τέλος του 2025.

Τα έργα θα χρηματοδοτηθούν από το Ταμείο Ανάκαμψης, το Πρόγραμμα Αγροτικής Ανάπτυξης των επόμενων χρηματοδοτικών περιόδων και το εθνικό Πρόγραμμα Δημοσίων Επενδύσεων.

Οι επενδύσεις στα Οινόφυτα

Στις 10 Νοεμβρίου ξεκινά και λήγει στις 12 Νοεμβρίου η δημόσια προσφορά – εγγραφή επενδυτών στην έκδοση του Κοινού Ομολογιακού Δανείου της ΕΛΒΑΛΧΑΛΚΟΡ. Σύμφωνα με τα στοιχεία του ενημερωτικού δελτίου της έκδοσης το σύνολο των κεφαλαίων που θα αντληθούν από την αγορά εκτιμώνται σε 250 εκατομμύρια ευρώ, ενώ οι δαπάνες έκδοσης εκτιμώνται σε ποσό έως περίπου 6 εκατομμύρια ευρώ, περιλαμβανομένου του Φ.Π.Α., και θα αφαιρεθούν από τα συνολικά αντληθέντα κεφάλαια.

Τα Νέα Κεφάλαια: Τα νέα καθαρά κεφάλαια (244 εκατομμύρια ευρώ) θα αξιοποιηθούν σε νέες επενδύσεις σε ακίνητα για επέκταση δραστηριοτήτων (30 εκατομμύρια ευρώ), σε κάλυψη αναγκών σε κεφάλαιο κίνησης (60 εκατομμύρια ευρώ) και για μείωση Βραχυπρόθεσμου Δανεισμού 154 εκατομμύρια ευρώ.

Αναφορικά με τις νέες επενδύσεις η εταιρεία θα χρησιμοποιήσει ποσό 30 εκατομμύρια ευρώ για την καταβολή τιμήματος (συμπεριλαμβανομένων των σχετικών εξόδων και φόρων) για την αγορά οικοπέδου και αποθηκευτικών χώρων στα Οινόφυτα.

Όσον αφορά την αποπληρωμή βραχυπρόθεσμου δανεισμού, με την παραδοχή της πλήρους κάλυψης του Κοινού Ομολογιακού Δανείου, ποσό ύψους μέχρι 154 εκατομμυρίων ευρώ, θα διατεθεί, εντός 45 ημερών από την ημερομηνία εκδόσεως, για μείωση βραχυπρόθεσμου δανεισμού i) ποσό έως 43 εκατομμυρίων ευρώ στην EUROBANK, ii) ποσό έως 56 εκατομμυρίων ευρώ στην ALPHA BANΚ και iii) ποσό έως 55 εκατομμυρίων ευρώ στην Εθνική Τράπεζα.

![Βραχυχρόνια μίσθωση: Καλπάζουν τα καταλύματα τύπου Airbnb στην Ελλάδα [γράφημα]](https://www.ot.gr/wp-content/uploads/2022/11/airbnb-2.jpg)