Η αύξηση των βασικών επιτοκίων, με τον ταχύτερο ρυθμό των τελευταίων τεσσάρων δεκαετιών, ενδέχεται να οδηγήσει σε υποχώρηση των τιμών των κατοικιών στις μεγάλες οικονομίες παγκοσμίως, στον βραχυχρόνιο ορίζοντα, σηματοδοτώντας το τέλος ενός κύκλου μακροχρόνιας άνθησης, όπως εκτιμάται στο τελευταίο Δελτίο Οικονομικών Εξελίξεων της Alpha Bank.

Σύμφωνα με την τράπεζα, οι αυξήσεις των επιτοκίων έχουν πλέον επαναφέρει τα επιτόκια των στεγαστικών δανείων σε επίπεδα που έχουν να καταγραφούν εδώ και δεκαετίες. Αυτή η εξέλιξη, σε συνδυασμό με τις πληθωριστικές πιέσεις και τον κίνδυνο οικονομικής επιβράδυνσης, πιθανότατα θα αποθαρρύνουν τους δανειολήπτες και επομένως θα μειωθεί η ζήτηση για στεγαστικά δάνεια και κατά συνέπεια οι τιμές των κατοικιών.

Διαβάστε επίσης – Στεγαστικά Δάνεια: Νέο ράλι σε επιτόκια στην ευρωζώνη

Ανοδος τιμών τα τελευταία χρόνια

Μετά την παγκόσμια οικονομική κρίση του 2007-2009 και για μία δεκαετία περίπου, οι εξαιρετικά ευνοϊκές συνθήκες χρηματοδότησης και ειδικά τα χαμηλά επιτόκια στεγαστικών δανείων, σε συνδυασμό με την περιορισμένη προσφορά κατοικιών, τροφοδότησαν μια σταθερή άνοδο των τιμών των κατοικιών σχεδόν σε όλες τις αναπτυγμένες οικονομίες του κόσμου. Χαρακτηριστικό παράδειγμα ήταν οι τιμές κατοικιών στις ΗΠΑ, οι οποίες αυξήθηκαν κατά σχεδόν 60% -από το κατώτατο σημείο τους το 2012 έως το τέλος του 2019. Μετά την πανδημία, οι ήδη υψηλές τιμές εκτοξεύθηκαν στη Βόρεια Αμερική και σε πολλές ευρωπαϊκές χώρες, καθώς τα lockdown και η στροφή στην εξ αποστάσεως εργασία αύξησαν τη ζήτηση για οικιστικά ακίνητα με περισσότερα τετραγωνικά μέτρα και επομένως αύξησαν τις τιμές τους. Αυτή η υπερβολική άνοδος των τιμών που σε πολλές περιπτώσεις υπερέβαινε τις προσδοκίες της αγοράς, αποτελούσε ουσιαστικά αντανάκλαση των ανωτέρω ανισορροπιών στις συνθήκες χρηματοδότησης, προσφοράς και ζήτησης κατοικιών.

Διαβάστε επίσης: Στουρνάρας: Η ΕΚΤ πρέπει να ακολουθήσει πιο αργό ρυθμό αύξησης των επιτοκίων

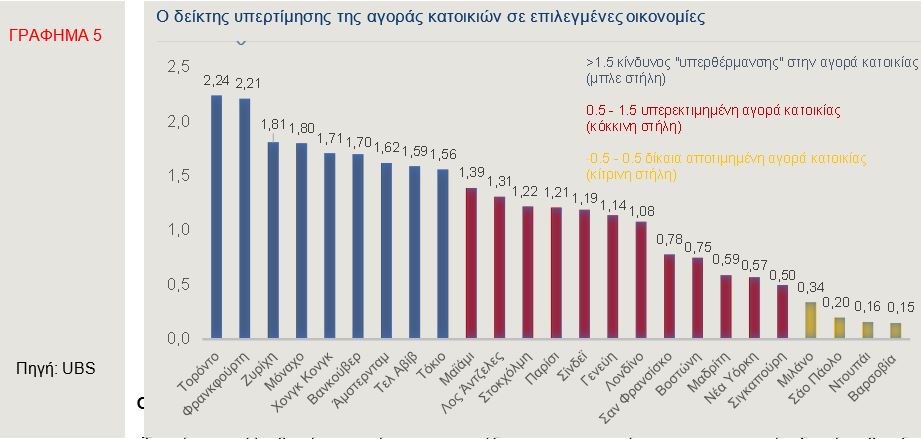

Στο Γράφημα απεικονίζεται ο σύνθετος παγκόσμιος δείκτης του βαθμού υπερτίμησης των ακινήτων της UBS που επιχειρεί να αναδείξει την ένταση αυτών των ανισορροπιών στις μεγαλύτερες πόλεις του κόσμου. Ο δείκτης χρησιμοποιεί τις ακόλουθες τιμές κατάταξης της αγοράς κατοικιών με βάση τον κίνδυνο: ύφεση (βαθμολογία κάτω από -1,5), υποτιμημένη αγορά (-1,5 έως -0,5), δίκαια αποτιμημένη αγορά (-0,5 έως 0,5), υπερτιμημένη αγορά (0,5 έως 1,5) και κίνδυνος φούσκας (άνω του 1,5). Επιπλέον, ο γενικός δείκτης είναι ένας σταθμισμένος μέσος όρος των ακόλουθων πέντε επιμέρους δεικτών: τιμή του ακινήτου προς το εισόδημα, τιμή του ακινήτου προς το ενοίκιο, μεταβολή του λόγου των στεγαστικών δανείων προς το ΑΕΠ, μεταβολή του λόγου κατασκευών προς το ΑΕΠ και σχετική τιμή πόλης-χώρας.

Ωστόσο, η αύξηση των βασικών επιτοκίων, με τον ταχύτερο ρυθμό των τελευταίων τεσσάρων δεκαετιών, ενδέχεται να οδηγήσει σε υποχώρηση των τιμών των κατοικιών στις μεγάλες οικονομίες παγκοσμίως, στον βραχυχρόνιο ορίζοντα, σηματοδοτώντας το τέλος ενός κύκλου μακροχρόνιας άνθησης.

Οι αυξήσεις των επιτοκίων έχουν πλέον επαναφέρει τα επιτόκια των στεγαστικών δανείων σε επίπεδα που έχουν να καταγραφούν εδώ και δεκαετίες. Αυτή η εξέλιξη, σε συνδυασμό με τις πληθωριστικές πιέσεις και τον κίνδυνο οικονομικής επιβράδυνσης, πιθανότατα θα αποθαρρύνουν τους δανειολήπτες και επομένως θα μειωθεί η ζήτηση για στεγαστικά δάνεια και κατά συνέπεια οι τιμές των κατοικιών. Ενδεικτικά, πριν από ένα έτος, το σταθερό επιτόκιο ενός 30ετούς στεγαστικού δανείου στις ΗΠΑ ήταν κάτω από το 3%, ενώ σήμερα ξεπερνάει το 7%. Στη Βρετανία, το σταθερό επιτόκιο ενός 5ετούς στεγαστικού δανείου υπερβαίνει πλέον το 6%, για πρώτη φορά μετά από δώδεκα χρόνια.

Οι παράγοντες που επιδρούν στην αύξηση των επιτοκίων στεγαστικών δανείων

To πόσο μεγάλη θα είναι η επίπτωση της αύξησης των επιτοκίων των στεγαστικών δανείων θα εξαρτηθεί από τους εξής παράγοντες:

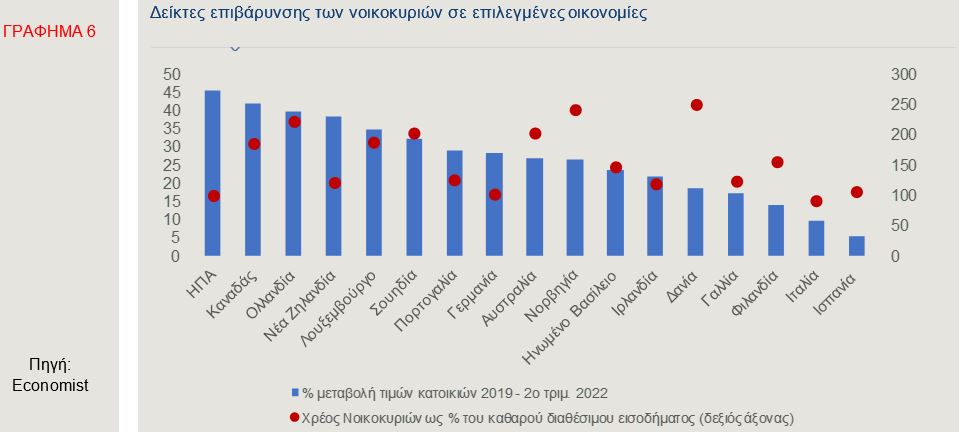

Πρώτον, από την προηγούμενη αύξηση των τιμών. Οι αγορές κατοικιών, όπου οι τιμές έχουν αυξηθεί μετά την πανδημία, είναι ιδιαίτερα ευάλωτες στη ζήτηση, όπως για παράδειγμα, οι ΗΠΑ και ο Καναδάς (Γράφημα 6, “Housing markets face a brutal squeeze”, Economist, October 2022).

Δεύτερον, από το κόστος δανεισμού. Όσο υψηλότερο είναι το χρέος των νοικοκυριών ως ποσοστό του εισοδήματος, τόσο πιο ευάλωτοι είναι οι ιδιοκτήτες σε υψηλότερες πληρωμές στεγαστικών δανείων και αθέτηση υποχρεώσεων. Πολλά νοικοκυριά στην Αυστραλία, τον Καναδά και τη Σουηδία, τα οποία κατάφεραν να επιβιώσουν της οικονομικής κρίσης, την προηγούμενη δεκαετία, έχουν δανειστεί υπέρογκα ποσά, τα τελευταία χρόνια, προκαλώντας ανησυχία.

Τρίτον, από την ταχύτητα με την οποία τα υψηλότερα επιτόκια μετακυλίονται (pass-through) στους δανειολήπτες. Ο μεγαλύτερος κίνδυνος αφορά τους δανειολήπτες με στεγαστικά δάνεια κυμαινόμενου επιτοκίου, καθώς αντιμετωπίζουν άμεση μείωση του διαθέσιμου εισοδήματός τους. Για παράδειγμα, στον Καναδά τα στεγαστικά δάνεια μεταβλητού επιτοκίου αντιπροσωπεύουν περισσότερο από το ήμισυ του συνόλου των δανείων. Στην Αυστραλία και τη Σουηδία, αντιπροσωπεύουν σχεδόν τα 2/3. Σε άλλες οικονομίες, όπως οι ΗΠΑ και η Ευρώπη, ο δανεισμός με σταθερό επιτόκιο είναι πιο συνηθισμένος, γεγονός που σημαίνει ότι οι αυξήσεις των επιτοκίων περνούν με σημαντική υστέρηση.

Ο συνδυασμός των ανωτέρω παραγόντων μπορεί να προκαλέσει κρίση στην αγορά στεγαστικής πίστης. Αυτή τη φορά, όμως, είναι πιθανό να μην ηγηθεί η Αμερική, όπως στην προηγούμενη δεκαετία, αλλά ο Καναδάς, η Ολλανδία, η Αυστραλία, η Νέα Ζηλανδία, η Κίνα, η Νορβηγία και άλλες χώρες. Η πιστοληπτική ικανότητα του μέσου δανειολήπτη έχει βελτιωθεί τα τελευταία χρόνια, καθώς οι αυστηρότεροι κανονισμοί που θεσπίστηκαν, μετά την παγκόσμια χρηματοπιστωτική κρίση, έχουν καταστήσει δυσκολότερη τη λήψη στεγαστικού δανείου για τους πιο “ριψοκίνδυνους” δανειολήπτες. Ωστόσο, ο «τοξικός» συνδυασμός της αύξησης των επιτοκίων και της αύξησης του κόστους διαβίωσης θα θέσει τους δανειολήπτες σε σοβαρή πίεση.

H συμπίεση της στεγαστικής πίστης θα έχει σοβαρές συνέπειες. Σύμφωνα με το βασικό συμπέρασμα της μελέτης του Edward Leamer (2007) από το Πανεπιστήμιο της Καλιφόρνια, ο κύκλος της στεγαστικής πίστης επηρεάζει τον επιχειρηματικό κύκλο, αφού φαίνεται ότι η επιβράδυνση της στεγαστικής πίστης είχε προηγηθεί σε οκτώ από τις τελευταίες δέκα υφέσεις στις ΗΠΑ. Η σύνδεση μεταξύ των δύο κύκλων προκύπτει επειδή η αξία του μη χρηματοοικονομικού πλούτου, δηλαδή των ακινήτων, επηρεάζει την ροπή για κατανάλωση των ιδιοκτητών (επιδράσεις πλούτου). Με άλλα λόγια, όταν οι τιμές των κατοικιών αυξάνονται, οι άνθρωποι αισθάνονται ασφαλείς με την οικονομική τους κατάσταση, επομένως δανείζονται και δαπανούν περισσότερα.