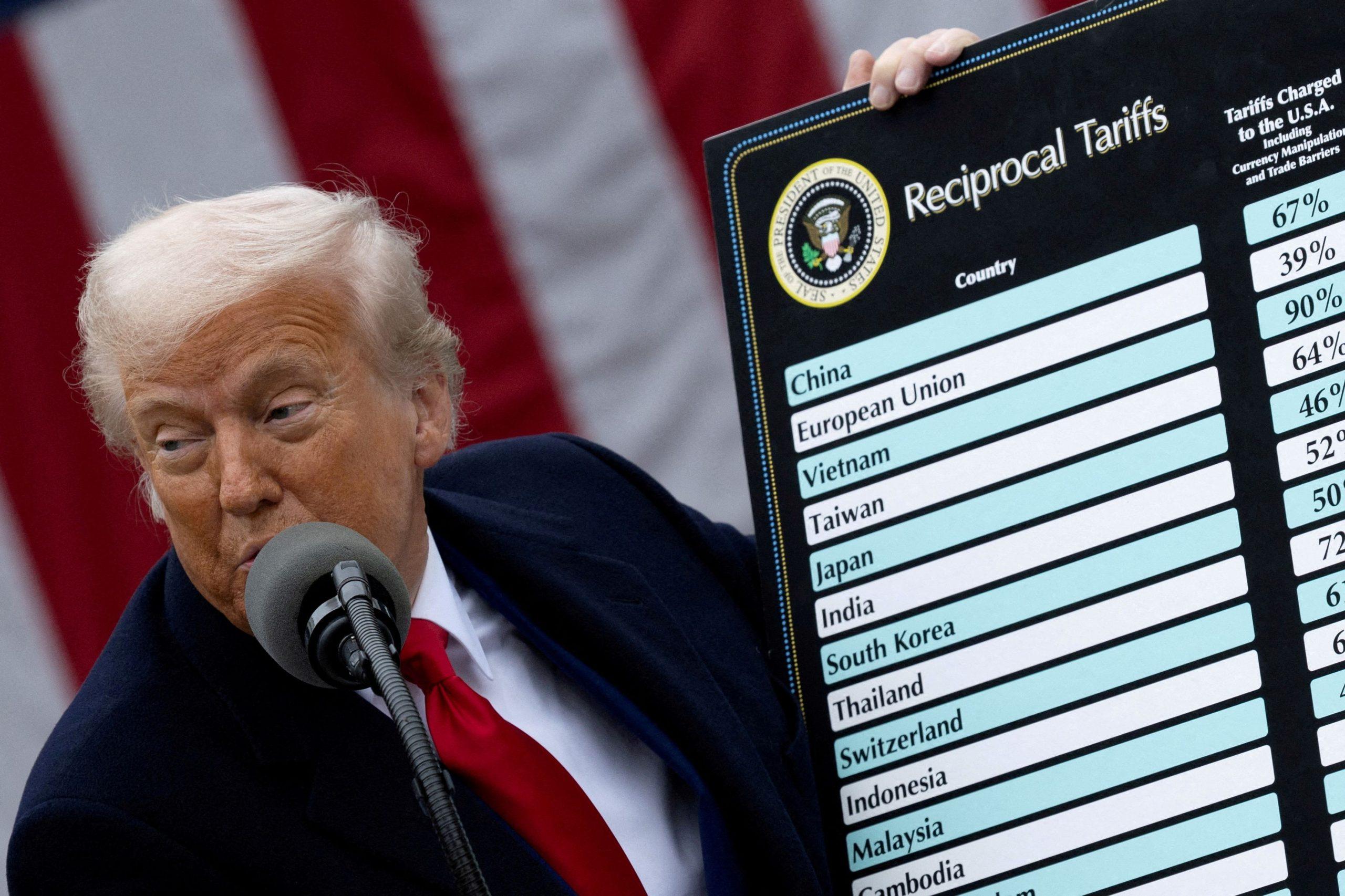

Δύο σημαντικές οικονομικές ειδήσεις ανακοινώθηκαν μεσούσης της διήμερης συνεδρίασης της Επιτροπής Ανοικτών Αγορών της Fed. Ειδήσεις που ασφαλώς θα λάβουν υπόψη τους ο Τζερόμ Πάουελ και οι συνάδελφοί του προτού ανακοινώσουν, σήμερα, την απόφασή τους για την πορεία των επιτοκίων του δολαρίου: τη μικρότερη από την αναμενόμενη αύξηση του πληθωρισμού το Νοέμβριο στις ΗΠΑ που ανακοίνωσε το υπουργείο Εργασίας και την αισιοδοξότερη αίσθηση των Αμερικανών καταναλωτών για την περαιτέρω πορεία των τιμών που κατέγραψε σε έρευνά της στη Νέα Υόρκη η ίδια η Fed.

Σαφώς σπουδαιότερη εξέλιξη είναι η αύξηση του δείκτη τιμών καταναλωτή μόλις κατά 0,1% το Νοέμβριο συγκριτικά με τον Οκτώβριο και την υποχώρηση του ετήσιου πληθωρισμού στο 7,1%. Οι οικονομολόγοι που είχαν συμμετάσχει σε έρευνα της Dow Jones ανέμεναν αύξηση του δείκτη κατά 0,3% σε μηνιαία βάση και ποσοστό του πληθωρισμού σε 12μηνη βάση 7,3%.

Διαβάστε επίσης: Fed: Πάνω από την αρχική πρόβλεψη θα «κλείσει» το τελικό επιτόκιο

Λίγο νωρίτερα η Ομόσπονδη Τράπεζα της Νέας Υόρκης είχε ανακοινώσει τα αποτελέσματα έρευνας που έδειξε ότι οι Νεοϋορκέζοι καταναλωτές προέβλεπαν για το μέλλον μικρότερες αυξήσεις στις τιμές των τροφίμων και της ενέργειας από όσες φοβούνταν σε αντίστοιχη έρευνα τον Οκτώβριο.

Συγκεκριμένα, οι ερωτηθέντες θεώρησαν ότι ο πληθωρισμός σε ένα 12μηνο θα έχει διαμορφωθεί στο 5,2%, θα είναι δηλαδή κατά 0,7% χαμηλότερος από όσο προέβλεπαν τον Οκτώβριο. Σε ορίζοντα τριετίας «έβλεπαν» τον πληθωρισμό να διαμορφώνεται στο 3% (0,1% χαμηλότερο από την προηγούμενη έρευνα του Οκτωβρίου), ενώ σε ορίζοντα πενταετίας η πρόβλεψή τους παρέμενε αμετάβλητη για πληθωρισμό 2,3%.

Προς μια πιο «τυπική» αύξηση επιτοκίων

Οι εξελίξεις αυτές φαίνεται πως «κλειδώνουν» την πρόβλεψη των ειδικών ότι τη φορά αυτή η αμερικανική Κεντρική Τράπεζα θα αυξήσει τα επιτόκια (για έβδομη φορά εφέτος) με ρυθμό λιγότερο επιθετικό («περισσότερο τυπικό» τον χαρακτηρίζουν οι ρεπόρτερ του CNBC). Κατά 50 μονάδες βάσης δηλαδή και όχι κατά 75 μονάδες, που ήταν οι προηγούμενες τέσσερις αυξήσεις από τη Fed.

Το χρήμα θα ακριβύνει κι άλλο δηλαδή για τους Αμερικανούς, προκειμένου να αντιμετωπιστεί το «τέρας του πληθωρισμού». Αλλά οι επιπτώσεις γι’ αυτούς θα είναι πιο «ήπιες», κατά μίαν άποψη – διότι αν το δει κανείς μακροπρόθεσμα, ο πληθωρισμός είναι που «κατατρώει» το εισόδημα και τις αποταμιεύσεις των καταναλωτών και όχι τα μέτρα που λαμβάνουν οι νομισματικές αρχές για να τον αντιμετωπίσουν, ασχέτως αν κι αυτά δίνουν στα νοικοκυριά την αίσθηση ότι «φτωχαίνουν».

«Για τον περισσότερο κόσμο τα νέα είναι πολύ καλά, διότι δείχνουν ότι οι τιμές αρχίζουν να σταθεροποιούνται. Μια μικρότερη αύξηση των επιτοκίων σημαίνει μικρότερο πλήγμα για τα νοικοκυριά. Η επιβάρυνση στις πιστωτικές κάρτες, για παράδειγμα, θα είναι χαμηλότερη και θα γίνει άμεσα αντιληπτή από τους κατόχους», δήλωσε στο CNBC η Λόρα Βέλντκαμπ, καθηγήτρια Χρηματοοικονομικών στην Οικονομική Σχολή του Πανεπιστημίου Κολούμπια.

Η Fed και οι τσέπες των καταναλωτών

Πόσο επηρεάζουν όμως οι αποφάσεις της Fed τις τσέπες των καταναλωτών ή τους οικογενειακούς προϋπολογισμούς ακριβέστερα;

«Μια ακόμη αύξηση, όση κι αν είναι αυτή, θα αυξήσει το κόστος του χρήματος και θα επιβαρύνει αναπόφευκτα τους καταναλωτές. Τα επιτόκια των πιστωτικών καρτών έχουν εκτιναχθεί ήδη σε ύψη ρεκόρ και θα αυξηθούν περαιτέρω. Τα επιτόκια των δανείων για την απόκτηση αυτοκινήτου βρίσκονται ήδη στα υψηλότερα των τελευταίων 11 ετών, τα στεγαστικά επιτόκια βρίσκονται στα υψηλότερα 15ετίας, ενώ οι αποδόσεις των καταθετικών λογαριασμών ουδέποτε ήταν τόσο υψηλές από το 2008», δήλωσε ο Γκρεγκ ΜακΜπράιντ, επικεφαλής οικονομικός αναλυτής της Bankrate.com.

Με αφορμή τη σημερινή, «ημέρα της Fed», το CNBC αναζήτησε τη γνώμη των ειδικών για να καταδείξει πώς επηρεάζουν οι αυξομειώσεις των επιτοκίων τους πέντε μείζονες τομείς της καθημερινότητας των αμερικανικών νοικοκυριών (αλλά και κάθε νοικοκυριού σε κάθε γωνιά της γης, σε ένα μεγάλο βαθμό και κατ’ αναλογίαν ασφαλώς).

1. Στεγαστικά δάνεια

Αν και τα επιτόκια των 15ετών και 30ετών στεγαστικών δανείων είναι ευθέως συνδεδεμένα με τις αποδόσεις των ομολόγων της αμερικανικής κυβέρνησης, οι υποψήφιοι αγοραστές νέας κατοικίας αντιλαμβάνονται ότι η αγοραστική τους δύναμη έχει υποστεί τεράστιες απώλειες, εξαιτίας εν μέρει του πληθωρισμού και των κινήσεων της Fed για να τον τιθασεύσει.

Πάντως, στα μέσα Νοεμβρίου το μέσο επιτόκιο για ένα 30ετές στεγαστικό δάνειο είχε υποχωρήσει στο 6,33% από 7,08% που είχε φθάσει μετά την ενεργειακή κρίση, την εκτίναξη του πληθωρισμού και τις αυξήσεις επιτοκίων της Fed (που θυμίζουμε ότι ξεκίνησαν τον περασμένο Μάρτιο, λίγες μόνο εβδομάδες μετά την εισβολή των ρωσικών στρατευμάτων στην Ουκρανία).

«Μπήκαμε σε μια φάση αποκλιμάκωσης των στεγαστικών επιτοκίων, αν και ακόμα βρίσκονται στα υψηλότερα των τελευταίων 10 και πλέον χρόνων», διαπιστώνει ο Τζέικομπ Τσάνελ, επικεφαλής οικονομολόγος της LendingTree.

2. Πιστωτικές κάρτες

Σύμφωνα με την Bankrate, τα ετήσια επιτόκια των πιστωτικών καρτών των τραπεζών στις ΗΠΑ ξεπερνούν το 19% κατά μέσον όρο, είναι δηλαδή πολύ αυξημένα συγκριτικά με το 16,3% που ήταν στις αρχές του έτους, προτού δηλαδή ξεσπάσει ο πόλεμος στην Ουκρανία.

Σε γενικές γραμμές, το κόστος των καταναλωτικών δανείων δεν αναμένεται να αποκλιμακωθεί εύκολα, «παρά το ότι τα νοικοκυριά εξαρτώνται όλο και περισσότερο από τις πιστωτικές κάρτες για να καλύψουν βασικές τους ανάγκες», σημειώνει το CNBC. «Τα επιτόκια δεν θα είναι αυξημένα μόνο στις νέες κάρτες που θα βγάλετε, το κόστος πιθανότατα θα ακριβύνει και για τις κάρτες που ήδη χρησιμοποιείτε», εκτίμησε ο Ματ Σουλτς της LendingTree.

3. Δάνεια για αυτοκίνητα

Αν και τα επιτόκια των πιστώσεων για αγορά αυτοκινήτου είναι σταθερά, οι πληρωμές των δόσεων θα ακριβύνουν εξαιτίας της αύξησης της τιμής όλων των αυτοκινήτων και ασφαλώς της αύξησης των επιτοκίων των νέων δανειακών συμβάσεων.

Το μέσο επιτόκιο για ένα πενταετές δάνειο για αγορά αυτοκινήτου είναι σήμερα 6,05% στις ΗΠΑ, ενισχυμένο αισθητά από το 3,86% που ήταν προ 12μήνου. Κάποιοι καταναλωτές, ωστόσο, με υψηλότερη δανειοληπτική ικανότητα ίσως εξασφαλίσουν καλύτερους όρους δανεισμού. Σε κάθε περίπτωση, δεν είναι το επιτόκιο απαγορευτικό για την αγορά αυτοκινήτου. Είναι η ίδια η τιμή του προϊόντος που έχει πάρει την ανιούσα, όπως εκτιμά ο Γκρεγκ ΜακΜπράιντ της Bankrate.com.

4. Σπουδαστικά δάνεια

Το επιτόκιο των ομοσπονδιακών σπουδαστικών δανείων για την ακαδημαϊκή χρονιά 2022-23 έχει αυξηθεί ήδη στο 4,99% από 3,73% που ήταν πέρυσι και το 2,75% που ήταν την χρονιά 2020-21. Η εικόνα δεν θα αλλάξει μέχρι το επόμενο καλοκαίρι, καθώς το Κογκρέσο καθορίζει το επιτόκιο για το επόμενο ακαδημαϊκό έτος κάθε Μάιο με βάση την απόδοση του 10ετούς ομολόγου της αμερικανικής κυβέρνησης. Το νέο επιτόκιο θα αρχίσει να ισχύει τον Ιούλιο.

«Τα ιδιωτικά φοιτητικά δάνεια έχουν συνήθως κυμαινόμενα επιτόκια που είναι συνδεδεμένα με το Libor ή με τα επιτόκια της κυβέρνησης. Αυτό σημαίνει ότι κάθε φορά που η Fed αυξάνει τα επιτόκια, οι δανειολήπτες θα πρέπει να πληρώνουν υψηλότερο τόκο. Πόσο υψηλότερο, εξαρτάται από το συγκεκριμένο σημείο αναφοράς κάθε δανείου.

5. Λογαριασμοί καταθέσεων

Αν και οι αποφάσεις της Fed δεν έχουν άμεση επίδραση στα επιτόκια καταθέσεων, αυτά χάρη στον ανταγωνισμό των τραπεζών ενισχύονται έπειτα από διαδοχικές αυξήσεις του βασικού προεξοφλητικού επιτοκίου του δολαρίου.

Τα επιτόκια των καταθέσεων στις μεγαλύτερες εμπορικές τράπεζες, που είχαν φτάσει πολύ κοντά στο μηδέν κατά τη διάρκεια της πανδημίας, έχουν διαμορφωθεί σήμερα στο 0,24% κατά μέσον όρο. Χάρη στις μικρότερες τραπεζικές δαπάνες, στους online λογαριασμούς καταθέσεων τα επιτόκια έχουν φθάσει ήδη στο 4%, σε υψηλότερα δηλαδή επίπεδα από το μέσο επιτόκιο δανεισμού μιας παραδοσιακής στεγαστικής τράπεζας, σύμφωνα με την Bankrate.com.

«Σε κάθε περίπτωση, οι τράπεζες βγάζουν χρήματα από τους πελάτες εκείνους που αδιαφορούν και δεν παρακολουθούν τα επιτόκια που τους αφορούν», είναι μια μεγάλη αλήθεια που ξεστόμισε ο Κεν Τάμιν, ιδρυτής της DepositAccounts.com.