Η πρόσφατη κατάρρευση τριών περιφερειακών τραπεζών είχε τη μορφή ντόμινο, καθώς όταν πτώχευσε η πρώτη (Silicon Valley Bank), ακολούθησαν οι επόμενες δύο (Signature και First Republic) σε διάστημα μικρότερο του μηνός.

Η νέα τραπεζική κρίση στις ΗΠΑ είναι ακόμη μικρότερης εμβέλειας σε σχέση με αυτήν της Lehman Brothers, καθώς πρόκειται για τρεις περιφερειακές τράπεζες, τρεις τράπεζες οι οποίες έχουν έναν κοινό παρονομαστή: και στις τρεις έλεγχο πραγματοποιούσε η KPMG η μία εκ των Big Four (οι άλλες τρεις είναι οι Deloitte, Ernst & Young και Price Waterhouse Cooper).

Silicon Valley Bank: Οι πολλαπλές προειδοποιήσεις που δεν είδε κανείς

Όπως αναφέρουν σε δημοσίευμά τους οι Financial Times, ο κοινός αυτός συσχετισμός επακόλουθα έχει εγείρει μια σειρά ερωτημάτων: οι ορκωτοί λογιστές της KPMG αν έκαναν σωστά τη δουλειά τους. Και κυρίως πώς είναι δυνατόν έως τα τέλη Φεβρουαρίου να μην έχουν εντοπίσει κανένα πρόβλημα, να βρίσκουν τα οικονομικά βιβλία των τραπεζών σωστά και τον Μάρτιο να επακολουθήσει ότι επακολούθησε.

Τα ερωτήματα που αιωρούνται είναι αρκετά. Έχει η KPMG την κατάλληλη τεχνογνωσία να εντοπίζει τους κινδύνους; Ακόμη περισσότερο μπορεί να εκτιμήσει πότε προκύπτει ένας κίνδυνος για μια τράπεζα η οποία δεν υπόκειται σε εποπτεία από την Ομοσπονδιακή Τράπεζα των ΗΠΑ;

Επίσης συνεργάτες ή στελέχη της KPMG έχουν αναλάβει σημαντικό ρόλο στον τραπεζικό κλάδο, μεταξύ άλλων σε πρώην πελάτες της. Οι διευθύνοντες σύμβουλοι της Signature και της First Republic ήταν και οι δύο πρώην συνεργάτες της KPMG.

Αναλυτές επισημαίνουν ότι οι ρυθμιστικές αρχές είναι πιθανό να δώσουν μεγάλη προσοχή στον διορισμό της Κέισα Χάτσινσον στη Signature, η οποία ήταν η επικεφαλής εταίρος στην ομάδα ελέγχου της KPMG στην τράπεζα, ως επικεφαλής κινδύνου το 2021, λιγότερο από δύο μήνες μετά την υπογραφή της έκθεσης ελέγχου το 2020.

Οι κανόνες της Επιτροπής Κεφαλαιαγοράς απαιτούν μια περίοδο 12 μηνών πριν προσληφθεί ένας εταίρος σε ελεγκτική εταιρεία από μια εταιρεία σε ρόλο που επιβλέπει τη χρηματοοικονομική πληροφόρηση, αν και αυτός συνήθως ερμηνεύεται ως ρόλος οικονομικού διευθυντή ή οικονομικού ελεγκτή.

Η εταιρεία έχει δηλώσει ότι βρίσκεται πίσω από τους ελέγχους της SVB και της Signature, αρνούμενη να σχολιάσει κάτι περισσότερο επικαλούμενη το απόρρητο των πελατών της.

«Η KPMG έχει εδώ και καιρό μια σημαντική και δυναμική ελεγκτική πρακτική στον κλάδο των χρηματοπιστωτικών υπηρεσιών. Διεξάγουμε τους ελέγχους μας σύμφωνα με τα επαγγελματικά πρότυπα» δηλώνει εκπρόσωπος της εταιρείας.

Τρεις υποθέσεις σε μία

«Είναι τρεις υποθέσεις σε μία», είπε η Φρανσίν Μακίνα, πρώην σύμβουλος της KPMG η οποία επί του παρόντος δίνει διαλέξεις στο Wharton School του πανεπιστημίου της Πενσυλβάνια. «Είναι ένα αμφίβολο επίτευγμα. . . και χρειαζόμαστε ισχυρή δράση για να στηρίξουμε τις σκληρές συζητήσεις από τις ρυθμιστικές αρχές», σημειώνει στους FT.

«Δεν μπορείς να περιμένεις από τους ορκωτούς λογιστές να γνωρίζουν ότι έρχεται ένα bank run», υποστηρίζει η Κέσια Ουίλιαμς Σμιθ, πρώην αξιωματούχος σε ελεγκτικές ρυθμιστικές αρχές και τώρα επίκουρος καθηγήτρια λογιστικής στο North Carolina A&T State University. «Αυτό που είναι δίκαιο είναι να ρωτάμε για την εκτίμηση κινδύνου ενός ορκωτού λογιστή και εάν είχαν τις σωστές ελεγκτικές διαδικασίες».

Πλέον η KPMG πιθανόν να κληθεί να δώσει εξηγήσεις αναφορικά με τον έλεγχο που διεξήγαγε. Οι ερωτήσεις που ενδεχομένως θα δεχθεί θα έχουν να κάνουν με το αν οι εργαζόμενοί της έχουν αρκετή ανεξαρτησία από τις τράπεζες που ελέγχουν, αν έδωσαν την πρέπουσα σημασία στους κινδύνους, όπως και αν διαθέτουν τα κατάλληλα προσόντα να εκτιμήσουν την ποιότητα των οικονομικών καταστάσεων σε ένα περιβάλλον το οποίο έχει αλλάξει δραστικά εξαιτίας των επιτοκίων τα οποία διαρκώς αυξάνονται.

Ο ευρύτερος ρόλος

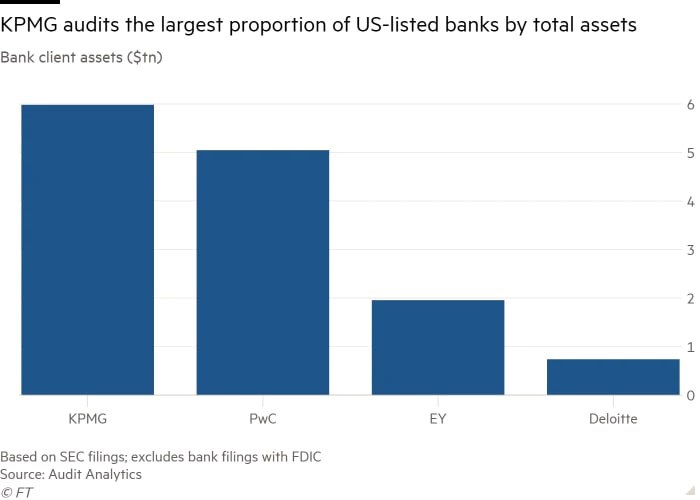

Σύμφωνα με παράγοντες της αγοράς, ερωτήματα μπορεί να τεθούν αναφορικά με τον ευρύτερο ρόλο της KPMG στο χρηματοπιστωτικό σύστημα. Κι αυτό διότι βάσει των στοιχείων της Audit Analytics, η KPMG έχει σημαίνοντα ρόλο ως ελεγκτής στο τραπεζικό σύστημα των ΗΠΑ σε σχέση με τις υπόλοιπες Big Four, ενώ της αναλογεί το μεγαλύτερο ποσοστό σε ελέγχους με όρους περιουσιακών στοιχείων. Και το πιο κύριο, ελέγχει την αμερικανική κεντρική τράπεζα τη Federal Reserve. «Είναι κάτι που έχει αντίκτυπο σε ολόκληρο τον τραπεζικό κλάδο. Δεδομένου του ενδιαφέροντος, αναμένεται ότι θα υπάρξει μεγαλύτερη εποπτεία», σημειώνει η Ουίλιαμς Σμιθ.

Οι τράπεζες

Όπως επισημαίνει το δημοσίευμα των Financial Times, οι τράπεζες είναι ιδιαίτερα σημαντικές για την KPMG. Οι εισηγμένες στο χρηματιστήριο τράπεζες κατέβαλαν στην εταιρεία για τις υπηρεσίες περισσότερα των 325 εκατ. δολαρίων το 2021, το τελευταίο έτος για το οποίο υπάρχουν πλήρη στοιχεία, αντιπροσωπεύοντας περί του 14% των εσόδων της KPMG από τις εισηγμένες. Το αντίστοιχο ποσοστό για την PwC διαμορφώνεται στο 8%, στο 3% για την EY και στο 2% για τη Deloitte.

Την περασμένη εβδομάδα η έκθεση της Fed ανέδειξε το μέγεθος της αδυναμίας της Silicon Valley να διαχειριστεί τους κινδύνους όπως και τις εσωτερικές λειτουργίες ελέγχου, δύο ζητήματα τα οποία όμως πρέπει να εντοπισθούν από εξωτερική ελεγκτική εταιρεία.

Ο Τζέφρι Γιόχανς, πρώην εταίρος της PwC ο οποίος διδάσκει το μάθημα που αφορά τον εταιρικό έλεγχο στο Πανεπιστήμιο του Τέξας στο Όστιν, δήλωσε ότι αυτό θα μπορούσε να εγείρει το ερώτημα αν η KPMG θα έπρεπε να είχε επισημάνει αυτές τις αδυναμίες στους επενδυτές ως ουσιώδεις αδυναμίες που θα μπορούσαν να επηρεάσουν τα οικονομικά αποτελέσματα.

«Εάν υπάρχουν σημαντικές ελλείψεις στη λειτουργία του κινδύνου, πώς μπορεί η τράπεζα να ισχυριστεί ότι δεν έχει αδυναμία στους εσωτερικούς ελέγχους της;», τονίζει.

Οι καταθέτες εγκατέλειψαν την SVB εν μέσω ανησυχιών ότι θα έπρεπε να πουλήσει περιουσιακά στοιχεία που είχαν προηγουμένως χαρακτηριστεί ως «διακρατούμενα μέχρι τη λήξη», προκαλώντας ενδεχομένως ζημία 15 δισ. δολαρίων, επειδή τα υψηλότερα επιτόκια είχαν μειώσει την αγοραία αξία τους. Οι τράπεζες επιτρέπεται να αποτιμούν τέτοια περιουσιακά στοιχεία στο κόστος, εφόσον έχουν την «πρόθεση και την ικανότητα» να τα κρατήσουν μέχρι τη λήξη τους και η σύμφωνη γνώμη της KPMG αποτελεί το επίκεντρο των επικρίσεων, μεταξύ άλλων σε μια ομαδική αγωγή που κατέθεσαν οι επενδυτές της SVB κατά της ελεγκτικής εταιρείας.

Το θέμα θυμίζει τις επιπτώσεις από την πτώχευση της Thornburg Mortgage, η οποία ανακοίνωσε ότι είχε οικονομικές δυσκολίες λίγο μετά τη δημοσίευση από την KPMG μιας έκθεσης χωρίς επιφύλαξη για τα αποτελέσματα του 2007. Η Public Company Accounting Oversight Board, η οποία εποπτεύει τους ορκωτούς λογιστές, έκρινε ότι ο επικεφαλής ελεγκτής της KPMG έσφαλε ως προς τον τρόπο με τον οποίο εξέτασε κατά πόσον η Thornburg είχε τη δυνατότητα να διατηρήσει τα περιουσιακά της στοιχεία μέχρι τη λήξη τους, ωστόσο η γνωμοδότηση ανατράπηκε στη συνέχεια από ανώτερη ρυθμιστική αρχή.

Η PCAOB σχεδιάζει να εντείνει και πάλι τις επιθεωρήσεις στον κλάδο των χρηματοπιστωτικών υπηρεσιών. Όπως δήλωσε τον περασμένο μήνα, οι έλεγχοι για το 2022 θα επικεντρωθούν στο κατά πόσον οι τράπεζες θα έπρεπε να είναι αναγκασμένες να γνωστοποιήσουν περισσότερα για τους κινδύνους που αφορούν τη ρευστότητα και τα γεγονότα που συνέβησαν μεταξύ του τέλους της χρήσης και της δημοσίευσης της έκθεσης ελέγχου.

Η Ουίλιαμς Σμιθ υπογραμμίζει ότι τα υψηλότερα επιτόκια έχουν αλλάξει το περιβάλλον για τις τράπεζες και αιωρείται το ερώτημα σχετικά με το αν η KPMG είχε αξιολογήσει σωστά αυτόν και άλλους κινδύνους κατά τον σχεδιασμό του ελέγχου της. «Είναι ένα ηχηρό κάλεσμα προς όλους τους ελεγκτές να βεβαιωθούν ότι κατανοούν πως το περιβάλλον του πελάτη αλλάζει και ότι πρέπει να σκέφτονται για το μετά», καταλήγει.

![Βούτυρο: Τι δείχνει το χρηματιστήριο τιμών – Γιατί παίρνουν… φωτιά τα κρουασάν [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/kroyasan-1024x683-1-300x300.jpg)

![Δασμοί: Οι εμπορικές συνομιλίες ΕΕ-ΗΠΑ για τους δασμούς στα αυτοκίνητα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/tofas.jpg)

![Τεχνητή νοημοσύνη: Η ζήτηση ενέργειας αυξάνει τις εκπομπές CO2 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/02/data-center.jpg)

![Χρυσές λίρες: Πουλάνε μαζικά οι Έλληνες το εξάμηνο του 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/photo_2025-07-04_13-01-06.jpg)

![Βούτυρο: Τι δείχνει το χρηματιστήριο τιμών – Γιατί παίρνουν… φωτιά τα κρουασάν [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/kroyasan-1024x683-1.jpg)

![Εκατομμυριούχοι: Η μεγαλύτερη μετακίνηση πλούτου στην ιστορία το 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/04/money-2048x1366-1.jpeg)

![Τραμπ: Διοργανώνει σύνοδο κορυφής ΗΠΑ και πέντε αφρικανικών χωρών [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/06/trump-maga-scaled.jpg)