Επτά συμβουλές προς τους επενδυτές δίνει η UBS, εν όψει του β’ εξαμήνου του 2023. Όπως σημειώνει η ελβετική επενδυτική τράπεζα, οι αγορές «βλέπουν» μια ευνοϊκή πορεία προς τα εμπρός. Η τεκμαρτή μεταβλητότητα των μετοχών είναι η χαμηλότερη από την έναρξη της πανδημίας και ο S&P 500 έχει καταγράψει κέρδη 20% από το χαμηλό του Οκτωβρίου.

Χαρτοφυλάκιο 60/40: Νέα διαμάχη επενδυτών για τη δημοφιλή επενδυτική στρατηγική

Βρισκόμαστε στην κατάσταση της «ηρεμίας πριν την καταιγίδα» ή στο τέλος μιας ύφεσης που δεν ήρθε ποτέ;, διερωτόνται οι αναλυτές.

«Από εδώ και πέρα, πιστεύουμε ότι οι επενδυτές αντιμετωπίζουν μια πράξη εξισορρόπησης. Υπάρχει ένας δρόμος προς τα πάνω για τις μετοχές, αλλά είναι στενός και ενέχει κινδύνους: Η οικονομική ανάπτυξη δεν μπορεί να είναι ούτε τόσο ισχυρή ώστε να αναγκάσει την Ομοσπονδιακή Τράπεζα των ΗΠΑ σε περαιτέρω αυξήσεις, ούτε τόσο αδύναμη ώστε να προκαλέσει φόβους για ύφεση», αναφέρεται στο σχετικό δελτίο.

Οπότε, τι πρέπει να κάνουν οι επενδυτές;

Οι επτά συμβουλές

«Πρώτον, αγοράστε ομόλογα ποιότητας», συμβουλεύει η επενδυτική τράπεζα. «Τα πιο ανθεκτικά από τα αναμενόμενα οικονομικά στοιχεία έχουν ενισχύσει τις αποδόσεις τις τελευταίες εβδομάδες, παρέχοντας στους επενδυτές μια καλή ευκαιρία να κλειδώσουν υψηλά επιτόκια, καθώς η Fed επιδίδεται σε μια πράξη εξισορρόπησης μεταξύ της σταθερότητας των τιμών, της πλήρους απασχόλησης και της χρηματοπιστωτικής σταθερότητας. Βλέπουμε ευκαιρίες στα ομόλογα υψηλής διαβάθμισης (κρατικά), επενδυτικής διαβάθμισης και βιώσιμα ομόλογα, καθώς και σε επιλεγμένα ανώτερα χρηματοπιστωτικά χρέη. Οι στρατηγικές ενεργητικής διαχείρισης σταθερού εισοδήματος μπορούν να βοηθήσουν τους επενδυτές να επωφεληθούν από το εύρος των ευκαιριών.»

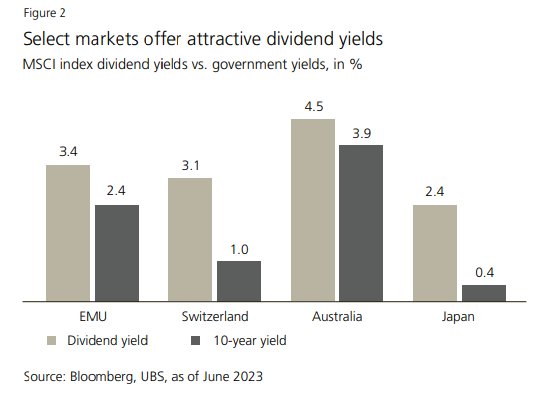

Δεύτερον, «αναζητήστε ποικίλα και βιώσιμα εισοδήματα». «Η απόκτηση πιο ανθεκτικού εισοδήματος», σημειώνουν οι αναλυτές, «δεν αφορά μόνο τα ομόλογα υψηλής ποιότητας. Μεταξύ των πιο ριψοκίνδυνων τομέων του σταθερού εισοδήματος, μας αρέσουν οι πιστώσεις των αναδυόμενων αγορών. Βλέπουμε ευκαιρίες σε ποικίλες στρατηγικές εισοδήματος για την εξισορρόπηση της έκθεσης στο σταθερό εισόδημα. Αυτό περιλαμβάνει ποιοτικές μετοχές που αποδίδουν μερίσματα σε παραδοσιακές και βιώσιμες στρατηγικές (και ανά περιοχή στην Ελβετία και την Ασία), σε προνομιούχους τίτλους των ΗΠΑ και σε στρατηγικές πώλησης μεταβλητότητας.»

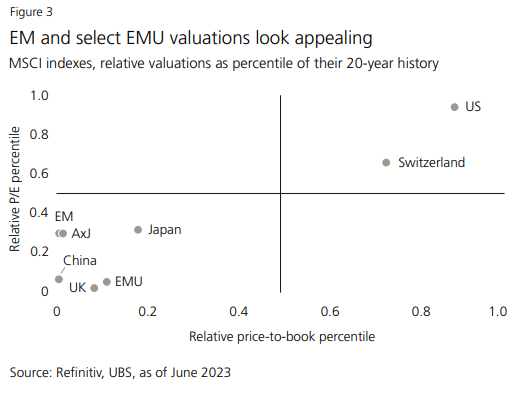

Τρίτον, «αναζητήστε τις μετοχές που υστερούν». Όπως σημειώνεται στο δελτίο της UBS, «τα κέρδη των χρηματιστηριακών αγορών έχουν πρόσφατα συγκεντρωθεί σε λίγους τομείς, και με τις αποτιμήσεις μεταξύ ορισμένων από τις καλύτερες επιδόσεις να φαίνονται τώρα τεντωμένες, αναμένουμε ότι το χάσμα μεταξύ των ηγετών και των υστερούντων θα κλείσει. Οι επενδυτές θα πρέπει να προστατεύσουν τις συμμετοχές τους μέσω στρατηγικών διατήρησης κεφαλαίου και να επαναπροσδιορίσουν την ισορροπία τους προς τις υστερήσεις, όπως οι αναδυόμενες αγορές, οι αμυντικοί τίτλοι και η αξία».

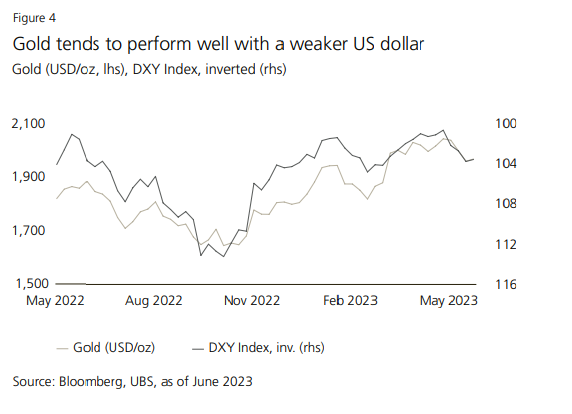

«Τέταρτον, τοποθετηθείτε για ένα ασθενέστερο δολάριο», συμβουλεύουν οι αναλυτές της UBS. «Αναμένουμε ότι οι διαφορές των επιτοκίων μεταξύ του δολαρίου ΗΠΑ και άλλων νομισμάτων θα περιοριστούν και βλέπουμε ότι η πτωτική τάση του δολαρίου θα συνεχιστεί τους επόμενους μήνες. Ως εκ τούτου, συνιστούμε στους επενδυτές που έχουν ως νόμισμα προέλευσης το ιαπωνικό γεν, το ευρώ, τη βρετανική λίρα ή το ελβετικό φράγκο να ενισχύσουν την εγχώρια τάση τους. Αναμένουμε επίσης ότι ο χρυσός θα φθάσει σε νέα ιστορικά υψηλά.»

«Πέμπτο, αναζητήστε εναλλακτικές λύσεις. Συνιστούμε την εξισορρόπηση των παραδοσιακών χαρτοφυλακίων με μια κατανομή σε εναλλακτικές λύσεις. Τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου θα πρέπει να επιτρέπουν στους επενδυτές να περιηγηθούν, καθώς και να επωφεληθούν από τις διαταραχές των αγορών σε μια περίοδο οικονομικής αβεβαιότητας. Εν τω μεταξύ, πιστεύουμε ότι οι ιδιωτικές αγορές προσφέρουν μια ποικιλία ευκαιριών για την απόκτηση εισοδήματος και την αύξηση του πλούτου με την πάροδο του χρόνου, συμπεριλαμβανομένων των ιδιωτικών μετοχών, των ιδιωτικών πιστώσεων και των ακινήτων.»

«Επενδύστε σε πραγματικά περιουσιακά στοιχεία», είναι η έκτη συμβουλή της UBS. «Η Fed θα μπορούσε να είναι πρόθυμη να αφήσει τον πληθωρισμό να παραμείνει ελαφρώς πάνω από τον στόχο για παρατεταμένο χρονικό διάστημα. Εάν η ευαίσθητη ισορροπία της χρηματοπιστωτικής σταθερότητας και της σταθερότητας των τιμών μετατραπεί σε φόβους ότι η κεντρική τράπεζα κινδυνεύει να θέσει εκτός ελέγχου τις προσδοκίες για τον πληθωρισμό, πιστεύουμε ότι οι τοποθετήσεις σε υποδομές, εμπορεύματα και επιλεγμένα βασικά ακίνητα θα μπορούσαν να βοηθήσουν στον μακροπρόθεσμο μετριασμό του πληθωρισμού και να προσφέρουν πρόσθετη διαφοροποίηση και εισόδημα στο χαρτοφυλάκιο.»

«Τέλος, γίνετε βιώσιμοι», είναι η έβδομη συμβουλή της επενδυτικής τράπεζας. «Οι πράσινες επενδύσεις, οι δεσμεύσεις απαλλαγής από τον άνθρακα, το καταναλωτικό αίσθημα και οι κανονισμοί θα συνεχίσουν να οδηγούν σε βιώσιμες επενδύσεις. Μας αρέσουν τα βιώσιμα ομόλογα, τα κριτήρια ESG και οι καινοτόμες εταιρείες που μπορούν να κάνουν περισσότερα με λιγότερα, μεταξύ άλλων στην ενεργειακή και υδατική απόδοση, καθώς και στη μετάβαση στις ανανεώσιμες πηγές ενέργειας – όπου πιστεύουμε ότι οι επενδυτές θα πρέπει να εξισορροπήσουν την παραδοσιακή με τη βιώσιμη έκθεση. Βλέπουμε επίσης ευκαιρίες για την απόκτηση έκθεσης σε τομείς όπως η υγεία και το κλίμα μέσω των hedge funds και των μέσων της ιδιωτικής αγοράς.»