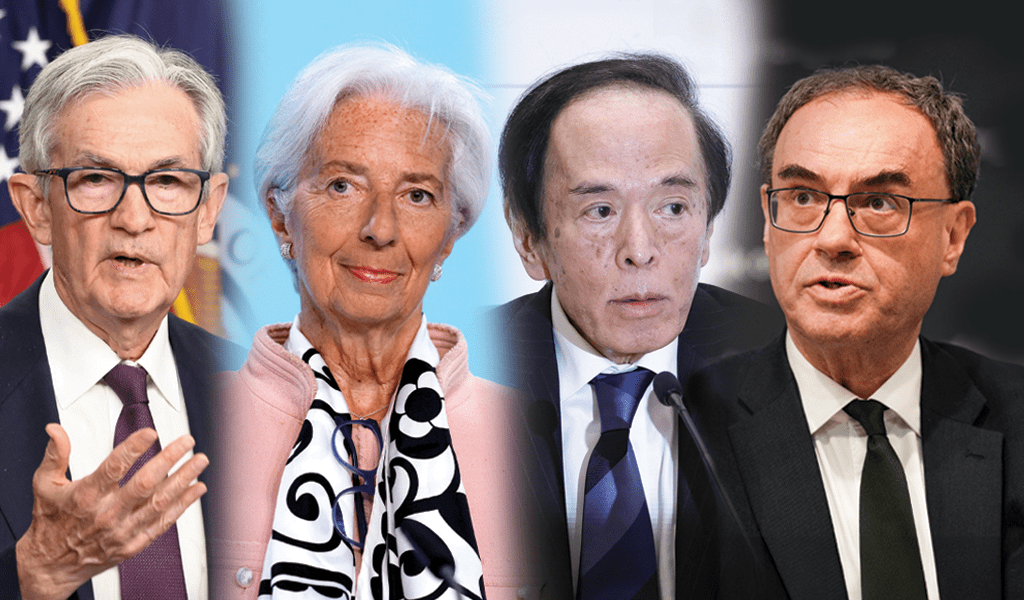

Οι επενδυτές εμφανίζονται πεπεισμένοι ότι οι μεγάλες δυτικές κεντρικές τράπεζες βρίσκονται κοντά σε μια πολυαναμενόμενη στροφή, από την αύξηση των επιτοκίων στη μείωση τους. Αυτός ήταν και ο λόγος της ανόδου το τελευταίο δίμηνο του έτους, αλλά το 2024 θα μπορούσε να επιφυλάσσει εκπλήξεις, καθώς ο κόσμος προσαρμόζεται σε μια οικονομική τάξη όπου το χρήμα δεν είναι φθηνό.

Αυτό αναφέρει ανάλυση του Reuters, διαβλέποντας ότι οι επενδυτές τοποθετούνται με βάση την αλλαγή αυτή στη νομισματική πολιτική, παρά το γεγονός ότι οι κεντρικοί τραπεζίτες προειδοποίησαν κατά των στοιχημάτων pivot. Στις Ηνωμένες Πολιτείες, για παράδειγμα, οι επενδυτές είναι πλέον αποτελεσματικά τοποθετημένοι στο σενάριο ότι η Ομοσπονδιακή Τράπεζα θα οδηγήσει την οικονομία σε μια «τέλεια προσγείωση», μειώνοντας τον πληθωρισμό χωρίς να πυροδοτήσει ύφεση.

Κρυμμένους… θησαυρούς ψάχνουν τα μεγάλα funds – Χτύπησαν ρεκόρ τα αδιάθετα κεφάλαια

Η πεποίθηση της αγοράς έρχεται αφότου η οικονομία των ΗΠΑ εξέπληξε με την ανθεκτικότητά της. Αυτό μετριάστηκε εν μέρει από τις υψηλές καταθέσεις από την εποχή της πανδημίας και την ελκυστικότητα των αμερικανικών περιουσιακών στοιχείων ως ασφαλούς λιμένα για επενδύσεις σε έναν όλο και πιο χαοτικό κόσμο. Θα μπορούσαν να έχουν δίκιο – ένας γνωστός οικονομολόγος και πρώην αξιωματούχος της Fed νωρίτερα αυτό το έτος υποστήριξε ότι η Fed έχει διαχειριστεί ήπιες προσγειώσεις πιο συχνά από ό,τι πιστεύεται γενικά, υπενθύμισε το Reuters.

Οι εκλογές στις ΗΠΑ

Αλλά πολλοί επενδυτές και στελέχη πιστεύουν ότι η πιθανότητα είναι χαμηλή. Οι αποταμιεύσεις της εποχής της πανδημίας εξαντλούνται και τα σύννεφα καταιγίδας πυκνώνουν, ειδικά με αυτό που διαμορφώνεται σε αμφιλεγόμενες εκλογές στις ΗΠΑ.

Οι επενδυτές στοιχηματίζουν ότι η Fed θα μπορούσε να μειώσει τα επιτόκια έως και 1,5% μέχρι το τέλος του 2024, αλλά τα επιτόκια πολιτικής θα εξακολουθούν να είναι κοντά στο 4%, υψηλότερα από ό,τι ήταν τις τελευταίες δύο δεκαετίες. Σε αυτό το επίπεδο, η νομισματική πολιτική θα εξακολουθεί να αποτελεί τροχοπέδη στην ανάπτυξη, καθώς θα είναι πάνω από τον λεγόμενο ουδέτερο ρυθμό με τον οποίο η οικονομία ούτε επεκτείνεται ούτε συστέλλεται.

Προσθέστε σε αυτό έναν σωρό άλλους κινδύνους για τις προοπτικές το 2024: δύο μεγάλους πολέμους, αυξημένες γεωπολιτικές εντάσεις που αντιστρέφουν σταθερά την πρόοδο της παγκοσμιοποίησης και εκλογές σε πολλές χώρες που θα μπορούσαν να αλλάξουν ριζικά την παγκόσμια τάξη με απροσδόκητους τρόπους.

Γιατί έχει σημασία

Τα επιτόκια στηρίζουν τα πάντα, από την οικονομική ανάπτυξη μέχρι την τιμή των χρηματοοικονομικών περιουσιακών στοιχείων και πόσο κοστίζει ο δανεισμός για την αγορά ενός αυτοκινήτου ή ενός σπιτιού.

Τα υψηλότερα επιτόκια καθιστούν τα πιο επικίνδυνα περιουσιακά στοιχεία, όπως οι μετοχές τεχνολογίας και τα κρυπτονομίσματα λιγότερο ελκυστικά, καθώς οι επενδυτές μπορούν να κερδίσουν αξιοπρεπή απόδοση χωρίς να χρειάζεται να αναλάβουν μεγάλο ρίσκο.

Καθώς τα χρήματα είναι πιο δύσκολο να βρεθούν, τα πιο επικίνδυνα στοιχήματα μπορεί να αποτύχουν και οι «φούσκες» να σκάσουν, οδηγώντας σε γεγονότα όπως η περιφερειακή τραπεζική κρίση των ΗΠΑ τον περασμένο Μάρτιο. Καθώς οι επιχειρήσεις αγωνίζονται, περιορίζονται. Οι άνθρωποι χάνουν δουλειές και οι νέες σπανίζουν.

Τι σημαίνει για το 2024

Ενώ η Fed και άλλες τράπεζες έχουν αυξήσει τα επιτόκια για πολύ περισσότερο από ένα χρόνο, ο κόσμος δεν έχει ολοκληρώσει ακόμη τη μετάβαση από την εποχή που το χρήμα ήταν φθηνό σε μια περίοδο που δεν είναι πλέον. Το 2024 είναι πιθανό να είναι το έτος κατά το οποίο τα αποτελέσματα αυτής της μετάβασης θα εκδηλωθούν πιο ξεκάθαρα.

Αυτό σημαίνει ότι οι εταιρείες -και σε ορισμένες περιπτώσεις ολόκληρες χώρες- θα πρέπει να αναδιαρθρώσουν τις υποχρεώσεις τους, καθώς δεν έχουν πλέον την οικονομική δυνατότητα να πληρώσουν τόκους. Κάποια προβλήματα από αυτά είναι ήδη ορατά στις διαπραγματεύσεις για το χρέος των αναδυόμενων αγορών και στις αυξανόμενες χρεοκοπίες εταιρειών. Οι αιτήσεις πτώχευσης εταιρειών στις ΗΠΑ σημείωσαν το υψηλότερο επίπεδο από το 2020. Πιθανότατα υπάρχουν περισσότερες στον ορίζοντα.

Στην οικονομία, τομείς όπως τα εμπορικά ακίνητα, όπου ορισμένες αγορές γραφείων έχουν πληγεί σκληρά από τους νέους τρόπους εργασίας μετά την πανδημία, θα δουν περισσότερο πόνο. Περισσότεροι ιδιοκτήτες πιθανότατα θα πρέπει να επανεκτιμήσουν τα χαρτοφυλάκιά τους και να αφήσουν τη διαχείριση των κτιρίων, με τις απώλειες να μεταφέρονται σε τράπεζες και επενδυτές, όπως συμβαίνει τώρα με την αφερέγγυη ευρωπαϊκή εταιρεία ακινήτων Signa.

Για τους καταναλωτές, ενώ η αποταμίευση θα απέφερε περισσότερα, το υψηλότερο κόστος δανεισμού θα απαιτήσει προσαρμογή. Πολλοί καταναλωτές των ΗΠΑ γνωρίζουν μόνο χαμηλά επιτόκια για τα 30ετή στεγαστικά δάνειά τους, για παράδειγμα. Θα πρέπει να συμβιβαστούν με επιτόκια που είναι υπερδιπλάσια και να κάνουν τα μαθηματικά να λειτουργούν για τους προϋπολογισμούς τους.

Συμπέρασμα; Κατά το Reuters, οι πεποιθήσεις των επενδυτών πιθανότατα θα δοκιμαστούν καθώς όλοι θα πρέπει να καταλάβουν πώς θα ζήσουν με υψηλότερα επιτόκια.