«Άρωμα»… Πειραιώς θα έχει η συνεδρίαση του Χρηματιστηρίου Αθηνών τη Δευτέρα 11 Μαρτίου 2024. Ο Διευθύνων Σύμβουλος της τράπεζας Χρήστος Μεγάλου, θα κηρύξει την έναρξή της χτυπώντας το καμπανάκι, στο πλαίσιο της επιτυχούς ολοκλήρωσης διάθεσης του συνόλου των μετοχών της Πειραιώς Financial Holdings που κατείχε το Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ).

Οι μετοχές του ΤΧΣ πέρασαν μέσω προσυμφωνημένων συναλλαγών στη χθεσινή, 7 Μαρτίου, συνεδρίαση του ΧΑ, επιβεβαιώνοντας στην πράξη και τις μετοχικές αλλαγές της τράπεζας. Από το 73% που κατείχαν οι ιδιώτες μέχρι πρότινος, πλέον θα κατέχουν το 100%, ενώ ενδιαφέρον θα έχει η αναλογία φυσικών και νομικών προσώπων.

Τράπεζα Πειραιώς: Αλλάζει η στάθμισή της στον FTSE Russell, μετά το placement

Το Χρηματιστήριο Αθηνών σε συνέχεια της ολοκλήρωσης της προσφοράς μετοχών προχώρησε σε αλλαγή του συντελεστή ευρείας διασποράς (Free Float) από 55% σε 82% σε όλους τους δείκτες στους οποίους οι μετοχές της εταιρείας συμμετέχουν.

Αντίστοιχες αλλαγές είχαμε και στους δείκτες του FTSE Russell, μετά την ολοκλήρωση της μετοχικής αλλαγής στην Πειραιώς, με αύξηση της στάθμισης. Η αλλαγή, σύμφωνα με τον οίκο FTSE Russell, θα ισχύσει από τις 18 Μαρτίου, με τη στάθμιση της Πειραιώς να αυξάνεται από 54,3% στο 81,3%, με ίδιο συνολικό αριθμό μετοχών 1.249.995.345. Η αλλαγή ισχύει για τους δείκτες FTSE All-World, FTSE MPF All World, FTSE Global Large Cap και FTSE Emerging.

Σύμφωνα με προηγούμενες εκτιμήσεις, οι αλλαγές στις σταθμίσεις της Πειραιώς θα φέρουν σημαντικές εισροές στη μετοχή.

Έσπασε τα κοντέρ το placement

Υπενθυμίζεται πως σύμφωνα με ανακοίνωση του ΤΧΣ, το Ταμείο κατάφερε να συγκεντρώσει περίπου 11 δισ. ευρώ για το 27% της Πειραιώς ενώ η τιμή καθορίστηκε όπως αναμένονταν στα 4 ευρώ τόσο για τους Έλληνες όσο και τους ξένους που συμμετείχαν στο placement της τράπεζας.

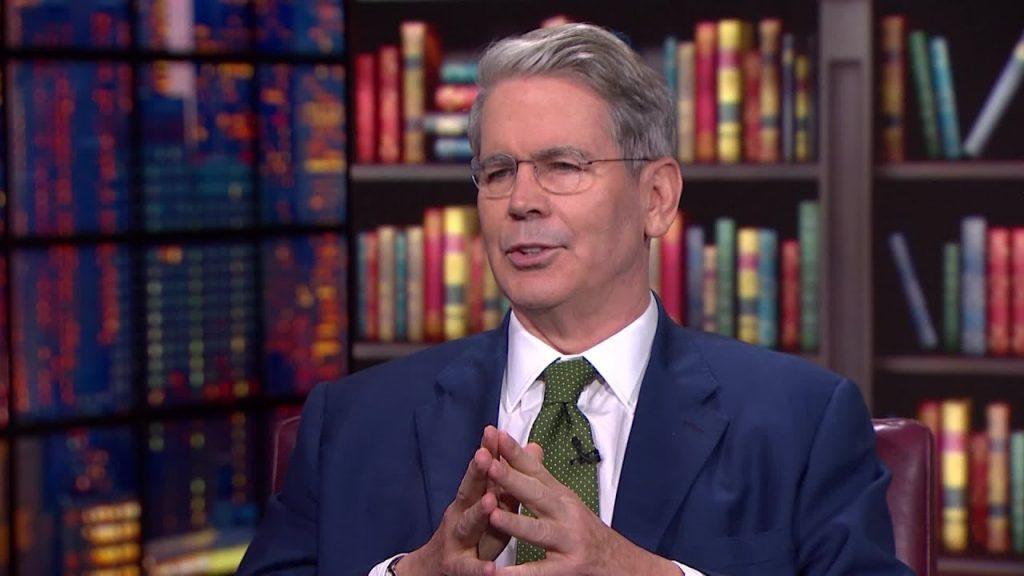

«Η υπερκάλυψη της διάθεσης της συμμετοχής στην Τράπεζα Πειραιώς υπερακόντισε τις πιο αισιόδοξες προσδοκίες μας (περίπου 9 φορές για το διεθνές βιβλίο, 4 φορές για το Ελληνικό ή περίπου 8 φορές για τη συνολική προσφορά).», δήλωσε χαρακτηριστικά ο Διευθύνων Σύμβουλος του ΤΧΣ, Ηλίας Ξηρουχάκης.

Γιατί καθορίστηκε στα 4 ευρώ η τιμή

Σύμφωνα με άτυπη ενημέρωση, η ισχυρή και η ιδιαίτερα αυξημένη ζήτηση, οδήγησε το Διοικητικό Συμβούλιο του ΤΧΣ, στη συνεδρίασή του στις 5 Μαρτίου 2024, να ορίσει στενότερο εύρος τιμών για τη διεθνή προσφορά, από €3,90 έως €4,00 ανά μετοχή (αντί του αρχικού €3,70 ως €4,00), ενώ πριν το κλείσιμο του βιβλίου στις 6 Μαρτίου η τελική τιμή διάθεσης είχε ήδη οριστεί στο ανώτερο τίμημα (€4,00 ανά μετοχή) μεγιστοποιώντας το ύψος του οφέλους για το Δημόσιο .

To premium

Η αποεπένδυση του ΤΧΣ από την Πειραιώς, όπως αναφέρουν οι ίδιες πηγές, «είναι η μόνη σε ευρωπαϊκό επίπεδο από αντίστοιχα placements που πέτυχε να προσελκύσει ένα premium έναντι άλλων αντιστοίχων ευρωπαϊκών που όλες διατέθηκαν με discount».

Ενδεικτικά αναφέρεται ότι η από-επένδυση του ΤΧΣ από την Τράπεζα Πειραιώς είναι τρίτη ευρωπαϊκή ιδιωτικοποίηση άνω του €1 δισ. που εκτελείται μέσω Δημόσιας Προσφοράς από το 2017 και η πρώτη μεγαλύτερη στην Ελλάδα.

Η ιρλανδική ΑΙΒ και η Εθνική

Η πρώτη μεγαλύτερη ιδιωτικοποίηση αφορούσε τη διάθεση μετοχών από την ιρλανδική κυβέρνηση η οποία προέβη στην πώληση μεριδίου 29% που κατείχε στην AIB για €3,4 δισ., με έκπτωση 43% στην τιμή διάθεσης, ενώ μέχρι πρόσφατα η δεύτερη μεγαλύτερη ευρωπαϊκή ιδιωτικοποίηση ήταν η διάθεση του μεριδίου 22% που κατείχε το ΤΧΣ στην Εθνική Τράπεζα για περίπου €1,1 δισ. που μάλιστα επιτεύχθηκε με ελαχιστοποίηση της έκπτωσης στην τιμή διάθεσης.

![Εξοχικές κατοικίες: Πόσο κοστίζει το τ.μ. σε Μύκονο, Σαντορίνη και Πάρο [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/14_07_ot_exoxika_EXO.png)

![ΕΛΣΤΑΤ: Ξεπέρασε τα 33 δισ. ευρώ ο τζίρος των επιχειρήσεων τον Μάιο – Άνοδος 5,4% [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/epixr-1.jpg)