REUTERS/Tom Brenner

Όπως ενημερώνεται η Αθήνα, επιβεβαίωσε την παρουσία του στη συνάντηση των G-20, που θα πραγματοποιηθεί στη Ρώμη. Όχι, δεν υπάρχει ούτε σκέψη για μια μικρή παρέκκλιση για να πεταχτεί για λίγες ώρες στην Ελλάδα.

————————————

Ο γιος

Ο Νίκος Σαββίδης που εμφανίζεται σε όλα τα επίσημα έγγραφα στη διαδικασία της υποχρεωτικής δημόσιας πρότασης της Belterra Investments προς τους μετόχους της εισηγμένης εταιρείας Οργανισμός Λιμένος Θεσσαλονίκης (ΟΛΘ) – μια πρόταση που θα αφορά την απόκτηση του συνόλου των κοινών ονομαστικών μετοχών με προσφερόμενο τίμημα 26,5 ευρώ ανά μετοχή- είναι ο ένας από τους δύο γιους του Ιβάν Σαββίδη. Ο άλλος είναι ο Γιώργης (του ΠΑΟΚ).

———————————–

Σκεπτικιστές

Γιατί να το κρύψωμεν άλλωστε; Πολιτικοί και οικονομικοί-επιχειρηματικοί κύκλοι σε Γερμανία κι Ολλανδία παραμένουν εξαιρετικά σκεπτικιστές σχετικά με το αν μπορεί η Ελλάδα να αντεπεξέλθει στις υποχρεώσεις της, που προκύπτουν από το Ταμείο Ανάκαμψης. Στην Γερμανία υπάρχει επίσης ομολογημένη ανησυχία για την πορεία του ελληνικού χρέους.

———————————-

Πρόσωπα, εταιρείες, ποσοστά

Οι Γερμανοί έφυγαν, οι Γάλλοι έμειναν (με ερωτηματικό για τη στάση τους στο μέλλον) και η οικογένεια Σαββίδη θα πρέπει να πληρώσει με 26,5 ευρώ τη μετοχή όλους όσοι εκ των μετόχων του ΟΛΘ θελήσουν να πωλήσουν και να φύγουν. Ας πάρουμε, όμως, τα πράγματα με τη σειρά.

- Με το από 01/02/2021 Συμφωνητικό Αγοραπωλησίας Μετοχών (SPA), ο Προτείνων δηλαδή η Belterra Investments και ο Νίκος Σαββίδης ( «πρόσωπο που έχει τον απώτατο έλεγχο του Προτείνοντος») συμφώνησε να αποκτήσει, υπό την αίρεση έγκρισης της συναλλαγής από την Επιτροπή Ανταγωνισμού, από την πωλήτρια εταιρία Helanor Holdings Ltd., με έδρα την Κύπρο, το εναπομείναν 70% των μετοχών της εταιρίας Melbery Investments Ltd. με έδρα την Κύπρο.

- Η Melbery είναι κατά 66,67% μέτοχος της South Europe Gateway Thessaloniki -SEGT Ltd.), με έδρα την Κύπρο, η οποία κατέχει το 67,00% των μετοχών της Υπό Εξαγορά Εταιρείας.

- Σημειώνεται ότι ο Προτείνων, η πωλήτρια Helanor και η Melbery δεν κατέχουν, ούτε κατείχαν άμεσα μετοχές της Υπό Εξαγορά Εταιρείας.

- Προ του ανωτέρω Συμφωνητικού, η αγοράστρια Belterra κατείχε αμετάβλητα από την 23/03/2018, ημερομηνία της ιδιωτικοποίησης της Εταιρείας, το 30% των μετοχών της Melbery, η οποία κατέχει αμετάβλητα από την 23/3/2018 έως σήμερα, το 66,67% της SEGT, η οποία κατέχει αμετάβλητα από την 23/03/2018 έως σήμερα, το 67,00% των μετοχών της Υπό Εξαγορά Εταιρείας. Στην SEGT συμμετέχει με το εναπομείναν 33,33%, αμετάβλητα από την 23/03/2018 έως σήμερα, η Terminal Link Grèce SAS (η οποία ανήκει κατά 100% στην Terminal Link SAS).

- Tην 22/03/2021 η Επιτροπή Ανταγωνισμού ενέκρινε, δυνάμει της υπ’ αριθμ. 727/2021 απόφασής της, τη συγκέντρωση που αφορά την απόκτηση αποκλειστικού ελέγχου επί της εταιρείας Melbery από τη Belterra. Πριν την εν λόγω συγκέντρωση, η Βelterra κατείχε ήδη μειοψηφικό ποσοστό 30% στη Melbery, χωρίς όμως δυνατότητα άσκησης ελέγχου. Με την ολοκλήρωση της εξαγοράς από τον Προτείνοντα του εναπομείναντος 70% των μετοχών της Melbery, ο Προτείνων αποκτά το 100% του μετοχικού κεφαλαίου της Melbery και άρα αποκλειστικό έλεγχο επ’ αυτής, και, κατ’ επέκταση, εμμέσως, τον έλεγχο επί της εταιρείας κατά την έννοια των διατάξεων του άρθρου 3, παράγραφος 1 (γ) του Ν.3556/2007.

- Στη συνέχεια, την 04/06/2021, σε υλοποίηση του από 01/02/2021 Συμφωνητικού Αγοραπωλησίας Μετοχών, ολοκληρώθηκε η εξαγορά και πραγματοποιήθηκε η ως άνω αναφερόμενη μεταβίβαση των μετοχών, σύμφωνα με τοαπό 04/06/2021 Συμφωνητικό Μεταβίβασης Μετοχών, με αποτέλεσμα η αγοράστρια Belterra να καταστεί ο μοναδικός μέτοχος της Melbery και ταυτόχρονα ο μεγαλύτερος και ελέγχων – κατά την έννοια των διατάξεων του Ν. 3556/2007- μέτοχος της SEGT με άμεσο ποσοστό 66,67%.

- Συνεπεία του ανωτέρω, την 04/06/2021, ήτοι την Ημερομηνία Υποχρέωσης Δημόσιας Πρότασης, ο Προτείνων κατέστη υπόχρεος για την υποβολή της Δημόσιας Πρότασης, σύμφωνα με το άρθρο 7 παράγραφος 1 του Νόμου, καθώς απέκτησε έμμεσα ποσοστό 67,00% επί του συνόλου των δικαιωμάτων ψήφου της εταιρείας, και ως εκ τούτου υπερέβη το όριο του ενός τρίτου (1/3) του συνόλου των δικαιωμάτων ψήφου της εταιρείας.

Μπορεί να μην είναι και το πιο εύκολο κείμενο αλλά τα δεδομένα – πρόσωπα, εταιρείες, ποσοστά- είναι από «πρώτο χέρι» για μια VIP ενημέρωση.

———————————–

Η Απόφαση

Κλείδωσε οριστικά η ανανέωση της παρουσίας των αμερικανικών βάσεων στη χώρα μας. Όπως μαθαίνουμε, τα βασικά γεωγραφικά σημεία θα είναι Κρήτη (Σούδα), Κεντρική Ελλάδα (Βόλος, Στεφανοβίκειο, Λάρισα) και Αλεξανδρούπολη.

Και…: Πουθενά αλλού, παρά τις εκατέρωθεν πιέσεις. Οι αμερικανοί δεν δέχθηκαν να αναβαθμίσουν την παρουσία τους στο ανατολικό Αιγαίο κι εμείς δεν τους παραχωρήσαμε μια – δυο περιοχές που ήθελαν επιπλέον.

Η Συμφωνία: Οι υπογραφές για τη νέα συμφωνία «θα πέσουν» τον Οκτώβριο. Η Αθήνα θα ήθελε αυτό να γίνει παρουσία του Υπουργού Εξωτερικού των ΗΠΑ, Άντονι Μπλίνκεν. Το ενδεχόμενο συζητείται μέσω της διπλωματικής οδού.

————————————–

Η Εξέλιξη

Παρά τις τελευταίες κινητοποιήσεις, το «μπαμ» στα ποσοστά των εμβολιασμών στην Ελλάδα, τελικώς, δεν έγινε. Παραμένει κολλημένο στην περιοχή του 45%, απέχοντας πολύ από τον στόχο του 60%, που έχει τεθεί για το τέλος του καλοκαιριού.

Η Εντολή: Γεραπετρίτης και Σκέρτσος είναι οι δυο άμεσοι συνεργάτες του Μαξίμου που ανέλαβαν, με εντολή του πρωθυπουργού, να συντονίσουν τις κυβερνητικές ενέργειες για την επίτευξη του. Mission impossible (σχεδόν…).

—————————————

Το Νομοσχέδιο

Να σας ενημερώσουμε ότι οριστικά για το τέλος του φθινοπώρου τοποθετείται η κατάθεση του νομοσχεδίου που αφορά στο Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) και της απομάκρυνσης του από τα μετοχικά κεφάλαια των συστημικών τραπεζών.

Ο Τρόπος: ‘Ο,τι είναι να γίνει, θα γίνει συντεταγμένα. Απομένει πάντως η τελική συμφωνία με τους θεσμούς, για το θέμα.

Η Διάρκεια: Σε κάθε περίπτωση, το Ταμείο θα μένει στη …θέση του έως το τέλος του 2024.

——————————-

Η Επιβεβαίωση

Το ότι οι ολλανδοί της Reggeborgh θα επέλεγαν δικούς τους ανθρώπους για τις θέσεις – κλειδιά του ομίλου Ελλάκτωρ ήταν πρόδηλο, από την πρώτη στιγμή. Σχεδόν «το φώναζαν». Συνεπώς, δεν συνιστά επιτυχία το γεγονός ότι το προβλέπαμε. Υπ’ αυτή την έννοια, ο Λεωνίδας Μπόμπολας περίσσευε, αλλά, όπως συνήθως συμβαίνει σε αυτές τις περιπτώσεις, ο ίδιος δεν το καταλάβαινε ή δεν ήθελε να το καταλάβει.

Η Πρόβλεψη: Οσοι τους ξέρουν καλά, επιμένουν επίσης ότι είναι θέμα χρόνου οι ολλανδοί να φέρουν δικούς τους, από τη μητρική, για να αναλάβουν τον εδώ όμιλο…

——————————-

Οι Σουηδοί

Μετά την ολοκλήρωση της αύξησης μετοχικού κεφαλαίου της εισηγμένης Premia Properties (η οποία μέσω εξαγοράς έχει κάνει αισθητή την παρουσία της στην αγορά των ΣΔΙΤ) τα ποσοστά των βασικών μετόχων διαμορφώθηκαν ως εξής: Sterner Stenhus Greece AB ( βασικός μέτοχος της οποίας είναι ο Ελληνο-σουηδός επιχειρηματίας Ηλίας Γεωργιάδης) 40,87%, Νequiter Invest AB 10,70%, ΝΟΕ Μεταλλικαί Κατασκευαί ΑΕ 7,86% και EliasTsiklos Holdings (συνδεδεμένη εταιρεία με τη ΝΟΕ) 1,95%. Το συνολικό ποσοστό του επενδυτικού κοινού ανέρχεται σε 21,4%. Σημειώνεται ότι στο μετοχικό σχήμα της Premia Properties, εισήλθε μέσω ιδιωτικής τοποθέτησης η Fastighets AB Balder, αποκτώντας μερίδιο 17,22%. Η Balder, με έδρα τη Σουηδία είναι εισηγμένη εταιρεία ακινήτων με κεφαλαιοποίηση που ανέρχεται σήμερα σε 11 δισ. ευρώ περίπου και έχει παρουσία σε Σουηδία, Δανία, Φινλανδία, Νορβηγία, Γερμανία και το Ηνωμένο Βασίλειο.

——————————

More

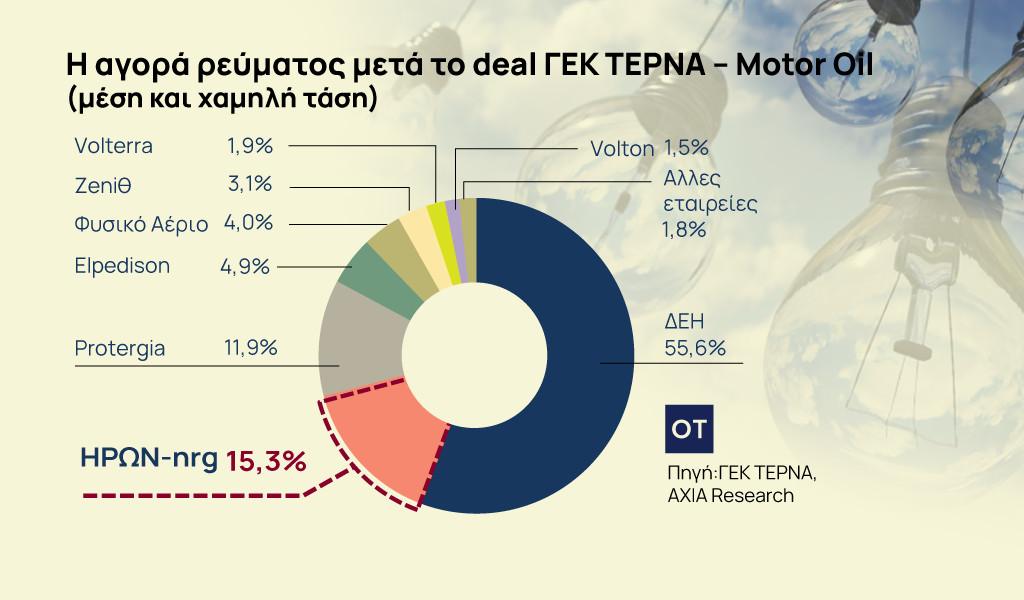

H Μotor Oil «γέννησε» More. Για την ακρίβεια, η εισηγμένη εταιρεία αποφάσισε να προχωρήσει στη τροποποίηση της επωνυμίας της υφιστάμενης εταιρείας Ηλεκτροπαραγωγή Σουσακίου Μονοπρόσωπη Α.Ε. Παραγωγής και Εμπορίας Ηλεκτρικής Ενέργειας σε Motor Oil Renewable Energy Μονοπρόσωπη Α.Ε. (MORE). Στη τελευταία -θυγατρική κατά 100 % της Motor Oil- θα συγκεντρωθούν οι δραστηριότητες του Ομίλου της εισηγμένης εταιρείας που δεν σχετίζονται με τη διύλιση αργού και την εμπορία & διανομή προϊόντων πετρελαίου. Ενδεικτικά, στην More θα ανήκουν οι δραστηριότητες των ΑΠΕ, η ηλεκτροπαραγωγή, ο πλωτός τερματικός σταθμός επαναεριοποίησης υγροποιημένου φυσικού αερίου – FSRU, η παροχή και εμπορία ηλεκτρικής ενέργειας & φυσικού αερίου.

—————————–

Η Συνάντηση

Δεν είναι ανέφελες πάντα οι συναντήσεις ανάμεσα στον πρωθυπουργό Μητσοτάκη και τον πρόεδρο Αναστασιάδη. Ωστόσο, τελευταία στο Μέγαρο Μαξίμου ήταν, όπως μας διαβεβαιώνουν αρμοδίως.

Στο Μεταξύ: Αποδεικνύεται εξαιρετικά χρήσιμο το τελευταίο άνοιγμα της Ελλάδας στην Ινδία. Βλέπετε, αυτό το εξάμηνο, είναι προσωρινό μέλος του Συμβουλίου Ασφαλείας στον ΟΗΕ και σε μια – δυο περιπτώσεις, που χρειάστηκε τελευταία (με αφορμή τα Βαρόσια και την Αγιά Σοφιά), έκανε τη ζωή δύσκολη στην Άγκυρα.

—————————–

Συμμετοχές

Μετά την αύξηση του μετοχικού κεφαλαίου του Ομίλου IDEAL, η εισηγμένη εταιρεία εξελίσσεται σε εταιρεία συμμετοχών με επένδυση σε τρεις διαφορετικούς κλάδους: την πληροφορική και την ψηφιακή οικονομία, τις συσκευασίες και την παραγωγή ειδικών αναψυκτικών, αυτών που λέμε premium mixers & tonics. Στο χαρτοφυλάκιο της εταιρείας ανήκουν πλέον η IDEAL Electronics, η ADACOM, η Astir Vitogiannis και η Three Cents.

—————————–

Στην Ελευσίνα

Επανέρχεται μετά την πανδημία ο θεσμός του StartupNow Forum –η φετινή διοργάνωση προγραμματίζεται να γίνει το διήμερο 5-6 Οκτωβρίου 2021 στην Ελευσίνα, την πόλη που είχε φιλοξενηθεί και η πρώτη διοργάνωση. Οι εκδηλώσεις του με πολλές εκπλήξεις ως προς τις συμμετοχές αλλά και τη θεματολογία θα φιλοξενηθούν στο Παλαιό Ελαιουργείο της ιστορικής πόλης του Θριάσιου Πεδίου.

——————————

Deal

Η ξενοδοχειακή αλυσίδα Rocco Forte θα αναλάβει να «τρέξει» το πρώτο ουσιαστικό ξενοδοχειακό εγχείρημα της οικογένειας Δούζογλου, στην Μύκονο. Η συμφωνία ανάμεσα στις δυο πλευρές έχει (σχεδόν) επέλθει.

Η Πρωτιά: Θα είναι η πρώτη παρουσία της Rocco στην Ελλάδα. Το εγχείρημα θα αφορά σε ξενοδοχείο στο νησί, αλλά και σε πολυτελείς κατοικίες που θα το «συνοδεύουν».

![BRICS: Διεκδικούν το κενό που αφήνει ο Τραμπ [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/BRICS3-scaled.jpg)