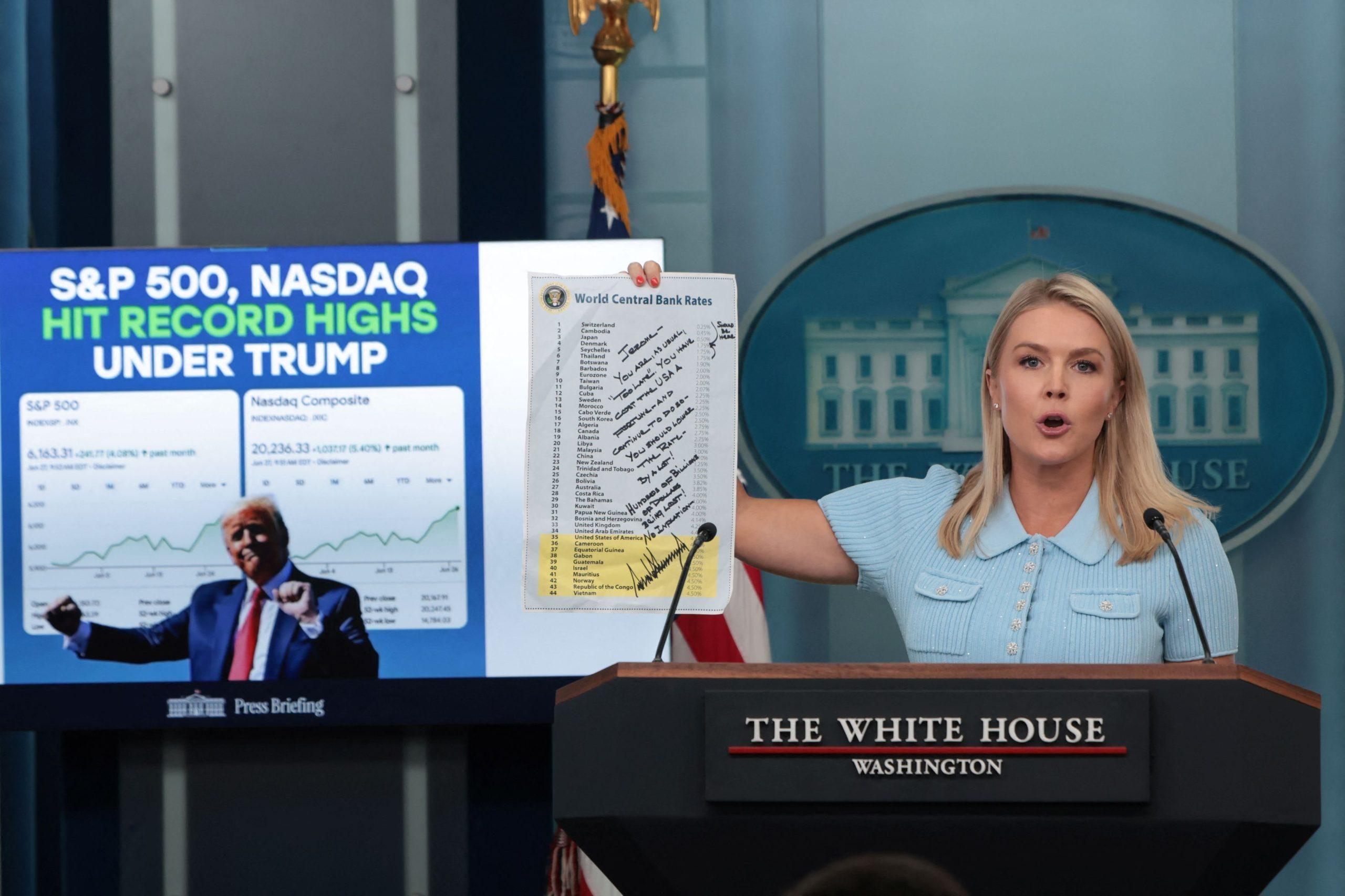

Δύο είναι οι βασικοί παράγοντες που θα καθορίσουν κατά πόσο θα αρχίσει να παρατηρείται πτώση της θερμοκρασίας στις αγορές μετά τις δριμείες αυξήσεις των τιμών τους, ή αντίστροφα, κατά πόσο είναι αναμενόμενο ένα επικείμενο «ινδιάνικο καλοκαίρι» (σ.σ. «Ινδιάνικο καλοκαίρι» αποκαλείται μια περίοδος ηλιόλουστου, θερμού καιρού μέσα στο φθινόπωρο, λίγο πριν από τον χειμώνα. Αυτή η περίοδος είναι συχνά στα τέλη Οκτωβρίου ή στις αρχές Νοεμβρίου), εκτίμησε η Ann-Katrin Petersen, CFA, αναλύτρια παγκόσμιών επενδυτικών στρατηγικών, της Allianz Global Investors.

Ο πρώτος έχει να κάνει με την απάντηση στο ερώτημα εάν οι δυνάμεις της ανάπτυξης έχουν το πάνω χέρι; Οι οικονομικές προοπτικές –καίριο στοιχείο για τα εταιρικά κέρδη– δεν φαίνονται πάντως γενικά ισχυρές. Για το 2021 συνολικά, αναμένει ότι ο ρυθμός ανάπτυξης της παγκόσμιας οικονομίας θα υπερβεί το 6%, την ισχυρότερη αύξηση σε διάστημα μεγαλύτερο των σαράντα ετών.

Ωστόσο, δύο πράγματα πρέπει να έχουμε πλέον κατά νου:

α. η παγκόσμια οικονομία βρίσκεται πλέον σε πιο ώριμη φάση του οικονομικού κύκλου και πιθανότατα η δυναμική ανάπτυξης έχει πλέον φτάσει στο υψηλότερο σημείο της. Συνεπώς, ξεκινώντας από τα πληθωρικά επίπεδα αισιοδοξίας, φαίνεται ότι στις ΗΠΑ έχει ήδη υπάρξει κορύφωση του θετικού οικονομικού κλίματος. Εν τω μεταξύ, η κινεζική οικονομία χάνει πλέον αισθητά τη δυναμική της. Ακόμα και η περιοχή του ευρώ, όπου η οικονομική δραστηριότητα ανέκτησε εκ νέου τη δυναμική της το τρίτο τρίμηνο, είναι απίθανο να διατηρήσει τον τρέχοντα ρυθμό ανάπτυξης κατά τη διάρκεια του έτους.

β. οι κίνδυνοι πτωτικής πορείας για την παγκόσμια οικονομία αυξήθηκαν πρόσφατα. Η εξάπλωση της μετάλλαξης Δέλτα επικρέμεται ως δαμόκλειος σπάθη πάνω από τις παγκόσμιες προοπτικές. Στο μεταξύ, οι ελλείψεις σε πρώτες ύλες και εργατικό δυναμικό, 21 μήνες μετά το ξέσπασμα της πανδημίας COVID, συνεχίζονται σε μεγαλύτερο βαθμό απ’ ό,τι ήταν αρχικά αναμενόμενο. Οι καταναλωτές αισθάνονται πλέον την απότομη άνοδο στις τιμές των προμηθειών και του ενεργειακού κόστους, παρότι τα επόμενα τρίμηνα αναμένονται φθίνοντα ποσοστά πληθωρισμού. Παρά τις αβεβαιότητες αυτές, πιθανόν πάντως να επικρατήσουν οι δυνάμεις ανάπτυξης και τα ισχυρά ποσοστά ανάπτυξης να κυμανθούν υψηλότερα των τάσεων κατά το δεύτερο εξάμηνο του έτους.

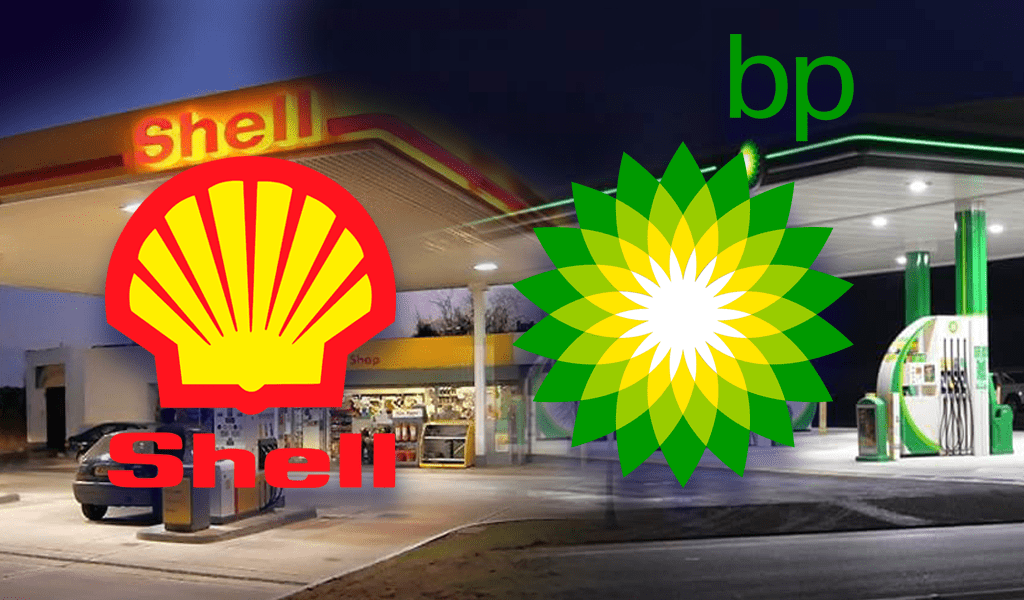

Ο δεύτερος, έχει να κάνει με την απάντηση στο ερώτημα στο κατά πόσο οι κεντρικές τράπεζες θα διαχειριστούν μια προσεκτική μεταστροφή της νομισματικής πολιτικής;

Μετά την ευρύτατη νομισματική χαλάρωση κατά τη διάρκεια του γεμάτου ιδιαιτερότητες 2020, το παγκόσμιο τοπίο των κεντρικών τραπεζών έχει διαφοροποιηθεί. Τα πρώτα βήματα προς την ομαλοποίηση έχουν ήδη ληφθεί ή αρχίζουν να διαφαίνονται, μολονότι οι κεντρικές τράπεζες εξακολουθούν να δρουν με σύνεση. Αρκετές κεντρικές τράπεζες στις αναδυόμενες αγορές (π.χ. Βραζιλία, Ρωσία, Ουγγαρία και Τσεχική Δημοκρατία) έχουν ήδη αυξήσει τα βασικά τους επιτόκια από τις αρχές του έτους, ενώ είναι πιθανόν να ακολουθήσουν και άλλες. Στο μεταξύ, η καναδική και η βρετανική κεντρική τράπεζα έχουν αρχίσει να μειώνουν τις αγορές ομολόγων («tapering»), ενώ η Fed ετοιμάζεται να ακολουθήσει και θέλει να αποφύγει τις εκπλήξεις για τις αγορές όπως το 2013, που η ανακοίνωση περί ποσοτικής χαλάρωσης οδήγησε σε δυσάρεστη επιδείνωση των χρηματοοικονομικών συνθηκών. Θα μπορέσει όμως η Fed να συγκρατήσει τις προσδοκίες για πρόωρη άνοδο των επιτοκίων;

Από την άλλη πλευρά στην Κίνα διαφαίνονται χαλαρότερες πολιτικές και αυτός είναι ο λόγος που η απόκλιση ανάμεσα στη Λαϊκή Τράπεζα της Κίνας και στη Fed θα μπορούσε να μεγαλώσει περισσότερο κατά τη διάρκεια του δεύτερου εξάμηνου του έτους. Εν τω μεταξύ, αναμένεται ότι η Τράπεζα της Ιαπωνίας και η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) να διατηρήσουν χαλαρή νομισματική πολιτική με την ΕΚΤ να μειώνει αλαφρά τις αγορές ομολόγων και να ετοιμάζεται μετά το τέλος του Έκτακτου Προγράμματος Πανδημίας («PEPP») τον Μάρτιο του 2022, με τις αγορές ομολόγων όμως να συνεχίζονται μέσω του κανονικού προγράμματος αγοράς τίτλων. Προς το παρόν λοιπόν, το διαρθρωτικό περιβάλλον των χαμηλών επιτοκίων θα παραμείνει.

Τι σημαίνει αυτό για τις χρηματοοικονομικές αγορές;

Μετά τα ισχυρά κέρδη τους τελευταίους μήνες, οι επενδυτές θα πρέπει να ετοιμαστούν για μεγαλύτερη αστάθεια στην αγορά, καθώς οι ευνοϊκές συνθήκες κυκλικότητας και οικονομικής πολιτικής είναι πιθανόν να υποχωρήσουν σε όλο τον κόσμο το δεύτερο εξάμηνο του 2021, παρότι θα υπάρξουν αποκλίσεις ανά περιοχή και κλάδο. Από άποψη τακτικής και πλεονεκτικής θέσης, συνιστάται η πραγματοποίηση ουδέτερης έως ελαφρά αυξημένης τοποθέτησης σε μετοχές. Ανεξάρτητα από το εάν θα ζήσουμε ένα ινδιάνικο καλοκαίρι, η ενεργή διαχείριση φαίνεται να ανθίζει.

Σύμφωνα με την Allianz GlobalInvestors σε περιφερειακό επίπεδο, οι ευρωπαϊκές αγορές μετοχών ενδέχεται να ξεχωρίσουν προσωρινά: η αναπτυξιακή δυναμική τους αναμένεται κορυφωθεί αργότερα απ’ ό,τι στις Η.Π.Α., ενώ η χαλαρή νομισματική πολιτική της ΕΚΤ παραμένει. Όσον αφορά τη δημοσιονομική πολιτική, οι πρώτες δόσεις του Ευρωπαϊκού Ταμείου Ανάκαμψης –μια σημαντική οικονομική υποστήριξη για μεταρρυθμίσεις και δημόσιες επενδύσεις από τα κράτη μέλη της ΕΕ– αναμένεται να επενδυθούν το δεύτερο εξάμηνο του έτους. Μεσοπρόθεσμα, οι ισχυρότερες διακυμάνσεις στα ποσοστά πληθωρισμού και η συνδεόμενη αβεβαιότητα για την πορεία της νομισματικής πολιτικής θα μπορούσαν να δράσουν ανασταλτικά για τις αποτιμήσεις μετοχών. Οι εταιρείες με σημαντική τιμολογιακή ισχύ αναμένεται να αντισταθμίσουν εν μέρει την επίδραση αυτή χάρη στα βελτιωμένα κέρδη.

Digital tablet display the stock market data

Στα ομόλογα, οι αποδόσεις των κρατικών ομολόγων Η.Π.Α. είναι πιθανότερο να αυξηθούν πάνω από τα τρέχοντα επίπεδα στη διάρκεια του έτους. Οι αποδόσεις των ομολόγων της Ευρωζώνης θα ακολουθήσουν πιθανότατα την τάση για υψηλότερα επίπεδα, εάν και εφόσον η τάση αυτή ανακτήσει τον δυναμισμό της.

Κατά την αναζήτηση αποδόσεων από τους επενδυτές, η ζήτηση για ομόλογα υψηλής απόδοσης παραμένει, ενώ τα ομόλογα επενδυτικού βαθμού εξακολουθούν να επωφελούνται από τις αγορές μεγάλης κλίμακας των κεντρικών τραπεζών. Παρόλα αυτά, ο τομέας παραμένει ευάλωτος στη διόρθωση, λόγω των συνεχιζόμενων ανησυχιών για «μείωση» των νομισματικών κινήτρων και των φιλόδοξων αποτιμήσεων. Δεδομένου ότι τα πριμ κινδύνου (περιθώρια) κυμαίνονται σε ιστορικά χαμηλά επίπεδα, οι δυνατότητες απόδοσης σε σύγκριση με τα κρατικά ομόλογα οφείλονται πιθανότατα στο υψηλότερο τρέχον επιτόκιο (επιτοκιακό πλεονέκτημα). Η επιλεκτική προσέγγιση είναι η ενδεικνυόμενη. Στα νομίσματα, σεένα περιβάλλον ευρύτερης οικονομικής ανάκαμψης σε παγκόσμιο επίπεδο, με όλο και πιο αποκλίνουσες πολιτικές των κεντρικών τραπεζών και πιθανώς μειωμένη διάθεση ανάληψης κινδύνου, το δολάριο Η.Π.Α. διατηρεί προσωρινά τη στήριξη που δέχεται. Ωστόσο, ασκούνται μεσοπρόθεσμες πιέσεις που έχουν να κάνουν με τις αποτιμήσεις που είναι φιλόδοξες, αλλά και τα πρόσθετα δημοσιονομικά κίνητρα που αυξάνουν το έλλειμμα προϋπολογισμού των Η.Π.Α. και ενδεχομένως πυροδοτούν τον εγχώριο πληθωρισμό.

Επενδύοντας σε καιρούς αστάθειας

Σε ιδιαίτερα δύσκολες συνθήκες της αγοράς, καλούμαστε να δώσουμε απάντηση σε ερωτήματα που αφορούν τη στρατηγική κατανομή στοιχείων ενεργητικού και την κατάλληλη χρονική στιγμή για τολμηρές κινήσεις στην αγορά μετοχών, με στόχο τη διασφάλιση της βιώσιμης σώρευσης κεφαλαίων.

Ένας διευρυμένος ορίζοντας επενδύσεων ενδέχεται να αποτελεί συνετή κίνηση, προκειμένου να αντισταθμίζει περιόδους εξασθένησης στις αγορές μετοχών. Συνδυάζει τα πλεονεκτήματα των μακροπρόθεσμων καταθέσεων ταμιευτηρίου (χρονικός παράγοντας) με εκείνα της μέσης τιμής κόστους.

Το να επενδύουμε με σκοπό να αντλήσουμε τα ενδεχόμενα οφέλη της μέσης τιμής κόστους σημαίνει να πραγματοποιούμε διαδοχικές αγορές στην αγορά μετοχών, υπό συνθήκες εξαιρετικής αστάθειας των τιμών μετοχών. Αγοράζετε περισσότερες μετοχές όταν οι τιμές είναι χαμηλές. Και αγοράζετε λιγότερες μετοχές όταν οι τιμές είναι υψηλές, προκειμένου να επιτύχετε ευνοϊκή μέση τιμή μετοχής.

Όταν επενδύουμε στις κεφαλαιαγορές, τόσο η χρονική στιγμή όσο και η διάρκεια αποτελούν βασικά στοιχεία. Από τη στιγμή που το φαινόμενο του ανατοκισμού (π.χ. μέσω της επανεπένδυσης των μερισμάτων) συμμετέχει στο παιχνίδι, μπορεί να ανταμειφθείτε για την υπομονή σας. Τέλος, η αυστηρή επενδυτική προσέγγιση που εξαλείφει τη συναισθηματική συμπεριφορά όσο το δυνατόν περισσότερο συμβάλλει στην καταπολέμηση της υπέρμετρης αυτοπεποίθησης. Κανένας μας δεν μένει ανεπηρέαστος από αυθόρμητες επενδυτικές αποφάσεις που οδηγούν σε υποδεέστερα επενδυτικά αποτελέσματα. Εάν έχετε ικανοποιητικό βαθμό επίγνωσης, μπορείτε να υπερβείτε τις προσδοκίες και να λάβετε καλύτερες, δηλαδή πιο λογικές, επενδυτικές αποφάσεις.