Το 2021 ήταν η χρονιά που οι τράπεζες ξεκίνησαν να μειώνουν τον πιστωτικό τους κίνδυνο, όχι μόνο με την αποενοποίηση κόκκινων δανείων, αλλά και με συναλλαγές συνθετικών τιτλοποιήσεων σε ενήμερα δάνεια.

Και με τις δύο μεθόδους επιτυγχάνεται συρρίκνωση του σταθμισμένου στον κίνδυνο ενεργητικού. Ωστόσο μεταξύ τους υπάρχει μία σημαντική διαφορά.

Στις συναλλαγές μη εξυπηρετούμενων ανοιγμάτων τα δάνεια τίθενται εκτός τραπεζικών ισολογισμών και η διαχείρισή τους αναλαμβάνεται από τους επενδυτές που τα απέκτησαν.

Στον αντίποδα, τα ενήμερα δάνεια παραμένουν μετά την τιτλοποίησή τους στο ενεργητικό των τραπεζών και φυσικά υπό τη διαχείρισή τους.

Στην προκειμένη περίπτωση ωστόσο δεν συνυπολογίζονται στην αξία των στοιχείων για τα οποία υφίσταται ρίσκο αθέτησης πληρωμών. Κι αυτό διότι ένα μέρος τους είναι ασφαλισμένο από τον επενδυτή με τον οποίο συνάφθηκε συμφωνία.

Και στις δύο εκδοχές υπάρχει κόστος. Στις τιτλοποιήσεις κόκκινων δανείων σχετίζεται με τις αναπόφευκτες προβλέψεις που πρέπει να αναληφθούν πριν την ολοκλήρωση της εκάστοτε συναλλαγής, ενώ στις συνθετικές με τις δαπάνες ασφάλισης των χορηγήσεων.

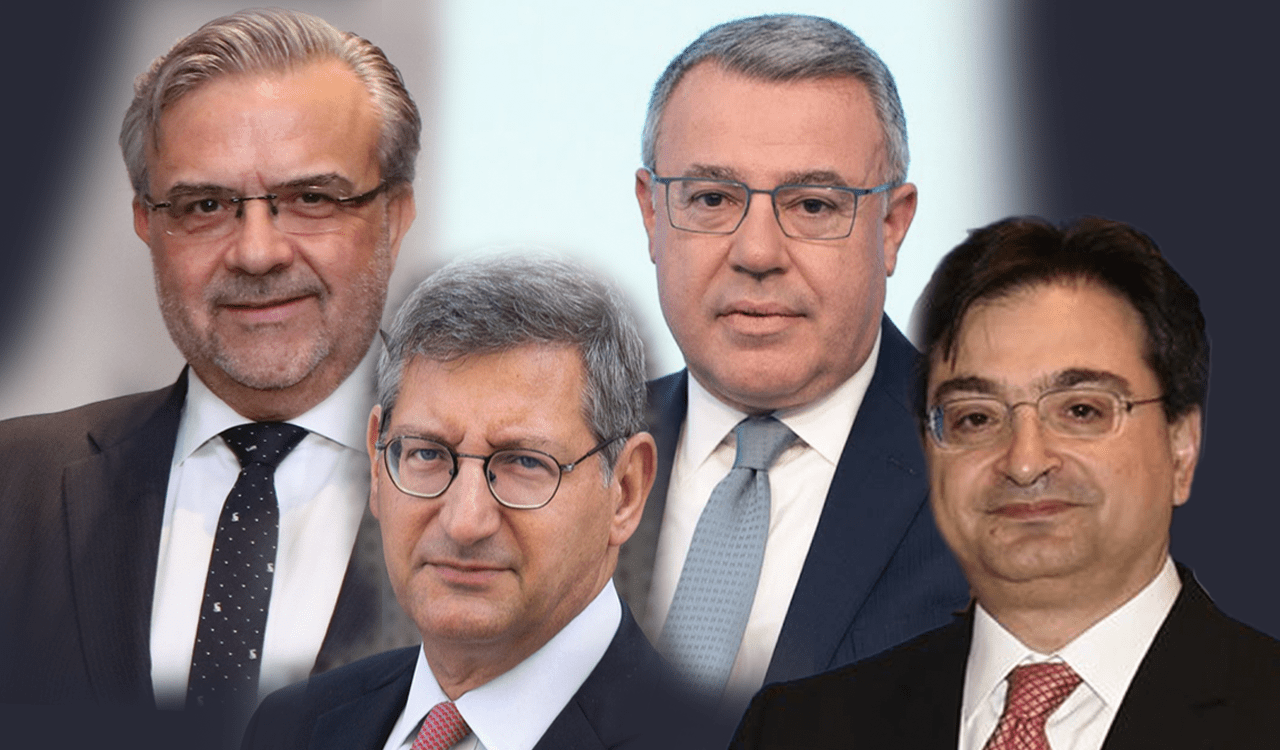

Τι έκαναν τρεις όμιλοι

Μέσα στο 2021 η Τράπεζα Πειραιώς, η Alpha Bank και η Eurobank ολοκλήρωσαν συναλλαγές ύψους 5,8 δισ. ευρώ, μέσω των οποίων μείωσαν το σταθμισμένο στον κίνδυνο ενεργητικό κατά 3,6 δισ. ευρώ και ενίσχυσαν τους δείκτες συνολικής κεφαλαιακής επάρκειας κατά 40 – 50 μονάδες.

Με τον τρόπο αυτό απελευθερώνονται κεφάλαια, γεγονός που τους επιτρέπει να αυξήσουν τις χρηματοδοτήσεις προς την πραγματική οικονομία, χωρίς να είναι απαραίτητη για αυτό το σκοπό η άντληση νέων κεφαλαίων από τις αγορές.

Κατά συνέπεια, το κόστος της ασφάλισης ή της εγγύησης μπορεί να καλυφθεί από τους τόκους που θα κερδίσει το πιστωτικό ίδρυμα μέσω των δανειοδοτήσεων.

Επιπλέον, η αύξηση των χορηγήσεων θα συμβάλλει στην περαιτέρω αποκλιμάκωση των λόγου των μη εξυπηρετούμενων ανοιγμάτων προς το συνολικό χαρτοφυλάκιο δανείων (δείκτης NPE).

Τα οφέλη ανά τράπεζα

Οι συναλλαγές που έχουν ολοκληρωθεί το 2021 και αφορούσαν δάνεια σε μικρομεσαίες και μεγάλες επιχειρήσεις, είναι οι ακόλουθες:

- Alpha Bank

Προχώρησε σε συναλλαγή ενήμερου χαρτοφυλακίου 1,9 δισ. ευρώ, μέσω της οποίας η τράπεζα κερδίζει προστασία έναντι του πιστωτικού κινδύνου μεσαίας εξοφλητικής προτεραιότητας (Mezzanine).

Με τον τρόπο αυτό, μειώνονται τα σταθμισμένα στον κίνδυνο στοιχεία του ενεργητικού της κατά περίπου 1,2 δισ. ευρώ και αυξάνεται ο δείκτης συνολικής κεφαλαιακής επάρκειας κατά 47 μονάδες βάσης.

- Eurobank

Υπέγραψε με τον Όμιλο της Ευρωπαϊκής Κεντρικής Τράπεζας (η Ευρωπαϊκή Κεντρική Τράπεζα και το Ευρωπαϊκό Ταμείο Επενδύσεων), εγγύηση επί του πρώτου τμήματος ζημιών συνθετικής τιτλοποίησης χαρτοφυλακίου ενήμερων δανείων ύψους 0,7 δισ. ευρώ.

Η συναλλαγή έχει ως αποτέλεσμα την ελάφρυνση των σταθμισμένων κεφαλαίων κατά περίπου 0,5 δισ. ευρώ, συνεισφέροντας περίπου 21 μονάδες στον συνολικό δείκτη εποπτικών κεφαλαίων της Eurobank.

Επιπλέον, προχώρησε στη συνθετική τιτλοποίηση δανείων 1 δισ. ευρώ, διαθέτοντας το μεσαίο τμήμα της, προς την Magnetar Capital.

Η συναλλαγή έχει ως αποτέλεσμα την ελάφρυνση των σταθμισμένων κεφαλαίων της τράπεζας κατά περίπου 0,6 δισ. ευρώ συνεισφέροντας περίπου 21 μονάδες στον συνολικό δείκτη εποπτικών της κεφαλαίων.

- Τράπεζα Πειραιώς

Μέσω δύο συναλλαγών απέκτησε ασφάλιστρο προστασίας έναντι πιστωτικών ζημιών επί τμήματος χαρτοφυλακίου συνολικής μεικτής λογιστικής αξίας περίπου 2,2 δισ. ευρώ, με τη μορφή χρηματοοικονομικής εγγύησης.

Έτσι, μειώνεται το σταθμισμένο έναντι κινδύνων ενεργητικό κατά 1,3 δισ. ευρώ και απελευθερώνονται κεφάλαια 200 εκατ. ευρώ.

Θα ακολουθήσου και άλλες συναλλαγές το 2022, μέσω των οποίων θα απελευθερωθούν επιπλέον κεφάλαια 200 εκατ. ευρώ, ενώ ο δείκτης συνολικής κεφαλαιακής επάρκειας θα αυξηθεί κατά 60 μονάδες βάσης.