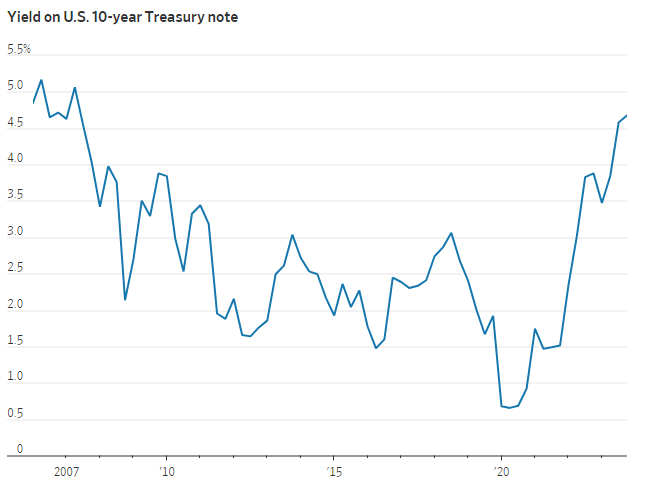

Η BlackRock κάνει λόγο για μια ευκαιρία που εμφανίζεται μία φορά σε μια γενιά. Οι αποδόσεις των ομολόγων έχουν αναρριχηθεί σε υψηλά 10 και πλέον ετών, κάτι που καθιστά τις τιμές τους πέρα για πέρα συμφέρουσες (όταν ανεβαίνουν οι αποδόσεις των ομολόγων υποχωρούν οι τιμές τους και αντίστροφα).

Ομόλογα: Κοντά σε πολυετή υψηλά οι αποδόσεις στην ευρωζώνη

Οι επενδυτές, από τους θεσμικούς όπως τα συνταξιοδοτικά ταμεία μέχρι τους ιδιώτες, συρρέουν στα βραχυπρόθεσμα αμοιβαία κεφάλαια τα οποία προσφέρουν αποδόσεις που φθάνουν στο 5%. Η BlackRock εκτιμάει ότι τα υπό διαχείριση περιουσιακά στοιχεία των διαπραγματεύσιμων αμοιβαίων κεφαλαίων της θα τριπλασιαστούν σε 2,5 τρισ. δολάρια έως το 2030.

Κι ενώ τα ομόλογα διαπραγματεύονται με τις τιμές τους στα επίπεδα που βρέθηκαν στη διάρκεια της κρίσης στα τέλη της προπερασμένης δεκαετίας, εντούτοις οι επενδυτές εμφανίζονται επιφυλακτικοί.

Οι μεγάλου εύρους απώλειες στις αγορές ομολόγων έχουν τρομάξει τους επενδυτές, οι οποίοι επί του παρόντος εμφανίζονται διστακτικοί να τοποθετηθούν στα ομόλογα μέχρι να νιώσουν πιο σίγουροι ότι οι κεντρικές τράπεζες θα κλείσουν τον κύκλο της αύξησης των επιτοκίων.

Εκροές σε ομόλογα αλλά και μετοχές

Σε διάστημα 12 μηνών έως τον περασμένο Αύγουστο, οι επενδυτές απέσυραν 78,6 δισεκατομμύρια δολάρια από φορολογητέα αμοιβαία κεφάλαια με έδρα τις ΗΠΑ, σύμφωνα με τη Morningstar. Το ποσό αυτό είναι συντριπτικά χαμηλότερο από τα σχεδόν 300 δισ. δολάρια που ρευστοποίησαν από τις μετοχές κατά την ίδια περίοδο. Δεν παύει όμως να είναι ένα μεγάλο ποσό το οποίο επιβαρύνει τα κέρδη των διαχειριστών περιουσιακών στοιχείων. Οι επενδυτικές εταιρείες και εκείνες που διαχειρίζονται περιουσιακά στοιχεία κερδίζουν ένα ποσοστό επί των κεφαλαίων που διαχειρίζονται, οπότε τα κέρδη τους επηρεάζονται από τις διακυμάνσεις στις τιμές της αγοράς και το ποσό των χρημάτων που εισέρχονται ή εξέρχονται.

«Οι επενδυτές παραμένουν επιφυλακτικοί αναφορικά με τις συνεχείς αυξήσεις των επιτοκίων από τη Fed», δήλωσε ο Τζεφ Κλινγκελχόφερ, εκ των επικεφαλής για τις επενδύσεις στην Thornburg Investment Management. «Αιωρείται ένα πολύ αρνητικό συναίσθημα στην ψυχολογία των επενδυτών και η επιθυμία είναι να καθίσουν στο περιθώριο».

Οι τιμές των ομολόγων και οι αποδόσεις κινούνται αντίστροφα, οπότε η επιθετική εκστρατεία της Ομοσπονδιακής Τράπεζας των ΗΠΑ για τα επιτόκια ευθύνεται τόσο για την απότομη πτώση των τιμών όσο και για την απότομη άνοδο των αποδόσεων. Παράλληλα, έχει δημιουργήσει μια ευκαιρία για τους επενδυτές σε δύο μέτωπα: οι αποδόσεις βρίσκονται στο υψηλότερο επίπεδό τους εδώ και περισσότερα από 15 χρόνια, και δεδομένου ότι τα ομόλογα πληρώνουν την πλήρη ονομαστική τους αξία στη λήξη τους, οι επενδυτές που αγοράζουν ομόλογα τώρα και τα διατηρούν στα χαρτοφυλάκιά τους μέχρι να λήξουν, μπορούν να ελπίζουν σε αποκλιμάκωση των αποδόσεων και άνοδο των τιμών τους.

Ευκαιρία αλλά…

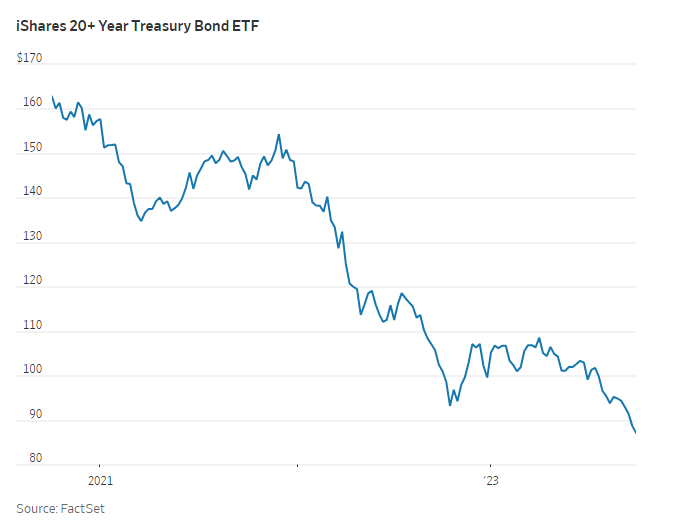

Πολλοί στη Wall Street χαρακτηρίζουν ευκαιρία την αγορά ομολόγων, όμως η απόφαση για το πότε να μπει κανείς είναι το δύσκολο κομμάτι. Οι αποδόσεις των κρατικών ομολόγων έχουν αυξηθεί τις τελευταίες εβδομάδες, με την απόδοση του αμερικανικού 10ετούς κρατικού ομολόγου να σκαρφαλώνει τη Δευτέρα στο 4,682%, το υψηλότερο επίπεδο από το 2007. Η τιμή του διαπραγματεύσιμου αμοιβαίου κεφαλαίου iShares 20+ Year Treasury Bond της BlackRock έχει υποχωρήσει σχεδόν κατά το ήμισυ από την κορύφωσή τους το 2020, μια τρομακτική απώλεια για τους επενδυτές που αναζητούν ασφάλεια στο κρατικό χρέος των ΗΠΑ.

«Όταν βρισκόμαστε σε ένα περιβάλλον όπου οι αποδόσεις των ομολόγων ανεβαίνουν κάθε μέρα, αρχίζει να γίνεται λίγο δυσάρεστο», υπογραμμίζει ο Στιβ Σόσνικ, επικεφαλής στρατηγικός αναλυτής της Interactive Brokers. «Δεν βλέπω επενδυτές να σπεύδουν να αγοράσουν ομόλογα αυτή τη στιγμή μόνο και μόνο επειδή είναι κάτι σαν ένα μαχαίρι που αιωρείται. Διατίθενται για πώληση και οι χαμηλότερες τιμές θα έπρεπε να δημιουργούν ζήτηση, όμως δεν το βλέπουμε αυτό».

Στάση αναμονής

Από την άλλη, οι επενδυτές διατηρούν στάση αναμονής βλέποντας την πτώση των τιμών των ομολόγων, την ώρα που κερδίζουν περισσότερο από 5% σε χρηματοδοτικά μέσα που μοιάζουν με μετρητά, όπως τα αμοιβαία κεφάλαια τα οποία έχουν καταγράψει ρεκόρ σε εισροές φέτος. Το ερώτημα του πότε, ή αν, τελικά θα μεταφέρουν αυτά τα χρήματα σε αμοιβαία κεφάλαια μεγαλύτερης διάρκειας είναι το κλειδί για τις προοπτικές των διαχειριστών περιουσιακών στοιχείων.

Την ώρα που οι απώλειες των ομολόγων διευρύνθηκαν τις τελευταίες δύο εβδομάδες, η μετοχή της BlackRock κινήθηκε πτωτικά επίσης, υποχωρώντας κάποια στιγμή για εννέα διαδοχικές συνεδριάσεις. Από την αρχή του έτους οι απώλειες έχουν αγγίξει το 9,3%. Οι μετοχές άλλων εισηγμένων στο χρηματιστήριο διαχειριστών περιουσιακών στοιχείων, όπως οι T. Rowe Price, State Street, Invesco και Franklin Resources, καταγράφουν επίσης απώλειες. Στον αντίποδα, ο δείκτης υψηλής κεφαλαιοποίησης S&P 500 ενισχύεται κατά 12% από τις αρχές της τρέχουσας χρονιάς.

Στήριξη στη μετοχής της BlackRock

Η BlackRock, η μεγαλύτερη διαχειρίστρια περιουσιακών στοιχείων στον κόσμο και εκδότρια ομολογιακών αμοιβαίων κεφαλαίων, αναμένεται να ανακοινώσει τα αποτελέσματά της για το γ΄ τρίμηνο του 2023 την επόμενη εβδομάδα. Οι επενδυτές θα αναμένουν με μεγάλο ενδιαφέρον τις εκτιμήσεις για τα έσοδα από το σταθερό εισόδημα. Στην κλήση για τα κέρδη του περασμένου τριμήνου, ο πρόεδρος και συνιδρυτής της BlackRock Ρομπ Καπίτο χαρακτήρισε τη δυναμική των εσόδων από το σταθερό εισόδημα ως «ευκαιρία που παρουσιάζεται μία φορά σε μια γενιά».

«Υπάρχουν επιτέλους κεφάλαια που μπορούν να κερδηθούν στην αγορά σταθερού εισοδήματος και αναμένουμε μια αναζωπύρωση της ζήτησης», είχε δηλώσει ο Καπίτο τον περασμένο Ιούλιο, προσθέτοντας ότι τα σχεδόν 7 τρισ. δολάρια που είναι τοποθετημένα στα αμοιβαία κεφάλαια «είναι έτοιμα -όταν οι επενδυτές αισθανθούν ότι τα επιτόκια έχουν φθάσει στην κορύφωσή τους- να πλημμυρίσουν την αγορά σταθερού εισοδήματος».

Οι αναλυτές της Morgan Stanley εξακολουθούν να αναμένουν μια σημαντική μετακίνηση προς τα ομόλογα, κάτι που θα προσφέρει στήριξη στη μετοχή της BlackRock τα επόμενα τρίμηνα.

«Όταν πραγματικά υπάρξει επιβεβαίωση και σαφήνεια ότι η Fed έχει τελειώσει (με τις αυξήσεις των επιτοκίων), θα περιμένουμε να δούμε μια πιο ουσιαστική μετακίνηση των χρηματοροών προς το σταθερό εισόδημα», αναφέρει ο αναλυτής της Morgan Stanley Μάικλ Σάιπρις.

Αν και τα κεφάλαια δεν έχουν ακόμη μετακινηθεί σε μεγάλο βαθμό, ο βραχίονας διαχείρισης περιουσιακών στοιχείων της Charles Schwab δέχεται τηλεφωνήματα από ενδιαφερόμενους πελάτες.

«Ακούμε όλο και περισσότερους επενδυτές να ρωτούν πώς μπορώ να κλειδώσω αυτού του είδους τα επιτόκια για το προβλέψιμο μέλλον;», σημειώνει ο Ντέιβιντ Μπότσετ, επικεφαλής διαχείρισης μετοχικών προϊόντων και καινοτομίας στη Schwab Asset Management. «Αισθάνομαι ότι οι τελευταίες δύο εβδομάδες έχουν τρομάξει κάποιους ανθρώπους ότι ίσως δεν βρισκόμαστε στην κορύφωση των αυξήσεων (των επιτοκίων)», καταλήγει.

![Τεχνητή νοημοσύνη: Η ζήτηση ενέργειας αυξάνει τις εκπομπές CO2 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/02/data-center.jpg)

![Χρυσές λίρες: Πουλάνε μαζικά οι Έλληνες το εξάμηνο του 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/07/photo_2025-07-04_13-01-06.jpg)