Πριν από μερικά 24ώρα συμπληρώθηκε η 36η επέτειος της ημέρας που έγινε γνωστή ως Μαύρη Δευτέρα. Η χειρότερη ημέρα διαπραγμάτευσης από τη μεγάλη χρηματιστηριακή κατάρρευση του 1929 και αυτή που διαμόρφωσε την πολιτική για πολλές δεκαετίες.

Πολλοί στη γηραιά Αλβιόνα, αναρωτήθηκαν αν η βρετανική και η παγκόσμια αγορά οδεύουν προς επανάληψη αυτών των γεγονότων; Για πολλούς οικονομικούς εμπειρογνώμονες, υπάρχουν ήδη ανησυχητικοί παραλληλισμοί μεταξύ των δύο εποχών, σημειώνει η Telegraph σε σχετικό άρθρο.

Οι αγορές ομολόγων καταρρέουν σε όλο τον κόσμο, όπως ακριβώς συνέβη στην περίοδο πριν το κραχ του 1987. Τα χρέη έχουν αυξηθεί. Οι αγορές μετοχών είναι υπερβολικά τεντωμένες, με τις εταιρικές αξίες να εκτείνονται σε σημείο σπασμού σε πολλές περιπτώσεις. Μια φαινομενικά άφθαρτη αγορά ταύρων φτάνει στο τέλος της. Για το Telegraph, δεν είναι δύσκολο να γίνει κατανοητό πώς αυτό θα μπορούσε να καταλήξει σε τσουνάμι καταστροφής που θα πλήξει τις αγορές.

Εάν συνέβαινε, ένα κραχ της αγοράς στην κλίμακα του 1987 θα αποδεικνυόταν ένα κατακλυσμικό πολιτικό και οικονομικό γεγονός. Θα εκτινάξει τα επιτόκια στα ύψη, αυξάνοντας το κόστος για τους κατόχους στεγαστικών δανείων και για τις υπερχρεωμένες εταιρείες, ειδικά στον τομέα των ακινήτων. Επιχειρήσεις θα έβαζαν λουκέτο και τα πράγματα για τα συνταξιοδοτικά ταμεία θα ήταν δύσκολα.

Και πιο σημαντικό, το ήδη υψηλό κόστος εξυπηρέτησης των εθνικών χρεών θα ανέβαινε ακόμη υψηλότερα. Θα ανάγκαζε τους σπάταλους πολιτικούς να αντιμετωπίσουν επιτέλους τις συνέπειες των αχαλίνωτων δαπανών τους.

Πολλά στοιχεία σχετικά με τις χρηματοπιστωτικές αγορές τις τελευταίες εβδομάδες μοιάζουν πολύ με τα τέλη της δεκαετίας του 1980. Υπάρχει, ωστόσο, μια σημαντική διαφορά. Οι υπεύθυνοι χάραξης πολιτικής είχαν ακόμη δημοσιονομικά περιθώρια για να ανταποκριθούν στο κραχ της, τότε, Μαύρης Δευτέρας. Οι δύο δεκαετίες εύκολου χρήματος, και συνεχούς δέσμευσης των αγορών με ποσοτική χαλάρωση για να αποφευχθεί ένα κραχ, πέρασαν ανεπιστρεπτί.

Αν θα δούμε μια επανάληψη του 1987το μόνο σίγουρο είναι ότι αυτή τη φορά θα είναι πολύ χειρότερα.

Κατακλυσμός στην αγορά ομολόγων

Οι επενδυτές αρχίζουν να ανησυχούν για την επανάληψη της Μαύρης Δευτέρας, κυρίως λόγω του ξεπουλήματος στην αγορά ομολόγων. Η αγορά ομολόγων που συνήθως παραμένει ανιαρά σταθερή, έχει κυριευτεί από ένα κύμα πωλήσεων τις τελευταίες εβδομάδες.

Η εικόνα της Βιέννης είναι χαρακτηριστική. Στο αποκορύφωμα της ανοδικής αγοράς του δημόσιου χρέους, η Αυστρία ξεκίνησε πολύ έξυπνα ένα ομόλογο 100 ετών και στη συνέχεια το επανεξέδωσε το 2020. Με κουπόνι μόλις 0,85%, οι επενδυτές θα έπρεπε να περιμένουν έναν ολόκληρο αιώνα για να πάρουν τα χρήματά τους πίσω. και για όλο αυτό το ρίσκο και την υπομονή θα έπαιρναν απόδοση λιγότερο από 1%.

Παραδόξως, εκ των υστέρων, η έκδοση υπερκαλύφθηκε 16 φορές καθώς οι επενδυτές προσπαθούσαν να επενδύσουν τα χρήματά τους σχεδόν για τίποτα, μέχρι για πολύ καιρό μετά τον θάνατο τους. Σήμερα η αξία του ομολόγου έχει συντριβεί. Αν το πουλήσετε, θα πάρετε πίσω μόνο 33 ευρώ για κάθε 100 που επενδύσατε.

Το γιατί κάποιος ήθελε να δανείσει χρήματα στην αυστριακή κυβέρνηση για 100 χρόνια είναι ίσως μια ερώτηση που μόνο οι ψυχίατροι μπορούν να απαντήσουν. Το σίγουρο είναι ότι η αγορά ομολόγων έχει υποχωρήσει σε θεαματική κλίμακα τους τελευταίους μήνες. Το αυστριακό 100ετές ομόλογο είναι ακραίο παράδειγμα, αλλά η αξία των περισσότερων από τα μεγάλα ομόλογα έχει μειωθεί μεταξύ 40% και 50% κατά το τελευταίο έτος, με τις απώλειες να επιταχύνονται τον τελευταίο μήνα.

Οι αποδόσεις έχουν εκτοξευθεί σε επίπεδα που ακόμη και έμπειροι επαγγελματίες της αγοράς μετά βίας μπορούν να θυμηθούν. Η απόδοση ενός 10ετούς ομολόγου των ΗΠΑ, του βασικού μέσου που καθορίζει τις τιμές σε όλο τον κόσμο, έκλεισε στο 4,9% την Παρασκευή, ένα επίπεδο που δεν έχει παρατηρηθεί από το 2007. Στη Βρετανία, η κυβέρνηση πληρώνει τώρα πάνω από 4,5% για δεκάχρονα ομόλογα, πολύ περισσότερο από ό,τι όταν η Λιζ Τρας υποτίθεται ότι «έσπασε» την οικονομία πριν από ένα χρόνο.

Η ιταλική κυβέρνηση πληρώνει κοντά στο 5%, το υψηλότερο επίπεδο από το 2011, όταν η ευρωζώνη κόντεψε να καταρρεύσει. Η Γερμανία, η οποία είχε αρνητικές αποδόσεις για το μεγαλύτερο μέρος της τελευταίας δεκαετίας, τώρα, πληρώνει πλέον κοντά στο 3%. Σε όλες τις μεγάλες αγορές, το κόστος του χρήματος αυξάνεται ραγδαία.

Η αγορά ομολόγων δεν τυγχάνει της ίδιας προσοχής με τις μετοχές ή τα ακίνητα. Αλλά τα ομόλογα είναι το κρίσιμο υπόβαθρο του χρηματοπιστωτικού συστήματος και μεγάλων δυτικών συνταξιοδοτικών.

Συνολικά, η παγκόσμια αγορά ομολόγων αξίζει 133 τρισεκατομμύρια δολάρια, ή μάλλον ήταν όταν μετρήθηκε σωστά για τελευταία φορά το 2022. Όταν καταρρέει, έχει πολύ μεγαλύτερο αντίκτυπο στην καθημερινή οικονομία από οποιοδήποτε άλλο μέρος της χρηματοοικονομικής Σύστημα τονίζει η Telegraph.

Τα υψηλά επιτόκια δεν είναι «παροδικά»

Οι επενδυτές αρχίζουν να πιστεύουν ότι τα επιτόκια θα παραμείνουν υψηλά για μεγαλύτερο χρονικό διάστημα από ό,τι πιστεύαμε. Ως αποτέλεσμα, απαιτούν υψηλότερο ποσοστό απόδοσης των επενδύσεών τους.

Η τελευταία αύξηση των αποδόσεων ομολόγων ξεκίνησε με το μήνυμα της Fed στις αρχές Σεπτεμβρίου ότι τα επιτόκια θα πρέπει να παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα.

Τα συνεχιζόμενα ισχυρά στοιχεία για τις θέσεις εργασίας στη μεγαλύτερη οικονομία του κόσμου έχουν επίσης πυροδοτήσει ανησυχίες, καθώς μια σφιχτή αγορά εργασίας οδηγεί τον πληθωρισμό. Οι αποδόσεις των ομολόγων εκτινάχθηκαν υψηλότερα την Παρασκευή, αφού τα στοιχεία έδειξαν ότι η αμερικανική οικονομία πρόσθεσε σχεδόν διπλάσιες θέσεις εργασίας από ό,τι αναμενόταν τον Αύγουστο.

Οι επενδυτές και οι οικονομολόγοι ανησυχούν επίσης για τα υψηλά επίπεδα κρατικού δανεισμού. Τόσο η Ιταλία όσο και η Γαλλία αύξησαν τις προβλέψεις τους για το έλλειμμα τον τελευταίο μήνα και δείχνουν ελάχιστη προθυμία να επαναφέρουν τον δανεισμό υπό έλεγχο, ενώ οι αχαλίνωτες δαπάνες του Προέδρου Μπάιντεν συνεχίζονται ανεξάρτητα από τον αντίκτυπο που μπορεί να έχουν στην οικονομία.

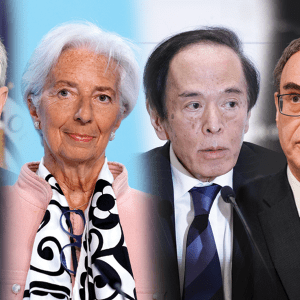

Ταυτόχρονα, η Telegraph διαπιστώνει ότι η τεράστια άνοδος του πληθωρισμού στον απόηχο της πανδημίας του Covid και του πολέμου στην Ουκρανία έχει αποδειχθεί πεισματικά ανθεκτική στα υψηλότερα επιτόκια. Οι κεντρικοί τραπεζίτες που μόλις πριν από μερικούς μήνες μας διαβεβαίωναν ότι η άνοδος των τιμών ήταν απλώς «παροδική», άρχισαν να παραδέχονται ότι ο πληθωρισμός έχει ενσωματωθεί με τον ίδιο τρόπο που έγινε στη δεκαετία του 1970 και ότι τα επιτόκια θα πρέπει να «παραμείνουν υψηλότερα για περισσότερο» για να τεθεί υπό έλεγχο ξανά.

Δεν θα δούμε ξανά τιμές μικρότερες από 1% για μεγάλο χρονικό διάστημα. Τα ομόλογα έχουν ανατιμηθεί μαζικά δημιουργώντας έναν κόσμο στον οποίο τα χρήματα είναι πολύ πιο ακριβά από ό,τι ήταν για μια ολόκληρη γενιά.

Τα χρηματιστήρια παραμένουν υπερβολικά τεντωμένα

Μέχρι στιγμής, δεν έχουμε δει ακόμη το sell-off στην αγορά ομολόγων να τροφοδοτείται από μετοχές, παρόλο που το υψηλότερο κόστος δανεισμού θα σημαίνει χαμηλότερες δυνατότητες ανάπτυξης για τις εταιρείες. Αλλά μπορεί κάλλιστα να είναι μόνο θέμα χρόνου.

Σε ένα υπόμνημα που εστάλη σε πελάτες στα τέλη της περασμένης εβδομάδας, η Barclays υποστήριξε ότι ο μόνος τρόπος για να σταθεροποιηθεί τελικά η καταστροφή στην αγορά χρέους θα ήταν εάν οι μετοχές όντως επίσης καταρρεύσουν, εν μέσω μιας γενικής ανατιμολόγησης των χρηματοοικονομικών περιουσιακών στοιχείων.

«Πιστεύουμε ότι η τελική πορεία προς τη σταθεροποίηση των ομολόγων βρίσκεται μέσα από μια περαιτέρω ανατιμολόγηση περιουσιακών στοιχείων χαμηλότερου κινδύνου», υποστήριξαν οι αναλυτές της τράπεζας. «Πιστεύουμε ότι οι μετοχές έχουν σημαντικά περιθώρια να ανατιμηθούν χαμηλότερα πριν σταθεροποιηθούν τα ομόλογα».

Πιο συγκεκριμένα, η άνοδος των αποδόσεων των ομολόγων μοιάζει πολύ με την αύξηση του κόστους δανεισμού που οδήγησε στο κραχ της Μαύρης Δευτέρας του 1987. Το έτος πριν από το κραχ, οι αποδόσεις των αμερικανικών ομολόγων αυξάνονταν σταθερά, μετά από σχεδόν ακριβώς την ίδια τροχιά που έκαναν τους τελευταίους έξι μήνες. Αυτό τελείωσε όταν το μαζικό ξεπούλημα που ήρθε τον Οκτώβριο.

Το 1987, οι μετοχές δεν ήταν καν σημαντικά υπερτιμημένες σε σύγκριση με τους μακροπρόθεσμους μέσους όρους τους. Οι περισσότερες τιμές των μετοχών αντανακλούσαν μια ρεαλιστική υπόθεση για τα κέρδη, την ανάπτυξη και την αξία.

Τώρα οι περισσότεροι δείκτες, με εξαίρεση κάποιους, όπως ο βρετανικός FTSE-100, οι χρηματιστηριακές αγορές είναι, ιστορικά, ήδη υπερβολικά τεντωμένες, που σημαίνει ότι έχουν πολύ περαιτέρω πτώση εάν συμβεί μια συντριβή.

Υπάρχουν φυσικά πολλά σημάδια άγχους στις χρηματοπιστωτικές αγορές. Οι πρώτες δονήσεις έγιναν αισθητές στο Ηνωμένο Βασίλειο στον απόηχο του μίνι προϋπολογισμού τον Σεπτέμβριο. Οι αγορές εκνευρίστηκαν από το μέγεθος του δανεισμού που σχεδίαζε η κυβέρνηση. Η στερλίνα κατέρρευσε και το κόστος δανεισμού εκτινάχθηκε.

Η άνοδος των αποδόσεων των ομολόγων πυροδότησε την κρίση LDI, με τα συνταξιοδοτικά ταμεία να δεσμεύονται υπερβολικά σε μέσα που υπέθεταν ότι οι αγορές ομολόγων θα έμεναν σταθερές για χρόνια. Η Τράπεζα της Αγγλίας αναγκάστηκε σε σύντομο χρονικό διάστημα να παρέμβει και να σταματήσει τα πράγματα να ξεφεύγουν από τον έλεγχο.

Σύμφωνα με την Telegraph, αυτό ήταν μια ζωντανή απεικόνιση του τρόπου με τον οποίο τα θέματα στην αγορά ομολόγων μπορούν να διαχυθούν, αλλά ίσως θα αποδειχθεί σχετικά ασήμαντο στο μέλλον.

Υπάρχουν πολλά προειδοποιητικά σήματα και αλλού. Στις ΗΠΑ, την άνοιξη, έλαβε χώρα ένας μικρής κλίμακας πανικός που προκλήθηκε από την κατάρρευση της Silicon Valley Bank, που προκλήθηκε στην αρχή από την υπερβολική έκθεσή της σε μια πτώση της αγοράς ομολόγων. Μόνο η παρέμβαση της Ομοσπονδιακής Τράπεζας, απέτρεψε τη διάδοση της σε άλλες τράπεζες στις ΗΠΑ και πολλά άλλα περιφερειακά χρηματοπιστωτικά ιδρύματα εξαναγκάστηκαν σε συγχωνεύσεις.

Στη Γερμανία, υπάρχει μια αυξανόμενη κρίση ακινήτων, με τις αξίες να μειώνονται σχεδόν κατά 20% μέχρι στιγμής φέτος και οι κατασκευαστές να αρχίζουν να καταρρέουν. Στην Κίνα, η φούσκα ακινήτων της χώρας που τροφοδοτείται από χρέη εξαντλείται γρήγορα.

Είναι εύκολο να συμπεράνει κανείς ότι τα προειδοποιητικά σημάδια είναι όλα σε κοινή θέα.

Αυξανόμενο παγκόσμιο βουνό χρέους

Εάν η οικονομική μετάδοση εξαπλωθεί, μπορούμε εύκολα να δούμε ποια θα είναι τα κύρια θύματα. Στο Ηνωμένο Βασίλειο, έχουμε ήδη δει μια απότομη αύξηση επιτοκίων στεγαστικών δανείων και κάποιες μέτριες μειώσεις στις τιμές των κατοικιών, αλλά εάν υπάρξει ένα πλήρες κραχ η κατάσταση θα γίνει πολύ χειρότερη.

Στις ΗΠΑ, το μέσο επιτόκιο στεγαστικών δανείων έχει φτάσει στο 7,5%, το υψηλότερο επίπεδο από την αρχή της χιλιετίας. Οι τιμές των κατοικιών μειώνονται με ετήσιο ρυθμό 7% στη Γερμανία, τη μεγαλύτερη πτώση των τελευταίων 23 ετών.

Μια κατάρρευση της αγοράς θα γίνει αισθητή από εταιρείες που δανείστηκαν φθηνά και υπέθεσαν ότι τα επιτόκια δεν θα αυξάνονταν ποτέ ξανά, ειδικά στον κλάδο των ιδιωτικών μετοχών. Ο τομέας αγόρασε τεράστια τμήματα της οικονομίας με φθηνό χρήμα και θα πρέπει να αρχίσει να πουλάει με τεράστιες ζημιές όταν όλο αυτό το χρέος πρέπει να αναχρηματοδοτηθεί με πολύ υψηλότερα επιτόκια.

Η συμβουλευτική εταιρεία Alvarez & Marsal εκτίμησε σε έκθεση την περασμένη εβδομάδα ότι το εταιρικό χρέος 500 δισεκατομμυρίων δολαρίων θα πρέπει να αναχρηματοδοτηθεί το επόμενο έτος. Όλες αυτές οι εταιρείες θα διαπιστώσουν ότι πρέπει να πληρώσουν πολύ υψηλότερα επιτόκια, ασκώντας πίεση στις επιχειρήσεις τους.

Αλλά θα είναι πιο οδυνηρό για τις κυβερνήσεις, για τον απλούστατο λόγο ότι έχουν δανειστεί τόσα πολλά την τελευταία δεκαετία.

Στο Ηνωμένο Βασίλειο, το κόστος εξυπηρέτησης του τεράστιου χρέους έχει αυξηθεί στα 100 δισεκατομμύρια λίρες ετησίως, διπλάσιο από το ποσό μόλις πριν από ένα χρόνο και σχεδόν το 11% των συνολικών κρατικών δαπανών, τονίζει η Telegraph. Στη Γαλλία, το κόστος του χρέους είναι πλέον το μεγαλύτερο μεμονωμένο κονδύλι του προϋπολογισμού, αναγκάζοντας την κυβέρνηση Μακρόν που κάνει ασυλόγιστες δαπάνες να κάνει οικονομίες αλλού. Οι τόκοι για τα χρέη της Ιταλίας καταναλώνουν ήδη 4% του ΑΕΠ κάθε χρόνο και αυτό θα αυξηθεί καθώς δανείζεται όλο και περισσότερο, απλά για να παραμείνει εκεί που είναι.

Στις ΗΠΑ, οι πληρωμές τόκων για το εθνικό χρέος προβλέπεται να αυξηθούν από 475 δισεκατομμύρια δολάρια πέρυσι σε 1,2 τρισεκατομμύρια δολάρια μέχρι το τέλος της δεκαετίας. Οι επενδύσεις του Προέδρου Μπάιντεν σε «πράσινες τεχνολογίες» θα πρέπει να αποφέρουν τεράστιες αποδόσεις ώστε να αξίζει τον κόπο όλη αυτή η δαπάνη.

Στην πραγματικότητα, όλες οι μεγάλες κυβερνήσεις σε όλο τον ανεπτυγμένο κόσμο θα πρέπει να αρχίσουν να μειώνουν τις δαπάνες τους και να μειώνουν τον δανεισμό τους, απλώς για να θέσουν υπό έλεγχο το κόστος τους. Προσθέστε τα όλα και θα είναι πολύ δύσκολο να προσαρμοστείτε σε υψηλότερα ποσοστά.

Τι θα συνέβαινε αν υπήρχε ένα οικονομικό κραχ τόσο θεαματικό όσο η κατάρρευση της Μαύρης Δευτέρας το 1987;

«Τότε, δεν είχαμε μεγάλη ύφεση στο Ηνωμένο Βασίλειο, για παράδειγμα, μέχρι τις αρχές της δεκαετίας του 1990», τόνισε στην Telegraph, o Nil S;iringk, επικεφαλής οικονομολόγος του ομίλου στην Capital Economics. «Αυτή τη φορά, η οικονομία του Ηνωμένου Βασιλείου προσαρμόζεται σε μια συνεχή περίοδο ανόδου των επιτοκίων, πράγμα που σημαίνει ότι η οικονομία ήδη δυσκολεύεται. Δεν θα υπάρχει προστασία από ένα σοκ».

Οι δυτικές οικονομίες χάνουν τη λάμψη τους

Υπάρχουν μερικές μεγάλες διαφορές μεταξύ του 1987 και του 2023. Τα συνολικά επίπεδα χρέους ήταν πολύ χαμηλότερα τότε και τα κρατικά χρέη πολύ λιγότερο επαχθή. Στις ΗΠΑ, ο λόγος χρέους προς ΑΕΠ ήταν μόλις 48% τότε, σε σύγκριση με 120% τώρα, και το Ηνωμένο Βασίλειο ήταν επίσης άνετα κάτω από 50% σε σύγκριση με 100% τώρα. Τα επιτόκια ήταν σημαντικά υψηλότερα και τα νοικοκυριά και οι εταιρείες είχαν σημαντικά μικρότερο χρέος, γεγονός που τους έδωσε πολύ μεγαλύτερη ευελιξία για να αντιμετωπίσουν το κραχ.

Ίσως το πιο σημαντικό είναι ότι οι κυβερνήσεις είχαν ήδη ξεκινήσει σκληρή δουλειά για να κάνουν τις οικονομίες τους πιο ανταγωνιστικές. Το κραχ του 1987 ήρθε στη μέση του σχεδίου Ρίγκαν-Θάτσερ για την επανεκκίνηση των δυτικών οικονομιών, τον περιορισμό της συντριπτικής δύναμης των συνδικάτων, την ιδιωτικοποίηση αναποτελεσματικών κρατικών μονοπωλίων και την επιστροφή της εξουσίας σε εταιρείες και επιχειρηματίες.

Όλα αυτά είχαν μόλις αρχίσει να αποδίδουν μερίσματα, απελευθερώνοντας ένα κύμα καινοτομίας και ανάπτυξης που επέτρεψε στις οικονομίες να αναπτυχθούν ακόμη και σε περιόδους χρηματοπιστωτικής αναταραχής. Αυτό δεν σημαίνει ότι δεν είχε σημασία. Η χαλάρωση της οικονομικής πολιτικής στον απόηχο του κραχ της Μαύρης Δευτέρας οδήγησε σε έναν γύρο πληθωρισμού που οδήγησε αναμφισβήτητα στην πτώση της κυβέρνησης Θάτσερ το 1990 και στην ήττα του, διαδόχου του Ρίγκαν, Τζόρτζ Μπους το 1992, χρονιά που οι μεγάλες ανεπτυγμένες οικονομίες δυνάμωναν.

Αυτό σίγουρα δεν ισχύει σήμερα. Στην πραγματικότητα, όλες οι δυτικές οικονομίες εξασθενούν σταθερά τα τελευταία δεκαπέντε χρόνια. Οι κρατικές δαπάνες έχουν αυξηθεί εκθετικά, με μεγάλο μέρος τους να πληρώνεται από τύπωμα χρήματος. Η επόπτευση έχει αυξηθεί ασταμάτητα. Οι κυβερνήσεις κρατούνται όμηροι από ομάδες λόμπι και οι εταιρείες έχουν πέσει κάτω από την κυριαρχία ιδεολογικά καθοδηγούμενων μάνατζερ προσηλωμένων στις κοινωνικές αξίες αντί για την καινοτομία και την ανάπτυξη.

Οι εταιρικοί επιδρομείς που πειθάρχησαν τις διογκωμένες ιεραρχίες διαχείρισης στη δεκαετία του 1980 είναι μια μακρινή ανάμνηση. Το κραχ της δεκαετίας του 1980 αποδείχθηκε εκ των υστέρων ότι δεν ήταν κάτι περισσότερο από μια παύση αντί για το κλείσιμο ενός κεφαλαίου και το άνοιγμα ενός άλλου.

Αυτό δεν θα ισχύει για το κραχ του 2023, αν συμβεί. Μπορεί κάλλιστα να σηματοδοτήσει το σημείο στο οποίο δύο δεκαετίες αμείλικτης κυβερνητικής επέκτασης, αυξημένων δικαιωμάτων πρόνοιας και αυξανόμενων επιπέδων χρέους, όλα χρηματοδοτούμενα από φτηνό χρήμα, αρχίζουν να ξεπλέκονται. Οι κυβερνήσεις, οι εταιρείες και τα νοικοκυριά θα πρέπει όλοι να αρχίσουν να ζουν ξανά με τις δυνατότητές τους και η ανάπτυξη θα είναι δυνατή μόνο μέσω μεγαλύτερης καινοτομίας και παραγωγικότητας αντί μέσω εκτύπωσης χρήματος.

Όταν θα κοιτάμε πίσω από τη δεκαετία του 2030 ή του 2040, αυτό μπορεί να θεωρηθείτε καλό. Η Telegraph συμπεραίνει ότι η κατάρρευση θα μας αναγκάσει να επικεντρωθούμε στην αποκατάσταση της πραγματικής ανάπτυξης. Αλλά θα υπάρχει πολύς πόνος μέχρι να φτάσουμε σε αυτό το σημείο. Το έχουμε ήδη δει αυτό στις αγορές ομολόγων τις τελευταίες εβδομάδες – και πολύ σύντομα μπορεί να το δούμε και παντού αλλού.

![ΚΑΠ: Πώς η ΕΕ δαπανά το ένα τρίτο του προϋπολογισμού της για τους αγρότες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/FARMERS.jpg)