Oι προσδοκίες της αγοράς για μείωση των αμερικανικών επιτοκίων τον Μάρτιο, που γεννήθηκαν στην τελευταία συνεδρίαση της Federal Reserve για το 2023, ναυάγησαν μετά τα στοιχεία που δείχνουν ότι η αγορά εργασίας παραμένει ισχυρή αλλά και από τα σχόλια του προέδρου, Τζερόμ Πάουελ, που θεωρεί απίθανη την αποκλιμάκωση στην επόμενη συνεδρίαση.

Ωστόσο οι αγορές επιμένουν να έχουν διαφορετική εκτίμηση για την πορεία της νομισματικής πολιτικής έναντι των αξιωματούχων της κεντρικής τράπεζας, σύμφωνα με δημοσίευμα των Financial Times. Δεν είναι πρώτη φορά που υπάρχει αυτή η απόκλιση ωστόσο δημιουργείται το έδαφος σε περίπτωση που η Fed ακολουθήσει το μέχρι σήμερα σενάριο για τις μειώσεις να υπάρξει έντονη μεταβλητότητα στις αγορές και φυσικά οι traders να έχουν απώλειες.

Τζερόμ Πάουελ (Fed): Σήμα για τρεις μειώσεις επιτοκίων το 2024

Η Federal Reserve έχει διατηρήσει τα επιτόκια σε υψηλό 23 ετών καθώς προσπαθεί να οδηγήσει τον πληθωρισμό στο στόχο του 2%. Το επίδικο για όλες τις χρηματοπιστωτικές αγορές είναι πότε και πόσο γρήγορα θα αποκλιμακώσει τα επιτόκια από από το σημερινό επίπεδο του 5,25% στο 5,5%.

Ο διοικητής της Fed επανέλαβε ότι τα στελέχη της Ομοσπονδιακής Επιτροπής Ανοιχτής Αγοράς (FOMC) έχουν ως βασική πυξίδα τρεις μειώσεις επιτοκίων το 2024, δηλαδή το “dot plot” της Fed που ανακοινώθηκε τον Δεκέμβριο. Αλλά από τον Δεκέμβριο, οι έμποροι στην αγορά προθεσμιακών συμβολαίων έχουν μόνο ελαφρώς μειώσει τις προσδοκίες τους τιμολογώντας πέντε μειώσεις κατά τη διάρκεια των επτά εναπομεινάντων συνεδριάσεων της Fed φέτος, αντί για τις πιο αισιόδοξες προσεγγίσεις που αναμένουν έξι μειώσεις.

Μέχρι την περασμένη εβδομάδα οι έμποροι έδιναν περισσότερες από 50% πιθανότητες για αποκλιμάκωση τον Μάρτιο. Το κλίμα άλλαξε αρχικά από την ξεκάθαρη δήλωση του Πάουελ στη συνέντευξη Τύπου μετά τη συνεδρίαση της FOMC, ο οποίος είπε ότι «με βάση τη σημερινή συνεδρίαση, θα σας έλεγα ότι δεν θεωρώ πιθανό ότι η επιτροπή θα φτάσει σε ένα επίπεδο εμπιστοσύνης μέχρι τη συνεδρίαση του Μαρτίου ώστε να προσδιορίσει ότι ο Μάρτιος είναι η κατάλληλη στιγμή για να γίνει αυτό». Ακολούθησε η έκθεση για τις προσλήψεις, οι οποίες ξεπέρασαν όλες τις προβλέψεις και το τελειωτικό χτύπημα ήλθε με τη συνέντευξη του Πάουελ στην ενημερωτική εκπομπή 60 Minutes. Πλέον οι αγορές δίνουν 20% πιθανότητες για μείωση των επιτοκίων το Μάρτιο.

«Σιγά-σιγά εναρμονιζόμαστε με τη Fed» εξηγεί στους Financial Times η επικεφαλής επενδύσεων της Franklin Templeton Fixed Income, Σονάλ Ντεσάι. «Υπήρχε μια αίσθηση τον Δεκέμβριο ότι η αγορά θα μπορούσε να ωθήσει τη Fed να μειώσει νωρίτερα. Αλλά τα δεδομένα δεν συνεργάστηκαν με την αγορά. Τα δεδομένα δεν ήταν αρκετά αδύναμα ώστε να πιέσουν τη Fed να μειώσει νωρίτερα. Οι αγορές άρχισαν τελικά να ακούνε τον Πάουελ μετά τον αριθμό των θέσεων εργασίας την Παρασκευή» συμπληρώνει.

Οι αγορές ομολόγων

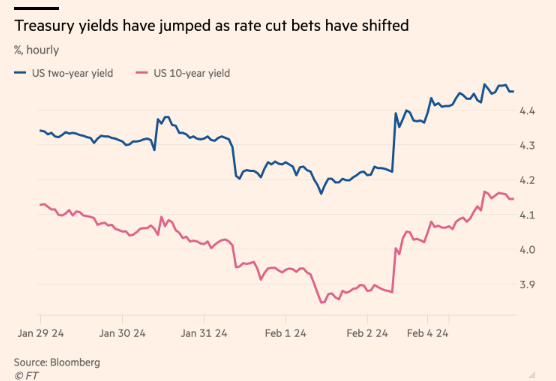

Η διάψευση των προσδοκιών αποτυπώθηκε στην αγορά ομολόγων, όπου τις τελευταίες τέσσερις μέρες σημειώνονται έντονες διακυμάνσεις.

Η απόδοση του διετούς κρατικού ομολόγου, ο τίτλος είναι ευαίσθητος στις αλλαγές της νομισματικής πολιτικής, ενισχύθηκε την Παρασκευή κατά 0,16% μετά την έκθεση για τις προσλήψεις, η οποία έδειξε ότι οι εργοδότες πρόσθεσαν 353.000 θέσεις εργασίας τον Ιανουάριο. Η απόδοση αυξήθηκε και πάλι τη Δευτέρα στο 4,48%, το υψηλότερο επίπεδο του τελευταίου μήνα.

Μπορεί να υπάρξουν κι άλλες τέτοιες διακυμάνσεις, αν η αγορά αναγκαστεί να προσαρμοστεί στην άποψη της Fed. Αφού έφτασε σε χαμηλό τεσσάρων μηνών τον Ιανουάριο, ο δείκτης ICE BofA Move, ο οποίος χαρτογραφεί τις προσδοκίες μεταβλητότητας στην αγορά κρατικών ομολόγων, αυξήθηκε τον Φεβρουάριο καθώς οι προσδοκίες για τα επιτόκια άλλαξαν.

Οι αμερικανικές μετοχές, εν τω μεταξύ, αυξήθηκαν σε ιστορικά υψηλά την Παρασκευή μετά την ισχυρή έκθεση για την απασχόληση, προτού υποχωρήσουν τη Δευτέρα. Αλλά η προσδοκία για περισσότερες μειώσεις από αυτές που προβλέπει η Fed θα μπορούσε επίσης να οδηγήσει σε άνοδο τη Wall Street.

Η επικεφαλής επενδύσεων στην PNC Financial Service, Αμάντα Αγκάτι περιγράφει με γλαφυρό τρόπο την κατάσταση. «Η αγορά λαχταρά τη ζάχαρη από την πρόσθετη πολιτική τόνωσης, αλλά αυτό δεν σημαίνει ότι θα την πάρει. Αυτό δημιουργεί τις προϋποθέσεις για ένα ασταθές πρώτο εξάμηνο».

Ο δανεισμός των εταιρειών

Η ένταση μεταξύ των στοιχημάτων της αγοράς και των σημάτων της Fed για την πορεία των επιτοκίων δημιουργεί πρόβλημα στις εταιρείες που δεν μπορούν να σχεδιάσουν τη χρηματοδότηση τους σε ένα ασταθές περιβάλλον για το κόστος δανεισμού.

Στις αρχές του έτους οι εταιρείες με διαφορετική πιστοληπτική αξιολόγηση εκμεταλλεύτηκαν το ράλι στις χρηματοπιστωτικές αγορές και επέλεξαν να εκδώσουν εταιρικά ομόλογα, καθώς ήταν ευνοϊκές οι συνθήκες, με τη ζήτηση να είναι υψηλή επειδή πολλοί επενδυτές αναζητούσαν νέα προσφορά για μήνες και είχαν μετρητά στην άκρη.

Οι εταιρείες που έχουν επενδυτική βαθμίδα έχουν εκδώσει ομόλογα αξίας 153 δισ. δολαρίων από την αρχή του 2024, το υψηλότερο ποσό που έχει καταγραφεί από το 1990, σύμφωνα με στοιχεία του London Stock Exchange Group.

Ο λόγος είναι ότι οι εταιρείες βγαίνουν στις αγορές για να αντλήσουν κεφάλαια με χαμηλότερο κόστος και οι επενδυτές τα προσφέρουν για να «κλειδώσουν» καλύτερες αποδόσεις πριν αρχίσει η Ομοσπονδιακή Τράπεζα των ΗΠΑ να μειώνει τα επιτόκια. Τότε αναμενόταν ότι η αποκλιμάκωση θα γινόταν τον Μάρτιο. Τώρα το χρονοδιάγραμμα έχει μετατεθεί για αργότερα και δημιουργεί αστάθεια.

Ωστόσο υπάρχουν και οι φωνές που δεν θεωρούν σημαντικό το χάσμα αγορών- Fed. O επικεφαλής της αμερικανικής μακροοικονομικής στρατηγικής της BNP Paribas, Κάλβιν Τσε, επισημαίνει ότι οι έμποροι στην προθεσμιακή αγορά στοιχηματίζουν σε ένα εύρος πιθανών αποτελεσμάτων, ενώ οι αξιωματούχοι της Fed κάνουν πιο ακριβείς προβλέψεις. Ο ίδιος δεν ακολουθεί το dot plot της Fed και εκτιμά ότι η κεντρική τράπεζα θα ξεκινήσει να μειώνει τα επιτόκια τον Μάιο και συνεχίσει να τα μειώνει κατά 0,25% σε κάθε μία από τις πέντε επόμενες συνεδριάσεις φέτος. Αυτό συμβαίνει επειδή αναμένει ότι ο πληθωρισμός θα επιβραδυνθεί δραματικά φέτος και η Fed θα αναγκαστεί να προσαρμόσει ανάλογα την πολιτική της.