Χρειάζεται κάποιος ένα δάνειο για ένα νέο εργοστάσιο ή μια συμφωνία εξαγοράς, αλλά δεν ικανοποιείται από τους όρους που προσφέρει η τράπεζα; Υπάρχει λύση: μια «βιομηχανία» 1,7 τρισ. δολαρίων που είναι έτοιμη να βοηθήσει, σύμφωνα με το Bloomberg.

Η ιδιωτική πίστωση «ενηλικιώθηκε» μετά τη χρηματοπιστωτική κρίση του 2008 ως εναλλακτική λύση για τις τράπεζες, σε μια εποχή που οι ρυθμιστικές αρχές περιόριζαν τον επικίνδυνο δανεισμό από ιδρύματα που αποδέχονταν καταθέσεις. Σήμερα έχει γίνει ένας σοβαρός αντίπαλος του mainstream δανεισμού για όλα τα είδη επιχειρήσεων, από εταιρείες ακινήτων έως νεοφυείς επιχειρήσεις τεχνολογίας.

Τράπεζες: Σκληρή μάχη για τα spreads στα δάνεια

Χρήματα εισρέουν σε ιδιωτικά πιστωτικά κεφάλαια από πλούσιους επενδυτές, συνταξιοδοτικά προγράμματα, κρατικά επενδυτικά ταμεία, ακόμη και από τις τράπεζες που τους ανταγωνίζονται. Ορισμένοι μάλιστα έχουν υποστηρίξει ότι η ιδιωτική πίστωση θα πρέπει να γίνει μόνιμο μέρος στις κεφαλαιαγορές και τα επενδυτικά χαρτοφυλάκια. Ωστόσο, δεν είναι ξεκάθαρο πώς θα αντιμετωπιστεί αυτή η αδιαφανής γωνιά των οικονομικών όταν χτυπήσει η επόμενη μεγάλη ύφεση, σύμφωνα πάντα με το Bloomberg.

1. Τι είναι η ιδιωτική πίστωση;

Οι απαρχές της ιδιωτικής πίστης εντοπίζονται στη δεκαετία του 1980, όταν οι ασφαλιστικές εταιρείες άρχισαν να δανείζουν απευθείας σε εταιρείες με ισχυρά προφίλ δανεισμού. Σήμερα, τα ιδιωτικά πιστωτικά κεφάλαια χρησιμοποιούν δισεκατομμύρια δολάρια σε μια ποικιλία επενδυτικών στρατηγικών:

Άμεσος δανεισμός: Οι εταιρείες δανείζονται απευθείας από μη τραπεζικό δανειστή που ενεργεί μόνος του ή ως μέρος ενός μικρού ομίλου. Συνήθως διατηρούν τα δάνεια μέχρι τη λήξη τους.

Αναξιοπαθούντα χρέη: Τα ιδιωτικά πιστωτικά ταμεία αποκτούν εταιρικό χρέος που διαπραγματεύεται πολύ κάτω από την αρχική του αξία ή παρέχουν νέα χρηματοδότηση σε μια προβληματική εταιρεία, ελπίζοντας να αποφέρει κέρδος καθώς η επιχείρηση αναδιαρθρώνεται ή ρευστοποιείται.

Χρέος επιχειρηματικού κινδύνου: Προσφέρεται χρηματοδότηση σε νεοφυείς επιχειρήσεις που δεν έχουν ακόμη εμφανίσει κέρδη. Το μέγεθος του δανείου βασίζεται συνήθως σε ένα πολλαπλάσιο των επαναλαμβανόμενων εσόδων μιας επιχείρησης.

Χρηματοδότηση ενδιάμεσου (Mezzanine): Επενδύσεις σε μορφές χρέους υψηλότερου κινδύνου που βρίσκονται ανάμεσα σε άλλα δάνεια και ίδια κεφάλαια για αποπληρωμή, όταν ο δανειολήπτης δεν μπορεί να εκπληρώσει τις υποχρεώσεις του.

Ειδικές καταστάσεις: δάνεια που χορηγούνται για να επωφεληθούν από ένα συγκεκριμένο γεγονός ή κατάσταση και όπου οι αποφάσεις δανεισμού συχνά δεν σχετίζονται με θεμελιώδεις μετρήσεις μιας εταιρείας, όπως η κερδοφορία ή η ανάπτυξη.

2. Πόσο μεγάλη είναι η ιδιωτική πίστωση;

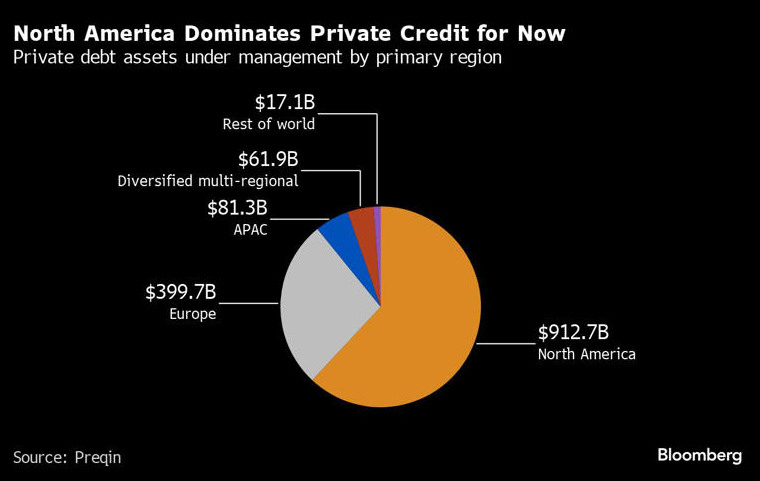

Τα ιδιωτικά πιστωτικά κεφάλαια μπόρεσαν να επωφεληθούν από την αστάθεια στις πιστωτικές αγορές και τις περιόδους κατά τις οποίες οι τράπεζες επιβαρύνθηκαν με ασύμφορα δάνεια για να κερδίσουν μερίδιο αγοράς. Η εταιρεία δεδομένων Preqin εκτίμησε ότι τα κεφάλαια ιδιωτικού χρέους κλειστού τύπου που χρησιμοποιούν τις πέντε στρατηγικές δανεισμού που περιγράφονται παραπάνω είχαν περίπου 1,7 τρισ. δολάρια υπό διαχείριση περιουσιακών στοιχείων παγκοσμίως από τον Ιούνιο του 2023, από περίπου 500 δισεκατομμύρια δολάρια στο τέλος του 2015.

Η BlackRock μάλιστα εκτίμησε τον Οκτώβριο ότι οι «τεκτονικές αλλαγές» στις χρηματοπιστωτικές αγορές θα ωθήσουν περισσότερους δανειολήπτες να αναζητήσουν ιδιωτικά κεφάλαια, ενισχύοντας την αξία της παγκόσμιας αγοράς ιδιωτικού χρέους στα 3,5 τρισ. δολάρια έως το 2028.

3. Τι κερδίζουν οι δανειολήπτες;

Τα ιδιωτικά πιστωτικά ταμεία λένε ότι μπορούν να ικανοποιήσουν δανειολήπτες των οποίων οι πιστωτικές μετρήσεις τους καθιστούν μη επιλέξιμους για τραπεζικό δάνειο (όπως συμβαίνει για πολλές ταχέως αναπτυσσόμενες αλλά ζημιογόνες εταιρείες) ή που απαιτούν πολύ ευέλικτους όρους.

Ένα άλλο πλεονέκτημα είναι ότι η τιμολόγηση των ιδιωτικών συμφωνιών είναι συχνά εκ των προτέρων. (Με τα κανονικά κοινοπρακτικά δάνεια που περιλαμβάνουν πολλούς δανειστές, η τιμή μπορεί συχνά να κυμαίνεται πριν κλείσει η συμφωνία.)

Η διεκπεραίωση μπορεί επίσης να είναι ευκολότερη από ό,τι με τα διαπραγματεύσιμα δάνεια μόχλευσης, όπου η τιμολόγηση είναι πιο επιρρεπής σε διακυμάνσεις στην αγορά. Καθώς η άνοδος των παγκόσμιων επιτοκίων θέτει πολλές εταιρείες σε οικονομική πίεση, ορισμένες επέλεξαν ιδιωτικά πιστωτικά μέσα που τους επιτρέπουν να αναβάλλουν τις πληρωμές τόκων, σε συμφωνίες που ονομάζονται πληρωμή σε είδος.

4. Τι συμβαίνει με την ιδιωτική πίστωση;

Τα επιτόκια αυξήθηκαν τόσο γρήγορα από τις αρχές του 2022 που οι τράπεζες αντιμετώπισαν μια συσσώρευση μη επικερδών δανείων για συμφωνίες εξαγοράς που είχαν κανονίσει πριν ξεκινήσει ο κύκλος σύσφιξης. Ως αποτέλεσμα αυτού, συγκράτησαν τους περισσότερους δανεισμούς και επικεντρώθηκαν στην πώληση μέρους αυτού του χρέους.

Τότε, παρενέβησαν ιδιωτικά πιστωτικά κεφάλαια, λαμβάνοντας νέα δάνεια και εκκαθαρίζοντας χρέη που οι τράπεζες δεν μπορούσαν να πουλήσουν στους διαχειριστές περιουσιακών στοιχείων. Σήμερα, οι διαθέσιμοι πόροι των ιδιωτικών πιστωτικών κεφαλαίων είναι συχνά ισοδύναμοι με εκείνους των μεγάλων τραπεζικών συνδικάτων.

5. Γιατί να επενδύσει κανείς στην ιδιωτική πίστωση;

Οι επενδυτές λαμβάνουν σχετικά υψηλές αποδόσεις για να τους αποζημιώσουν για την κατοχή περιουσιακών στοιχείων που μπορεί να είναι πιο δύσκολο να πουληθούν από τα διαπραγματεύσιμα δάνεια. Οι άμεσοι δανειστές μπορούν να χρεώσουν μεταξύ 200 και 300 μονάδες βάσης περισσότερο από ένα κοινοπρακτικό χρέος μιας τράπεζας για μια παρόμοια εταιρεία.

Η συμμετοχή στην ιδιωτική πίστωση είναι επίσης ένας τρόπος για τους επενδυτές να διαφοροποιήσουν τις συμμετοχές τους και να προστατευτούν από τις διακυμάνσεις των τιμών στις δημόσιες αγορές. Τους δίνει επίσης έκθεση σε περισσότερες εταιρείες από αυτές που διατίθενται στις δημόσιες αγορές.

6. Πώς αντιμετωπίζει η ιδιωτική πίστη το τέλος των σχεδόν μηδενικών επιτοκίων;

Η συντριπτική πλειοψηφία των ιδιωτικών δανείων έχει κυμαινόμενα επιτόκια, επομένως οι αποδόσεις έχουν αυξηθεί από τότε που οι κεντρικές τράπεζες αύξησαν το κόστος δανεισμού. Ορισμένοι από τους πιο επικίνδυνους δανεισμούς, που χορηγήθηκαν στις πιο προβληματικές εταιρείες ή για τη χρηματοδότηση μιας εξαγοράς, πτώχευσης ή μιας απόσχισης, έχουν αρχίσει να παράγουν ετήσιες ποσοστιαίες αποδόσεις στα μέσα της ωρίμανσης. Αυτό το είδος απόδοσης είναι στο ίδιο επίπεδο με πολλές επενδύσεις ιδιωτικών κεφαλαίων, συχνά για μικρότερο κίνδυνο.

Αυτές οι μεγάλες αποδόσεις μπορεί επίσης να είναι επικίνδυνες, επειδή οι δανειολήπτες επιβαρύνονται με υψηλότερα κόστη τόκων, και αυτό θα μπορούσε να ωθήσει ορισμένους στο όριο και να τους αναγκάσει να αθετήσουν τα δάνειά τους. Ένα επιπλέον μειονέκτημα για τους επενδυτές από την άνοδο των αποδόσεων είναι ότι ορισμένα ιδιωτικά πιστωτικά κεφάλαια εκτινάσσονται μέσω των «εμποδίων» τους – το επίπεδο αποδόσεων στο οποίο ο διαχειριστής ενός αμοιβαίου κεφαλαίου λαμβάνει μερίδιο από τα κέρδη εκτός από την προμήθεια διαχείρισης. Οι επενδυτές σε ιδιωτικά πιστωτικά κεφάλαια, γνωστοί ως ετερόρρυθμοι εταίροι, έχουν ζητήσει από ορισμένους διαχειριστές να τροποποιήσουν αυτούς τους όρους για να κάνουν τα εμπόδια πιο δύσκολο να αντιμετωπιστούν.

7. Ποιοι είναι οι κίνδυνοι γύρω από την ιδιωτική πίστωση;

Η έλλειψη ρευστότητας σε σύγκριση με τις δημόσιες αγορές μπορεί να οδηγήσει σε μεγάλες απώλειες εάν ένας επενδυτής θέλει μια γρήγορη έξοδο. Ορισμένα αμοιβαία κεφάλαια μπορούν να κλειδώσουν το επενδυμένο κεφάλαιο για περισσότερα από πέντε χρόνια, χωρίς επίσημο μηχανισμό διαπραγμάτευσης. Οι διαχειριστές μπορούν να πουλήσουν τις θέσεις τους σε μια νέα αγορά «δευτερογενών», αλλά συνήθως σε σημαντική έκπτωση από την τιμή που πλήρωσαν για τη θέση.

Η έλλειψη διαφάνειας προκαλεί επίσης ανησυχία. Τα αμοιβαία κεφάλαια έχουν λιγότερες υποχρεώσεις από τις ομοειδείς τους που είναι διαπραγματεύσιμες στο χρηματιστήριο όταν πρόκειται να γνωστοποιήσουν τις συμμετοχές τους και την απόδοση των επενδύσεών τους. Επειδή δεν υπάρχει αγορά για αυτά τα περιουσιακά στοιχεία, δεν μπορούν εύκολα να εκτιμηθούν και η αξία τους μπορεί να αποτελέσει θέμα έντονης συζήτησης.

Τα περισσότερα funds λένε ότι αποτιμούν τα περιουσιακά τους στοιχεία σε τριμηνιαία βάση, αλλά αυτό μπορεί να διαφέρει. Μπορεί να χρησιμοποιηθούν εκτιμητές τρίτων, αλλά οι διαχειριστές κεφαλαίων δεν χρειάζεται να λαμβάνουν τις συμβουλές τους σε κάθε περίπτωση. Η συνεχής σύνδεση του κλάδου με τα ιδιωτικά κεφάλαια, τα οποία συνεχίζουν να συσσωρεύονται με μόχλευση, σημαίνει ότι εάν τυχόν κραδασμοί πλήξουν την πίστη και η ιδιωτική πίστωση είναι επίσης πιθανό να επηρεαστεί.

8. Μπορεί η ιδιωτική πίστωση να αντέξει μια παρατεταμένη ύφεση;

Κανείς δεν ξέρει πραγματικά. Οι ιδιωτικοί δανειστές πιστώσεων υποστηρίζουν ότι τα δάνεια που συνάπτουν είναι ασφαλέστερα από πολλές άλλες μορφές δανεισμού, καθώς το κεφάλαιο που χρησιμοποιούν για τη χρηματοδότησή τους είναι κλειδωμένο για μεγαλύτερο χρονικό διάστημα και τα πρότυπα αναδοχής είναι ισχυρότερα.

Σε έκθεση του Μαΐου, η Ομοσπονδιακή Τράπεζα των ΗΠΑ δήλωσε ότι δεν ανησυχεί για την ιδιωτική πίστωση, αλλά ότι η έλλειψη διαφάνειας καθιστά δύσκολη την αξιολόγηση των κινδύνων για το ευρύτερο χρηματοπιστωτικό σύστημα. Η Moody’s είπε ότι ο αυξημένος ανταγωνισμός μεταξύ των τραπεζών και των ιδιωτικών πιστωτικών κεφαλαίων μπορεί να ενθαρρύνει πιο επικίνδυνες συμφωνίες χρέους, οδηγώντας σε περισσότερες χρεοκοπίες.

Η αβεβαιότητα σχετικά με τους όρους των ιδιωτικών συμφωνιών σημαίνει ότι δεν είναι σαφές πόσο θα πέσουν οι αποτιμήσεις σε μια ύφεση. Οι επενδυτές θα μπορούσαν να δυσκολευτούν να πουλήσουν θέσεις σε προβληματικά κεφάλαια.

9. Τι κάνουν οι ρυθμιστικές αρχές;

Οι διαχειριστές ιδιωτικών πιστωτικών περιουσιακών στοιχείων στις ΗΠΑ και την Ευρώπη υπόκεινται ήδη σε ορισμένες απαιτήσεις για τη διεξαγωγή των εργασιών τους και την αναφορά δεδομένων στις ρυθμιστικές αρχές. Η Ευρωπαϊκή Ένωση θέτει τώρα περισσότερα προστατευτικά αναχώματα, συμπεριλαμβανομένων ανώτατων ορίων μόχλευσης και υποχρεώνοντας τα ιδιωτικά πιστωτικά κεφάλαια να διαφοροποιήσουν τον κίνδυνο.

Η Επιτροπή Κεφαλαιαγοράς των ΗΠΑ τους αναγκάζει να κάνουν τριμηνιαίες εκθέσεις και να αποκαλύπτουν περισσότερες πληροφορίες για τα έξοδά τους. Υπάρχουν επίσης ενδείξεις ότι η Αρχή Χρηματοοικονομικής Συμπεριφοράς του Ηνωμένου Βασιλείου θα επανεξετάσει τον τρόπο με τον οποίο αποφασίζονται οι αποτιμήσεις στις ιδιωτικές αγορές.

Ωστόσο, συνολικά, δεν υπάρχουν ευρέως διαδεδομένες κινήσεις που να ευθυγραμμίζουν τη ρύθμιση των ιδιωτικών πιστωτικών κεφαλαίων με αυτή των ιδρυμάτων αποδοχής καταθέσεων. Εν τω μεταξύ, πολλές κυβερνήσεις είναι πρόθυμες να προσελκύσουν περισσότερα ιδιωτικά κεφάλαια για τη χρηματοδότηση τύπων δανείων που θεωρούν υπερβολικά επικίνδυνους για τις τράπεζες.

![ΚΑΠ: Πώς η ΕΕ δαπανά το ένα τρίτο του προϋπολογισμού της για τους αγρότες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/FARMERS-300x300.jpg)

![ΚΑΠ: Πώς η ΕΕ δαπανά το ένα τρίτο του προϋπολογισμού της για τους αγρότες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/07/FARMERS.jpg)