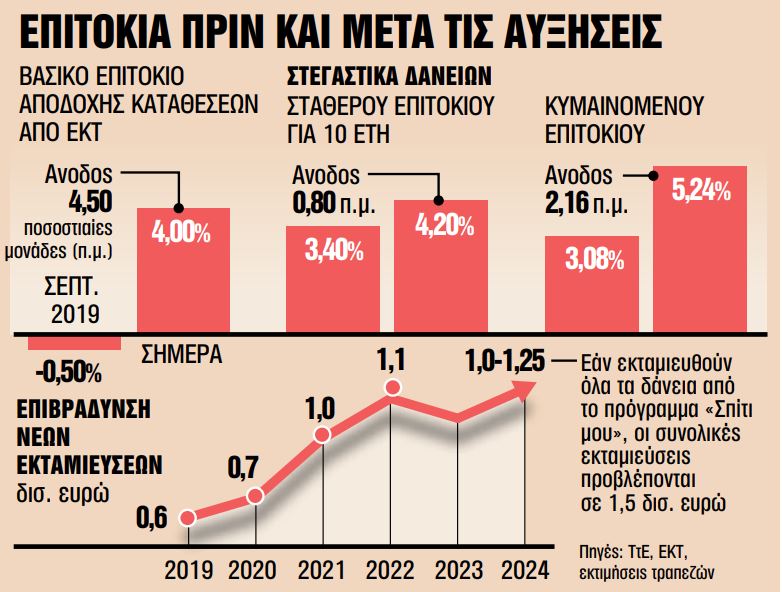

Μείωση επιτοκίων σε όλες τις κατηγορίες των στεγαστικών δανείων αναμένεται το επόμενο διάστημα, ύστερα από συμφωνία που επετεύχθη μεταξύ των ελληνικών τραπεζών, του ΥΠΕΘΟ, της ΤτΕ και της ΕΚΤ. Μάλιστα, οι τράπεζες θα δημιουργήσουν νέα ελκυστικά στεγαστικά δάνεια με σταθερό επιτόκιο, ενώ τα στεγαστικά θα συνδυαστούν στο σύνολό τους με προσφορές και εκπτώσεις σε ασφάλιστρα, καταναλωτικά αγαθά, υπηρεσίες τηλεφωνίας, κ.ά.

Η συμφωνία

Πρώτον, επέκταση του πλαφόν στο επιτόκιο αναφοράς των στεγαστικών δανείων κυμαινόμενου επιτοκίου για ένα ακόμα έτος, δηλαδή μέχρι τον Απρίλιο του 2025. Το πάγωμα αφορά τα στεγαστικά δάνεια κυμαινόμενου επιτοκίου βάσει του Εuribor αλλά και βάσει του Libor (ξένο νόμισμα, όπως δάνεια σε ελβετικό φράγκο).

ΕΚΤ: Απαισιόδοξοι οι Έλληνες για τιμές ακινήτων και στεγαστικά δάνεια

Δεύτερον, μείωση του περιθωρίου επί του επιτοκίου αναφοράς, ώστε το συνολικό επιτόκιο των κυμαινόμενων δανείων να είναι μικρότερο από εκείνο των σταθερών με μεγάλη διάρκεια. Για παράδειγμα, σήμερα, το μέσο κυμαινόμενο επιτόκιο στα στεγαστικά είναι 5,24% ενώ το αντίστοιχο σταθερό για 10 έτη είναι 4,20%. Ηδη οι τράπεζες έχουν απορροφήσει το περιθώριο στα κυμαινόμενα κατά 2 ποσοστιαίες μονάδες σε σχέση με την περίοδο πριν από την πανδημία. Ωστόσο τα επιτόκια αναμένεται να κινηθούν πτωτικά την επόμενη περίοδο, βάσει των κινήσεων της ΕΚΤ.

Τρίτον, δημιουργία νέων στεγαστικών δανείων με σταθερό επιτόκιο βραχυπρόθεσμης διάρκειας, π.χ. 2-3 ετών, με ιδιαίτερα ελκυστικές τιμολογήσεις και προσφορές. Στόχος, η προσέλκυση νέων πελατών που θα κλειδώσουν το επιτόκιο σε χαμηλά επίπεδα, κερδίζοντας χρόνο μέχρι την περαιτέρω αποκλιμάκωση των επιτοκίων από την ΕΚΤ. Στη συνέχεια, οι δανειολήπτες θα μπορούν να επιλέξουν σταθερό ή κυμαινόμενο επιτόκιο, με τη διαφορά, ωστόσο, ότι το σταθερό θα κινείται πλέον σε υψηλότερες τιμές από το κυμαινόμενο.

Τέταρτον, θα υπάρχουν προσφορές στους νέους δανειολήπτες, με εκπτώσεις σε υπηρεσίες, όπως η κινητή τηλεφωνία και η συνδρομητική τηλεόραση, αγορές από εμπορικές αλυσίδες, οικιακό εξοπλισμό, ασφάλιστρα κατοικίας, ειδικά πακέτα χρηματοδότησης για ενεργειακή αναβάθμιση κτιρίου, εκπτώσεις σε leasing αυτοκινήτου κ.λπ.

Πέμπτον, μείωση του χρόνου της συνολικής διαδικασίας μεταξύ της προέγκρισης, της έγκρισης και της τελικής εκταμίευσης του δανείου. Σήμερα, παρά την ψηφιακή αναβάθμιση του Δημοσίου, χρειάζονται αρκετοί μήνες μέχρι να συγκεντρωθούν τα απαραίτητα δικαιολογητικά και να αξιολογηθεί ο φάκελος του ακινήτου. Οι κινήσεις της κυβέρνησης, όπως η Ηλεκτρονική Ταυτότητα Ακινήτων, το ενεργειακό πιστοποιητικό, η περαιτέρω ψηφιοποίηση των διαδικασιών, αλλά και οι τελευταίες νομοθετικές κινήσεις σχετικά με βεβαιώσεις όπως αυτή περί μη οφειλής ΤΑΠ από τους δήμους, εκτιμάται πως θα βοηθήσουν τις τράπεζες να κινήσουν τις διαδικασίες ταχύτερα.

Εκτον, απλοποίηση διαδικασιών και καλύτερη αξιοποίηση του ενεχύρου ώστε να κερδίσουν τη μάχη του ανταγωνισμού στην ευελιξία, την ταχύτητα, αλλά και στη «διευκόλυνση» ως προς την ίδια συμμετοχή του δανειολήπτη και τα πιστωτικά κριτήρια, γενικά, χωρίς όμως να αυξάνεται ο κίνδυνος «κοκκινίσματος» του δανείου, όπως έχει γίνει ξεκάθαρο από την εποπτεία.

Νέα προγράμματα

Οι τράπεζες εδώ και αρκετούς μήνες βρίσκονται σε συζητήσεις με την κυβέρνηση προσπαθώντας να βρουν λύσεις για να συμβάλουν αποτελεσματικότερα στην πολιτική στέγης αλλά και στην αναθέρμανση της στεγαστικής πίστης. Σύμφωνα με πληροφορίες, το οικονομικό επιτελείο της κυβέρνησης απέρριψε φοροαπαλλαγές και αντίστοιχες προτάσεις για να ανοίξουν τα 700.000 κλειστά ακίνητα. Ωστόσο, αντί για φοροαπαλλαγές και νέο γύρο του προγράμματος «Σπίτι μου», κερδίζουν έδαφος τα προγράμματα της στεγαστικής πολιτικής, όπως τα «Ανακαινίζω-Νοικιάζω», η κοινωνική αντιπαροχή κ.λπ. Στόχος είναι σε πρώτη φάση η αύξηση της προσφοράς κατά τουλάχιστον 100.000 κατοικίες, ώστε να περιοριστούν οι αυξήσεις στα ενοίκια και τις αξίες των ακινήτων. Οι τράπεζες υπολογίζουν ότι σήμερα υπάρχει έλλειμμα 212.000 κατοικιών, που ενισχύει τη ζήτηση και τις τιμές.

Τραπεζικά στελέχη εκτιμούν ότι οι νέες εκταμιεύσεις στεγαστικών δανείων θα κινηθούν στα ίδια επίπεδα με εκείνα του 2022, όταν παρατηρήθηκε μικρή επιβράδυνση. Στο θετικό σενάριο αναμένουν νέες εκταμιεύσεις 1,25 δισ. ευρώ (από 1,18 δισ. ευρώ το 2022) και στο πιο αισιόδοξο 1,5 δισ. ευρώ, με την προϋπόθεση ότι θα εκταμιευθούν τα δάνεια από το πρόγραμμα «Σπίτι μου».

Τέλος, οι τράπεζες, αναλύοντας την πελατεία και πραγματοποιώντας ειδικές έρευνες, διαπίστωσαν τα προβλήματα που φρενάρουν τη στεγαστική πίστη. Ενα από τα θέματα αυτά είναι το μεγάλο ποσοστό αγοραπωλησιών ακινήτων με ίδια συμμετοχή 100% – δηλαδή, χωρίς δάνειο. Σε αυτό συνέβαλε αρκετά η αύξηση του αφορολογήτου στις γονικές παροχές και δωρεές μέχρι τα 800.000 ευρώ. Σήμερα, το ποσοστό όσων αγοράζουν ακίνητο χωρίς τη χρήση στεγαστικού δανείου υπολογίζεται στο 70% των ενδιαφερομένων. Από το υπόλοιπο 30% των ενδιαφερομένων που θα μπορούσαν να πάρουν δάνειο, ένας σημαντικός αριθμός δεν μπορεί να καλύψει την ίδια συμμετοχή (δηλαδή δεν έχει λεφτά στην άκρη) ή δεν βρίσκει το κατάλληλο ακίνητο.

Πηγή: Premium έκδοση ΤΑ ΝΕΑ