Μια τέλεια καταιγίδα για αποστολή εμπορευματοκιβωτίων – Πλήρης αναταραχή στις μεταφορές κοντέινερ

Θα αλλάξουν το μοτίβο του εμπορίου οι παρατεταμένες διαταραχές;

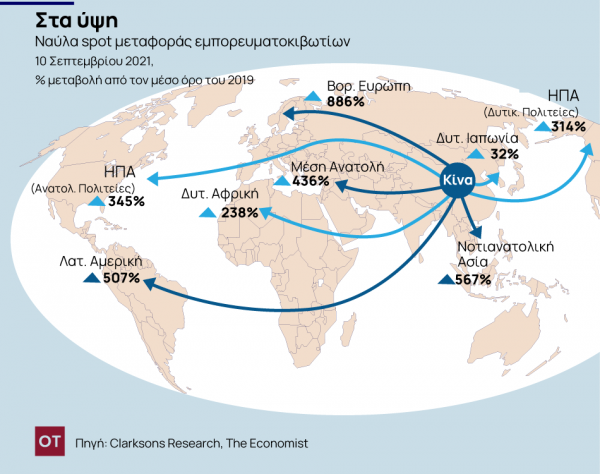

Ένα γιγαντιαίο πλοίο σφηνωμένο στη διώρυγα του Σουέζ, ρεκόρ τιμών αποστολής, αρμάδες πλοίων που περιμένουν έξω από τα λιμάνια, κλείσιμο που προκαλείται από τον covid: η δραστηριότητα της ναυτιλίας με εμπορευματοκιβώτια ήταν σπάνια τόσο δραματική όσο το 2021. Το μέσο κόστος αποστολής ενός στάνταρ εμπορευματοκιβωτίου (μια μονάδα ισοδύναμη 40 πόδια ή FEU) έχει ξεπεράσει τα $ 10.000, περίπου τέσσερις φορές υψηλότερα από ό, τι πριν από ένα χρόνο (βλ. γράφημα). Η άμεση τιμή για την αποστολή ενός τέτοιου κοντέινερ από τη Σαγκάη στη Νέα Υόρκη, η οποία το 2019 θα ήταν περίπου 2.500 δολάρια, είναι τώρα κοντά στα 15.000 δολάρια. Η εξασφάλιση μια κράτησης την τελευταία στιγμή στο πιο πολυσύχναστο δρομολόγιο, από την Κίνα στη δυτική ακτή της Αμερικής, θα μπορούσε να κοστίσει 20.000 δολάρια.

Σε απάντηση, ορισμένες εταιρείες καταφεύγουν σε απελπιστικά μέτρα. Η Peloton, κατασκευαστής ακριβών ποδηλάτων γυμναστικής, καταφεύγει σε αεροπορικές μεταφορές. Όμως, το κόστος είναι επίσης υψηλό -διπλάσιο από αυτό τον Ιανουάριο του 2020- καθώς η χωρητικότητα, η μισή που συνήθως παρέχεται στους αποθηκευτικούς χώρους επιβατικών αεροσκαφών, περιορίζεται από τον περιορισμό των διεθνών πτήσεων. Η Home Depot και η Walmart, δύο αμερικανικές εταιρίες λιανικής, έχουν ναυλώσει πλοία απευθείας. Το να θέτουμε σε λειτουργία ακατάλληλα σκάφη αποδείχθηκε σχεδόν καταστροφικό. Μια προσπάθεια τον Ιούλιο να μεταφερθούν εμπορευματοκιβώτια σε φορτηγό χύδην φορτίου, το οποίο γενικά μεταφέρει κάρβουνο ή σιδηρομετάλλευμα, εγκαταλείφθηκε βιαστικά όταν το φορτίο μετατοπίστηκε, αναγκάζοντας την επιστροφή στο λιμάνι. Περισσότερα εμπορευματοκιβώτια ταξιδεύουν σε όλη την Ασία με τρένο. Μερικά μάλιστα φέρονται να μεταφέρονται με φορτηγά από την Κίνα στην Ευρώπη και στη συνέχεια να αποστέλλονται στον Ατλαντικό για να αποφευχθούν τα φραγμένα κινεζικά λιμάνια.

Τα τρένα, τα αεροπλάνα και τα φορτηγά μπορούν να τα καταφέρουν μέχρι ενός σημείου, ειδικά όταν πρόκειται για μεταφορά εμπορευμάτων στη άλλη άκρη του πλανήτη. Τα πλοία μεταφοράς εμπορευματοκιβωτίων μεταφέρουν περίπου το ένα τέταρτο των παγκόσμιων εμπορευμάτων κατά όγκο και τα τρία πέμπτα κατά αξία. Η επιλογή είναι συχνά μεταξύ της πληρωμής και της καθυστέρησης στα λιμάνια που έχουν φτάσει στα όρια τους ή της μη εισαγωγής. Σε παγκόσμιο επίπεδο 8 εκατομμύρια TEU (μονάδες ισοδύναμου 20 ποδιών) βρίσκονται στο λιμάνι ή περιμένουν να εκφορτωθούν, αυξημένες κατά 10% σε ετήσια βάση. Στα τέλη Αυγούστου πάνω από 40 πλοία μεταφοράς εμπορευματοκιβωτίων αγκυροβόλησαν ανοιχτά του Λος Άντζελες και του Λονγκ Μπιτς. Αυτά χρησιμεύουν ως χώροι στάθμευσης για εμπορευματοκιβώτια, λέει η Eleanor Hadland της εταιρίας ναυτιλιακών συμβούλων Drewry, προκειμένου να αποφευχθεί η απόφραξη των λιμένων που με τη σειρά τους στερούνται τρένων ή φορτηγών για να μεταφέρουν αγαθά σε αποθήκες που είναι ήδη γεμάτες. Το «σημείο σύνθλιψης», προσθέτει, «είναι ολόκληρη η αλυσίδα».

Για χρόνια η αποστολή εμπορευματοκιβωτίων κράτησε τις αλυσίδες εφοδιασμού σε λειτουργία και την παγκοσμιοποίηση ενεργή. Με τα ράφια των καταστημάτων να είναι πλήρως εφοδιασμένα και τα προϊόντα από την άλλη άκρη του κόσμου να εμφανίζονται αμέσως στα κατώφλια των πελατών, η βιομηχανία δεν τράβηξε σχεδόν καμία εξωτερική προσοχή. Η ναυτιλία ήταν «τόσο φθηνή που ήταν σχεδόν άυλη», λέει ο David Kerstens της τράπεζας Jefferies. Αλλά τώρα, καθώς η αναστάτωση συσσωρεύεται, τα κοντέινερ χάνουν τη φήμη τους για χαμηλές τιμές και αξιοπιστία. Λίγοι ειδικοί πιστεύουν ότι τα πράγματα θα βελτιωθούν στις αρχές του επόμενου έτους. Η παρατεταμένη εξάρθρωση θα μπορούσε ακόμη και να επισπεύσει την αναδιάταξη του παγκόσμιου εμπορίου.

Η ναυτιλία είναι τόσο τεταμένη εν μέρει επειδή η βιομηχανία, η οποία συνήθως πλέει από βραχύβια άνθηση σε συνεχή αποτυχία, απολάμβανε μια σπάνια περίοδο λογικής πριν την πανδημία. Ο Stephen Gordon της ναυλομεσιτικής Clarksons, σημειώνει ότι μέχρι το 2019 ο κλάδος έδειχνε αυτοπειθαρχία, με το επίπεδο χωρητικότητας και το βιβλίο παραγγελιών για νέα πλοία υπό ασυνήθιστο έλεγχο. Μετά ήρθε ο covid-19. Αναμένοντας κατάρρευση στο εμπόριο, οι ναυτιλιακές εταιρείες αγκυροβόλησαν το 11% του παγκόσμιου στόλου. Στην πραγματικότητα, ωστόσο, το εμπόριο διατηρήθηκε και οι ναύλοι άρχισαν να ανεβαίνουν. Και, γεμάτοι με μετρητά από την κυβερνητική αρωγή, οι Αμερικανοί άρχισαν να ξοδεύουν.

Κατά τους πρώτους επτά μήνες του 2021 οι όγκοι φορτίου μεταξύ Ασίας και Βόρειας Αμερικής αυξήθηκαν κατά 27% σε σύγκριση με τα επίπεδα πριν από την πανδημία, σύμφωνα με την ένωση εφοπλιστών BIMCO. Η απόδοση λιμένων στην Αμερική ήταν 14% υψηλότερη το δεύτερο τρίμηνο του 2021 από ό, τι το 2019. Ο υπόλοιπος κόσμος, εν τω μεταξύ, σημείωσε μικρή, ή και καθόλου, ανάπτυξη: η απόδοση στη βόρεια Ευρώπη είναι 1% χαμηλότερη. Ωστόσο, τα ποσοστά σε όλα τα δρομολόγια έχουν εκτοξευτεί επειδή τα πλοία έχουν αποπλεύσει για να εξυπηρετήσουν το επικερδές διεθνές εμπόριο μέσω του Ειρηνικού, αφαιμάζοντας την πληρότητα άλλων διαδρομών.

Ένα σύστημα που εκτείνεται στα όριά του υπόκειται σε «φαινόμενο καταρράκτη», λέει ο Eytan Buchman της ψηφιακής αγοράς φορτίων Freightos. Η αναδρομολόγηση και ο αναπρογραμματισμός θα μετρίαζαν κάποτε το κλείσιμο μέρους του Yantian, ενός από τα μεγαλύτερα λιμάνια της Κίνας, τον Μάιο και στη συνέχεια του Ningbo, ενός άλλου λιμανιού, τον Αύγουστο μετά από αναζοπυρώσεις του covid-19. Αλλά χωρίς εφεδρική χωρητικότητα, αυτό είναι αδύνατο. “Όλα τα πλοία που μπορούν να επιπλεύσουν είναι ανεπτυγμένα”, παρατηρεί ο Soren Skou, προϊστάμενος της Maersk, της μεγαλύτερης εταιρείας μεταφοράς εμπορευματοκιβωτίων στον κόσμο.

Τα άδεια κοντέινερ βρίσκονται σε λάθος μέρη. Η συμφόρηση στα λιμάνια θέτει εκτός λειτουργίας τα πλοία. Τον Ιούλιο η βιομηχανία μετακίνησε 15 εκατομμύρια εμπορευματοκιβώτια, περισσότερα από πριν από την πανδημία. Ωστόσο, ο μέσος χρόνος αποστολής από πόρτα σε πόρτα για τις θαλάσσιες μεταφορές έχει αυξηθεί από 41 ημέρες, πριν ένα χρόνο, σε 70 ημέρες, λέει η Freightos.

Ορισμένοι παρατηρητές πιστεύουν ότι η κανονικότητα μπορεί να επανέλθει μετά το κινέζικο νέο έτος τον ερχόμενο Φεβρουάριο, συνήθως μια χαμηλή περίοδος. Ο Peter Sand της BIMCO λέει ότι οι διαταραχές θα χρειαστούν ένα χρόνο για να χαλαρώσουν. Ο Lars Jensen της συμβουλευτικής εταιρείας Vespucci Maritime, σημειώνει ότι η απεργία των λιμενεργατών στη δυτική ακτή των ΗΠΑ το 2015 προκάλεσε παρόμοια αναστάτωση, αν και μόνο στην περιοχή. Χρειάστηκαν, όμως, ακόμη έξι μήνες για να χαλαρώσουν οι εκκρεμότητες. Από την πλευρά της ζήτησης εξαρτάται πολύ από το αν η όρεξη του Αμερικανού καταναλωτή για αγορά προϊόντων θα συνεχιστεί. Παρόλο που οι λιανικές πωλήσεις μειώθηκαν τον Ιούλιο, εξακολουθούν να είναι 18% πάνω από τα επίπεδα πριν από την πανδημία, επισημαίνει η συμβουλευτική Oxford Economics. Αλλά ακόμα κι αν η ζήτηση των Αμερικανών καταναλωτών μειωθεί, οι επιχειρήσεις αναμένεται να ξοδέψουν καθώς συμπληρώνουν τα αποθέματα που έχουν εξαντληθεί από το αμόκ αγορών και προετοιμάζονται για την περίοδο των διακοπών στο τέλος του έτους. Και υπάρχουν ενδείξεις ότι η ζήτηση στην Ευρώπη αυξάνεται.

Σε μια θάλασσα αβεβαιότητας, παραμένει ένα θεμέλιο. Ο κλάδος, έχοντας αποκομίσει πολλά κέρδη, αντιδρά ως συνήθως, θέτοντας ετήσιο ρεκόρ για νέες παραγγελίες για χωρητικότητα πλοίων μεταφοράς εμπορευματοκιβωτίων σε λιγότερο από οκτώ μήνες φέτος, λέει ο κ. Sand. Αλλά με δύο έως τρία χρόνια αναμονής, αυτή η βαλβίδα απελευθέρωσης δεν θα αρχίσει να λειτουργεί μέχρι το 2023. Και ο αγώνας για να πλημμυρίσει η αγορά μπορεί να μην μοιάζει με τους χείμαρρους του παρελθόντος. Υπάρχουν πολύ λιγότερα ναυπηγεία σήμερα: 120 σε σύγκριση με περίπου 300 το 2008, όταν είχε γίνει το προηγούμενο ρεκόρ. Και η ναυτιλία, υπεύθυνη για το 2,7% των παγκόσμιων εκπομπών διοξειδίου του άνθρακα, βρίσκεται υπό πίεση να καθαρίσει τα του οίκου της. Αυστηρότεροι κανονισμοί τίθενται σε ισχύ το 2023.

Το αποτέλεσμα είναι ότι ο κλάδος “θα παραμείνει κυκλικός”, αλλά με τα μισθώματα να εξομαλύνονται σε υψηλότερο επίπεδο, λέει ο κ. Skou της Maersk. Η πειθαρχία μπορεί να είναι πιο μόνιμη τόσο στην παραγγελία όσο και στη διαχείριση της υπάρχουσας χωρητικότητας. Η μεγαλύτερη συσπείρωση βοήθησε -οι δέκα πρώτες εταιρείες κατέχουν το 80% της παραγωγικής χωρητικότητας σε σύγκριση με το 50-60% πριν από μια δεκαετία.

Ο αντίκτυπος του υψηλότερου κόστους αποστολής εξαρτάται από τον τύπο του εμπορεύματος που μεταφέρεται. Όσοι ελπίζουν να αγοράσουν φθηνά και ογκώδη εισαγόμενα προϊόντα, όπως έπιπλα κήπου, μπορεί να περιμένουν πολύ. Ο κ. Buchman σημειώνει ότι οι τρέχουσες τιμές μπορεί να προσθέσουν $ 1.000 στην τιμή ενός καναπέ που ταξιδεύει από την Κίνα στην Αμερική. Επιπλέον, οι επιπτώσεις στις τιμές των προϊόντων έχουν μειωθεί έως τώρα, καθώς περίπου το 60% των εμπορευμάτων υπόκεινται σε συμβατικές ρυθμίσεις με τα ναυτιλιακά τέλη που έχουν συμφωνηθεί εκ των προτέρων και μόνο το 40% με αυξανόμενες τιμές spot.

Παρ ‘όλα αυτά, για τα περισσότερα προϊόντα, τα έξοδα αποστολής τείνουν να είναι ένα μικρό ποσοστό του συνολικού κόστους. Το αφεντικό ενός μεγάλου παγκόσμιου κατασκευαστή με έδρα την Ευρώπη λέει ότι το ακραίο κόστος τώρα είναι «υποφερτό». Ούτε τα ναυτιλιακά τέλη θα μπορούσαν να αυξηθούν πολύ, ακόμη και αν συνεχιστούν οι διαταραχές. Η CMA CGM, η τρίτη μεγαλύτερη εταιρεία μεταφοράς εμπορευματοκιβωτίων στον κόσμο, ξάφνιασε τους παρατηρητές της βιομηχανίας στις 10 Σεπτεμβρίου, όταν είπε ότι θα περιορίσει τα ναύλα για τις θαλάσσιες μεταφορές. Άλλοι θα μπορούσαν να ακολουθήσουν το παράδειγμά τους.

Το κόστος απεξάρτησης από τα εκπομπές ρύπων σημαίνει ότι τα ποσοστά θα ρυθμιστούν τελικά σε υψηλότερο επίπεδο από αυτά πριν από την πανδημία. Ωστόσο, η έρευνα της Maersk υποδηλώνει ότι αυτό μπορεί να μην επηρεάσει πολύ τους πελάτες. Ακόμα κι αν τα βιώσιμα καύσιμα κοστίζουν τρεις φορές περισσότερο από τα βρώμικα, αυξάνοντας το κόστος καυσίμου ανά εμπορευματοκιβώτιο στα 1.200 δολάρια στον Ειρηνικό, για ένα εμπορευματοκιβώτιο φορτωμένο με 8.000 ζευγάρια αθλητικών παπουτσιών, ο αντίκτυπος στη τιμή κάθε ζευγαριού θα ήταν ελάχιστος.

Αντίθετα, το πρόβλημα της αξιοπιστίας είναι αυτό που μπορεί να αλλάξει τον τρόπο σκέψης των επιχειρήσεων. “Πάνω στην ώρα” μπορεί να δώσει τη θέση του σε “για κάθε ενδεχόμενο”, λέει ο κ. Sand, καθώς οι εταιρείες προστατεύονται από την έλλειψη προσφοράς κατασκευάζοντας αποθέματα πολύ πάνω από τα επίπεδα πριν από την πανδημία. Η αξιοπιστία και η αποτελεσματικότητα μπορεί επίσης να επιταχυνθούν από τη χρήση της τεχνολογίας σε έναν κλάδο που έχει αντισταθεί εδώ και καιρό στην εφαρμογή του. Όπως επισημαίνει ο Fraser Robinson της Beacon, ενός άλλου ψηφιακού μεταφορέα εμπορευμάτων, οι αλυσίδες εφοδιασμού μπορούν να γίνουν πιο ανθεκτικές χρησιμοποιώντας δεδομένα για να παρέχουν μεγαλύτερη διαφάνεια, όπως για παράδειγμα από ποιους προμηθευτές και ναυτιλιακές εταιρείες έχουν καλύτερη ή χειρότερη απόδοση στη τήρηση των χρονοδιαγραμμάτων και στην παραγγελία προϊόντων νωρίτερα.

Υπάρχουν μέχρι στιγμής ελάχιστα στοιχεία για «nearshoring», εκτός από την αυτοκινητοβιομηχανία, λέει ο κ. Σκου. Αλλά ο συνδυασμός του εμπορικού πολέμου, της γεωπολιτικής και των διαταραχών που σχετίζονται με τον covid μπορείσυνδυαστικά να οδηγήσουν μαζί τα εμπορικά πρότυπα σε απομάκρυνση από την Κίνα. Ορισμένες κινεζικές εταιρείες και οι εταιρείες που προμηθεύουν μεταφέρουν την παραγωγή σε χώρες χαμηλού κόστους για να διαφοροποιήσουν τις αλυσίδες εφοδιασμού και να παρακάμψουν τα εμπόδια στο εμπόριο. Ο κ. Kerstens της Jefferies σημειώνει ότι μετά την επιβολή δασμών στην Κίνα από τον Αμερικανό πρόεδρο Ντόναλντ Τραμπ, ο όγκος των εμπορικών συναλλαγών από την Κίνα στην Αμερική μειώθηκε κατά 7% το 2019, αλλά οι αμερικανικές εισαγωγές παρέμειναν σταθερές συνολικά, καθώς χώρες όπως το Βιετνάμ και η Μαλαισία συμπλήρωσαν το κενό. Αντιμετωπίζοντας το κλείσιμο του covid-19, ιδιαίτερα δεδομένης της μηδενικής ανοχής της Κίνας σε λοιμώξεις, θα μπορούσε να αποτελέσει έναν άλλο λόγο απομάκρυνσης.

Από την πλευρά τους, οι ναυτιλιακές εταιρείες ενδέχεται να προετοιμάζονται για πιο περιφερειακές συναλλαγές. Το βιβλίο παραγγελιών διογκώνεται για πλοία 13.000-15.000 TEU, μικρότερα από τα μεγάλα σκάφη που μπορούν να εξυπηρετηθούν μόνο στα μεγαλύτερα λιμάνια. Το Βιετνάμ άνοιξε έναν νέο τερματικό σταθμό βαθέων υδάτων τον Ιανουάριο, ο οποίος μπορεί να χειριστεί όλα εκτός από τα μεγαλύτερα πλοία.

Η εύρεση νέων κατασκευαστών είναι δύσκολη, ωστόσο, ειδικά για πολύπλοκα προϊόντα. Και η δημιουργία προστατευτικών μέτρων σε αλυσίδες εφοδιασμού είναι δαπανηρή. Αλλά οι συζητήσεις για την παγκοσμιοποίηση λέγεται ότι ξεκινούν μεταξύ ορισμένων κατασκευαστών ρούχων χαμηλού κόστους και βασικών προϊόντων. Εάν το υψηλότερο κόστος διαρκεί και η αξιοπιστία παραμένει πρόβλημα, ορισμένοι θα κρίνουν ότι τα πλεονεκτήματα της εγγύτητας με τους προμηθευτές θα αρχίσουν να υπερτερούν των εξόδων αποστολής αγαθών από μακριά. Ακόμη και οι ναυτιλιακές εταιρείες παραδέχονται ότι τα τρέχοντα υψηλά επιτόκια και η χαμηλή αξιοπιστία κάνουν τους πελάτες να αισθάνονται εξαπατημένοι. Με λίγες εναλλακτικές λύσεις σχετικά με πλοία για τη μεταφορά εμπορευμάτων, η μόνη επιλογή θα είναι η μεταφορά των εργοστασίων που τα κατασκευάζουν.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433