Οι σημερινοί νέοι δεν θα απολαύσουν τίποτα παρόμοιο με τις αποδόσεις που είδαν οι γονείς τους. Ακόμη και αν συνυπολογίσουμε την παγκόσμια χρηματοπιστωτική κρίση του 2007-09, οι τέσσερις δεκαετίες έως το 2021 ήταν μια «χρυσή» εποχή για τους επενδυτές. Ένας ευρύς δείκτης παγκόσμιων μετοχών σημείωσε ετήσια πραγματική απόδοση 7,4%. Αυτό όχι μόνο ήταν πολύ πάνω από το ποσοστό του 4,3% για τις προηγούμενες οκτώ δεκαετίες, αλλά συνοδεύτηκε από μια εκπληκτική πορεία στην αγορά ομολόγων. Κατά την ίδια περίοδο, τα παγκόσμια ομόλογα σημείωσαν ετήσιες πραγματικές αποδόσεις 6,3% – ένα πολύ καλύτερο αποτέλεσμα από το 0% των προηγούμενων 80 ετών.

Σύμφωνα με τον Economist, αυτή η χρυσή εποχή έχει σχεδόν σίγουρα τελειώσει. Προκλήθηκε κατ’ αρχάς από την παγκοσμιοποίηση, τον σταθερό πληθωρισμό και, κυρίως, τη μακρά πτώση των επιτοκίων. Καθεμία από αυτές τις τάσεις έχει πλέον αντιστραφεί. Κατά συνέπεια, οι νέοι θα αναγκαστούν να αντιμετωπίσουν ένα πιο δύσκολο σύνολο επενδυτικών επιλογών – πόσο να αποταμιεύσουν, πώς να αξιοποιήσουν στο έπακρο τις αγορές που προσφέρουν λιγότερα και πώς να συνδυάσουν τις ηθικές τους αξίες με την αναζήτηση αποδόσεων. Μέχρι στιγμής, οι περισσότεροι κάνουν κακές επιλογές – και κάρι πρέπει να αλλάξει.

Κίνα: Τεράστια φυγή κεφαλαίων 160 δισ. δολαρίων – Τι φοβούνται οι δυτικές εταιρείες

Αποδόσεις και κίνδυνοι

Η μόνιμη επωδός της βιομηχανίας διαχείρισης περιουσιακών στοιχείων -ότι οι προηγούμενες επιδόσεις δεν αποτελούν εγγύηση για τις μελλοντικές αποδόσεις- σπάνια ήταν πιο εύστοχη από σήμερα. Εάν οι αποδόσεις της αγοράς επανέλθουν στους μακροχρόνιους μέσους όρους, η διαφορά για τους σημερινούς νέους επενδυτές (που ορίζονται ως οι κάτω των 40 ετών) θα είναι τεράστια. Συμπεριλαμβανομένων και των ισχνών ετών πριν από τη δεκαετία του 1980 και των καλύτερων ετών μετά, αυτοί οι μακροχρόνιοι μέσοι όροι είναι 5% και 1,7% ετησίως για τις μετοχές και τα ομόλογα αντίστοιχα. Μετά από 40 χρόνια τέτοιων αποδόσεων, η πραγματική αξία 1 δολαρίου που επενδύεται σε μετοχές θα είναι 7,04 δολάρια και σε ομόλογα 1,96 δολάρια. Για όσους επένδυσαν σε 40 χρόνια μέχρι το 2021, τα αντίστοιχα ποσά ήταν 17,38 δολάρια και 11,52 δολάρια.

Αυτό δημιουργεί δύο πηγές κινδύνου για τους επενδυτές που ξεκινούν τώρα. Η πρώτη είναι να κοιτάξουν την πρόσφατη ιστορία και να συμπεράνουν ότι οι αγορές είναι πιθανό να συμβάλουν πολύ περισσότερο στον πλούτο τους από ό,τι θα έδειχνε μια μακροπρόθεσμη θεώρηση. Μια επακόλουθη συνέπεια είναι ότι καταλήγουν να αποταμιεύουν πολύ λίγα για τη συνταξιοδότηση, θεωρώντας ότι οι αποδόσεις των επενδύσεων θα καλύψουν το υπόλοιπο. Το δεύτερο είναι ακόμη πιο αποθαρρυντικό: ότι τα χρόνια ασυνήθιστα ζουμερών αποδόσεων δεν έχουν απλώς δώσει στους επενδυτές μη ρεαλιστικά υψηλές ελπίδες, αλλά έχουν καταστήσει πιο πιθανό ότι έρχονται χαμηλές αποδόσεις.

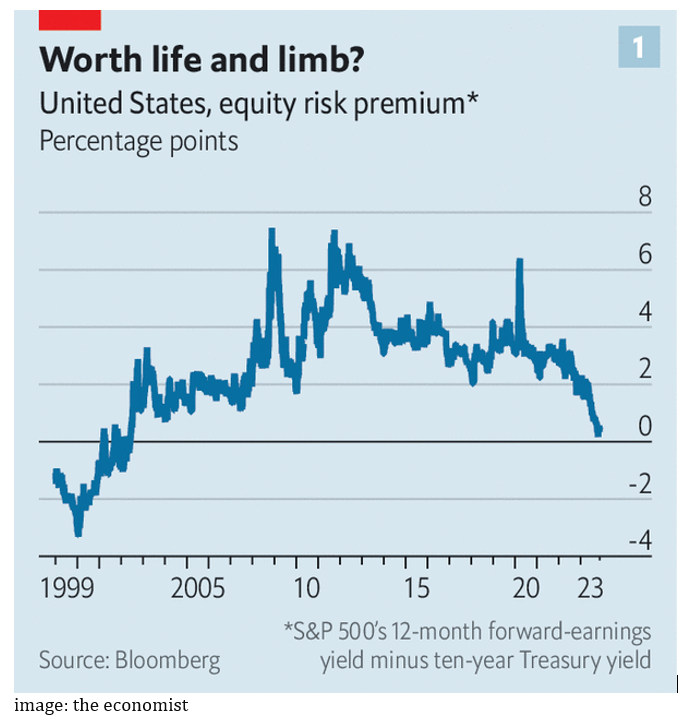

Οι μακροπρόθεσμες προοπτικές για τις μετοχές, οι οποίες ιστορικά αποτελούσαν την κύρια πηγή αποδόσεων των επενδυτών, παραμένουν αμυδρές. Αν και οι τιμές έπεσαν πέρυσι, πέρασαν το μεγαλύτερο μέρος του τρέχοντος έτους πραγματοποιώντας μια ισχυρή ανάκαμψη. Το αποτέλεσμα είναι μια νέα συμπίεση των αποδόσεων των κερδών και, ως εκ τούτου, των αναμενόμενων αποδόσεων. Για τον αμερικανικό δείκτη μεγάλων μετοχών s&p 500, η συμπίεση αυτή είναι οδυνηρά σφιχτή. Το ασφάλιστρο κινδύνου μετοχών, ή η αναμενόμενη ανταμοιβή για την επένδυση σε ριψοκίνδυνες μετοχές έναντι των «ασφαλών» κρατικών ομολόγων, έχει πέσει στο χαμηλότερο επίπεδο των τελευταίων δεκαετιών. Χωρίς απίθανα υψηλή και διατηρήσιμη αύξηση των κερδών, τα μόνα πιθανά αποτελέσματα είναι μια σημαντική συντριβή των τιμών ή χρόνια απογοητευτικών αποδόσεων.

Όλα αυτά καθιστούν ασυνήθιστα σημαντικό για τους νέους που θέλουν να αποταμιεύσουν, να λαμβάνουν λογικές επενδυτικές αποφάσεις. Αντιμέτωποι με ένα διαρκώς μεταβαλλόμενο μίγμα συνθηκών της αγοράς, πρέπει να αξιοποιήσουν στο έπακρο τα λίγα που προσφέρονται. Τα καλά νέα είναι ότι οι σημερινοί νέοι έχουν καλύτερη πρόσβαση σε χρηματοοικονομικές πληροφορίες, εύχρηστες επενδυτικές πλατφόρμες και αμοιβαία κεφάλαια χαμηλού κόστους από οποιαδήποτε άλλη γενιά πριν από αυτούς. Τα κακά νέα είναι ότι πάρα πολλοί πέφτουν θύματα απάτης ή παγίδας που θα συμπιέσουν τις ήδη πενιχρές αναμενόμενες αποδόσεις τους.

Η παγίδα των μετρητών

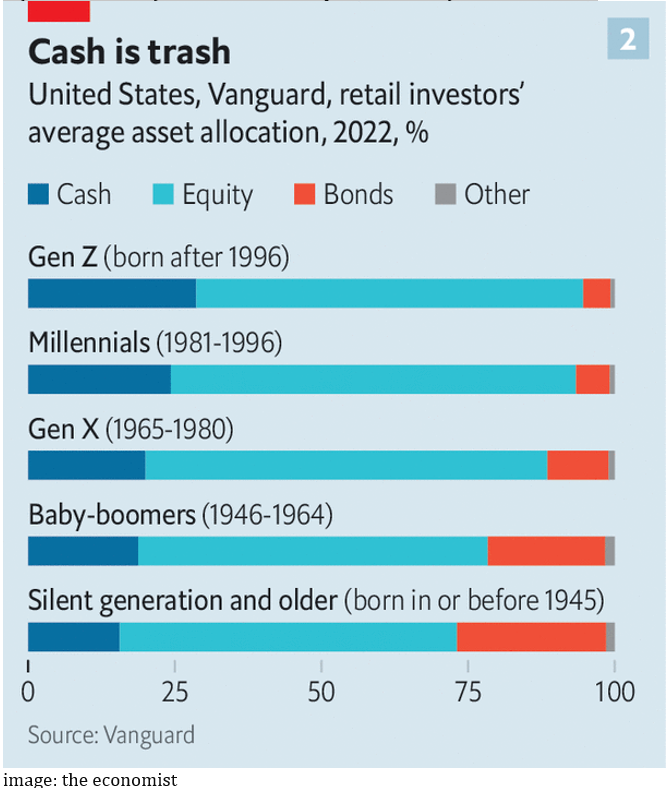

Η πρώτη παγίδα – η κατοχή πολλών μετρητών – δεν είναι καινούργια. Ωστόσο, οι νέοι είναι ιδιαίτερα ευάλωτοι. Η ανάλυση 7 εκατομμυρίων λογαριασμών λιανικής από την Vanguard, έναν κολοσσό διαχείρισης περιουσιακών στοιχείων, στο τέλος του 2022 διαπίστωσε ότι οι νεότερες γενιές διαθέτουν περισσότερα μετρητά από ό,τι οι μεγαλύτερες. Το μέσο χαρτοφυλάκιο για τη Gen Z (οι γεννημένοι μετά το 1996) ήταν 29% μετρητά, σε σύγκριση με το 19% των Baby-Boomers (οι μετά το 1946).

Θα μπορούσε να είναι ότι, στο τέλος ενός έτους κατά το οποίο οι τιμές των περιουσιακών στοιχείων έπεσαν σε όλους τους τομείς, οι νέοι επενδυτές ήταν πιθανότερο να έχουν καταφύγει σε μετρητά. Μπορεί επίσης να μπήκαν στον πειρασμό από τους πολύμηνους τίτλους για την αύξηση των επιτοκίων από τους κεντρικούς τραπεζίτες.

Ο Andy Reed της Vanguard προσφέρει μια άλλη πιθανότητα: ότι οι νέοι που αλλάζουν δουλειά και μεταφέρουν τις συνταξιοδοτικές τους αποταμιεύσεις σε νέο λογαριασμό τείνουν να μεταφέρουν τα χαρτοφυλάκιά τους σε μετρητά ως προεπιλογή. Στη συνέχεια, λόγω αδράνειας ή αμέλειας, η συντριπτική πλειονότητα δεν καταλήγει ποτέ να επιστρέψει σε επενδύσεις που πιθανόν να τους αποφέρουν περισσότερα κέρδη μακροπρόθεσμα.

Όποιο και αν είναι το κίνητρό της, η προτίμηση των νέων επενδυτών στα μετρητά, τούς αφήνει εκτεθειμένους στον πληθωρισμό και στο κόστος ευκαιρίας της απώλειας αποδόσεων αλλού. Οι μήνες που ακολούθησαν την έρευνα της Vanguard στα τέλη του 2022 παρέχουν ένα χαρακτηριστικό παράδειγμα. Οι τιμές των μετοχών αυξήθηκαν κατακόρυφα, σημειώνοντας κέρδη που όσοι είχαν πουλήσει, θα είχαν χάσει. Γενικότερα, η μακροχρόνια πραγματική απόδοση των εντόκων γραμματίων του Δημοσίου (βραχυπρόθεσμο κρατικό χρέος που αποδίδει παρόμοια επιτόκια με τα μετρητά) από το 1900 ήταν μόνο 0,4% ετησίως. Παρά τις αυξήσεις των επιτοκίων των κεντρικών τραπεζών, για τα μετρητά σε σύγχρονες επενδυτικές πλατφόρμες η τυπική απόδοση είναι ακόμη χαμηλότερη από εκείνη των συναλλαγματικών. Τα μετρητά θα δυσκολευτούν να διατηρήσουν την αγοραστική δύναμη των επενδυτών, πόσο μάλλον να την αυξήσουν.

«Όχι» στα ομόλογα

Η δεύτερη παγίδα είναι το είδωλο της πρώτης: η απροθυμία να κατέχουν ομόλογα, την άλλη «ασφαλή» κατηγορία περιουσιακών στοιχείων μετά τα μετρητά. Αποτελούν μόλις το 5% του τυπικού χαρτοφυλακίου της Gen Z, σε σύγκριση με το 20% για τους Baby-Boomers, και κάθε γενιά είναι λιγότερο πιθανό να επενδύσει σε αυτά από την προηγούμενη.

Σε συνδυασμό με τα μετρητά που κατέχουν οι νέοι επενδυτές, αυτό οδηγεί σε μια εντυπωσιακή διαφορά στην αναλογία μεταξύ των δύο κατηγοριών περιουσιακών στοιχείων στα χαρτοφυλάκια των γενεών. Ενώ οι Baby-Boomers κατέχουν περισσότερα ομόλογα από ό,τι μετρητά, η αναλογία μεταξύ των δύο στο χαρτοφυλάκιο του τυπικού Millennial είναι 1:4 – ενώ για έναν Gen Z-er είναι 1:6.

Δεδομένων των αγορών με τις οποίες μεγάλωσαν οι νεότεροι επενδυτές, αυτό μπορεί να μην αποτελεί έκπληξη. Για χρόνια μετά την παγκόσμια χρηματοπιστωτική κρίση, τα κρατικά ομόλογα σε μεγάλο μέρος του πλούσιου κόσμου απέδιδαν ελάχιστα ή και λιγότερο από το τίποτα. Στη συνέχεια, καθώς τα επιτόκια εκτινάχθηκαν πέρυσι, υπέστησαν απώλειες πολύ μεγάλες για να θεωρηθούν σωστά «ασφαλή» περιουσιακά στοιχεία.

Αλλά ακόμη και αν η περιφρόνηση για τα ομόλογα είναι κατανοητή, δεν είναι σοφή. Τώρα προσφέρουν υψηλότερες αποδόσεις από ό,τι στη δεκαετία του 2010. Το πιο σημαντικό είναι ότι έχουν την τάση να ξεπερνούν τον πληθωρισμό, κάτι που δεν συμβαίνει με τα μετρητά. Η μακροχρόνια πραγματική απόδοση των αμερικανικών ομολόγων από το 1900 είναι 1,7% ετησίως – όχι πολύ σε σύγκριση με τις μετοχές, αλλά πολύ περισσότερο από τα μετρητά.

Οι θεματικές επενδύσεις

Το όνομα της τρίτης παγίδας εξαρτάται από το ποιος την περιγράφει. Για τη βιομηχανία διαχείρισης περιουσιακών στοιχείων, είναι η «θεματική επένδυση». Πρόκειται για την πρακτική της άντλησης επιχειρηματικών ευκαιριών με την πώληση εξατομικευμένων προϊόντων προκειμένου να συλλάβουν την τελευταία μόδα της αγοράς και να κολακεύσουν τους επενδυτές ότι είναι αρκετά έξυπνοι για να νικήσουν την αγορά.

Τα σημερινά εξειδικευμένα στοιχήματα τοποθετούνται σε μεγάλο βαθμό μέσω διαπραγματεύσιμων αμοιβαίων κεφαλαίων (etfs), τα οποία έχουν δει τα υπό διαχείριση περιουσιακά τους στοιχεία να εκτοξεύονται σε περισσότερα από 10 τρισ. δολάρια παγκοσμίως. Υπάρχουν etfs που ποντάρουν στη μεταβλητότητα και στις μετοχές κάνναβης – υπάρχουν εκείνα που επιδιώκουν να επωφεληθούν από μεγαθέματα που μπορεί να οδηγήσουν πραγματικά σε αποδόσεις, όπως η γήρανση του πληθυσμού και η τεχνητή νοημοσύνη. Μια τεράστια υποκατηγορία περιλαμβάνει στρατηγικές που επενδύουν σύμφωνα με περιβαλλοντικούς, κοινωνικούς παράγοντες και παράγοντες διακυβέρνησης (ESG).

Οι εξειδικευμένες στρατηγικές δεν είναι κάτι καινούργιο, ούτε και οι ελλείψεις τους. Οι επενδυτές που τις χρησιμοποιούν αντιμετωπίζουν μεγαλύτερη μεταβλητότητα, λιγότερη ρευστότητα και μεγάλες αμοιβές. Σε σύγκριση με όσους επικεντρώνονται στη συνολική αγορά, αναλαμβάνουν μεγαλύτερο κίνδυνο να αλλάξουν οι μόδες. Ακόμη και όσοι επιλέγουν λογικά θέματα ανταγωνίζονται τους επαγγελματίες διαχειριστές κεφαλαίων.

Τι συμβαίνει με τα κριτήρια ESG

Ωστόσο, η ευκολία με την οποία τα etfs μπορούν να προσαρμοστούν, να διαφημιστούν και να πωληθούν με μερικά πατήματα στην οθόνη ενός τηλεφώνου είναι κάτι που οι προηγούμενες γενιές επενδυτών δεν είχαν να υπολογίσουν. Το ίδιο και η έκκληση στην ηθική που συνοδεύει το μάρκετινγκ τους, όπως οι ESG που παρουσιάζονται στους νέους ως η ηθικά ουδέτερη επιλογή. Αν υπάρχουν επενδύσεις που θα σώσουν την κοινωνία και τον πλανήτη και ταυτόχρονα θα αυξήσουν τις αποταμιεύσεις σας, ποιος θα αγόραζε κάτι διαφορετικο;

Σύμφωνα με μελέτη του Harvard Business School, τα αμοιβαία κεφάλαια που επενδύουν σύμφωνα με τα κριτήρια ESG χρεώνουν σημαντικά υψηλότερες αμοιβές από τα υπόλοιπα. Επιπλέον, τα αντίστοιχα ταμεία είχαν το 68% του ενεργητικού τους επενδυμένο στις ίδιες ακριβώς συμμετοχές με τα μη-ESG, παρά το γεγονός ότι χρέωναν υψηλότερες αμοιβές σε όλα τα χαρτοφυλάκιά τους. Τα εν λόγω ταμεία αποφεύγουν επίσης τα «βρώμικα» περιουσιακά στοιχεία, συμπεριλαμβανομένων των ορυκτών καυσίμων, τα κέρδη των οποίων είναι πιθανό να δημιουργήσουν υψηλότερες επενδυτικές αποδόσεις εάν αυτή η αποφυγή πιέσει προς τα κάτω τις τιμές τους.

Δίπλα στην τεράστια διαφορά μεταξύ των επενδυτικών προοπτικών των σημερινών νέων και εκείνων των γονέων τους, τα οφέλη που θα αποκομίσουν αποφεύγοντας αυτές τις παγίδες μπορεί να φαίνονται μικρά. Στην πραγματικότητα, είναι ακριβώς επειδή οι αγορές φαίνονται τόσο μη ελκυστικές που οι νέοι επενδυτές πρέπει να συγκεντρώνουν αποδόσεις.

Latest News

Πού θα κλειδώσει το ουδέτερο επιτόκιο της ΕΚΤ - Ο εκτιμήσεις Κάζακς

Οι συζητήσεις για το ουδέτερο περιπλέκονται από το γεγονός ότι δεν μπορεί να μετρηθεί με ακρίβεια σε πραγματικό χρόνο

Σχέδιο για τόνωση των επενδύσεων με το premium «Made in Germany», προωθεί το SPD

Ο γερμανός καγκελάριος Όλαφ Σολτς έστειλε αίτημα στο κοινοβούλιο την περασμένη εβδομάδα ώστε να διεξαχθεί ψήφος εμπιστοσύνης τη Δευτέρα

Τα 24ωρο των κεντρικών τραπεζών - Με μπαράζ μειώσεων στα επιτόκια κλείνει το 2024

Το 2025 αλλάζει σημαντικά τα δεδομένα και σηματοδοτεί στροφή στις νομισματικές πολιτικές των τραπεζών

Συνεργασία και λύσεις - Πού βρίσκεται τελικά η ευρωπαϊκή απάντηση για τη στεγαστική κρίση;

Ακριβά ενοίκια και στεγαστικά δάνεια έχουν επιδεινώσει την στεγαστική κρίση στην Ευρώπη - Τι ζητούν οι πολίτες

Έρχεται το τέλος του ΠΟΕ με τον Ντόναλντ Τραμπ;

Ο Παγκόσμιος Οργανισμός Εμπορίου (ΠΟΕ) έτσι κι αλλιώς δεν λειτουργεί υποδειγματικά. Με τον Ντόναλντ Τραμπ στον Λευκό Οίκο μάλλον θα καταρρεύσει. Ποιες θα είναι οι συνέπειες;

Μάριο Μόντι: «Η Ευρώπη δεν μπορεί άλλο να παραμείνει ένα βρέφος»

Ο πρώην πρωθυπουργός της Ιταλίας, Μάριο Μόντι μίλησε για την κρισιμότητα της επόμενης πενταετίας αλλά και για το δικαίωμα του βέτο

Στην ουρά οι τουρκικές εταιρείες για την ανοικοδόμηση της Συρίας

Πάνω από 11 δισ. δολάρια ήταν ήδη οι ζημιές σε 14 μεγάλες πόλεις και σε σημαντικούς κλάδους της οικονομίας από το 2023, σύμφωνα με την Παγκόσμια Τράπεζα

Θα έκανε τα πάντα για να τον... αποφύγει - Το αμερικανικό δίκτυο ABC και ο Τραμπ

Ο άλλοτε σύμβουλος του Μπιλ Κλίντον βρέθηκε στο στόχαστρο του Τραμπ και προκάλεσε μια διαμάχη με το δίκτυο ABC

Γιατί οι Millennials δεν αγοράζουν πλέον σπίτια;

Οι τιμές των σπιτιών δεν είναι το μόνο που εμποδίζει τους millennials να αγοράζουν ακίνητα - Τι άλλο τους ανησυχεί

Δεινόσαυροι σε συλλογές δισεκατομμυριούχων - Η μάχη στις δημοπρασίες

Οι δεινόσαυροι υφαρπάζονται από δισεκατομμυριούχους καθώς οι επιστήμονες δεν έχουν τέτοιους πόρους

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433