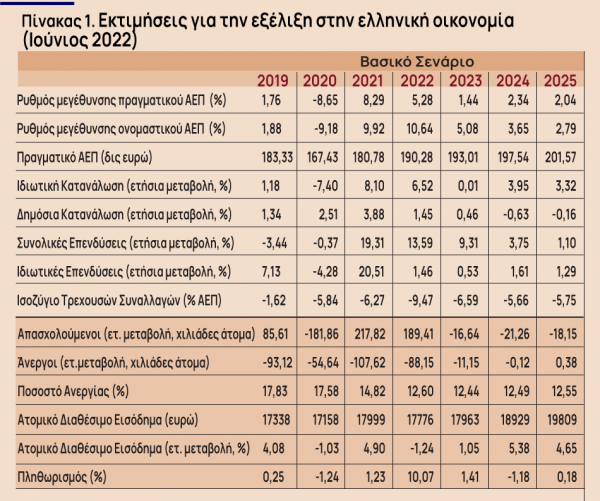

Η Oxford Economics δημοσιεύει δύο διαφορετικά σενάρια για τις μελλοντικές εξελίξεις. Το βασικό σενάριο που είναι και το πιο πιθανό να συμβεί καθώς και ένα κακό σενάριο με μικρότερη πιθανότητα εμφάνισης, που όμως είναι ενδεικτικό των επιδράσεων μιας κακής έκβασης που σχετίζεται με τα γεγονότα μεταξύ Ρωσίας και Ουκρανίας.

Στο βασικό σενάριο, αναμένουμε ότι η αύξηση του παγκόσμιου ΑΕΠ θα μειωθεί από 3% το 2022 σε μόλις 2,4% το 2023, πρόβλεψη που είναι κατά 0,6 ποσοστιαίες μονάδες χαμηλότερη από την πρόβλεψή της Oxford Economics πριν από ένα μήνα και πολύ κάτω από το μέσο όρο μετά τον ΑΕΠ. Οι κεντρικές τράπεζες επικεντρώνονται σταθερά στη μείωση του πληθωρισμού, ανεξάρτητα από το οικονομικό κόστος.

Το βασικό σενάριο προϋποθέτει ότι μια παγκόσμια ύφεση αποφεύγεται, αλλά οι πιθανότητες για ύφεση σε επίπεδο χώρας έχουν αυξηθεί, με την Ευρώπη να φαίνεται πλέον ιδιαίτερα ευάλωτη.

Οι βασικές υποθέσεις του σεναρίου αυτού είναι ότι:

• Μετά από ένα υποτονικό 1ο τρίμηνο για το 2022, αναμένεται ότι η παγκόσμια οικονομία θα έχει μόλις επεκταθεί το δεύτερο τρίμηνο. Εκτός από τα lockdown που οδήγησαν σε συρρίκνωση της κινεζικής οικονομίας, οι οικονομίες των ΗΠΑ και της ευρωζώνης αναμένεται να έχουν παραμείνει σε γενικές γραμμές στάσιμες κατά τη διάρκεια του δευτέρου τριμήνου. Παρ’ όλα αυτά, δεν φαίνεται ότι αυτή είναι η αρχή ενός βυθίσματος στην ύφεση.

• Βραχυπρόθεσμα, το άνοιγμα της κινεζικής οικονομίας, σε συνδυασμό με τη συνεχιζόμενη πολιτική τόνωση εκεί, θα παράσχει έγκαιρη ώθηση ανάπτυξης στην παγκόσμια οικονομία. Τόσο στις ΗΠΑ όσο και στην Ευρωζώνη, αναμένεται μια μικρή ανάκαμψη στην ανάπτυξη το τρίτο τρίμηνο του 2022.

• Θα πρέπει να αντιμετωπίζονται με προσοχή οι προοπτικές παγκόσμιας ανάπτυξης, ιδιαίτερα το τέταρτο τρίμηνο του τρέχοντος έτους και το πρώτο εξάμηνο του 2023. Ενώ φαίνεται ότι ο παγκόσμιος πληθωρισμός επιστρέφει στους ρυθμούς πριν από την πανδημία μέχρι τα τέλη του 2023, αυξάνονται οι προβλέψεις για τον πληθωρισμό για το επόμενο έτος. Ο υψηλότερος πληθωρισμός όχι μόνο θα μειώσει τις καταναλωτικές δαπάνες, αλλά θα καθυστερήσει επίσης το σημείο στο οποίο οι κεντρικές τράπεζες μπορούν να δηλώσουν με σιγουριά ότι ο πόλεμος κατά του πληθωρισμού έχει κερδηθεί.

• Ως αποτέλεσμα αυτού και της ρητορικής των ίδιων των κεντρικών τραπεζών, αναμένεται το επιτόκιο των κεφαλαίων της Fed να κορυφώνεται στο 3,75%-4%, δηλαδή 75 μονάδες βάσης υψηλότερα από ό,τι πριν από ένα μήνα. Αυτό αναμένεται να αυξήσει την πίεση σε άλλες κεντρικές τράπεζες για σύσφιξη, ιδίως δεδομένου ότι το δολάριο ΗΠΑ είναι πιθανό να παραμείνει ισχυρό. Ως εκ τούτου, περισσότερες αυξήσεις των επιτοκίων πολιτικής είναι πιθανές στο εγγύς μέλλον πέρα από τις ΗΠΑ.

Στο κακό σενάριο, ο πόλεμος αποδεικνύεται πιο παρατεταμένος και η διαταραχή της αγοράς ενέργειας πιο σοβαρή από ό,τι στο βασικό σενάριο.

Καθώς οι ρωσικές προμήθειες ενέργειας στην Ευρώπη έχουν περιοριστεί σοβαρά, οι τιμές του πετρελαίου και του φυσικού αερίου εκτινάσσονται στα ύψη. Σε ένα πλαίσιο επίμονα αυξημένου πληθωρισμού, οι προσδοκίες των νοικοκυριών για τον πληθωρισμό αυξάνονται και η εμπιστοσύνη επιδεινώνεται.

Καθώς το κλίμα της αγοράς επιδεινώνεται, οι τιμές των μετοχών πέφτουν απότομα. Οι ευρωπαϊκές μετοχές πέφτουν περισσότερο από 20% κάτω από το βασικό επίπεδο εντός έξι μηνών.

Με την αυστηρότερη νομισματική πολιτική να επιβαρύνει επίσης τη δραστηριότητα, η παγκόσμια ανάπτυξη επιβραδύνεται το 2023 σε 1,4 ποσοστιαίες μονάδες κάτω από το βασικό επίπεδο. Οι οικονομικές επιπτώσεις είναι σημαντικές, με ασθενέστερη παραγωγικότητα και υψηλότερη διαρθρωτική ανεργία να επιβαρύνουν την Ευρώπη ειδικά μεσοπρόθεσμα.

Οι βασικές υποθέσεις του σεναρίου αυτού είναι ότι:

• Η ρωσική προμήθεια φυσικού αερίου και πετρελαίου στην Ευρώπη τερματίζεται εντός του 2022. Η ρωσική παραγωγή πετρελαίου αρχίζει στη συνέχεια να ανακάμπτει και να συγκλίνει με τη βασική τιμή εν μέσω διαφοροποίησης των εξαγωγών προς άλλους εταίρους. Η διαταραχή της αγοράς ενέργειας είναι ευρεία και παρατεταμένη και ανεβάζει τις προσδοκίες για τον πληθωρισμό.

• Οι προσδοκίες για τον πληθωρισμό αυξάνονται παγκοσμίως, κατά 1% στην Ευρώπη και 0,75% στον υπόλοιπο κόσμο. Το σοκ αρχίζει να εξαφανίζεται αργότερα στο σενάριο, σε ένα πλαίσιο αυστηρότερης νομισματικής πολιτικής και πτώσης των τιμών της ενέργειας και του βασικού πληθωρισμού.

• Η αυστηροποίηση της πολιτικής επιταχύνεται. Στις ΗΠΑ, η Ομοσπονδιακή Τράπεζα αυξάνει τα επιτόκια πιο γρήγορα από ό,τι στο βασικό σενάριο. Στην Ευρωζώνη, η ΕΚΤ προχωρά στη βραχυπρόθεσμη σύσφιξη της γραμμής βάσης, παρά την αποδυνάμωση της δραστηριότητας, καθώς επιδιώκει να αντιμετωπίσει τις υψηλότερες προσδοκίες για τον πληθωρισμό. Η πολιτική είναι πιο αυστηρή από ότι στο βασικό σενάριο.

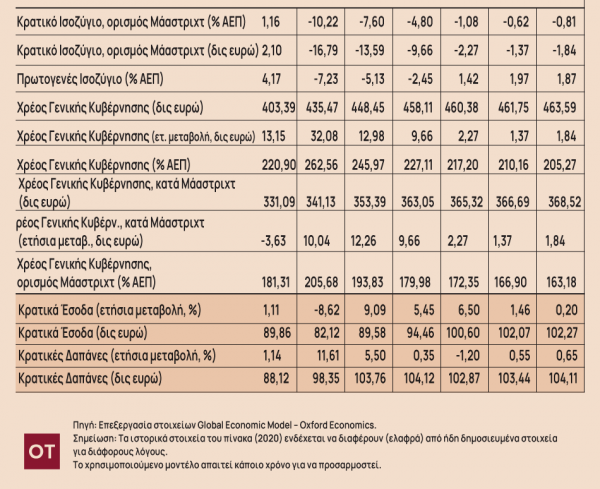

Τα διαγράμματα που ακολουθούν παρουσιάζουν την εξέλιξη του ρυθμού μεγέθυνσης του ΑΕΠ και του πληθωρισμού για την Ελλάδα, την Ευρωζώνη, τη Γαλλία και τη Γερμανία.

Ο ρυθμός μεγέθυνσης του ΑΕΠ στο βασικό σενάριο αναμένεται υψηλότερος το 2022 για την ελληνική οικονομία σε σχέση με τις άλλες οικονομίες, λίγο κάτω από το 2% για όλες τις οικονομίες το 2023. Επίσης, στο κακό σενάριο η μεγέθυνση του ΑΕΠ αναμένεται να είναι περισσότερο αρνητική στη Γερμανία, τη Γαλλία και την Ευρωζώνη σε σχέση με την Ελλάδα το 2023.

Ο ρυθμός πληθωρισμού κινείται σε αρκετά υψηλότερα επίπεδα για την ελληνική οικονομία σε σχέση με τις υπόλοιπες οικονομίες για το 2022, ενώ αναμένονται συνθήκες αποπληθωρισμού το 2024 κάτι που δεν αναμένεται για την Ευρωζώνη, τη Γαλλία και τη Γερμανία.

* O καθηγητής Παναγιώτης Πετράκης, επιστημονικός υπεύθυνος στο Τμήμα Έρευνας και Ανάπτυξης του Προγράμματος Συμπληρωματικής Εκπαίδευσης (E-learning) του Εθνικού και Καποδιστριακού Πανεπιστημίου Αθηνών με συνεργάτες τους Δρ Π.Χ. Κωστή και Δρ Κ.Η. Καυκά και ομάδα ερευνητών παράγουν τους δείκτες από τη Βάση Δεδομένων για Οικονομικές προβλέψεις.

Πηγές:

Δείκτης Ανάκαμψης: Υπολογισμοί του Τμήματος Έρευνας και Ανάπτυξης του Προγράμματος Συμπληρωματικής Εκπαίδευσης (E-learning) του ΕΚΠΑ.

Ημερήσιοι θάνατοι από covid-19: Our World in Data.

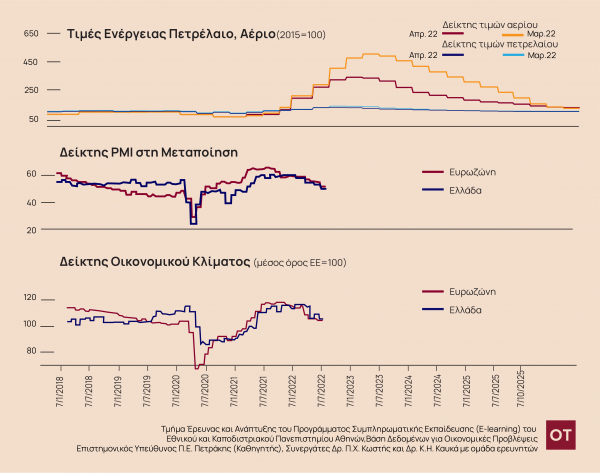

Ρυθμός μεγέθυνσης ΑΕΠ, Πληθωρισμός, Εναρμονισμένος Δείκτης Τιμών Καταναλωτή Ενέργειας, Τιμές ενέργειας: Πετρέλαιο, Αέριο: Oxford Economics – Global Economic Model.

Δείκτης PMI στη μεταποίηση: HIS Markit.

Δείκτης οικονομικού κλίματος: Διεύθυνση Οικονομικών και Χρηματοοικονομικών Υποθέσεων της Ευρωπαϊκής Επιτροπής.

Σημειώσεις:

Δείκτης Ανάκαμψης: Αποτελείται από πέντε επιμέρους δείκτες ο καθένας από τους οποίους από επιμέρους μεταβλητές με βάση της εξής μεθοδολογία.

Ημερήσιοι θάνατοι από covid-19: Πρόκειται για το μέσο όρο των ημερήσιων θανάτων από covid-19 σε εβδομαδιαία βάση.

Ρυθμός μεγέθυνσης ΑΕΠ: Πρόκειται για τον ετήσιο ρυθμό μεταβολής του ΑΕΠ σε σταθερές τιμές.

Πληθωρισμός: Πρόκειται για τον ετήσιο ρυθμό μεταβολής του γενικού επιπέδου τιμών.

Εναρμονισμένος Δείκτης Τιμών Καταναλωτή Ενέργειας: Πρόκειται για τον εναρμονισμένο Δείκτη Τιμών Καταναλωτή ή αλλιώς τον ετήσιο ρυθμό μεταβολής του επιπέδου τιμών προϊόντων ενέργειας.

Τιμές ενέργειας: Πετρέλαιο, Αέριο: Πρόκειται για δείκτες που παρουσιάζουν την τιμή του πετρελαίου και του αερίου με έτος βάσης το 2015, το οποίο λαμβάνει την τιμή 100.

Δείκτης PMI στη μεταποίηση: Πρόκειται για το Δείκτη Υπευθύνων Προμηθειών στον κλάδο της μεταποίησης που καταγράφει τόσο τα επίπεδα παραγωγής, όσο και τις προσδοκίες για την εξέλιξή της στο άμεσο μέλλον (περίπου 6 μήνες προβλεπτική ικανότητα). Τιμές άνω του 50 σημαίνουν ότι η τιμή είναι καλύτερη σε σχέση με του προηγούμενου μήνα και σηματοδοτεί καλές προοπτικές για τους επόμενους 6 περίπου μήνες.

Δείκτης οικονομικού κλίματος: Ο δείκτης οικονομικού κλίματος (ESI) είναι ένας σύνθετος δείκτης που στόχο έχει να παρακολουθεί τη μεταβολή του ΑΕΠ είναι ένας σταθμισμένος μέσος όρος απαντήσεων σε επιλεγμένες ερωτήσεις που απευθύνονται σε επιχειρήσεις και σε καταναλωτές και σκοπό έχουν να προσδιορίσουν το οικονομικό κλίμα.

Ακολουθήστε τον στοGoogle Newsκαι μάθετε πρώτοι όλες τις ειδήσεις

Δείτε όλες τις τελευταίεςΕιδήσειςαπό την Ελλάδα και τον Κόσμο, στον

Latest News

Η δύσκολη πρόκληση της ΕΚΤ στην πολιτική μείωσης των επιτοκίων

Η ΕΚΤ καλείται να ισορροπήσει ανάμεσα στη στήριξη της οικονομίας και στη διατήρηση σταθερού πληθωρισμού

Γιώργος Αλογοσκούφης: Πριν και Μετά τη Μεταπολίτευση Θεσμοί, Πολιτική και Οικονομία στην Ελλάδα

O Γ. Αλογοσκούφης εξετάζει, αναλύει και ερμηνεύει την εξέλιξη του κράτους και της οικονομίας της μεταπολεμικής Ελλάδας, πριν και μετά τη μεταπολίτευση του 1974

Πού βλέπουν 28 οίκοι το ΑΕΠ και τον πληθωρισμό το 2025 και 2026

Σύμφωνα με τη Focus Economics o ρυθμός μεταβολής του ΑΕΠ προβλέπεται το 2025 να κυμανθεί κοντά στην πρόβλεψη του 2024

Ημέρα Εθελοντισμού στο Οικονομικό Πανεπιστήμιο Αθηνών

Το ΟΠΑ επιβραβεύει 115 φοιτήτριες και φοιτητές για την προσφορά τους

Grant Thornton και Οικονομικό Πανεπιστήμιο στηρίζουν τους μαθητές της ακριτικής Ελλάδας

Ο.Π.Α. και Grant Thornton υποδέχθηκαν τους μαθητές οι οποίοι είχαν την ευκαιρία να συζητήσουν για τον επαγγελματικό προσανατολισμό και τις δυνατότητες επαγγελματικής αποκατάστασης

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433