Οι νέοι επενδυτές αλλά και όλοι όσοι αρχίζουν να αποταμιεύουν, έχουν πολλά μαθήματα να πάρουν. Τα κυριότερα από αυτά είναι κλασικά.

Ξεκινήστε νωρίς για να δώσετε χρόνο στη «μαγεία» του ανατοκισμού να δράσει. Μειώστε τα έξοδα για να μην ακυρωθεί αυτή η μαγεία.

Διαφοροποιήστε. Μην προσπαθείτε να χρονομετρήσετε την αγορά, εκτός αν αυτό είναι η δουλειά σας. Επιμείνετε στη στρατηγική σας ακόμη και όταν οι τιμές πέφτουν κατακόρυφα και ο ουρανός φαίνεται να πέφτει.

Μην την καταστρέφετε κυνηγώντας καυτά περιουσιακά στοιχεία όταν η αγορά είναι στα ύψη, οι άλλοι πλουτίζουν και εσείς ζηλεύετε.

BNP Paribas: Εγχειρίδιο για όσους θέλουν να επενδύσουν στην ΑΙ – Οι 9 αρχές

Αυτός ο ξεπερασμένος πλέον από τον χρόνο κατάλογος, χρειάζεται μια ακόμη προσθήκη, ειδικά για τους σημερινούς νέους:

Δεν θα απολαύσετε τίποτα παρόμοιο με τις αποδόσεις που έκαναν οι γονείς σας.

Ακόμη και αν συνυπολογίσουμε την παγκόσμια χρηματοπιστωτική κρίση του 2007-09, οι τέσσερις δεκαετίες έως το 2021 ήταν μια χρυσή εποχή για τους επενδυτές. Ένας μεγάλος δείκτης παγκόσμιων μετοχών σημείωσε ετήσια πραγματική απόδοση 7,4%.

Αυτό όχι μόνο ήταν πολύ πάνω από το ποσοστό του 4,3% για τις προηγούμενες οκτώ δεκαετίες, αλλά συνοδεύτηκε από μια εκπληκτική πορεία στην αγορά ομολόγων. Κατά την ίδια περίοδο, τα παγκόσμια ομόλογα σημείωσαν ετήσιες πραγματικές αποδόσεις 6,3% – ένα πολύ καλύτερο αποτέλεσμα από το 0% των προηγούμενων 80 ετών.

Η μόνιμη επωδός του κλάδου της διαχείρισης περιουσιακών στοιχείων -ότι η απόδοση του παρελθόντος δεν αποτελεί εγγύηση για τις μελλοντικές αποδόσεις- σπάνια ήταν πιο εύστοχη. Εάν οι αποδόσεις της αγοράς επανέλθουν στους μακροχρόνιους μέσους όρους, η διαφορά για τους σημερινούς νέους επενδυτές (που ορίζονται ως κάτω των 40 ετών) θα είναι τεράστια.

Οι καλές εποχές

Συμπεριλαμβανομένων και των ισχνών ετών πριν από τη δεκαετία του 1980 και των καλύτερων ετών μετά, αυτοί οι μακροχρόνιοι μέσοι όροι είναι 5% και 1,7% ετησίως για τις μετοχές και τα ομόλογα αντίστοιχα. Μετά από 40 χρόνια τέτοιων αποδόσεων, η πραγματική αξία 1 δολαρίου που επενδύεται σε μετοχές θα είναι 7,04 δολάρια και σε ομόλογα 1,96 δολάρια. Για όσους επενδύουν σε 40 χρόνια μέχρι το 2021, τα αντίστοιχα ποσά ήταν 17,38 δολάρια και 11,52 δολάρια.

Αυτό δημιουργεί δύο πηγές κινδύνου για τους επενδυτές που ξεκινούν τώρα. Η πρώτη είναι να κοιτάξουν την πρόσφατη ιστορία και να συμπεράνουν ότι οι αγορές είναι πιθανό να συμβάλουν πολύ περισσότερο στον πλούτο τους από ό,τι θα έδειχνε μια μακροπρόθεσμη θεώρηση.

Μια επακόλουθη συνέπεια είναι ότι καταλήγουν να αποταμιεύουν πολύ λίγα για τη συνταξιοδότηση, υποθέτοντας ότι οι αποδόσεις των επενδύσεων θα καλύψουν το υπόλοιπο. Το δεύτερο είναι ακόμη πιο αποθαρρυντικό: ότι τα χρόνια ασυνήθιστα «ζουμερών» αποδόσεων δεν έχουν απλώς δώσει στους επενδυτές μη ρεαλιστικά υψηλές ελπίδες, αλλά έχουν καταστήσει πιο πιθανό ότι έρχονται χαμηλές αποδόσεις.

Ο Antti Ilmanen της AQR, ενός hedge fund, εκθέτει αυτή την υπόθεση στο βιβλίο “Investing Amid Low Expected Returns” (Επενδύσεις εν μέσω χαμηλών αναμενόμενων αποδόσεων), που δημοσιεύθηκε πέρυσι.

Γίνεται πιο εύκολα κατανοητή αν αναλογιστεί κανείς τη μακρά πτώση των αποδόσεων των ομολόγων που ξεκίνησε τη δεκαετία του 1980. Δεδομένου ότι οι τιμές κινούνται αντιστρόφως ανάλογα με τις αποδόσεις, η πτώση αυτή οδήγησε σε μεγάλα κεφαλαιακά κέρδη για τους κατόχους ομολόγων – την πηγή των υψηλών αποδόσεων που απολάμβαναν κατά τη διάρκεια αυτής της περιόδου.

Ωστόσο, όσο πλησίαζαν οι αποδόσεις στο μηδέν, τόσο μειώνονταν τα περιθώρια για κεφαλαιακά κέρδη στο μέλλον. Τα τελευταία χρόνια, και ιδίως τους τελευταίους μήνες, οι αποδόσεις έχουν ανέβει απότομα, με την ονομαστική απόδοση του δεκαετούς αμερικανικού δημοσίου να αυξάνεται από 0,5% το 2020 σε 4,5% σήμερα.

Αυτό εξακολουθεί να μην αφήνει ούτε κατά διάνοια τόσο μεγάλο περιθώριο για μελλοντικά κεφαλαιακά κέρδη όσο η απόδοση κοντά στο 16% στις αρχές της δεκαετίας του 1980.

Μετοχές

Η ίδια λογική ισχύει και για τις μετοχές, όπου οι αποδόσεις των μερισμάτων και των κερδών (οι κύριες πηγές των αποδόσεων των μετοχών) μειώθηκαν παράλληλα με τα επιτόκια. Και πάλι, ένα αποτέλεσμα ήταν τα απρόσμενα κέρδη αποτίμησης που απολάμβαναν οι μέτοχοι.

Οι μακροπρόθεσμες προοπτικές για τις μετοχές, οι οποίες ιστορικά αποτελούσαν την κύρια πηγή αποδόσεων των επενδυτών, παραμένουν αμυδρές. Αν και οι τιμές έπεσαν πέρυσι, πέρασαν το μεγαλύτερο μέρος του τρέχοντος έτους πραγματοποιώντας μια ισχυρή ανάκαμψη.

Όλα αυτά καθιστούν ασυνήθιστα σημαντικό για τους νέους αποταμιευτές να λαμβάνουν λογικές επενδυτικές αποφάσεις.

Τα καλά νέα είναι ότι οι σημερινοί νέοι έχουν καλύτερη πρόσβαση σε χρηματοοικονομικές πληροφορίες, εύχρηστες επενδυτικές πλατφόρμες και αμοιβαία κεφάλαια χαμηλού κόστους από οποιαδήποτε άλλη γενιά πριν από αυτούς. Τα κακά νέα είναι ότι πάρα πολλοί πέφτουν θύματα παγίδων που θα συμπιέσουν τις ήδη πενιχρές αναμενόμενες αποδόσεις τους.

Μετρητά

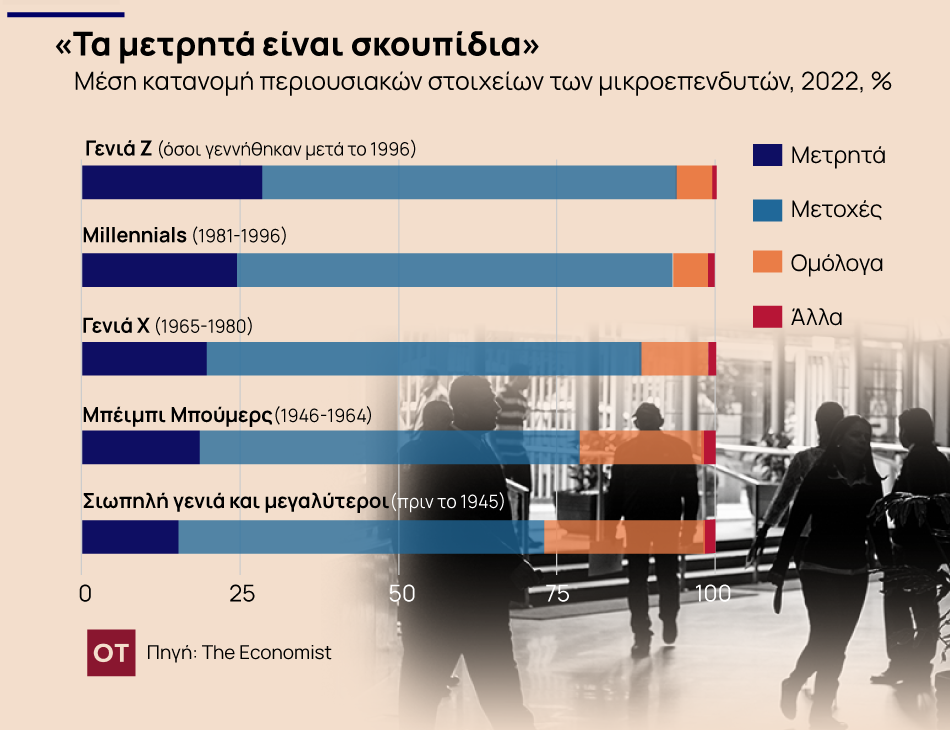

Η κατοχή πολλών μετρητών – είναι μια παλιά παγίδα. Ωστόσο, οι νέοι είναι ιδιαίτερα ευάλωτοι. Η ανάλυση 7 εκατομμυρίων λογαριασμών λιανικής από την Vanguard, έναν κολοσσό διαχείρισης περιουσιακών στοιχείων, στο τέλος του 2022 διαπίστωσε ότι οι νεότερες γενιές διαθέτουν περισσότερα μετρητά από ό,τι οι μεγαλύτερες.

Το μέσο χαρτοφυλάκιο για τη γενιά Z (γεννημένη μετά το 1996) ήταν 29% μετρητά, σε σύγκριση με το 19% των baby-boomers.

Όποιο κι αν είναι το κίνητρό της, η προτίμηση των νέων επενδυτών στα μετρητά τους αφήνει εκτεθειμένους στον πληθωρισμό και στο κόστος ευκαιρίας που συνεπάγεται η απώλεια αποδόσεων αλλού.

Οι μήνες που ακολουθούν την έρευνα της Vanguard στα τέλη του 2022 αποτελούν χαρακτηριστικό παράδειγμα. Οι τιμές των μετοχών αυξήθηκαν κατακόρυφα, σημειώνοντας κέρδη που όσοι είχαν πουλήσει θα είχαν χάσει.

Παρά τις αυξήσεις των επιτοκίων των κεντρικών τραπεζών, για τα μετρητά που διακρατούνται σε σύγχρονες επενδυτικές πλατφόρμες η τυπική απόδοση είναι ακόμη χαμηλότερη από εκείνη των συναλλαγματικών. Τα μετρητά θα δυσκολευτούν να διατηρήσουν την αγοραστική δύναμη των επενδυτών, πόσο μάλλον να την αυξήσουν.

Ομόλογα

Η δεύτερη παγίδα είναι το είδωλο της πρώτης: η απροθυμία να κατέχουν ομόλογα, την άλλη «ασφαλή» κατηγορία περιουσιακών στοιχείων μετά τα μετρητά.

Αποτελούν μόλις το 5% του τυπικού χαρτοφυλακίου της γενιάς Z, σε σύγκριση με το 20% για τους baby-boomers, και κάθε γενιά είναι λιγότερο πιθανό να επενδύσει σε αυτά από την προηγούμενη.

Ενώ οι baby-boomers κατέχουν περισσότερα ομόλογα από ό,τι μετρητά, η αναλογία μεταξύ των δύο στο χαρτοφυλάκιο του τυπικού millennial είναι 1:4. Για τη γενιά Z είναι 1:6.

Αλλά ακόμη και αν η περιφρόνηση για τα ομόλογα είναι κατανοητή, δεν είναι σοφή. Τώρα προσφέρουν υψηλότερες αποδόσεις από ό,τι στη δεκαετία του 2010.

Το πιο σημαντικό είναι ότι έχουν την τάση να ξεπερνούν τον πληθωρισμό, κάτι που δεν συμβαίνει με τα μετρητά. Η μακροχρόνια πραγματική απόδοση των αμερικανικών ομολόγων από το 1900 είναι 1,7% ετησίως – όχι πολύ σε σύγκριση με τις μετοχές, αλλά πολύ περισσότερο από τα μετρητά.

Η καλύτερη επενδυτική συμβουλή

Εν τω μεταξύ, οι επενδυτικές συνήθειες που διαμορφώνουν μπορεί κάλλιστα να διαρκέσουν για κάποιο χρονικό διάστημα. Ο κ. Reed της Vanguard επισημαίνει στοιχεία που αποδεικνύουν ότι οι πρώιμες εμπειρίες των επενδυτών από τις αγορές διαμορφώνουν τις κατανομές τους για πολλά χρόνια.

Ο διάμεσος επενδυτής που ξεκίνησε το 1999, όταν διογκώθηκε η φούσκα των dotcom, εξακολουθούσε να κατέχει το 86% του χαρτοφυλακίου του σε μετοχές το 2022.

Για όσους ξεκίνησαν το 2004, όταν οι μνήμες από το σκάσιμο της φούσκας ήταν ακόμη νωπές, το αντίστοιχο ποσοστό ήταν μόλις 72%.

Ως εκ τούτου, είναι πολύ πιθανό οι σημερινοί νέοι επενδυτές να επιλέγουν στρατηγικές που θα ακολουθήσουν για τις επόμενες δεκαετίες.

Η πραγματεία του κ. Ilmanen για τις χαμηλές αναμενόμενες αποδόσεις ξεκινά με την «προσευχή της γαλήνης», η οποία ζητά «τη γαλήνη να αποδεχθώ τα πράγματα που δεν μπορώ να αλλάξω, το θάρρος να αλλάξω τα πράγματα που μπορώ και τη σοφία να γνωρίζω τη διαφορά».

Ίσως είναι η καλύτερη επενδυτική συμβουλή που υπάρχει.

Latest News

Τα 24ωρο των κεντρικών τραπεζών - Με μπαράζ μειώσεων στα επιτόκια κλείνει το 2024

Το 2025 αλλάζει σημαντικά τα δεδομένα και σηματοδοτεί στροφή στις νομισματικές πολιτικές των τραπεζών

Συνεργασία και λύσεις - Πού βρίσκεται τελικά η ευρωπαϊκή απάντηση για τη στεγαστική κρίση;

Ακριβά ενοίκια και στεγαστικά δάνεια έχουν επιδεινώσει την στεγαστική κρίση στην Ευρώπη - Τι ζητούν οι πολίτες

Έρχεται το τέλος του ΠΟΕ με τον Ντόναλντ Τραμπ;

Ο Παγκόσμιος Οργανισμός Εμπορίου (ΠΟΕ) έτσι κι αλλιώς δεν λειτουργεί υποδειγματικά. Με τον Ντόναλντ Τραμπ στον Λευκό Οίκο μάλλον θα καταρρεύσει. Ποιες θα είναι οι συνέπειες;

Μάριο Μόντι: «Η Ευρώπη δεν μπορεί άλλο να παραμείνει ένα βρέφος»

Ο πρώην πρωθυπουργός της Ιταλίας, Μάριο Μόντι μίλησε για την κρισιμότητα της επόμενης πενταετίας αλλά και για το δικαίωμα του βέτο

Στην ουρά οι τουρκικές εταιρείες για την ανοικοδόμηση της Συρίας

Πάνω από 11 δισ. δολάρια ήταν ήδη οι ζημιές σε 14 μεγάλες πόλεις και σε σημαντικούς κλάδους της οικονομίας από το 2023, σύμφωνα με την Παγκόσμια Τράπεζα

Θα έκανε τα πάντα για να τον... αποφύγει - Το αμερικανικό δίκτυο ABC και ο Τραμπ

Ο άλλοτε σύμβουλος του Μπιλ Κλίντον βρέθηκε στο στόχαστρο του Τραμπ και προκάλεσε μια διαμάχη με το δίκτυο ABC

Γιατί οι Millennials δεν αγοράζουν πλέον σπίτια;

Οι τιμές των σπιτιών δεν είναι το μόνο που εμποδίζει τους millennials να αγοράζουν ακίνητα - Τι άλλο τους ανησυχεί

Δεινόσαυροι σε συλλογές δισεκατομμυριούχων - Η μάχη στις δημοπρασίες

Οι δεινόσαυροι υφαρπάζονται από δισεκατομμυριούχους καθώς οι επιστήμονες δεν έχουν τέτοιους πόρους

Ιράν: Νέα πτώση για το ριαλ έναντι του δολαρίου

Συνεχίζεται η καταβαράθρωση του νομίσματος του Ιράν έναντι του δολαρίου. Το ριάλ έπεσε στα 756.000 ανά δολάριο

Μπροστά στην απαγόρευση του TikTok - Πώς προετοιμάζονται οι αγορές μόδας και ομορφιάς

Το timing της απαγόρευσης έρχεται αν και κατά τη φετινή εορταστική σεζόν, οι πωλήσεις του TikTok Shop έχουν αυξηθεί κατακόρυφα

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433