Δεν έχει περάσει πολύς καιρός, από τότε που οι κεντρικές τράπεζες των μεγάλων οικονομιών μιλούσαν για παροδικό πληθωρισμό και ευελπιστούσαν ότι θα μπορούσαν να προχωρήσουν σε σύσφιξη της νομισματικής τους πολιτικής πολύ σταδιακά.

Τότε φαινόταν ότι ο πληθωρισμός καθοδηγείται από ένα ασυνήθιστο μείγμα κλυδωνισμών στην προσφορά, οι οποίοι συνδέονται με την πανδημία και αργότερα την εισβολή της Ρωσίας στην Ουκρανία. Και μάλιστα υπήρχε η εκτίμηση ότι θα μειωνόταν γρήγορα μόλις εκτονωθούν αυτές οι πιέσεις.

Τώρα, με τον πληθωρισμό να σκαρφαλώνει σε υψηλά πολλών δεκαετιών και τις πιέσεις των τιμών να διευρύνονται στα στεγαστικά και άλλες υπηρεσίες, οι κεντρικές τράπεζες αναγνωρίζουν την ανάγκη να κινηθούν επειγόντως. ώστε να αποφευχθεί ένα μεγάλο πλήγμα στην αξιοπιστία τους.

Όπως τονίζουν σε ανάλυσή του οι οικονομολόγοι του Διεθνούς Νομισματικού Ταμείου, Tobias Adrian , Christopher Erceg και Fabio Natalucci, οι υπεύθυνοι χάραξης πολιτικής θα πρέπει να δώσουν προσοχή στα διδάγματα του παρελθόντος και να είναι αποφασιστικοί ώστε να αποφύγουν δυνητικά πιο επώδυνες και ενοχλητικές προσαρμογές αργότερα.

Διαβάστε επίσης – Ενα επίκαιρο βιβλίο για τις Κεντρικές Τράπεζες

Στη μελέτη τους αναφέρουν ότι η Federal Reserve, η Τράπεζα του Καναδά και η Τράπεζα της Αγγλίας έχουν ήδη αυξήσει σημαντικά τα επιτόκια, προαναγγέλλοντας συνεχίση της επιθετικής πολιτικής φέτος. Η Ευρωπαϊκή Κεντρική Τράπεζα αύξησε πρόσφατα τα επιτόκια για πρώτη φορά σε περισσότερο από μια δεκαετία.

Υψηλότερα πραγματικά επιτόκια

Οι ενέργειες των κεντρικών τραπεζών σχετικά με την πιθανή πορεία της πολιτικής που θα ακολουθήσουν οδήγησαν σε σημαντική αύξηση των πραγματικών (δηλαδή, προσαρμοσμένων στον πληθωρισμό) επιτοκίων του δημόσιου χρέους από την αρχή του έτους.

Ενώ τα βραχυπρόθεσμα πραγματικά επιτόκια εξακολουθούν να είναι αρνητικά, η καμπύλη των πραγματικών προθεσμιακών επιτοκίων στις Ηνωμένες Πολιτείες έχει αυξηθεί σε ένα εύρος μεταξύ 0,5 και 1 τοις εκατό.

Το ΔΝΤ επισημαίνει επίσης ότι, η καμπύλη των πραγματικών προθεσμιακών επιτοκίων στη ζώνη του ευρώ, σε αντιστοιχία με τα γερμανικά ομόλογα, έχει επίσης μετατοπιστεί προς τα πάνω, αν και παραμένει βαθιά αρνητική.

Πραγματικά επιτόκια

Τα υψηλότερα πραγματικά επιτόκια των κρατικών ομολόγων προκάλεσαν ακόμη μεγαλύτερη αύξηση του κόστους δανεισμού για τους καταναλωτές και τις επιχειρήσεις και συνέβαλαν σε απότομες μειώσεις των τιμών των μετοχών παγκοσμίως. Η άποψη τόσο των κεντρικών τραπεζών όσο και των αγορών φαίνεται να είναι ότι αυτή η αυστηροποίηση των χρηματοπιστωτικών συνθηκών θα είναι αρκετή για να ωθήσει τον πληθωρισμό στα επίπεδα-στόχους σχετικά γρήγορα.

Για παράδειγμα, οι μετρήσεις των προσδοκιών για τον πληθωρισμό που βασίζονται στην αγορά υποδεικνύουν μια επιστροφή του πληθωρισμού στο 2% περίπου μέσα στα επόμενα δύο ή τρία χρόνια τόσο για τις Ηνωμένες Πολιτείες όσο και για τη Γερμανία. Οι προβλέψεις της κεντρικής τράπεζας, όπως οι τελευταίες τριμηνιαίες προβλέψεις της Fed, υποδεικνύουν παρόμοια συγκράτηση του ρυθμού αύξησης των τιμών, όπως και οι έρευνες οικονομολόγων και επενδυτών.

Αυτό φαίνεται να είναι μια λογική βάση για διάφορους λόγους:

- Η νομισματική και δημοσιονομική αυστηροποίηση αναμένεται να μειώσει τη ζήτηση τόσο για ενεργειακά όσο και για μη ενεργειακά αγαθά, ειδικά σε κατηγορίες ευαίσθητων σε τόκους, όπως τα διαρκή καταναλωτικά αγαθά. Αυτό θα έχει ως αποτέλεσμα να αυξάνονται οι τιμές των αγαθών με βραδύτερο ρυθμό ή ακόμη και να πέφτουν, και μπορεί επίσης να ωθήσει τις τιμές της ενέργειας χαμηλότερα απουσία πρόσθετων διαταραχών στις αγορές εμπορευμάτων.

- Οι πιέσεις από την πλευρά της προσφοράς θα πρέπει να μειωθούν καθώς η πανδημία υποχωρεί και τα lockdown και οι διακοπές παραγωγής γίνονται λιγότερο συχνές.

- Η βραδύτερη οικονομική ανάπτυξη θα ωθήσει τελικά τον πληθωρισμό στον τομέα των υπηρεσιών και θα περιορίσει την αύξηση των μισθών.

Ο πληθωρισμός είναι υψηλός

Ωστόσο, το μέγεθος της έκρηξης του πληθωρισμού ήταν μια έκπληξη για τις κεντρικές τράπεζες και τις αγορές και εξακολουθεί να υπάρχει ουσιαστική αβεβαιότητα σχετικά με τις προοπτικές του.

Είναι πιθανό ο πληθωρισμός να μειωθεί πιο γρήγορα από ό,τι οραματίζονται οι κεντρικές τράπεζες, ειδικά εάν χαλαρώσουν οι διαταραχές της αλυσίδας εφοδιασμού και η σύσφιξη της παγκόσμιας πολιτικής έχει ως αποτέλεσμα τη γρήγορη πτώση των τιμών της ενέργειας και των αγαθών.

Έντονα ανοδικοί κίνδυνοι

Ακόμα κι έτσι, οι κίνδυνοι πληθωρισμού φαίνονται έντονα ανοδικοί. Υπάρχει σημαντικός κίνδυνος να παγιωθεί ο υψηλός πληθωρισμός και να αποσταθεροποιηθούν οι προσδοκίες για τις τιμές.

Οι ρυθμοί πληθωρισμού στις υπηρεσίες – για τα πάντα, από τα ενοίκια κατοικιών έως τις προσωπικές υπηρεσίες – φαίνεται να αυξάνονται περαιτέρω από τα ήδη αυξημένα επίπεδα και είναι απίθανο να μειωθούν γρήγορα. Αυτές οι πιέσεις μπορεί να ενισχυθούν από την ταχεία αύξηση των ονομαστικών μισθών. Σε χώρες με ισχυρές αγορές εργασίας, οι ονομαστικοί μισθοί θα μπορούσαν να αρχίσουν να αυξάνονται γρήγορα, ταχύτερα από ό,τι θα μπορούσαν να απορροφήσουν οι επιχειρήσεις, με τη σχετική αύξηση του κόστους εργασίας ανά μονάδα προϊόντος να μεταφέρεται στις τιμές.

Αυτές οι συνέπειες θα μπορούσαν να μεταφραστούν σε πιο επίμονο πληθωρισμό και αυξανόμενες προσδοκίες για τον πληθωρισμό. Τέλος, μια περαιτέρω εντατικοποίηση των γεωπολιτικών εντάσεων που πυροδοτεί μια ανανεωμένη άνοδο των τιμών της ενέργειας ή ενισχύει τις υπάρχουσες διαταραχές θα μπορούσε επίσης να προκαλέσει μια μεγαλύτερη περίοδο υψηλού πληθωρισμού.

Μπορεί να χρειαστεί πιο επιθετική πολιτική

Το κόστος μείωσης του πληθωρισμού μπορεί να αποδειχθεί σημαντικά υψηλότερο εάν επιβεβαιωθούν οι ανοδικοί κίνδυνοι και παγιωθεί ο υψηλός πληθωρισμός. Σε αυτή την περίπτωση, οι κεντρικές τράπεζες θα πρέπει να είναι πιο αποφασιστικές και να σφίξουν πιο επιθετικά τη νομισματική τους πολιτική.

Εν μέσω ενδείξεων ήδη χαμηλής ρευστότητας, η ταχύτερη αύξηση των επιτοκίων μπορεί να οδηγήσει σε περαιτέρω απότομη πτώση των τιμών των περιουσιακών στοιχείων κινδύνου – επηρεάζοντας τις μετοχές, τις πιστώσεις και τα περιουσιακά στοιχεία των αναδυόμενων αγορών.

Η σύσφιξη των χρηματοοικονομικών συνθηκών μπορεί κάλλιστα να είναι άτακτη, δοκιμάζοντας την ανθεκτικότητα του χρηματοπιστωτικού συστήματος και ασκώντας ιδιαίτερα μεγάλες πιέσεις στις αναδυόμενες αγορές.

Το βασικό μάθημα του παρελθόντος

Οι αναλυτές του ΔΝΤ καταλήγουν λέγοντας ότι η αποκατάσταση της σταθερότητας των τιμών είναι υψίστης σημασίας και είναι απαραίτητη προϋπόθεση για βιώσιμη οικονομική ανάπτυξη. Ένα βασικό μάθημα του υψηλού πληθωρισμού στις δεκαετίες του 1960 και του 1970 ήταν ότι η πολύ αργή κίνηση για να τον περιοριστεί συνεπάγεται μια πολύ πιο δαπανηρή μεταγενέστερη σύσφιξη για την εκ νέου αποκατάσταση της αξιοπιστίας της πολιτικής. Θα είναι σημαντικό για τις κεντρικές τράπεζες να διατηρήσουν αυτή την εμπειρία σταθερά στο στόχαστρό τους καθώς θα διασχίζουν τον δύσκολο δρόμο που θα ακολουθήσουν.

Latest News

Στο 2,7% - ως αναμενόταν- ο αμερικανικός πληθωρισμός τον Νοέμβριο

Η αύξηση είναι η μεγαλύτερη των τελευταίων εφτά μηνών - Πώς θα επηρεάσει την απόφαση της Fed

Ανακατεύουν την τράπουλα της ηγεσίας οι γερμανικές αυτοκινητοβιομηχανίες - Οι αλλαγές σε BMW και Mercedes

Οι μεγάλες γερμανικές αυτοκινητοβιομηχανίες προχωρούν σε διαρθρωτικές αλλαγές ηγετικών στελεχών για να σώσουν την «παρτίδα»

Reuters: Σχέδια για υποτίμηση του γουάν ενόψει του Trump 2.0

Αποκλειστικό δημοσίευμα του Reuters αναφέρει τα σχέδια της Κίνας για να αντιμετωπίσει τους δασμούς Τραμπ

Ισχυρό ξεκίνημα για την Inditex στην εορταστική περίοδο

Η Inditex φαίνεται πως πηγαίνει καλύτερα μετά τα αποτελέσματα τρίτου τριμήνου τα οποία ήταν κάτω από τις προβλέψεις

![Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/07/ot_greek_economy-600x352.png)

Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]

Η καθιερωμένη ανάλυση του Economist για το ποια οικονομία τα πήγε καλύτερα το έτος που ολοκληρώνεται σε λίγες ημέρες

Reuters: Το κενό ηγεσίας επιδεινώνει την οικονομική δυσπραγία της Ευρώπης

Αν και η Ευρώπη υπερηφανεύεται για την ανοικτή οικονομία της, οι πιο άμεσες προκλήσεις εντοπίζονται στο εμπόριο, αναφέρει το Reuters

Περιστέρια και γεράκια στην ΕΚΤ - Όταν η βασική διαφωνία δεν είναι στα επιτόκια

Την Πέμπτη πραγματοποιείται η τελευταία για φέτος συνεδρίαση της ΕΚΤ - Τα στοιχήματα για τα επιτόκια

Η οικονομική πολιτική του Τραμπ θα φέρει «καταστροφή», προειδοποιεί ο Μπάιντεν

Ο Τζο Μπάιντεν προειδοποίησε εναντίον της εφαρμογής του προγράμματος Project 2025 που φέρεται να ενστερνίζεται ο Ντόναλντ Τραμπ

Είναι ένας ανταγωνιστικός κόσμος - Ποιοι πληρώνονται καλύτερα σήμερα;

Η διεθνής αγορά εργασίας αναγκάζει ορισμένες εταιρείες να πληρώνουν περισσότερα σε... φθηνότερες περιοχές

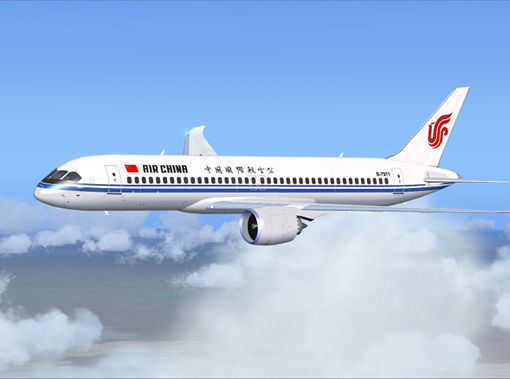

Πώς οι κινεζικές αεροπορικές βρέθηκαν να κυριαρχούν στις πτήσεις από Ευρώπη σε Ασία

Οι κινεζικές αεροπορικές εκμεταλλεύονται τις ρωσικές αντι-κυρώσεις και επεκτείνουν τα δρομολόγιά τους

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433