Το ράλι των ομολόγων που ξέσπασε μετά την έκθεση για τον πληθωρισμό στις ΗΠΑ αυτή την εβδομάδα ήταν η στιγμή που περίμενε ο βετεράνος της Wall Street, Μπομπ Μισέλ.

Ο επικεφαλής επενδύσεων του τμήματος σταθερού εισοδήματος της J.P. Morgan Asset Management προετοιμάζεται για το ράλι ομολόγων από τα τέλη του περασμένου έτους. Ο Μισέλ έχει χτίσει ένα βαρύ βιογραφικό στην παγκόσμια χρηματοπιστωτική αγορά. Πριν περάσει την πόρτα της JP Morgan το 2008 ήταν στην Schroder Investment Management για δέκα χρόνια, με πιο πρόσφατη θητεία ως παγκόσμιος επικεφαλής του τμήματος σταθερού εισοδήματος στο Λονδίνο. Προηγουμένως, ήταν διευθύνων σύμβουλος στην BlackRock από το 1995 έως το 1998, υπεύθυνος για τη διαχείριση βασικών χαρτοφυλακίων ομολόγων και την ανάπτυξη πιστωτικών στρατηγικών. Πριν από αυτό, εργάστηκε στην FirstBoston Asset Management ως επικεφαλής του τμήματος σταθερού εισοδήματος στις ΗΠΑ και στην Brown Brothers Harriman διαχειριζόμενος φορολογητέα χαρτοφυλάκια συνολικής απόδοσης για ιδρύματα εκτός ΗΠΑ.

Σήμερα είναι επικεφαλής του τμήματος της JP Morgan που διαχειριζέται περιουσιακά στοιχεία αξίας 626 δισ. δολάρια. Ο Μισέλ έχει τοποθετηθεί σε κρατικά ομόλογα υψηλής ποιότητας, πιστωτικά ομόλογα και χρέος αναδυόμενων αγορών, καθώς αυτά έπεσαν στα χαμηλότερα επίπεδα πολλών ετών. Εκτιμά ότι εδώ και καιρό ότι η αμερικανική οικονομία θα εισέλθει σε ύφεση, καθώς η Ομοσπονδιακή Τράπεζα των ΗΠΑ επέλεξε να συσφίγξει επιθετικά τη νομισματική πολιτική.

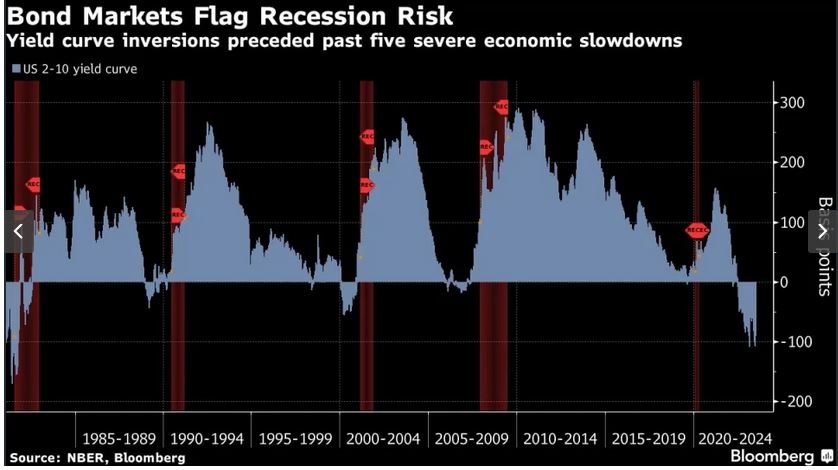

Έτσι, όταν είδε τον πληθωρισμό στη μεγαλύτερη οικονομία του κόσμου να επιβραδύνεται περισσότερο από ό,τι είχαν προβλέψει οι οικονομολόγοι, ήταν πεπεισμένος ότι αυτή είναι η αρχή ενός παρατεταμένου ράλι. Ο Μισέλ λέει ότι η βαθιά ανεστραμμένη καμπύλη αποδόσεων των αμερικανικών ομολόγων σημαίνει πρόβλημα και εκτιμά ότι η Fed θα αναγκαστεί να μειώσει τα επιτόκια μέχρι το τέλος του 2023.

«Όλο και περισσότεροι δείκτες βρίσκονται σε επίπεδα που βλέπεις μόνο σε ύφεση. Αγοράζουμε κάθε εφεδρεία στις αποδόσεις» εξηγεί στο Bloomberg. «Η σημαντική σύσφιγξη της κεντρικής τράπεζας αρχίζει να δαγκώνει δυνατά την πραγματική οικονομία».

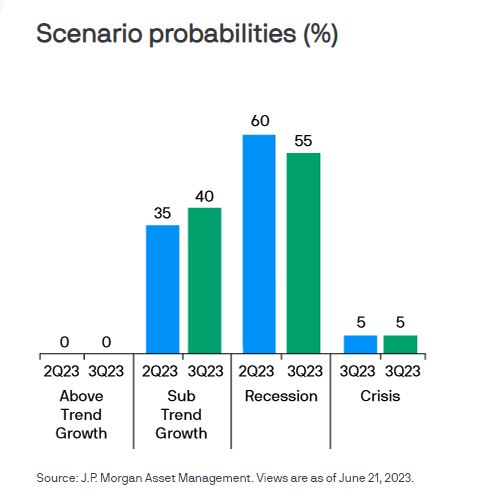

Οι εκτιμήσεις της ομάδας του για το τρίτο τρίμηνο του 2023

Αν και οι προβλέψεις γράφτηκαν πριν από την ανακοίνωση των στοιχείων για ρους βασικούς πληθωριστικούς δείκτες τον Ιούνιο- Δείκτη Τιμών Καταναλωτή και Δείκτη Τιμών Παραγωγού- όπου έδειξαν την επιβράδυνση των πληθωριστικών πιέσεων, παρόλα αυτά το βασικό σενάριο του ίδιου και της ομάδας του είναι η ύφεση.

«Η ομάδα αφιέρωσε αρκετό χρόνο για να ερευνήσει τα δεδομένα και να προσπαθήσει να κατανοήσει το μακροοικονομικό πλαίσιο» αναφέρεται στην έκθεση για τις προοπτικές του τρίτου τριμήνου. «Σύμφωνα με τους τελευταίους κύκλους, τα δεδομένα και οι απόψεις ήταν ανάμεικτες. Ενώ υπήρχε ένας αυξανόμενος κατάλογος δεικτών που κατέγραφαν επίπεδα που δεν είχαν παρατηρηθεί ποτέ παρά μόνο σε υφέσεις, η ανεργία και ο πληθωρισμός υπενθύμιζαν ότι η Fed είχε περισσότερη δουλειά να κάνει. Τελικά, ίσως οι υπεύθυνοι χάραξης πολιτικής είχαν δίκιο να κάνουν μια παύση και να περιμένουν μερικούς μήνες για να εκτιμήσουν ποια ήταν η σωρευτική και καθυστερημένη επίδραση της νομισματικής σύσφιγξης. Ο πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ Τζερόμ Πάουελ αποφάσισε προφανώς ότι ήρθε αυτή η ώρα, όταν η οικονομία χρειάζεται τους υπεύθυνους χάραξης νομισματικής πολιτικής να κάνουν κάποια κρίσιμη τελειοποίηση στο τέλος του κύκλου – όπως το pit crew που καλεί ένα ταχύτατα κινούμενο αγωνιστικό αυτοκίνητο της Φόρμουλα 1 για γρήγορες, εξειδικευμένες προσαρμογές στην πίστα. Είναι μια στιγμή που συχνά φτιάχνει ή χαλάει τον αγώνα, γνωστή με την ονομασία “box box”. Τι μπορεί να είναι αυτό και πώς θα αντιδράσουν η οικονομία και οι αγορές ήταν το επίκεντρο της συνάντησής μας»

«Η ύφεση παρέμεινε το βασικό μας σενάριο» αναφέρεται στην έκθεση «αλλά η πιθανότητα μειώθηκε στο 55% από 60%. Ενώ οι κεντρικές τράπεζες έχουν δεσμευτεί να μειώσουν τον πληθωρισμό στο 2% και είναι διατεθειμένες να θυσιάσουν την οικονομία για να φτάσουν σε αυτό το επίπεδο, η ομάδα εκτίμησε ότι χρειάζεται περισσότερος χρόνος για να δουλέψουν αρκετά χρόνια συσσωρευμένων κινήτρων πολιτικής. Οι πρόδρομοι δείκτες με αξιόπιστο και μακροχρόνιο ιστορικό συνεχίζουν να υποδηλώνουν ότι η ύφεση είναι τελικά η πιο πιθανή.»

Κερδίζοντας κόντρα στις αγορές

Η μεγάλη σε διάρκεια θέση του σε ομόλογα είναι πλέον η μεγαλύτερη από την έναρξη της πανδημίας.

Η πρόβλεψη του Μισέλ για άνοδο στην αγορά ομολόγων δοκιμάστηκε επανειλημμένα από τις αγορές τους τελευταίους μήνες, καθώς τα ισχυρότερα οικονομικά στοιχεία των ΗΠΑ οδήγησαν τους επενδυτές να στοιχηματίσουν ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ θα συνεχίσει να αυξάνει τα επιτόκια μέχρι το τέλος του έτους και θα τα διατηρήσει υψηλότερα για μεγαλύτερο χρονικό διάστημα. Αυτό έστειλε τις αποδόσεις των κρατικών ομολόγων στα υψηλότερα επίπεδα από την παγκόσμια χρηματοπιστωτική κρίση, πλήττοντας επενδυτές όπως ο ίδιος.

Το JPMorgan Global Bond Opportunities Fund του Michele καταγράφει κέρδη της τάξης του 2% φέτος,και βρίσκεται πίσω σε αποδόσεις από σχεδόν το 70% αντίστοιχων funds, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg. Αλλά το μακροπρόθεσμο ιστορικό του είναι ενθαρρυντικό, με το αμοιβαίο κεφάλαιο να υπεραποδίδει κατά 95% των ομοειδών του τα τελευταία τρία χρόνια και κατά 97% τ ατελευταία πέντε χρόνια.

Το 2019, ο Μισέλ «καβάλησε» την ανοδική πορεία των αμερικανικών ομολόγων, προβλέποντας ότι οι αποδόσεις «οδεύουν προς το μηδέν», όταν η απόδοση του 10ετούς ομολόγου διαπραγματευόταν στο 2%. Αποκόμισε τα οφέλη, καθώς η απόδοση έπεσε στο 0,5% μέσα σε ένα χρόνο.

Τον Οκτώβριο του 2021, όταν οι περισσότεροι οικονομολόγοι που συμμετείχαν σε δημοσκόπηση του Bloomberg ανέμεναν ότι η Fed θα διατηρούσε τα επιτόκια κοντά στο μηδέν μέχρι το τέλος του 2022, ο Michele δήλωσε ότι η κεντρική τράπεζα ήταν πολύ πίσω από την καμπύλη και θα έπρεπε να καταπολεμήσει επιθετικά τον πληθωρισμό.

Τώρα, ο Μισέλ λέει ότι είναι δύσκολο να είναι αισιόδοξος για την οικονομία. Πρόσφατη έκθεση της Fed έδειξε ότι το 37% των αμερικανικών εταιρειών βρίσκονται σε δυσχερή θέση, ποσοστό που είναι μεγαλύτερο από αντίστοιχα ποσοστά που έχουν παρατηρηθεί στους κύκλους σύσφιγξης της νομισματικής πολιτικής από το 1970 μέχρι σήμερα.

Επιπλέον ο έμπειρος διαχειριστής δίνει ιδιαίτερη βαρύτητητα στο ΑΕΠ και την έρευνα γνώμης των ανώτερων υπαλλήλων δανείων της Fed – και τα δύο από τα οποία διαγράφουν ζοφερές προοπτικές.

«Με βάση όλη την πίεση που βλέπουμε στο σύστημα, είμαστε αρκετά σίγουροι ότι θα δούμε αυτή την απότομη αύξηση της ανεργίας»καταλήγει ο Μισέλ «Θα μοιάζει με ήπια προσγείωση μέχρι να φτάσουμε πραγματικά στην ύφεση»

Latest News

Μαζική φυγή επιχειρήσεων από το χρηματιστήριο του Λονδίνου - Όλες οι ελπίδες στη Shein

Η κύρια αγορά έχει καταγράψει τις λιγότερες εισαγωγές τα τελευταία 15 χρόνια, καθώς η Νέα Υόρκη παίρνει τη λάμψη της

Μεγάλες αλλαγές στον Nasdaq-100 - Τα 3 νέα «αστέρια» και οι 3 αποχωρήσεις

Ο δείκτης Nasdaq-100 αποτελείται από 100 εκ των κορυφαίων μη χρηματοοικονομικών εταιρειών που είναι εισηγμένες στο Χρηματιστήριο Nasdaq

H πρώτη «αρκούδα» του 2025 στη Wall Street - Τι εκτιμά στρατηγικός σύμβουλος

Τι προβλέπει ο επικεφαλής επενδυτικός στρατηγικός σύμβουλος της Stifel, Μπάρι Μπάνιστερ, το νέο έτος και τις αγορές

Τι αναμένουν οι επενδυτές την εβδομάδα που έρχεται

Οι συνεδριάσει των κεντρικών τραπεζών και ο δρόμος προς την κάλπη στη Γερμανία

Πού στοχεύει το rebranding της ΕΧΑΕ - Εξέλιξη και μετασχηματισμός στο επίκεντρο

Μετά από 150 χρόνια λειτουργίας του ΧΑ, η νέα εταιρική ταυτότητα σηματοδοτεί τον στρατηγικό σχεδιασμό της ΕΧΑΕ

Μικτά πρόσημα στη Wall Street, έσπασε πτωτικά το σερί των θετικών εβδομάδων

Αρνητικά επέδρασε το γεγονός ότι η απόδοση του αμερικανικού 10ετούς ομολόγου αναρριχήθηκε στο 4,361% ξεπερνώντας την απόδοση του 3μηνου

Σε ιστορικό χαμηλό το ελληνικό spread - «Τσίμπησε» το κόστος δανεισμού στην Ευρώπη

Στην δευτερογενή αγορά ομολόγων καταγράφηκαν συναλλαγές 102 εκατ. ευρώ εκ των οποίων τα 36 εκατ. ευρώ αφορούσαν σε εντολές αγοράς

Συνεχίζεται το sell οff στα αμερικανικά ομόλογα - «Τσίμπησε» το κόστος δανεισμού στην ΕΕ

Η εκτίμηση ότι τελικά θα επικρατήσουν τα γεράκια στη Federal Reserve ανεβάζει το κόστος δανεισμού

Σταθεροποιητικά έκλεισαν την εβδομάδα οι ευρωαγορές

Μικρές διακυμάνσεις σημείωσαν οι δείκτες στα ευρωπαϊκά χρηματιστήρια και σε επίπεδο εβδομάδας

Έθεσε τις βάσεις για υψηλότερα το ΧΑ, δεύτερη ανοδική εβδομάδα στη σειρά

Το Χρηματιστήριο Αθηνών έκλεισε θετικά και αυτήν την εβδομάδα, με τον ΓΔ να σημειώνει κέρδη 0,88%, αλλά τον FTSE 25 να κλείνει στο +0,92%. Ο τραπεζικός κλάδος ενισχύθηκε κατά 1,37%

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433