Reuters Breakingviews

«Γιατί κανείς δεν το είδε να έρχεται;» Αυτό ήταν το ερώτημα που έθεσε η βασίλισσα Ελισάβετ στους οικονομολόγους τον Νοέμβριο του 2008, έξι εβδομάδες μετά τη μεγαλύτερη οικονομική κρίση στην ιστορία.

Σε εκείνη την περίπτωση, υπήρξε μια προφανής απάντηση. Οι κορυφαίες κεντρικές τράπεζες του κόσμου είχαν αφιερώσει τις δύο προηγούμενες δεκαετίες εστιάζοντας στον χαμηλό πληθωρισμό, παραβλέποντας τους κινδύνους για τη χρηματοπιστωτική σταθερότητα.

Η Βρετανή μονάρχης, που πέθανε πριν από έναν χρόνο, δεν είναι πλέον σε θέση να βάλει στο στόχαστρο τους ειδικούς. Αλλά το ερώτημά της επιστρέφει με εκδίκηση. Αυτή τη φορά, είναι πιο δύσκολο να το αποφύγει κανείς, καθώς αυτό που οι υπεύθυνοι χάραξης πολιτικής δεν είδαν να έρχεται ήταν η αναζωπύρωση του ίδιου του πληθωρισμού – το ίδιο το φαινόμενο που οι σύγχρονες κεντρικές τράπεζες υποτίθεται ότι κρατούν υπό έλεγχο.

Η Τράπεζα της Αγγλίας είναι η πρώτη σημαντική νομισματική αρχή που αντιμετωπίζει το ζήτημα κατά μέτωπο. Στα τέλη Ιουλίου διόρισε τον Ben Bernanke, τον πρώην πρόεδρο της Ομοσπονδιακής Τράπεζας των ΗΠΑ, να διενεργήσει την επανεξέταση της εσωτερικής μοντελοποίησης και προβλέψεων.

Η συζήτηση για το πώς μπορούν να γίνουν καλύτερες οι μακροοικονομικές προβλέψεις είναι βαρετή. Στις δεκαετίες του 1960 και του 1970, η μόδα ήταν να χτίζονται όλο και πιο φιλόδοξα θεωρητικά μοντέλα της αιτιακής δομής της οικονομίας. Ωστόσο, από τη δεκαετία του 1980, οι οικονομολόγοι ανακάλυψαν ότι η επέκταση των καθαρά στατιστικών συσχετίσεων συχνά παράγει πιο ακριβή αποτελέσματα.

Οι εκπληκτικές εξελίξεις της τρέχουσας δεκαετίας στη μηχανική μάθηση σημαίνουν ότι οι εξορύκτες δεδομένων έχουν φρέσκο αέρα στα πανιά τους. Οι προγνωστικοί αλγόριθμοι συγκρατούν πρωτόγνωρες ποσότητες δεδομένων χρησιμοποιώντας υπολογιστική ισχύ που δεν ονειρευόταν προηγουμένως. Έχουν σπάσει τον κώδικα πρωτεϊνικής αναδίπλωσης και μπορούν να ξεγελάσουν τους καλύτερους παίκτες του κόσμου σε πολύπλοκα παιχνίδια όπως το σκάκι και το Go . Γιατί τότε να βασιστείτε στο αρχαϊκό wetware των ανθρώπων οικονομολόγων για να προβλέψετε πόσο θα αυξηθούν οι τιμές;

Οι κεντρικοί τραπεζίτες αντιτίθενται ορθώς ότι η προγνωστική ακρίβεια δεν είναι ίδια με την επεξηγηματική ισχύ. Οι υπεύθυνοι χάραξης πολιτικής δεν χρειάζονται απλώς μια πρόβλεψη για τον πληθωρισμό του επόμενου μήνα, αλλά μια εξήγηση του γιατί οι τιμές θα αυξηθούν κατά αυτό το ποσό – και ποιες παρεμβάσεις μπορούν να κάνουν την πορεία του. Έτσι, η αναθεώρηση του Bernanke θα πρέπει να εξετάσει τις αιτιώδεις θεωρίες των κεντρικών τραπεζιτών για τον πληθωρισμό.

Η κυρίαρχη εξήγηση για τις κινήσεις των τιμών εξαρτάται από τη διάσημη καμπύλη Phillips. Σε αυτό το μοντέλο της οικονομίας που προσομοιάζει με «χύτρα ταχύτητα», ο πληθωρισμός είναι το αποτέλεσμα των ανισορροπιών στη συνολική προσφορά και ζήτηση. Αν αφήσουμε την οικονομία να υπερθερμανθεί τότε και το επίπεδο των τιμών τείνει να ανέβει. Αν αναγκάσουμε τη ζήτηση να περιοριστεί τότε και οι πιέσεις τιμών θα υποχωρήσουν επίσης.

Αυτό το απλό και διαισθητικό πλαίσιο λειτούργησε αρκετά καλά για 30 χρόνια. Ωστόσο, ξεκόλλησε το 2021 όταν οδήγησε τους υπεύθυνους χάραξης πολιτικής να προβλέψουν ότι η αύξηση των τιμών μετά την παγκόσμια πανδημία θα ήταν ήπια και σύντομη. Δύο βασικές επικρίσεις αυτής της προσέγγισης κυριάρχησαν έκτοτε στους κύκλους των κεντρικών τραπεζών.

Η πρώτη είναι ότι η καμπύλη Phillips προσφέρει ελάχιστη πρακτική καθοδήγηση όταν οι τιμές αποσταθεροποιούνται από κραδασμούς στην προσφορά και όχι στη ζήτηση. Κατά τη διάρκεια της ακμής της παγκοσμιοποίησης, όταν τα εμπόδια στη ροή αγαθών και υπηρεσιών έπεσαν, η ζήτηση μπορεί πράγματι να ήταν το μόνο που είχε σημασία. Ωστόσο, οι τεράστιες διαταραχές που προέκυψαν από την πανδημία Covid-19, η άνοδος των τιμών της ενέργειας μετά την εισβολή της Ρωσίας στην Ουκρανία και η ανατροπή τριών δεκαετιών απελευθέρωσης του εμπορίου διέψευδαν αυτή την υπόθεση.

Το αποτέλεσμα είναι ότι οι λεγόμενες θεωρίες «ώθησης κόστους» του πληθωρισμού, οι οποίες ήταν τελευταία φορά στη μόδα τη δεκαετία του 1970, απολαμβάνουν μια εκπληκτική επιστροφή. Σε αυτά τα μοντέλα, η πλευρά της προσφοράς της εξίσωσης είναι η υπαίτια. Ο πληθωρισμός προκύπτει όταν οι εργαζόμενοι αναζητούν μεγαλύτερο μερίδιο της πίτας μέσω μισθολογικών απαιτήσεων ή όταν οι εταιρείες συμπιέζουν τα μονοπωλιακά κέρδη αυξάνοντας τις τιμές.

Η Isabella Weber, αναπληρώτρια καθηγήτρια στο Πανεπιστήμιο της Μασαχουσέτης Amherst, κουνά το δάχτυλο για την αύξηση των τιμών στα αφεντικά των επιχειρήσεων. Χαρακτηρίζει τις αυξήσεις των τιμών τους τελευταίους 18 μήνες ως «πληθωρισμό πωλητών». Ο Guido Lorenzoni του Πανεπιστημίου του Σικάγο και ο Iván Werning του MIT, εν τω μεταξύ, έχουν ξαναντύσει τη μαρξιστική θεωρία της ταξικής πάλης με ένα σύγχρονο μαθηματικό ένδυμα. Ο τίτλος της πολυσυζητημένης εργασίας τους, «Ο πληθωρισμός είναι σύγκρουση», μοιάζει με σύνθημα από τις διαδηλώσεις του Παρισιού το 1968.

Δεν υπάρχει αμφιβολία ότι οι θεωρίες από την πλευρά της προσφοράς καταγράφουν τους κρίσιμους παράγοντες του τρέχοντος πληθωρισμού. Ωστόσο, δεν είναι καθόλου σαφές πώς θα πρέπει να ανταποκριθούν οι σημερινές ανεξάρτητες κεντρικές τράπεζες σε αυτούς τους απροκάλυπτα πολιτικούς αγώνες. Ο διοικητής της Τράπεζας της Αγγλίας Άντριου Μπέιλι έκανε μια προσποίηση προς αυτή την κατεύθυνση τον Φεβρουάριο του περασμένου έτους, όταν συμβούλεψε τους εργαζόμενους να μην ζητήσουν αύξηση. Ο επικεφαλής του τρίτου μεγαλύτερου συνδικάτου της Βρετανίας χαρακτήρισε το σχόλιό του ως «αρρωστημένο αστείο».

Η δεύτερη εναλλακτική που κερδίζει έδαφος στην κυρίαρχη εξήγηση του πληθωρισμού προέρχεται από την αξιοσέβαστη μονεταριστική θεωρία. Αυτή υποστηρίζει ότι η σχετική ανισορροπία είναι αναντιστοιχία προσφοράς και ζήτησης χρήματος. Οι κεντρικές τράπεζες θα πρέπει να σταματήσουν να ανησυχούν για εμπειρικά άπιαστες έννοιες όπως το χάσμα μεταξύ δυνητικού και πραγματικού προϊόντος, και αντ’ αυτού να επικεντρωθούν στην παρακολούθηση και τη χειραγώγηση της ποσότητας του χρήματος που είναι σε κυκλοφορία.

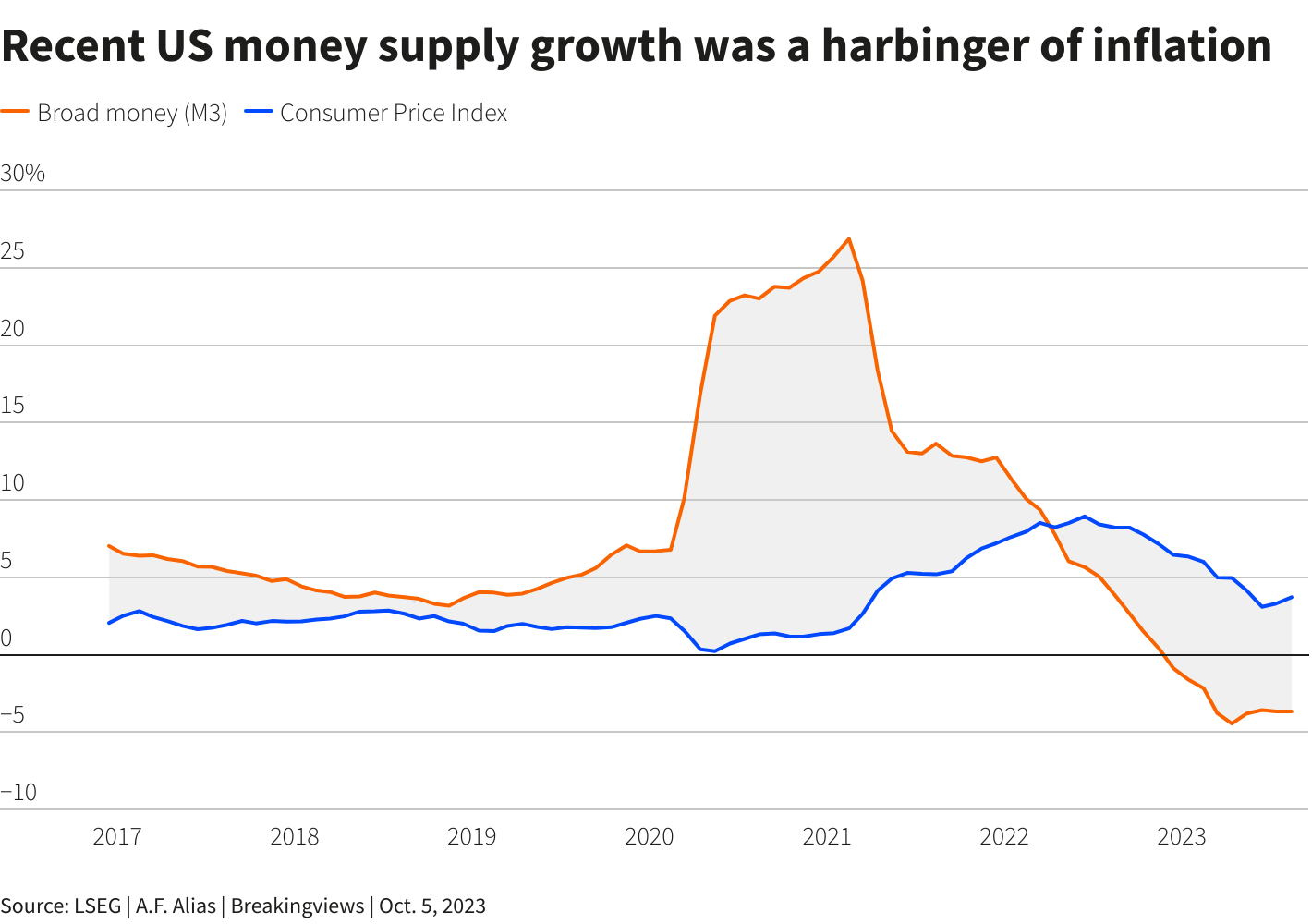

Όταν πρόκειται να εξηγήσουν την τρέχουσα πληθωριστική έκρηξη, οι μονεταριστές φαίνεται να έχουν ένα νόημα. Το 2021, όταν η καμπύλη Phillips «κοιμόταν στο τιμόνι», η αύξηση της προσφοράς χρήματος άναβε κόκκινο. Αν οι κεντρικές τράπεζες έδιναν μεγαλύτερη προσοχή στα νομισματικά μεγέθη, ίσως να είχαν αντιδράσει νωρίτερα.

Ωστόσο, αξίζει να θυμηθούμε γιατί ο μονεταρισμός εξαφανίστηκε στην αρχική του ενσάρκωση. Ο Milton Friedman και η Anna Schwartz ανακοίνωσαν ότι ο πληθωρισμός ήταν συνάρτηση της προσφοράς χρήματος όταν δημοσίευσαν τη «Μια νομισματική ιστορία των Ηνωμένων Πολιτειών» το 1963. Αλλά όταν οι κεντρικοί τραπεζίτες προσπάθησαν να οπλίσουν αυτή τη σχέση στις δεκαετίες του 1970 και του 1980 για να κρατήσουν υπό έλεγχο την αύξηση των τιμών, αυτή χάλασε γρήγορα.

Η ατυχής αλήθεια είναι ότι υπάρχουν πολλές απαντήσεις στην ερώτηση της Βασίλισσας αυτή τη φορά – αλλά καμία μαγική λύση. Τα μεγάλα δεδομένα και τα έξυπνα στατιστικά μπορεί να παρέχουν καλύτερες προβλέψεις για τον πληθωρισμό, αλλά είναι απίθανο να εξηγήσουν γιατί συμβαίνει αυτό. Είναι σημαντικό να κατανοήσουμε πώς οι αγώνες για την εξουσία ανεβάζουν τις τιμές. Ωστόσο, οι τεχνοκράτες κεντρικοί τραπεζίτες δεν μπορούν να κάνουν πολλά για αυτό. Η σχέση μεταξύ χρήματος και πληθωρισμού είναι μια πολύτιμη εικόνα.

Ο Winston Churchill είπε περίφημα ότι από όλες τις μορφές διακυβέρνησης, η δημοκρατία είναι η χειρότερη – με εξαίρεση όλες τις άλλες. Η εικασία μου είναι ότι ο Bernanke θα καταλήξει στο ίδιο συμπέρασμα με την κυρίαρχη θεωρία του πληθωρισμού. Αυτό υποδηλώνει ότι δεν θα αργήσει πολύ να επανέλθει το ερώτημα της Βασίλισσας.

Latest News

Η εκπληκτική επιτυχία των προγραμμάτων διάσωσης της Ευρωζώνης - Το παράδειγμα της Ελλάδας

Καθώς το κόστος δανεισμού της Ελλάδας πέφτει στα γαλλικά επίπεδα, η «περιφέρεια» του μπλοκ δείχνει την αξία της σταθερής μεταρρύθμισης

Οι μήνες του χάους και το mission impossible του νέου πρωθυπουργού στη Γαλλία

Η πολιτική κρίση έχει ήδη ένα οικονομικό τίμημα και η αβεβαιότητα σημαίνει ότι οι επιχειρήσεις είναι απρόθυμες να επενδύσουν

Τα οφέλη και τα όρια των ιδιωτικοποιήσεων

Μπορούμε να αντλήσουμε σημαντικά διδάγματα από την ποικίλη εμπειρία του Ηνωμένου Βασιλείου

Γιατί οι «εξαιρετικές οικονομίες» απαιτούν και μια... εξαιρετική ευελιξία

Οι υπεύθυνοι χάραξης πολιτικής πρέπει να προσαρμόσουν τις προσεγγίσεις τους, μεταξύ άλλων μέσω προληπτικών διαπραγματεύσεων με την κυβέρνηση Τραμπ

Η Γαλλία, το mode της «γκρινιάρας μαμάς» και το παράδειγμα της Ελλάδας

Η σύγκλιση των γαλλικών αποδόσεων με της Ελλάδας αποτελεί έλεγχο πραγματικότητας

Κρίση χρέους αλά ελληνικά για τη Γαλλία; Η επόμενη ημέρα και τα σενάρια

Οι επενδυτές έχουν συγκλονιστεί από την πολιτική παράλυση και τα άθλια δημόσια οικονομικά

Κοινή λογική: Γιατί το παιχνίδι του Τραμπ με τους δασμούς δεν χρειάζεται να βγάζει νόημα

Υπάρχει ένα στοιχείο υποκρισίας σε αυτή τη λογική, αλλά αυτό δεν ήταν ασυνήθιστο κατά την τελευταία κυβέρνηση Τραμπ

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Χριστουγεννιάτικο τραπέζι: Ακριβότερο φέτος κατά 10% σε σχέση με το 2023 [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/12/xristoygenniatikotra-600x399.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433