Μεγαλύτερο αντίκτυπο των αυξημένων επιτοκίων βλέπει για τη νότια Ευρώπη η ING φέτος, σε αντίθεση με τις βόρειες χώρες, καθώς, όπως εξηγεί, με βάση τις έρευνές της, οι τιμές των περιουσιακών στοιχείων και οι επενδύσεις στο νότο έχουν ξεπεράσει τις επιδόσεις στο βορρά. Αλλά η ραγδαία μείωση του δανεισμού τώρα υποδηλώνει ότι αυτό πρόκειται να αλλάξει, κυρίως επειδή το χρέος αυξάνεται ραγδαία.

Όπως εξηγεί η ING, ενώ αρχικά οι προσδοκίες ήταν ότι οι χώρες της νότιας Ευρώπης θα αντιμετώπιζαν σημαντικά προβλήματα εάν η Ευρωπαϊκή Κεντρική Τράπεζα αυξήσει επιθετικά τα επιτόκια, αυτό δεν έχει ακόμη υλοποιηθεί. Στην πραγματικότητα, φαίνεται να συμβαίνει το αντίστροφο: αρκετοί δείκτες δείχνουν μια ισχυρότερη μετάδοση της αυστηρότερης νομισματικής πολιτικής στις χώρες της Βόρειας και όχι της Νότιας Ευρώπης.

Ως παράδειγμα φέρνει η ING τα χρηματιστήρια, όπου οι επιδόσεις στους βασικούς δείκτες της βόρειας Ευρώπης ήταν χαμηλότερες από ό,τι στο νότο. Ο Euro Stoxx 50 ήταν πτωτικός τον Δεκέμβριο του 2021, όταν και τα επιτόκια άρχισαν να αυξάνονται παγκοσμίως. Έκτοτε, οι κύριοι δείκτες της Γερμανίας και της Γαλλίας έχουν σημειώσει άνοδο 5%, και ο ολλανδικός AEX υποχωρεί 1,4%. Αλλά στην Ισπανία, την Ιταλία, την Ελλάδα και την Πορτογαλία, οι κύριοι δείκτες έχουν αυξηθεί κατά 16%, 11%, 45% και 15%, αντίστοιχα.

«Όποιος καεί στον χυλό….»: Γιατί η Λαγκάρντ παίζει με τον χρόνο για τις μειώσεις επιτοκίων

Οι τιμές στην αγορά κατοικίας

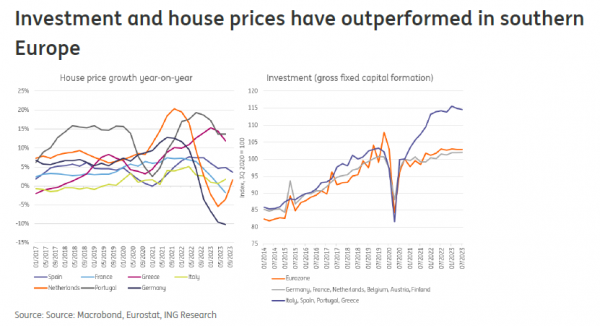

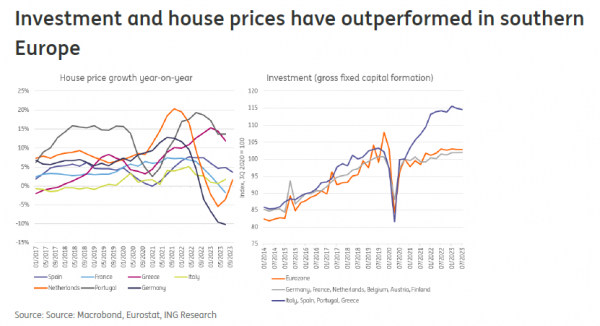

Οι εξελίξεις των τιμών στην αγορά κατοικίας δείχνουν επίσης μεγαλύτερο αντίκτυπο στη βόρεια Ευρώπη. Η Γερμανία, η Ολλανδία και η Γαλλία έχουν δει τις τιμές των κατοικιών να πέφτουν από τα πρόσφατα υψηλά τους, ενώ η Ιταλία, η Ισπανία, η Πορτογαλία και η Ελλάδα εξακολουθούν να παρουσιάζουν αύξηση των τιμών των κατοικιών, σύμφωνα με τα τελευταία διαθέσιμα στοιχεία.

Η αύξηση των επενδύσεων στις χώρες της νότιας Ευρώπης είναι επίσης αξιοσημείωτη. Ομολογουμένως, υπάρχουν περισσότεροι καταλύτες από τα επιτόκια στις επενδύσεις. Για παράδειγμα ο αντίκτυπος του Ταμείου Ανάκαμψης και Ανθεκτικότητας και πιθανώς ο καθυστερημένος αντίκτυπος των χαμηλών επιτοκίων, στην προσπάθεια πολλών κεφαλαίων να πετύχουν αποδόσεις, καθώς και οι επιτυχημένες διαρθρωτικές μεταρρυθμίσεις.

Ωστόσο, οι επενδύσεις σε χώρες της νότιας Ευρώπης αυξήθηκαν κατά περίπου 15% από τα τέλη του 2020, ενώ οι επενδύσεις σε χώρες του πυρήνα αυξήθηκαν κατά λιγότερο από 5% την ίδια περίοδο. Με βάση τα παραπάνω, η ING πιστεύουμε ότι μια αλλαγή είναι προ των πυλών.

Οι διαφορές στη μετάδοση έχουν αρχίσει να φαίνονται

Η ING πιστεύει ότι ο πόνος της νομισματικής σύσφιξης είναι πιθανό να γίνει αισθητός περισσότερο το 2024 από ό,τι πέρυσι, λόγω των μακρών και μεταβλητών σκελών της μετάδοσης της νομισματικής πολιτικής. Απλώς χρειάζεται λίγος χρόνος προτού ο αντίκτυπος της σύσφιξης επηρεάσει πραγματικά την οικονομία.

Σε αυτό το πλαίσιο, η ING πιστεύει ότι οι ενδείξεις ότι η μετάδοση της νομισματικής πολιτικής το 2024 θα είναι λιγότερο ευνοϊκή για τις οικονομίες της νότιας Ευρώπης αυξάνονται. Για παράδειγμα, αυτό φαίνεται στα δεδομένα του δανεισμού. Οι όγκοι χορηγήσεων μειώνονται επί του παρόντος στις περισσότερες οικονομίες της νότιας Ευρώπης. Στην Ιταλία, φαίνεται πολύ σοβαρή, καθώς η πτώση κατά 6% του δανεισμού από μη χρηματοπιστωτικές επιχειρήσεις είναι χειρότερη από ό,τι κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης και της κρίσης του ευρώ. Η Ισπανία, η Πορτογαλία και η Ιταλία βλέπουν μείωση του όγκου δανεισμού τόσο για τα νοικοκυριά όσο και για τις επιχειρήσεις, ενώ οι οικονομίες της βόρειας Ευρώπης εξακολουθούν να βλέπουν αύξηση του δανεισμού.

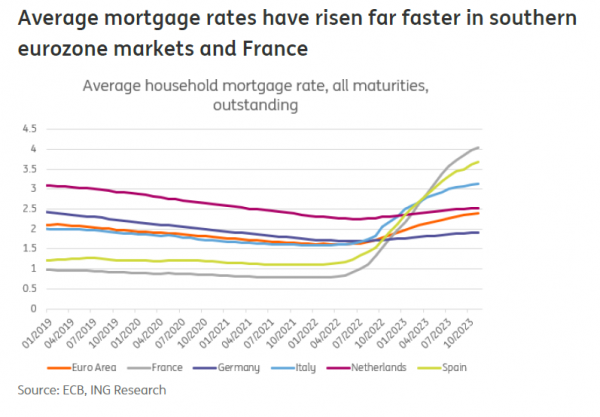

Οι διαφορές στον δανεισμό δεν προέρχονται από διαφορές στα τραπεζικά επιτόκια για νέα δάνεια, καθώς αυτά δεν αποκλίνουν ουσιωδώς. Ωστόσο, ενώ τα επιτόκια των εταιρικών δανείων δεν διαφέρουν σημαντικά μεταξύ των χωρών της ευρωζώνης, τα επιτόκια των στεγαστικών δανείων διαφέρουν. Σε χώρες με μεγαλύτερο ποσοστό κυμαινόμενων επιτοκίων στεγαστικών δανείων, τα μέσα επιτόκια στεγαστικών δανείων έχουν αυξηθεί σχεδόν παράλληλα με τα επιτόκια των νέων δανείων. Στην Ολλανδία και τη Γερμανία, όπου τα στεγαστικά δάνεια με σταθερό επιτόκιο είναι ο κανόνας, τα μέσα επιτόκια στεγαστικών δανείων έχουν αυξηθεί ελάχιστα μέχρι στιγμής.

Ο αντίκτυπος των υψηλότερων επιβαρύνσεων στεγαστικών δανείων θα μπορούσε να αποτυπωθεί μέσω προσαρμογών στην αγορά κατοικίας – οι συναλλαγές έχουν ήδη μειωθεί στην Ισπανία κατά 15% σε ετήσια βάση τον Νοέμβριο. Θα μπορούσαν επίσης να οδηγήσουν σε εξασθενημένη κατανάλωση καθώς μειώνουν την ευκαιρία για δαπάνες αλλού.

Δίαυλος μετάδοσης

Υπάρχει και ένας άλλος δίαυλος μετάδοσης μέσω του οποίου τα υψηλότερα επιτόκια στεγαστικών δανείων θα επηρεάσουν τις οικονομίες: οι εξαγορές στεγαστικών δανείων έχουν αυξηθεί σημαντικά στην Ιταλία και την Ισπανία από τότε που άρχισαν τα υψηλότερα επιτόκια. Αυτό ουσιαστικά σημαίνει ότι τα υψηλότερα επιτόκια έχουν ξεκινήσει μια διαδικασία απομόχλευσης των νοικοκυριών στο νότο , που θα βαρύνει την κατανάλωση και την οικονομική δραστηριότητα.

Οι διαφορές ισχύουν επίσης όταν εξετάζεται πώς εξελίσσονται τα βάρη του χρέους. Μέχρι στιγμής, ο αντίκτυπος ήταν μικρός, αλλά οι διαφορές μεταξύ των χωρών είναι ορατές όταν εξετάζονται οι εξελίξεις στις πληρωμές τόκων από το κράτος, τις μη χρηματοπιστωτικές επιχειρήσεις και τα νοικοκυριά. Στις πληρωμές καθαρών επιτοκίων για εταιρείες, παρατηρείται ότι οι γερμανικές και οι ολλανδικές εταιρείες δεν έχουν ακόμη δει καμία επίδραση μέχρι στιγμής. Αυτό θα μπορούσε επίσης να οφείλεται στο ότι διατηρούν περισσότερα ταμειακά αποθέματα, τα οποία έχουν αρχίσει να δημιουργούν θετικές ροές τόκων. Στην Ισπανία, την Ιταλία και τη Γαλλία, οι καθαρές πληρωμές τόκων έχουν αυξηθεί στο υψηλότερο επίπεδο σε περισσότερα από επτά χρόνια.

Για τις κυβερνήσεις, ισχύει το ίδιο. Ενώ οι περισσότερες χώρες έχουν επιμηκύνει τη μέση λήξη του χρέους τους, τα υψηλότερα επιτόκια αρχίζουν να οδηγούν σε υψηλότερες πληρωμές τόκων. Παρατηρήθηκε ότι η αύξηση ήταν ταχύτερη στην Ιταλία, όπου οι καθαρές πληρωμές επιτοκίων επανήλθαν στα επίπεδα του 2015. Η Γαλλία έχει επίσης δει ένα άλμα, αλλά σε πολύ χαμηλότερα επίπεδα, ενώ η Ισπανία έχει καταφέρει μέχρι στιγμής να αποτρέψει την αύξηση των πληρωμών επιτοκίων.

Συνολικά, η ING αναμένει ότι το χάσμα θα διευρυνθεί καθώς θα ανανεώνεται περισσότερο χρέος. Αυτό θα κάνει τις συζητήσεις για τη λιτότητα να γίνουν πιο πιεστικές. Και πάλι, σε αυτό το σημείο, είναι σαφώς η Γερμανία που πρωτοστατεί όσον αφορά τη σύσφιξη των δαπανών, επομένως η ING δεν βλέπει τις προσπάθειες λιτότητας να κινούνται σύμφωνα με τις παραδοσιακές γραμμές Βορρά-Νότου το 2024. Ο αντίκτυπος της σύσφιξης στην περιφέρεια φαίνεται να είναι μεγαλύτερη από ό,τι για το βορρά.

Ακόμα κι αν τα επιτόκια της ΕΚΤ έχουν κορυφωθεί και μπορεί να δούμε ακόμη και μειώσεις επιτοκίων αργότερα φέτος, το 2024 θα εξακολουθήσει να είναι εκείνο όπου θα αποτυπωθεί ο πλήρης αντίκτυπος της σύσφιξης της νομισματικής πολιτικής τους τελευταίους 18 μήνες. Ενώ οι χώρες της νότιας ευρωζώνης φαινόταν να αψηφούν τον αρνητικό αντίκτυπο της σύσφιξης της νομισματικής πολιτικής πέρυσι, φοβόμαστε ότι δεν θα δούμε κάτι παρόμοιο το 2024, καταλήγει η ING.

Latest News

Δεινόσαυροι σε συλλογές δισεκατομμυριούχων - Η μάχη στις δημοπρασίες

Οι δεινόσαυροι υφαρπάζονται από δισεκατομμυριούχους καθώς οι επιστήμονες δεν έχουν τέτοιους πόρους

Ιράν: Νέα πτώση για το ριαλ έναντι του δολαρίου

Συνεχίζεται η καταβαράθρωση του νομίσματος του Ιράν έναντι του δολαρίου. Το ριάλ έπεσε στα 756.000 ανά δολάριο

Μπροστά στην απαγόρευση του TikTok - Πώς προετοιμάζονται οι αγορές μόδας και ομορφιάς

Το timing της απαγόρευσης έρχεται αν και κατά τη φετινή εορταστική σεζόν, οι πωλήσεις του TikTok Shop έχουν αυξηθεί κατακόρυφα

Σκληρό πόκερ Μελόνι και Stellantis για αύξηση παραγωγής της Fiat στην Ιταλία

Η επαναπροσέγγιση μεταξύ των δύο πλευρών δημιουργεί νέες ελπίδες για την αυτοκινητοβιομηχανία Fiat και τους εργαζόμενους

«Πράσινο φως» για το deal των 16,5 δισ. δολ. στα φάρμακα αδυνατίσματος ανάμεσα σε Novo Holdings και Catalent

Η «προίκα» της συμφωνίας της Novo Holding με την Catalent είναι τρία εργοστάσια σε Ιταλία, Βέλγιο και Ηνωμένες Πολιτείες

Αμερικανικό δικαστήριο απορρίπτει αίτημα της TikTok - Η «κλεψύδρα» τελειώνει στις 19/1

Σύμφωνα με το νόμο το TikTok θα απαγορευτεί εκτός αν η κινεζική ByteDance το εκποιήσει μέχρι τις 19 Ιανουαρίου

Παγκόσμια Τράπεζα και ΔΝΤ εγκαταλείπουν τα φτωχά κράτη - Ακόμα και οι διασώσεις γίνονται... ακριβές

Η Παγκόσμια Τράπεζα έχει μείνει πίσω πλέον από την Κίνα που εμφανίζεται ως ο πιο γενναιόδωρος δανειστής στον αναπτυσσόμενο κόσμο

Τέλος οι προσλήψεις στην Klarna, τον λόγο έχει η... τεχνητή νοημοσύνη

O CEO της Klarna θεωρεί ότι η τεχνητή νοημοσύνη μπορεί να κάνει όλες τις δουλειές που κάνουν οι άνθρωποι στην εταιρεία

Baykar: Συμφωνίες εξαγωγής UAV με 34 χώρες για την τουρκική βιομηχανία

Το 2023, το 90% των εσόδων της Baykar προήλθε από τις ξένες αγορές - Οι εξαγωγές της εταιρείας έφρασαν τα 1,8 δισ. δολάρια

«Μαχαιριά« της Moody’s στον φιλόδοξο Μπαϊρού - Τι εκτιμά η DW

Η μείωση του δημόσιου χρέους αποτελεί «στόχο ζωής» για τον Μπαϊρού, αλλά και ο Moody's μάλλον δεν πιστεύει ότι θα την επιτύχει άμεσα

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433