Μία από τις παλαιότερες και πιο γνωστές στρατηγικές hedge funds έχει υποστεί απώλεια σχεδόν 150 δισ. δολάρια σε αναλήψεις πελατών τα τελευταία πέντε χρόνια, καθώς οι επενδυτές απογοητεύονται από την αδυναμία τους να επωφεληθούν από τις ανοδικές αγορές ή να τις προστατεύσουν κατά τη διάρκεια ύφεσης, σύμφωνα με τους Financial Times.

Hedge Funds: Ποια βρίσκονται στο μικροσκόπιο των ευρωπαϊκών αρχών

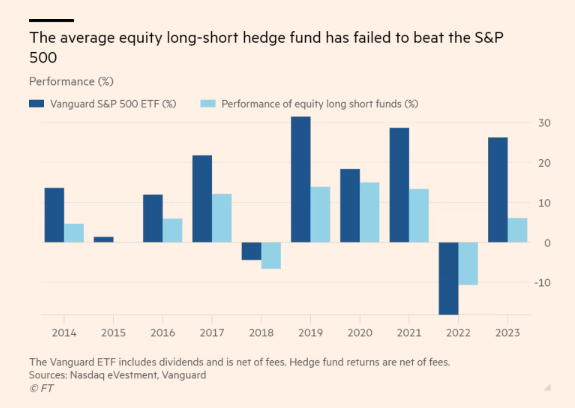

Τα λεγόμενα μετοχικά long-short funds, τα οποία προσπαθούν να αγοράσουν μετοχές που είναι πιθανό να πάνε καλά και στοιχηματίζουν ενάντια σε ονόματα που έχουν κακή απόδοση, έχουν υποαποδώσει στην αμερικανική χρηματιστηριακή αγορά σε εννέα από τα τελευταία 10 χρόνια, σύμφωνα με το Nasdaq eVestment, αφού απέτυχαν να προσαρμοστούν στις αγορές που κυριαρχούνται σε μεγάλο βαθμό από κεντρικές τράπεζες.

Η κακή απόδοση και οι εκροές σηματοδοτούν μια πτώση από τη… δόξα για μια στρατηγική γνωστή για τους σταρ της όπως ο Julian Robertson της Tiger Management, ο Pierre Lagrange της GLG και ο John Armitage του Egerton.

«Πριν από δέκα χρόνια οι άνθρωποι συνήθιζαν να μιλούν για τους μεγάλους συλλέκτες μετοχών», δήλωσε ο Donald Pepper, συν-διευθύνων σύμβουλος της εταιρείας hedge fund Trium, η οποία διαχειρίζεται περίπου 1,7 δισ. δολάρια. «Έχεις ακόμα μερικούς ροκ σταρ όπως ο Chris Hohn της TCI, αλλά απλά δεν υπάρχουν πολλοί από αυτόν πια».

Ξεκινώντας το 1949 από τον επενδυτή Alfred Winslow Jones – που θεωρείται ως ο πρώτος διαχειριστής hedge fund στον κόσμο – τα μετοχικά μακροπρόθεσμα βραχυπρόθεσμα αμοιβαία κεφάλαια σχεδιάστηκαν για να «αντισταθμίσουν» τις συνολικές διακυμάνσεις της αγοράς μέσω των στοιχημάτων τους τόσο σε κερδοφόρες όσο και σε χαμένες μετοχές.

Η στρατηγική είχε διψήφιες αποδόσεις σχεδόν κάθε χρόνο της ανοδικής αγοράς της δεκαετίας του 1990, σύμφωνα με την ομάδα δεδομένων HFR, με πολλά κεφάλαια να επωφελούνται στη συνέχεια από το σορτάρισμα εξωφρενικά υπερτιμημένων ομάδων dotcom στην επακόλουθη κατάρρευση. Κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης, κεφάλαια όπως η Lansdowne Partners κέρδισαν εκατομμύρια στοιχηματίζοντας εναντίον της καταδικασμένης βρετανικής τράπεζας Northern Rock.

Αλλά από τότε πολλά funds έχουν δυσκολευτεί, «κολλώντας» σε αγορές που κυριαρχούνται από την αγορά ομολόγων από την κεντρική τράπεζα και τα χαμηλά επιτόκια. Εν τω μεταξύ, έχουν μείνει πολύ πίσω από τα φθηνά κεφάλαια παρακολούθησης δεικτών που έχουν αποκομίσει τεράστια κέρδη από την ανοδική αγορά, σύμφωνα με τους FT.

Ένας επενδυτής που έβαλε 100 δολάρια σε ένα μετοχικό hedge fund long-short πριν από 10 χρόνια θα είχε τώρα κατά μέσο όρο 163 δολάρια, σύμφωνα με ανάλυση των Financial Times των στοιχείων που παρείχε το Nasdaq eVestment. Αν είχαν επενδύσει στον ιχνηλάτη S&P 500 της Vanguard με επανεπενδυμένα μερίσματα, θα είχαν 310 δολάρια.

«Δεν χρειάζεστε τα hedge funds σας για να νικήσουν τον S&P κάθε χρόνο, αλλά θέλετε να τον νικήσουν με την πάροδο του χρόνου, για παράδειγμα κατά την τελευταία δεκαετία», δήλωσε ένας σύμβουλος συνταξιοδοτικών ταμείων που διαθέτει δισεκατομμύρια δολάρια σε hedge funds.

Μεγάλα ονόματα υποφέρουν

Μεγάλα ονόματα έχουν υποφέρει. Μερικά από τα λεγόμενα Tiger cubs – διευθυντές που εντοπίζουν τις ρίζες τους πίσω στην εταιρεία του Robertson – ήταν μεταξύ εκείνων που επλήγησαν σκληρά από το sell-off της αγοράς του 2022, συμπεριλαμβανομένης της κάποτε υψηλής πτήσης Tiger Global του Chase Coleman και της Maverick Capital του Lee Ainslie.

Τον Οκτώβριο οι FT εντόπισαν εκροές δισεκατομμυρίων δολαρίων από το hedge fund Pelham Capital με έδρα το Λονδίνο, που διευθύνεται από τον πρώην διαχειριστή χαρτοφυλακίου Lansdowne, Ross Turner, και το 2022 οι FT αποκάλυψαν ότι η Adelphi Capital των Roderick Jack και Marcel Jongen θα επιστρέψει κεφάλαια και θα γίνει οικογενειακό γραφείο.

Όταν η Lansdowne έκλεισε τη ναυαρχίδα του μετοχικού αμοιβαίου κεφαλαίου Developed Markets το 2020, αφού παραδέχτηκε ότι ήταν δύσκολο να βρεθούν μετοχές για σορτάρισμα, πολλοί το είδαν ως ένδειξη βαθιάς δυσφορίας στον κλάδο.

Οι διαχειριστές long-short παραπονέθηκαν για χρόνια ότι τα εξαιρετικά χαμηλά επιτόκια επέτρεψαν στις ασθενέστερες εταιρείες – οι οποίες προηγουμένως θα ήταν εξαιρετικοί στόχοι για να σορτάρουν – να σκοντάψουν για μεγαλύτερο χρονικό διάστημα και, σε ορισμένες περιπτώσεις, για τις τιμές των μετοχών τους να εκτοξευθούν. Αυτό, είπαν, τους δυσκόλεψε να κερδίσουν.

Αλλά μια απότομη αύξηση των επιτοκίων τα τελευταία δύο χρόνια απέτυχε να αναζωογονήσει την τύχη της στρατηγικής. Μετά από μεγάλες απώλειες στην ύφεση του 2022, τα κεφάλαια προορίζονταν να έχουν το έτος ξεμπλοκαρίσματος τους πέρυσι, καθώς τα υψηλότερα επιτόκια ξεχωρίζουν τις ισχυρότερες εταιρείες από τις ασθενέστερες επιχειρήσεις. Ωστόσο, τα αμοιβαία κεφάλαια κέρδισαν 6,1% κατά μέσο όρο, σε σύγκριση με τα κέρδη 26,3% του S&P 500.

Ο Adam Singleton, επικεφαλής επενδύσεων της εξωτερικής alpha στη Man Solutions, η οποία επενδύει σε άλλα hedge funds, δήλωσε ότι η χαμηλή μεταβλητότητα και η ανοδική αγορά του περασμένου έτους κατέστησαν δύσκολο για τους long-short διαχειριστές να αποδείξουν την αξία τους.

«Τα υψηλότερα επιτόκια θα πρέπει να οδηγήσουν σε περισσότερες καλές εταιρείες να πετύχουν και σε κακές εταιρείες να αποτύχουν, αλλά νομίζω ότι οι αγορές ήταν πολύ επικεντρωμένες στο τι θα έκαναν οι υπεύθυνοι χάραξης πολιτικής όπως η Ομοσπονδιακή Τράπεζα των ΗΠΑ».

Χάνουν την υπομονή τους οι επενδυτές

Μετά από περισσότερο από μια δεκαετία δικαιολογιών, οι επενδυτές χάνουν την υπομονή τους. Ο Richard Byworth, διευθύνων σύμβουλος της Syz Capital, δήλωσε ότι τα χαρτοφυλάκιά του δεν έχουν επενδύσει σε μετοχές long-short funds για σχεδόν δύο χρόνια.

“Με υψηλές αμοιβές, οι διαχειριστές long-short απλά δεν προσφέρουν απόδοση οπουδήποτε κοντά σε ένα επίπεδο που θα δικαιολογούσε μια θέση στο χαρτοφυλάκιό μας”, ανέφερε. «Είναι τόσο απλό».

Μετά από 23 συνεχόμενους μήνες αναλήψεων επενδυτών, τα περιουσιακά στοιχεία σε μετοχικά μακροπρόθεσμα-βραχυπρόθεσμα αμοιβαία κεφάλαια μειώθηκαν στα 723 δισ. δολάρια, κάτω από τα επίπεδα πριν από πέντε χρόνια, σύμφωνα με το Nasdaq eVestment. Μερικά από αυτά έχουν εισρεύσει σε αμοιβαία κεφάλαια κινδύνου πολλαπλών διαχειριστών, τα οποία κατανέμουν τα χρήματα των πελατών σε μια σειρά στρατηγικών, συμπεριλαμβανομένων των μακροπρόθεσμων και βραχυπρόθεσμων μετοχών. Τέτοια κεφάλαια επενδύουν σε μεγάλο βαθμό στη διαχείριση κινδύνου και επηρεάζονται πολύ λιγότερο από την απόδοση ενός σταρ stockpicker.

Δεν είναι όλοι αισιόδοξοι. Υπάρχουν πρώιμες ενδείξεις ότι το σορτάρισμα γίνεται τελικά «πιο γόνιμο» καθώς τα υψηλότερα επιτόκια πλήττουν εταιρείες κακής ποιότητας, δήλωσε ένα στέλεχος, ενώ ορισμένοι κατανεμητές, όπως ο Kier Boley, συν-επικεφαλής εναλλακτικών επενδυτικών λύσεων στην ελβετική UBP, πιστεύουν ότι τα κεφάλαια θα επωφεληθούν καθώς η προσοχή της αγοράς στρέφεται πίσω στα θεμελιώδη μεγέθη της εταιρείας.

«Είμαι αισιόδοξος για τις προοπτικές των μακροπρόθεσμων βραχυπρόθεσμων στρατηγικών», δήλωσε ο Mario Unali, διαχειριστής χαρτοφυλακίου στην επενδυτική εταιρεία Kairos. “Θα δούμε μακροπρόθεσμα-βραχυπρόθεσμα κεφάλαια πιθανόν να επανέλθουν πίσω στα επίπεδα πριν από το 2008”.

Ωστόσο, ένα στέλεχος ενός κορυφαίου long-short fund ήταν λιγότερο αισιόδοξο, λέγοντας ότι μια ευρέως αναμενόμενη πτώση των παγκόσμιων επιτοκίων θα έβλαπτε τον τομέα.

“Ποιο hedge fund έχει πει ποτέ ότι η επόμενη δεκαετία δεν θα είναι καλή [για τη συγκεκριμένη στρατηγική τους];” είπε. “[Αλλά] τα μακροπρόθεσμα-βραχυπρόθεσμα hedge funds θα συνεχίσουν να μειώνονται εάν τα επιτόκια επιστρέψουν στο μηδέν”.

Latest News

Είναι ένας ανταγωνιστικός κόσμος - Ποιοι πληρώνονται καλύτερα σήμερα;

Η διεθνής αγορά εργασίας αναγκάζει ορισμένες εταιρείες να πληρώνουν περισσότερα σε... φθηνότερες περιοχές

Πώς οι κινεζικές αεροπορικές βρέθηκαν να κυριαρχούν στις πτήσεις από Ευρώπη σε Ασία

Οι κινεζικές αεροπορικές εκμεταλλεύονται τις ρωσικές αντι-κυρώσεις και επεκτείνουν τα δρομολόγιά τους

Το κεφάλαιο για το λίθιο στη συμφωνία ΕΕ - Mercosur που πέρασε «στα ψιλά»

Αναλυτές της ολλανδικής τράπεζας ING δήλωσαν ότι η σημασία των κρίσιμων πρώτων υλών

Merger Monday: Σε μία ημέρα έκλεισαν deals 35 δισ. δολαρίων

Η επανεκλογή Τραμπ προκαλεί ευφορία στις επιχειρήσεις και τονώνει εξαγορές και συγχωνεύσεις

Η φιλοδοξία του Τραμπ να γίνει ο απόλυτος βαρόνος του πετρελαίου ίσως αποδειχθεί ένα όνειρο - Ανάλυση Economist

Η φιλοδοξία του Ντόναλντ Τραμπ να γίνει ο απόλυτος βαρόνος του πετρελαίου μπορεί να αποδειχθεί ένα όνειρο, καταλήγει ο Economist

Η Ισπανία θα νομιμοποιήσει 900.000 μετανάστες σε τρία χρόνια

Η Ισπανία αναμορφώνει τη νομοθεσία που διέπει τα δικαιώματα παραμονής ξένων μεταναστών στη χώρα

Πόσα επενδύουν ΗΠΑ, Κίνα και ΕΕ σε έρευνα και ανάπτυξη (R&D)

Πρώτες σε δαπάνες για έρευνα ( R&D) έρχονται οι ΗΠΑ, ακολουθεί η Κίνα και στην τρίτη θέση είναι οι 27 χώρες της ΕΕ με πρώτη τη Γερμανία

Άνοιξε ξανά η συριακή Κεντρική Τράπεζα – Για πρώτη φορά μετά την ανατροπή Άσαντ

Η συριακή Κεντρική Τράπεζα ανακοίνωσε ότι οι καταθέσεις των Σύρων πολιτών στις τράπεζες στη Συρία είναι ασφαλείς

Lazard: Το 2025 «σημείο καμπής» για τη διαχείριση των περιουσιακών στοιχείων της

Οι εκτιμήσεις του διευθύνοντος συμβούλου της Lazard, Peter Orszag

Ο χορός των τραπεζικών συγχωνεύσεων καλά κρατεί στην Σκανδιναβία - Το νέο deal Nykredit - Spar Nord

Οι τράπεζες συγχωνεύονται και γίνονται πιο ισχυρές στη Δανία - Πώς η Nykredit αποκτά την Spar Nord και γίνεται η τρίτη μεγαλύτερη τράπεζα

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-600x294.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433