«Φοβάστε να επενδύσετε όταν το χρηματιστήριο βρίσκεται σε ιστορικά υψηλά; Δεν θα έπρεπε!», αναφέρει ανάλυση του Duncan Lamont, CFA Head of Strategic Research της Schroders.

Schroders: Επενδυτική ευκαιρία η Ελλάδα και το 2024

Η χρηματιστηριακή αγορά των ΗΠΑ σημείωσε νέο ιστορικό ρεκόρ και έκτοτε κινείται ανοδικά, καθώς στο τέλος του Ιανουαρίου, ήταν σχεδόν 3% πάνω από το προηγούμενο ρεκόρ. Το γεγονός αυτό έχει προκαλέσει σε πολλούς επενδυτές αβεβαιότητα απέναντι στο ενδεχόμενο μιας πιθανής πτώσης.

Πολλοί επενδυτές, ακόμη, επηρεασμένοι από τα υψηλά επιτόκια που προσφέρονταν, αποφάσισαν να μετατρέψουν τις επενδύσεις τους σε μετρητά. Η νοοτροπία της επένδυσης μετρητών, ενώ η χρηματιστηριακή αγορά βρίσκεται σε υψηλό όλων των εποχών, φαίνεται λανθασμένη. Είναι όμως έτσι;

Το συμπέρασμα που εξάγεται από την ανάλυση με βάση τις αποδόσεις των μετοχών από το 1926 είναι ένα κατηγορηματικό «όχι».

Για την ακρίβεια η αγορά βρίσκεται σε άνοδο πολύ συχνότερα από όσο νομίζουν οι επενδυτές. Από τους 1.776 μήνες που έχουν μεσολαβήσει από τον Ιανουάριο του 1926 μέχρι σήμερα, η αγορά βρισκόταν σε άνοδο τους 354 από αυτούς, δηλαδή στο 30% όλου αυτού του χρόνου.

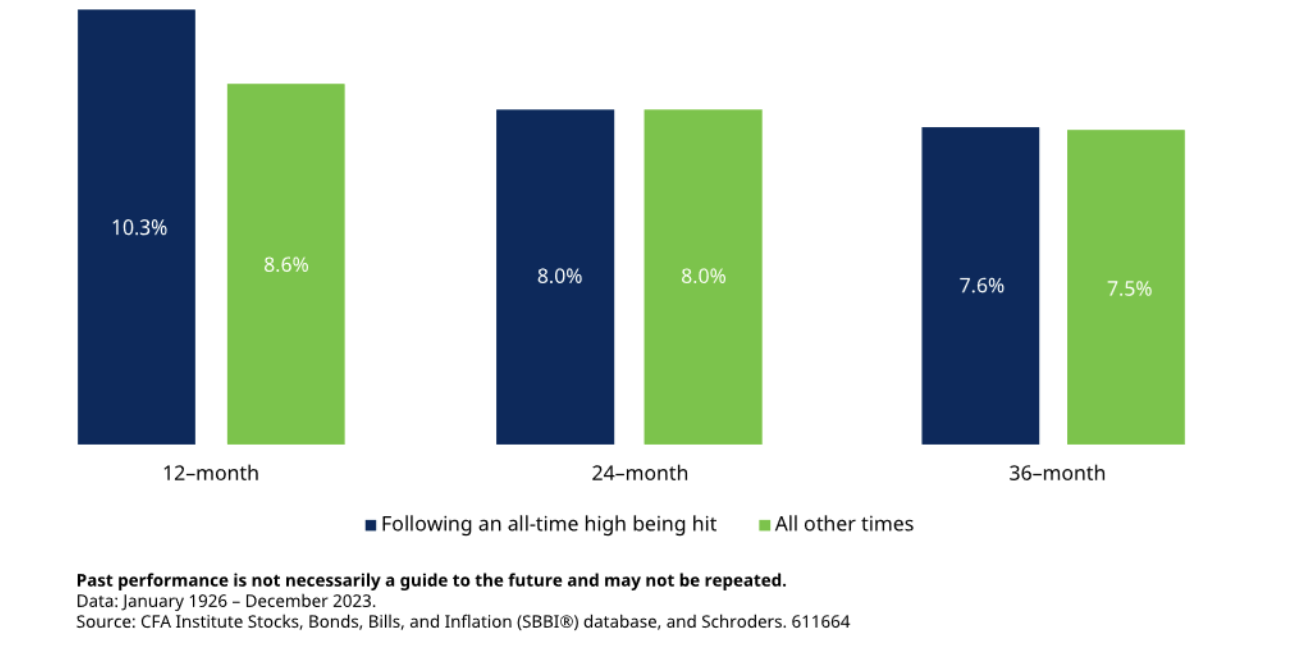

Και, κατά μέσο όρο, οι αποδόσεις εντός 12 μηνών μετά από την επίτευξη ενός ιστορικού υψηλού ήταν καλύτερες από ό,τι σε άλλες περιόδους: 10,3% πάνω από το ποσοστό του πληθωρισμού σε σύγκριση με 8,6% όταν η αγορά δεν βρισκόταν σε υψηλά επίπεδα. Επίσης, οι αποδόσεις σε διάστημα δύο ή τριών ετών ήταν ελαφρώς καλύτερες κατά μέσο όρο (Πίνακας 1).

Μέσες αποδόσεις των μετοχών μεγάλης κεφαλαιοποίησης των ΗΠΑ, προσαρμοσμένες στον πληθωρισμό, ετησίως

Πίνακας 1: Οι αποδόσεις ήταν υψηλότερες αν η επένδυση πραγματοποιούνταν όταν το χρηματιστήριο βρισκόταν σε ιστορικό υψηλό ρεκόρ παρά όταν δεν βρισκόταν

Οι διαφορές συσσωρεύονται με την πάροδο του χρόνου.

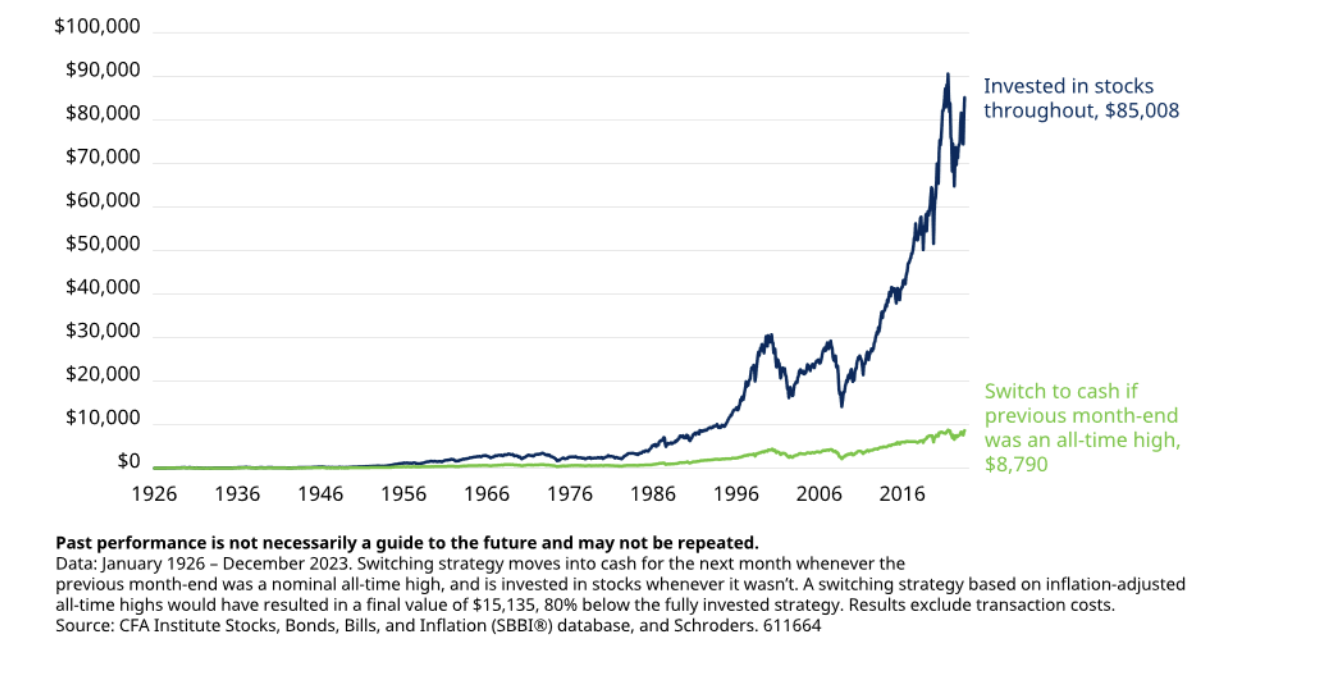

Τα 100 δολάρια που έχουν επενδυθεί στο αμερικανικό χρηματιστήριο τον Ιανουάριο του 1926, θα αξίζουν 85.008 δολάρια στο τέλος του 2023, σε όρους προσαρμοσμένους στον πληθωρισμό, δηλαδή θα είχαν επιτύχει αύξηση 7,1% ετησίως.

Αντίθετα, στη στρατηγική που προαναφέρθηκε, κατά την οποία ο επενδυτής μεταπηδάει από το χρηματιστήριο σε μετρητά τον επόμενο μήνα, κάθε φορά που η αγορά έφτανε σε ιστορικό υψηλό ρεκόρ (και επέστρεφε πάλι όταν δεν βρισκόταν σε υψηλό) θα άξιζαν μόνο 8.790 δολάρια (Πίνακας 2). Αυτό είναι κατά 90% χαμηλότερο! Η απόδοση αυτού του χαρτοφυλακίου θα ήταν 4,7% σε όρους προσαρμοσμένους στον πληθωρισμό. Σε μεγάλα χρονικά διαστήματα, οι διαφορές από τις αποδόσεις μπορούν να παρουσιάσουν σημαντική διαφοροποίηση σε επίπεδου κέρδους.

Το παράδειγμα των 100 δολαρίων, προσαρμοσμένο στον πληθωρισμό

Πίνακας 2: Η πώληση μετοχών κάθε φορά που η αγορά βρισκόταν σε ιστορικό υψηλό ρεκόρ θα είχε οδηγήσει σε απώλεια του 90% της επένδυσης σε τόσο μακροπρόθεσμο ορίζοντα

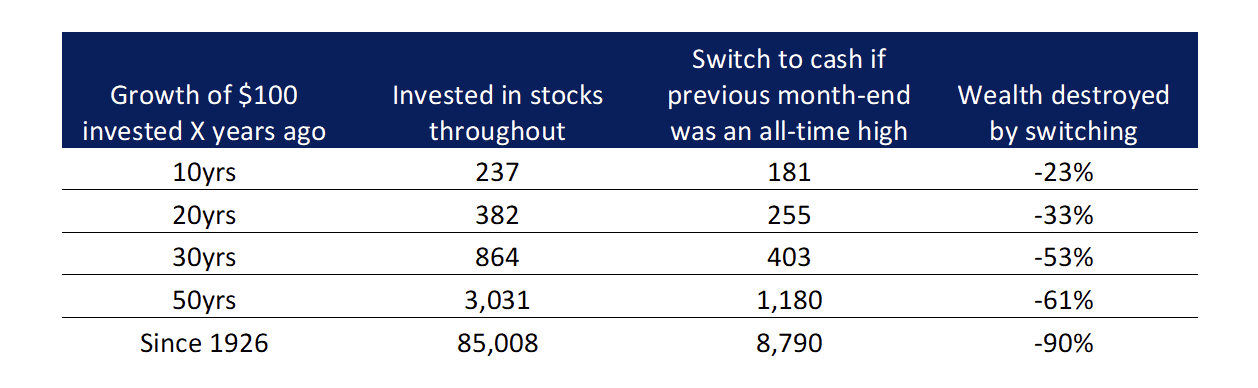

Η ανάλυση αυτή καλύπτει ένα χρονικό ορίζοντα σχεδόν 100 ετών, διάστημα, δηλαδή, μεγαλύτερο από αυτό που οι περισσότεροι άνθρωποι προγραμματίζουν. Όμως, ακόμη και σε μικρότερο χρονικό ορίζοντα, οι επενδυτές θα είχαν χάσει μεγάλο μέρος του δυνητικού τους κέρδους, αν είχαν φοβηθεί κάθε φορά που η αγορά βρισκόταν στα ύψη (Πίνακας 3).

Η επένδυση των 100 δολαρίων, με βάση τον πληθωρισμό

Πίνακας 3: Η πώληση μετοχών κάθε φορά που η αγορά βρισκόταν σε ιστορικά υψηλά επίπεδα θα είχε απωλέσει το 90% της απόδοσής σε πολύ μακροπρόθεσμο ορίζοντα

Data January 1926-December 2023. Switching strategy moves into cash for the next month whenever the previous month-end was a nominal all-time high, and is invested in stocks whenever it wasn’t. Results exclude transaction costs. Source: CFA Institute Stocks, Bonds, Bills, and Inflation (SBBI®) database, and Schroders.

Μην ανησυχείτε όταν βλέπετε σημαντική άνοδο των μετοχών

Είναι φυσιολογικό να προκαλείται άγχος σχετικά με τις επενδύσεις, όταν η χρηματιστηριακή αγορά βρίσκεται σε τόσο θετικό κλίμα, αλλά η ιστορία δείχνει ότι το να αποχωρεί ένας επενδυτής από την αγορά εκείνη τη στιγμή έχει αρνητικό αντίκτυπο στην τελική απόδοσή του. Μπορεί να υπάρχουν βάσιμοι λόγοι για τους οποίους δεν είναι ελκυστικές οι επενδύσεις σε μετοχές. Αλλά το γεγονός, ότι η αγορά βρίσκεται σε υψηλό όλων των εποχών, δεν θα έπρεπε να είναι ένας από αυτούς.

Latest News

Μαζική φυγή επιχειρήσεων από το χρηματιστήριο του Λονδίνου - Όλες οι ελπίδες στη Shein

Η κύρια αγορά έχει καταγράψει τις λιγότερες εισαγωγές τα τελευταία 15 χρόνια, καθώς η Νέα Υόρκη παίρνει τη λάμψη της

Μεγάλες αλλαγές στον Nasdaq-100 - Τα 3 νέα «αστέρια» και οι 3 αποχωρήσεις

Ο δείκτης Nasdaq-100 αποτελείται από 100 εκ των κορυφαίων μη χρηματοοικονομικών εταιρειών που είναι εισηγμένες στο Χρηματιστήριο Nasdaq

H πρώτη «αρκούδα» του 2025 στη Wall Street - Τι εκτιμά στρατηγικός σύμβουλος

Τι προβλέπει ο επικεφαλής επενδυτικός στρατηγικός σύμβουλος της Stifel, Μπάρι Μπάνιστερ, το νέο έτος και τις αγορές

Τι αναμένουν οι επενδυτές την εβδομάδα που έρχεται

Οι συνεδριάσει των κεντρικών τραπεζών και ο δρόμος προς την κάλπη στη Γερμανία

Πού στοχεύει το rebranding της ΕΧΑΕ - Εξέλιξη και μετασχηματισμός στο επίκεντρο

Μετά από 150 χρόνια λειτουργίας του ΧΑ, η νέα εταιρική ταυτότητα σηματοδοτεί τον στρατηγικό σχεδιασμό της ΕΧΑΕ

Μικτά πρόσημα στη Wall Street, έσπασε πτωτικά το σερί των θετικών εβδομάδων

Αρνητικά επέδρασε το γεγονός ότι η απόδοση του αμερικανικού 10ετούς ομολόγου αναρριχήθηκε στο 4,361% ξεπερνώντας την απόδοση του 3μηνου

Σε ιστορικό χαμηλό το ελληνικό spread - «Τσίμπησε» το κόστος δανεισμού στην Ευρώπη

Στην δευτερογενή αγορά ομολόγων καταγράφηκαν συναλλαγές 102 εκατ. ευρώ εκ των οποίων τα 36 εκατ. ευρώ αφορούσαν σε εντολές αγοράς

Συνεχίζεται το sell οff στα αμερικανικά ομόλογα - «Τσίμπησε» το κόστος δανεισμού στην ΕΕ

Η εκτίμηση ότι τελικά θα επικρατήσουν τα γεράκια στη Federal Reserve ανεβάζει το κόστος δανεισμού

Σταθεροποιητικά έκλεισαν την εβδομάδα οι ευρωαγορές

Μικρές διακυμάνσεις σημείωσαν οι δείκτες στα ευρωπαϊκά χρηματιστήρια και σε επίπεδο εβδομάδας

Έθεσε τις βάσεις για υψηλότερα το ΧΑ, δεύτερη ανοδική εβδομάδα στη σειρά

Το Χρηματιστήριο Αθηνών έκλεισε θετικά και αυτήν την εβδομάδα, με τον ΓΔ να σημειώνει κέρδη 0,88%, αλλά τον FTSE 25 να κλείνει στο +0,92%. Ο τραπεζικός κλάδος ενισχύθηκε κατά 1,37%

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433