Στις εξελίξεις στα χαρτοφυλάκια των επενδυτικών κεφαλαίων που διακρατούν ελληνικούς τίτλους, αναφέρεται μεταξύ άλλων η έκθεση του διοικητή της Τράπεζας της Ελλάδος, Γιάννη Στουρνάρα, που δόθηκε σήμερα στη δημοσιότητα.

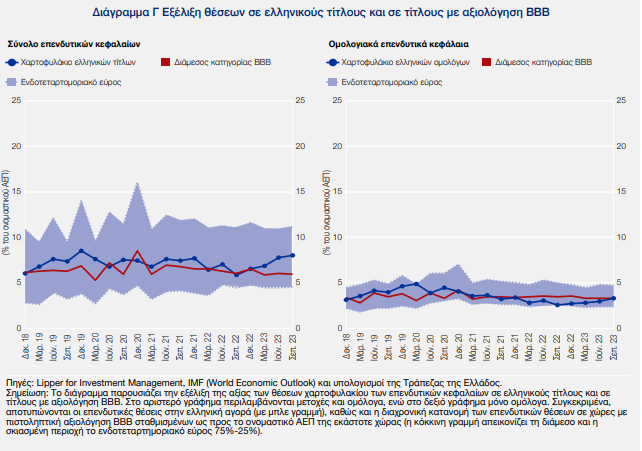

Στην έκθεση επισημαίνεται ότι κατά τη διάρκεια του 2023, κατά την οποία τα επενδυτικά κεφάλαια διεθνώς μείωναν τις θέσεις τους σε τίτλους εκτός της επενδυτικής κατηγορίας, οι ελληνικοί τίτλοι και οι νομικές οντότητες με έδρα την Ελλάδα δεν ανήκαν στην επενδυτική κατηγορία. Ταυτόχρονα όμως, την ίδια περίοδο η κρατική πιστοληπτική αξιολόγηση της Ελλάδος αναβαθμιζόταν σχεδόν αδιαλείπτως, ενώ διαφαίνονταν οι προοπτικές για συνέχιση της ανοδικής τάσης.

Ανάπτυξη 2,3% και πληθωρισμό 2,8% προβλέπει για το 2024 η ΤτΕ

Η επενδυτική βαθμίδα

Κατά συνέπεια, ενώ η γενική τάση στα χαρτοφυλάκια των επενδυτικών κεφαλαίων ήταν προς την κατεύθυνση της μείωσης της έκθεσης σε τίτλους εκτός της επενδυτικής κατηγορίας, τα επενδυτικά κεφάλαια αύξησαν τις θέσεις τους σε ελληνικά ομόλογα και μετοχές, ενδεχομένως προεξοφλώντας την αναβάθμιση της κρατικής πιστοληπτικής αξιολόγησης της Ελλάδος.

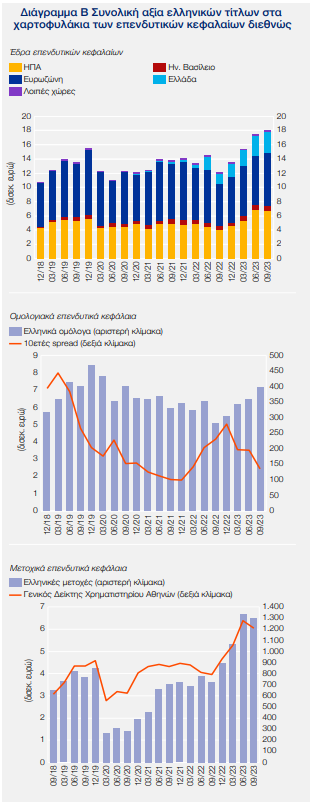

Ειδικότερα, σύμφωνα με την ΤτΕ η συνολική αξία των θέσεων των διεθνών επενδυτικών κεφαλαίων σε ελληνικούς τίτλους ανερχόταν το γ΄ τρίμηνο του 2023 σε 18 δισ. ευρώ, εκ των οποίων 7,5 δισ. ευρώ διακρατούνται από ευρωπαϊκά κεφάλαια και 5,8 δισεκ. ευρώ από αμερικανικά. Οι θέσεις αυτές παρουσιάζουν συνεχή ανοδική τάση, ξεκινώντας από το δ΄ τρίμηνο του 2022 και εφεξής, με αποτέλεσμα η συνολική αξία των θέσεων των επενδυτικών κεφαλαίων σε ελληνικούς τίτλους να αυξηθεί κατά περίπου 5,9 δισεκ. ευρώ. Από αυτή την αύξηση, περίπου 2,1 δισ. ευρώ αντιστοιχούν σε αύξηση της αξίας των θέσεων σε ελληνικά ομόλογα, κυρίως κρατικά, και 3,5 δισεκ. ευρώ στην αύξηση της αξίας των θέσεων σε μετοχές.

Στην έκθεση επισημαίνεται ότι, η αύξηση κατά 2 δισεκ. ευρώ, της διακράτησης ελληνικών ομολόγων αντανακλά την αύξηση των θέσεων των επενδυτικών κεφαλαίων κυρίως σε ελληνικά κρατικά ομόλογα.

Ταυτόχρονα, φαίνεται ότι η αύξηση των θέσεων σε ελληνικά κρατικά ομόλογα σχετίζεται με τη σημαντική μείωση, κατά περίπου 150 μονάδες βάσης, της διαφοράς αποδόσεων των ελληνικών κρατικών ομολόγων έναντι των δεκαετών γερμανικών ομοσπονδιακών ομολόγων, ενώ εξ ορισμού δεν επηρεάζεται από αυτή. Δηλαδή φαίνεται ότι η σημαντική αύξηση των επενδυτικών θέσεων, η οποία πραγματοποιήθηκε εκ των προτέρων (ex ante) ως προς την αναβάθμιση της κρατικής πιστοληπτικής αξιολόγησης της Ελλάδος στην επενδυτική κατηγορία, εξηγεί τη μείωση των διαφορών αποδόσεων των ελληνικών κρατικών ομολόγων από τα γερμανικά και άλλα κρατικά ομόλογα της ευρωζώνης.

Οι τοποθετήσεις σε μετοχές

Όπως και στην περίπτωση των ομολόγων, οι νέες θέσεις των επενδυτικών κεφαλαίων σε ελληνικές μετοχές ανέρχονται σε περίπου 2,9 δισεκ. ευρώ. Άρα και στην περίπτωση των μετοχών, τα επενδυτικά κεφάλαια φαίνεται ότι αύξησαν τις θέσεις τους σε ελληνικές μετοχές πριν από την αναβάθμιση της κρατικής πιστοληπτικής αξιολόγησης της Ελλάδος στην επενδυτική κατηγορία, και η αύξηση αυτή εξηγεί την άνοδο των τιμών των μετοχών. Και πάλι, η εξέλιξη αυτή σχετίζεται με την περίοδο της ισχυρής ανόδου των τιμών των μετοχών στο Χρηματιστήριο Αθηνών, χωρίς να επηρεάζεται από αυτές.

Εξελίξεις στις πιστοληπτικές αξιολογήσεις

Η ΤτΕ επισημαίνει ότι οι αποδόσεις των ελληνικών κρατικών ομολόγων παρουσίασαν σημαντικά μεγαλύτερη μείωση το 2023, σε σχέση με εκείνες των υπόλοιπων κρατικών ομολόγων της ευρωζώνης. Σε αυτή την εξέλιξη συνέβαλαν σε μεγάλο βαθμό οι προσδοκίες αρχικά και στη συνέχεια η ίδια η αναβάθμιση της κρατικής πιστοληπτικής αξιολόγησης της Ελλάδος στην επενδυτική κατηγορία. Μάλιστα, ήδη πριν από την αναβάθμιση έχει παρατηρηθεί αξιοσημείωτη αύξηση των θέσεων διεθνών επενδυτικών κεφαλαίων σε ελληνικά κρατικά ομόλογα

Ειδικότερα, στις 21.4.2023 ο οίκος S&P αναθεώρησε τις προοπτικές της κρατικής πιστοληπτικής αξιολόγησης για την Ελλάδα σε θετικές. Στη συνέχεια, στις 20.10.2023 ο ίδιος οίκος, πρώτος

μεταξύ των τριών μεγάλων οίκων (Fitch, Moody’s και S&P), αναβάθμισε την κρατική πιστοληπτική αξιολόγηση της Ελλάδος από BB+ σε ΒΒΒ-, δηλ. εντός της επενδυτικής κατηγορίας.

Οι παράγοντες που οδήγησαν σε αυτή την εξέλιξη, σύμφωνα με τους οίκους, ήταν η ισχυρότερη του αναμενομένου ανάπτυξη της ελληνικής οικονομίας, σε συνδυασμό με την επίτευξη των δημοσιονομικών στόχων και τη σημαντική μείωση του δημόσιου χρέους ως ποσοστού του ΑΕΠ.

Η συνέχιση των διαρθρωτικών μεταρρυθμίσεων, αλλά και της ισχυρής επίδοσης της ελληνικής οικονομίας, στην οποία αναμένεται να συμβάλει και η ταχύτερη αξιοποίηση των διαθέσιμων ευρωπαϊκών πόρων του NGEU, εκτιμάται ότι θα στηρίξουν τις πιστοληπτικές αξιολογήσεις και συμβάλουν θετικά σε περαιτέρω αναβαθμίσεις.

Εξελίξεις στις αγορές

Οι επενδυτές είχαν ήδη αρχίσει να προεξοφλούν τις αναβαθμίσεις της κρατικής πιστοληπτικής αξιολόγησης της Ελλάδος στην επενδυτική κατηγορία αφότου πραγματοποιήθηκε η προαναφερθείσα μεταβολή των προοπτικών της σε θετικές.

Έτσι, παρατηρήθηκε σημαντική αύξηση των θέσεων χαρτοφυλακίου των διεθνών επενδυτικών κεφαλαίων σε ελληνικά κρατικά ομόλογα. Η αύξηση αυτή εξηγεί τη σημαντική μείωση των αποδόσεων των ελληνικών κρατικών ομολόγων, η οποία προηγήθηκε χρονικά, καθώς επήλθε ήδη από το β΄ τρίμηνο του 2023, και ήταν μεγαλύτερη σε σχέση με τη γενική τάση μείωσης που παρατηρήθηκε στα ευρωπαϊκά κρατικά ομόλογα.

Σε αυτό το περιβάλλον, οι διαφορές των αποδόσεών τους έναντι άλλων κρατικών ομολόγων της ευρωζώνης έχουν μειωθεί σημαντικά.

Συγκεκριμένα, η διαφορά αποδόσεων (spread) του ελληνικού δεκαετούς ομολόγου έναντι του γερμανικού τίτλου αντίστοιχης διάρκειας μειώθηκε το 2023 (κατά 98 μ.β. στις 105 μ.β.). Το διάστημα 1.1-20.3.2024 η διαφορά αυτή μειώθηκε κατά επιπλέον 15 μ.β. στις 90 μ.β. Ταυτόχρονα, από το β΄ τρίμηνο του 2023 η απόδοση του ελληνικού δεκαετούς κρατικού ομολόγου κυμαίνεται σε αρκετά χαμηλότερα επίπεδα σε σύγκριση με εκείνη του αντίστοιχου ιταλικού δεκαετούς ομολόγου (διαφορά μεταξύ ελληνικού και ιταλικού δεκαετούς ομολόγου στις 20.3.2024: -38 μ.β. από -11 μ.β. την 1.1.2023).

Άντληση κεφαλαίων

Το Ελληνικό Δημόσιο αύξησε την άντληση κεφαλαίων με μεσομακροπρόθεσμη διάρκεια από τις διεθνείς κεφαλαιαγορές το 2023 σε σύγκριση με το 2022. Οι εκδόσεις ομολόγων εντός του

2023 είχαν αυξημένη μεσοσταθμική απόδοση σε σύγκριση με εκείνες του 2022, σε συνάφεια με την άνοδο των αποδόσεων των κρατικών ομολόγων διεθνώς πριν από το δ΄ τρίμηνο του

2023.

Κατά το 2023 εκδόθηκαν βραχυπρόθεσμοι τίτλοι (έντοκα γραμμάτια 3, 6 και 12 μηνών) συνολικού ύψους 24,9 δισεκ. ευρώ (έναντι 23,2 δισεκ. ευρώ το 2022), με το μεσοσταθμικό κόστος των εκδόσεων να εμφανίζει επίσης αύξηση (3,50% από 0,68% το 2022).

Τέλος, παρουσιάζεται βελτίωση στους όγκους συναλλαγών στη δευτερογενή αγορά, οι οποίοι αυξήθηκαν κατά το 2023 σε σχέση με το 2022. Συγκεκριμένα, η μέση ημερήσια αξία συναλλαγών στην Ηλεκτρονική Δευτερογενή Αγορά Τίτλων (ΗΔΑΤ) διαμορφώθηκε σε περίπου 106 εκατ. ευρώ το 2023, έναντι 83 εκατ. ευρώ το 2022. Στο Σύστημα Άυλων Τίτλων (ΣΑΤ), μέσω του

οποίου διακανονίζονται τόσο εγχώριες όσο και διεθνείς συναλλαγές, η μέση ημερήσια αξία αγοραπωλησιών ανήλθε σε 583 εκατ. ευρώ το 2023, έναντι 475 εκατ. ευρώ το 2022.

ΕΛΛΗΝΙΚΑ ΕΤΑΙΡΙΚΑ ΟΜΟΛΟΓΑ

Ομόλογα ελληνικών τραπεζών

Οι ελληνικές τράπεζες έχουν ενεργή εκδοτική δραστηριότητα στις διεθνείς αγορές ομολόγων, με σκοπό την κάλυψη της Ελάχιστης Απαίτησης Ιδίων Κεφαλαίων και Επιλέξιμων Υποχρεώσεων

(MREL).

Μετά την ανακοίνωση των θετικών προοπτικών από τον οίκο S&P τον Απρίλιο για την κρατική πιστοληπτική αξιολόγηση της Ελλάδος, ο μέσος όρος των αποδόσεων των τραπεζικών ομολόγων υψηλής εξοφλητικής προτεραιότητας, σταθμισμένος ως προς την αξία των υποκείμενων ομολόγων, έχει μειωθεί κατά 294 μ.β. . Ακόμη πιο σημαντική εξέλιξη, καθώς μετακυλίεται στα αποτελέσματα χρήσης των τραπεζών, είναι η έκδοση νέων ομολόγων από τις ελληνικές τράπεζες με χαμηλότερο κόστος δανεισμού.

Συγκεκριμένα, μετά την αναβάθμιση του Ελληνικού Δημοσίου στην επενδυτική κατηγορία, οι τέσσερις σημαντικές ελληνικές τράπεζες έχουν εκδώσει ομόλογα υψηλής εξοφλητικής προτεραιότητας με μεσοσταθμική απόδοση ύψους 5,5% και διάρκεια 5-6 έτη έως τη λήξη, ενώ πριν από την αναβάθμιση η μεσοσταθμική απόδοση στην έκδοση για ομόλογα υψηλής εξοφλητικής

προτεραιότητας και ίδιας διάρκειας από τις ίδιες τράπεζες ήταν 7%.

Ταυτόχρονα, σημειώνεται ότι το επίπεδο των βασικών επιτοκίων είναι υψηλότερο την περίοδο μετά την αναβάθμιση. Έτσι επιβεβαιώνονται οι προσδοκίες ότι η πρόσφατη αναβάθμιση της κρατικής πιστοληπτικής αξιολόγησης της Ελλάδος στην επενδυτική κατηγορία θα συμβάλει σημαντικά και θετικά τόσο στην κερδοφορία όσο και στην ανθεκτικότητα του ελληνικού τραπεζικού συστήματος.

Latest News

Μεγάλες αλλαγές στον Nasdaq-100 - Τα 3 νέα «αστέρια» και οι 3 αποχωρήσεις

Ο δείκτης Nasdaq-100 αποτελείται από 100 εκ των κορυφαίων μη χρηματοοικονομικών εταιρειών που είναι εισηγμένες στο Χρηματιστήριο Nasdaq

H πρώτη «αρκούδα» του 2025 στη Wall Street - Τι εκτιμά στρατηγικός σύμβουλος

Τι προβλέπει ο επικεφαλής επενδυτικός στρατηγικός σύμβουλος της Stifel, Μπάρι Μπάνιστερ, το νέο έτος και τις αγορές

Τι αναμένουν οι επενδυτές την εβδομάδα που έρχεται

Οι συνεδριάσει των κεντρικών τραπεζών και ο δρόμος προς την κάλπη στη Γερμανία

Πού στοχεύει το rebranding της ΕΧΑΕ - Εξέλιξη και μετασχηματισμός στο επίκεντρο

Μετά από 150 χρόνια λειτουργίας του ΧΑ, η νέα εταιρική ταυτότητα σηματοδοτεί τον στρατηγικό σχεδιασμό της ΕΧΑΕ

Μικτά πρόσημα στη Wall Street, έσπασε πτωτικά το σερί των θετικών εβδομάδων

Αρνητικά επέδρασε το γεγονός ότι η απόδοση του αμερικανικού 10ετούς ομολόγου αναρριχήθηκε στο 4,361% ξεπερνώντας την απόδοση του 3μηνου

Σε ιστορικό χαμηλό το ελληνικό spread - «Τσίμπησε» το κόστος δανεισμού στην Ευρώπη

Στην δευτερογενή αγορά ομολόγων καταγράφηκαν συναλλαγές 102 εκατ. ευρώ εκ των οποίων τα 36 εκατ. ευρώ αφορούσαν σε εντολές αγοράς

Συνεχίζεται το sell οff στα αμερικανικά ομόλογα - «Τσίμπησε» το κόστος δανεισμού στην ΕΕ

Η εκτίμηση ότι τελικά θα επικρατήσουν τα γεράκια στη Federal Reserve ανεβάζει το κόστος δανεισμού

Σταθεροποιητικά έκλεισαν την εβδομάδα οι ευρωαγορές

Μικρές διακυμάνσεις σημείωσαν οι δείκτες στα ευρωπαϊκά χρηματιστήρια και σε επίπεδο εβδομάδας

Έθεσε τις βάσεις για υψηλότερα το ΧΑ, δεύτερη ανοδική εβδομάδα στη σειρά

Το Χρηματιστήριο Αθηνών έκλεισε θετικά και αυτήν την εβδομάδα, με τον ΓΔ να σημειώνει κέρδη 0,88%, αλλά τον FTSE 25 να κλείνει στο +0,92%. Ο τραπεζικός κλάδος ενισχύθηκε κατά 1,37%

Παίρνει ώθηση από την Broadcom η Wall Street

Το πρόσφατο ράλι ανόδου έχει πυροδοτήσει ορισμένες ανησυχίες για μια υπερτιμημένη αγορά που τροφοδοτείται από το μετεκλογικό κλίμα

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433