Η πραγματικότητα φυγείν… αδύνατον για τους επενδυτές, που βρίσκονται μπροστά σε έναν πληθωρισμό πιο επίμονο απ’ ότι περίμεναν οι περισσότεροι, και σε αναλυτές που καταρρίπτουν τη μία μετά την άλλη πρόβλεψή τους για την πορεία των επιτοκίων.

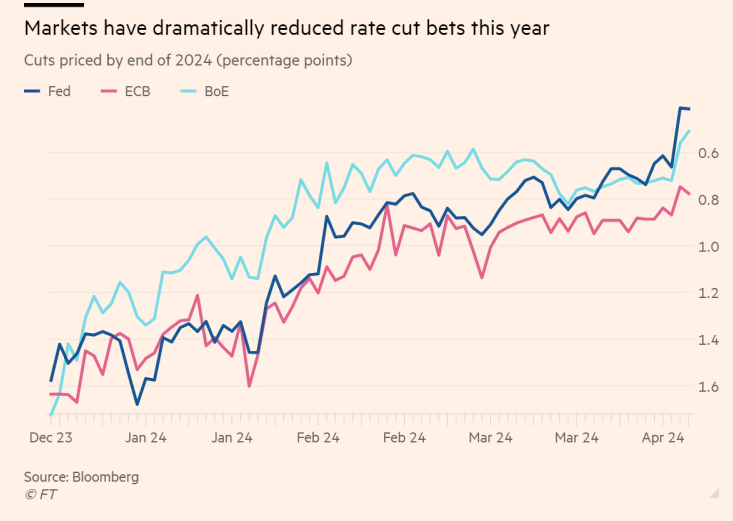

Τόσο οι επενδυτές όσο και οι αναλυτές αναγκάστηκαν να διαψεύσουν ακόμη και τις πιο αισιόδοξες προβλέψεις τους για σαρωτικές μειώσεις των επιτοκίων φέτος, καθώς η άνοδος των τιμών του πετρελαίου και των μετάλλων αυξάνει τις πληθωριστικές πιέσεις, αναζωπυρώνοντας τους φόβους ότι το κόστος δανεισμού θα πρέπει να παραμείνει «υψηλότερο για μεγαλύτερο χρονικό διάστημα».

Οι νέες προβλέψεις για τα επιτόκια της ΕΚΤ και της FED

Σε μια δραματική αλλαγή του κλίματος, οι αγορές στοιχηματίζουν τώρα ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ θα προβεί φέτος μόνο σε μία ή δύο μειώσεις επιτοκίων κατά ένα ή δύο τέταρτα της μονάδας.

Αυτό συγκρίνεται με τις έξι ή περισσότερες μειώσεις που αναμένονταν τον Ιανουάριο και τις τρεις που προέβλεπε η πιο συντηρητική Ομοσπονδιακή Τράπεζα των ΗΠΑ. Όμως, αφού ο πληθωρισμός στις ΗΠΑ αυτή την εβδομάδα ξεπέρασε τις προβλέψεις για τρίτο συνεχόμενο μήνα, οι διαχειριστές κεφαλαίων αναγκάζονται να εξετάσουν προσεκτικά τις υποθέσεις τους.

Φρένο στην αισιοδοξία

Οι ρόδινες προβλέψεις έχουν «απλώς πεταχτεί στα σκουπίδια», δήλωσε στους Financial Times ο Greg Peters, συνδιευθυντής επενδύσεων στην PGIM Fixed Income.

«Οι αγορές ήταν υπερβολικά αισιόδοξες γύρω από την προοπτική μείωσης των επιτοκίων», πρόσθεσε, σημειώνοντας ότι οι επενδυτές «συμπεριφέρονται λίγο πιο ορθολογικά τώρα απ’ ό,τι στις αρχές του έτους».

Η ενδοσκόπηση αυτή έρχεται σε πλήρη αντίθεση με τον Δεκέμβριο, όταν η Fed έδωσε το ισχυρότερο μήνυμα μέχρι σήμερα ότι δεν θα αυξήσει ξανά το κόστος δανεισμού και οι επίσημες προβλέψεις της, οι λεγόμενες «dot plot», πρότειναν τρεις μειώσεις κατά ένα τέταρτο της μονάδας φέτος.

Αυτό προκάλεσε ένα ράλι στις μετοχές και τα ομόλογα και, αφού οι επενδυτές είχαν προετοιμαστεί για μια παρατεταμένη περίοδο αυξημένου κόστους δανεισμού που θα μπορούσε να πλήξει και τα δύο περιουσιακά στοιχεία, προκάλεσε συζητήσεις ότι η ιδέα του «υψηλότερου κόστους για μεγαλύτερο χρονικό διάστημα» δεν ευσταθούσε.

Η διάψευση

Αλλά μια σειρά από εντυπωσιακά στοιχεία για την απασχόληση και μια επιτάχυνση του πληθωρισμού έκτοτε έχουν σχεδόν εξανεμίσει τις ελπίδες ότι η Fed και άλλες παγκόσμιες κεντρικές τράπεζες θα χαλαρώσουν γρήγορα τη νομισματική πολιτική.

«Η πλειονότητα των αναλυτών έχει πέσει έξω», επισήμανε στους FT ο Anthony Todd, διευθύνων σύμβουλος της εταιρείας ποσοτικών hedge funds Aspect Capital, αναφερόμενος στις προσδοκίες για πτώση του πληθωρισμού και των επιτοκίων.

Η εταιρεία, η οποία διαχειρίζεται περιουσιακά στοιχεία ύψους περίπου 9,4 δισ. δολαρίων και της οποίας το κύριο ταμείο έχει αυξηθεί κατά 21,8% φέτος, έχει επωφεληθεί από τα στοιχήματα έναντι των κρατικών ομολόγων, τα οποία έχουν πουλήσει φέτος, καθώς οι επενδυτές έχουν μειώσει τα στοιχήματά τους για την υποχώρηση των επιτοκίων.

Η τιμολόγηση της αγοράς για μειώσεις επιτοκίων φέτος είναι πλέον ακόμη μικρότερη από ό,τι είχε υποδείξει η ίδια η Fed τον Δεκέμβριο. Ορισμένοι αξιωματούχοι της Αμερικανικής Ομοσπονδιακής Τράπεζας έχουν εκφράσει αμφιβολίες για την ικανότητα των φορέων χάραξης πολιτικής να μειώσουν τα επιτόκια περισσότερο από μία φορά φέτος, με τον πρόεδρο της Fed της Ατλάντα, Raphael Bostic, να εκτιμά ότι «είναι ακόμη και πιθανό οι μειώσεις των επιτοκίων να πρέπει να μεταφερθούν στο επόμενο έτος».

Τις προοπτικές για τον πληθωρισμό δυσχεραίνουν οι ανοδικές τιμές των βιομηχανικών μετάλλων και του πετρελαίου – με το αργό τύπου Brent να ξεπερνά τα 92 δολάρια το βαρέλι για πρώτη φορά από τον Οκτώβριο.

Στην άλλη πλευρά του Ατλαντικού

Η επανεξέταση των αμερικανικών επιτοκίων έχει μεταφερθεί και στις ευρωπαϊκές αγορές, με τους επενδυτές να εκτιμούν πλέον τρεις μειώσεις για την Ευρωπαϊκή Κεντρική Τράπεζα και δύο για την Τράπεζα της Αγγλίας το 2024, ενώ στις αρχές του έτους είχαν προβλεφθεί περισσότερες από έξι μειώσεις για την καθεμία.

«Είναι πολύ σαφές ότι το αφήγημα αλλάζει», τόνισε και ο Torsten Slok, επικεφαλής οικονομολόγος της επενδυτικής εταιρείας Apollo. «Η αβεβαιότητα σχετικά με το αφήγημα για το πού θα πάμε στα επιτόκια είναι η πηγή του γιατί υπάρχει τέτοια αναταραχή αυτή τη στιγμή».

Η παγκόσμια οικονομία έχει επίσης αποδειχθεί πιο ανθεκτική από ό,τι πολλοί περίμεναν, με τον παγκόσμιο δείκτη διευθυντών αγορών μεταποίησης της JPMorgan να αυξάνεται σε αναπτυξιακό έδαφος τον Ιανουάριο για πρώτη φορά από το 2022 και συνέχισε να αυξάνεται τον Φεβρουάριο και τον Μάρτιο.

«Εξακολουθώ να πιστεύω ότι η Fed θέλει να μειώσει μία φορά τουλάχιστον φέτος – αλλά δεν βιάζεται να το κάνει και θα περιμένει να έρθουν περισσότερα δεδομένα που θα της δώσουν μεγαλύτερη ορατότητα για τον πληθωρισμό», συμπλήρωσε ο Ken Shinoda, διαχειριστής χαρτοφυλακίου στην DoubleLine.

Το μεγάλο ξεπούλημα

Παρά το ράλι της Παρασκευής, καθώς οι εντάσεις στη Μέση Ανατολή έσπρωξαν τους επενδυτές σε ασφαλή περιουσιακά στοιχεία, οι προσδοκίες ότι τα επιτόκια θα παραμείνουν υψηλά για αρκετό καιρό, προκάλεσαν ένα παγκόσμιο ξεπούλημα ομολόγων, ανεβάζοντας το κόστος δανεισμού των κυβερνήσεων και στις δύο πλευρές του Ατλαντικού. Οι αποδόσεις των κρατικών ομολόγων αναφοράς των ΗΠΑ και του Ηνωμένου Βασιλείου έχουν αυξηθεί κατά 0,6 ποσοστιαίες μονάδες από την αρχή του έτους. Οι ισοδύναμες αποδόσεις των γερμανικών ομολόγων Bund – το σημείο αναφοράς για την ευρωζώνη – έχουν αυξηθεί κατά 0,3 ποσοστιαίες μονάδες.

Ωστόσο, τα πιστωτικά περιθώρια – ή τα ασφάλιστρα που πληρώνουν οι εταιρικοί δανειολήπτες για την έκδοση χρέους έναντι του αμερικανικού Δημοσίου – εξακολουθούν να κυμαίνονται σε χαμηλά επίπεδα πολλών ετών, τροφοδοτούμενα από την έντονη ζήτηση για νέα ομόλογα και τις καυτές εισροές κεφαλαίων.

Το μέσο spread των αμερικανικών ομολόγων επενδυτικής βαθμίδας κυμαίνεται τώρα γύρω από το πιο σφιχτό ή χαμηλό επίπεδο από τον Σεπτέμβριο του 2021, έξι μήνες πριν η Fed αρχίσει να αυξάνει τα επιτόκια. Το spread των ομολόγων υψηλής απόδοσης, ή αλλιώς «σκουπίδια», διευρύνθηκε μετά την τελευταία ανακοίνωση του ΔΤΚ, αλλά εξακολουθεί να βρίσκεται κοντά στα στενότερα επίπεδα από τον Ιανουάριο του 2022, σύμφωνα με τα στοιχεία της Ice BofA.

Για τον Peters της Pgim, «μια ισχυρότερη οικονομία με μικρό πληθωρισμό δεν συνθέτει ένα τόσο κακό σκηνικό για τις ΗΠΑ».

Μέχρι στιγμής η επανεξέταση των επιτοκίων δεν έχει επηρεάσει σε αρνητικό βαθμό τις χρηματιστηριακές αγορές, με τον δείκτη S&P 500 των blue-chip μετοχών να σημειώνει άνοδο 7,4% φέτος – ενισχυμένος από τη δύναμη της αμερικανικής οικονομίας και τον ενθουσιασμό για τις προοπτικές της τεχνητής νοημοσύνης.

Όμως ορισμένοι επενδυτές έχουν αρχίσει να προειδοποιούν ότι, καθώς η πραγματικότητα της παραμονής των επιτοκίων σε υψηλότερα επίπεδα γίνεται κατανοητή, η πληθωρικότητα των χρηματιστηρίων μπορεί να εξαντληθεί. «Φαίνεται ότι είχαμε μια εύκολη ανοδική πορεία, αλλά το τοπίο γίνεται πιο δύσκολο», επιβεβαίωσε και ο Mark Dowding, επικεφαλής επενδύσεων στην RBC BlueBay Asset Management.

Latest News

Ο Τραμπ δίνει «γη και ύδωρ» κινήτρων για να φέρει μεγάλες επενδύσεις πίσω στις ΗΠΑ

Ο Τραμπ αποσκοπεί σε μια κοσμογονία εγχώριων επενδύσεων στις ΗΠΑ - Η πρόταση για διευκολύνσεις στις επενδύσεις άνω του 1 δισ.

Η Ινδία κατασκευάζει το δικό της «Χόνγκ Κονγκ» - Το φαραωνικό project των 9 δισ.

Ανησυχία ότι το σχέδιο θα εξαλείψει μερικές από τις απομονωμένες φυλές που ζουν στα νησιά του αρχιπελάγους Νικομπάρ - Τι λέει η Ινδία

Από ένα KFC στην αυτοκρατορία των 3 δισ. - Ποιος είναι ο Αυστραλός επιχειρηματίας Τζακ Κάουιν

Σήμερα, ο Τζακ Κάουιν κατέχει το 98% της εταιρείας του, ενώ το υπόλοιπο 2% ανήκει σε ορισμένους από τους αρχικούς επενδυτές και μετόχους του

Οι τρεις αδύναμοι κρίκοι της ευρωοικονομίας το 2025

Θα παλέψουν με την ύφεση τη νέα χρονιά οι μεγαλύτερες οικονομίες της ΕΕ, Γερμανία, Γαλλία, Ιταλία

![Βρετανία: Ενοίκια σοκ για τους φοιτητές στο Λονδίνο μετά τις νέες αυξήσεις [ΓΡΑΦΗΜΑ]](https://www.ot.gr/wp-content/uploads/2024/08/london-1567903_1280-600x450.jpg)

Ενοίκια σοκ για τους φοιτητές στο Λονδίνο μετά τις νέες αυξήσεις [γράφημα]

Τι αποκαλύπτει έρευνα για τους φοιτητές στη Βρετανία

Η πλειοψηφία των startups δεν μακροημερεύει - Η ωμή αλήθεια είναι ότι κανείς δεν νοιάζεται

Γιατί αποτυγχάνουν τόσες πολλές startups; Φυσικά, δεν υπάρχει μόνο ένας λόγος

Safran: Με το βλέμμα στις συμβάσεις του αμερικανικού στρατού

Η γαλλική εταιρεία αναμένει αύξηση των πωλήσεων κατά περίπου 10% το 2025, καθώς και τρέχοντα λειτουργικά κέρδη μεταξύ 4,7 και 4,8 δισ. ευρώ σε συγκρίσιμη βάση

Έφοδος τελωνιακών και της ευρωπαικής εισαγγελίας στα γραφεια της Adidas

Tο ένταλμα έρευνας για την Adidas ανέφερε την (ύποπτη) σωρευτική φορολογική ζημία σε περισσότερα από 1,1 δισεκατομμύρια ευρώ

Τιμές-φωτιά οι Χριστουγεννιάτικες αγορές στη Γερμανία

Ο υψηλός πληθωρισμός δεν μπορεί παρά να επηρεάσει και τις Χριστουγεννιάτικες Αγορές στη Γερμανία. Έως 7 ευρώ στοιχίζει το περίφημο «ζεστό κρασί» με μπαχαρικά.

Η αβεβαιότητα της εμπορικής πολιτικής των ΗΠΑ αρχίζει να «δαγκώνει» την Ευρώπη - Τι εκτιμά η Goldman Sachs

H Goldman Sachs επιχειρεί να εξετάσει την επίδραση της αβεβαιότητας της εμπορικής πολιτικής του Ντόναλντ Τραμπ εντός κι εκτός ΗΠΑ

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433