![Χρηματιστήριο Αθηνών: Σε τροχιά για νέο ιστορικό ρεκόρ κερδοφορίας [πίνακας]](https://www.ot.gr/wp-content/uploads/2023/08/xrimatistirio4-2-1-1.jpg)

Μετά από ένα εξαιρετικό 2023, τα έως τώρα άριστα χρηματοοικονομικά αποτελέσματα των εισηγμένων προδιαθέτουν για μια ακόμη καλύτερη συνέχεια, με τα ευρήματα να είναι -το λιγότερο- αισιόδοξα.

Και μάλιστα, εκπλήσσοντας θετικά ακόμα και εκείνους που έβλεπαν από την αρχή του έτους μισογεμάτο το ποτήρι.

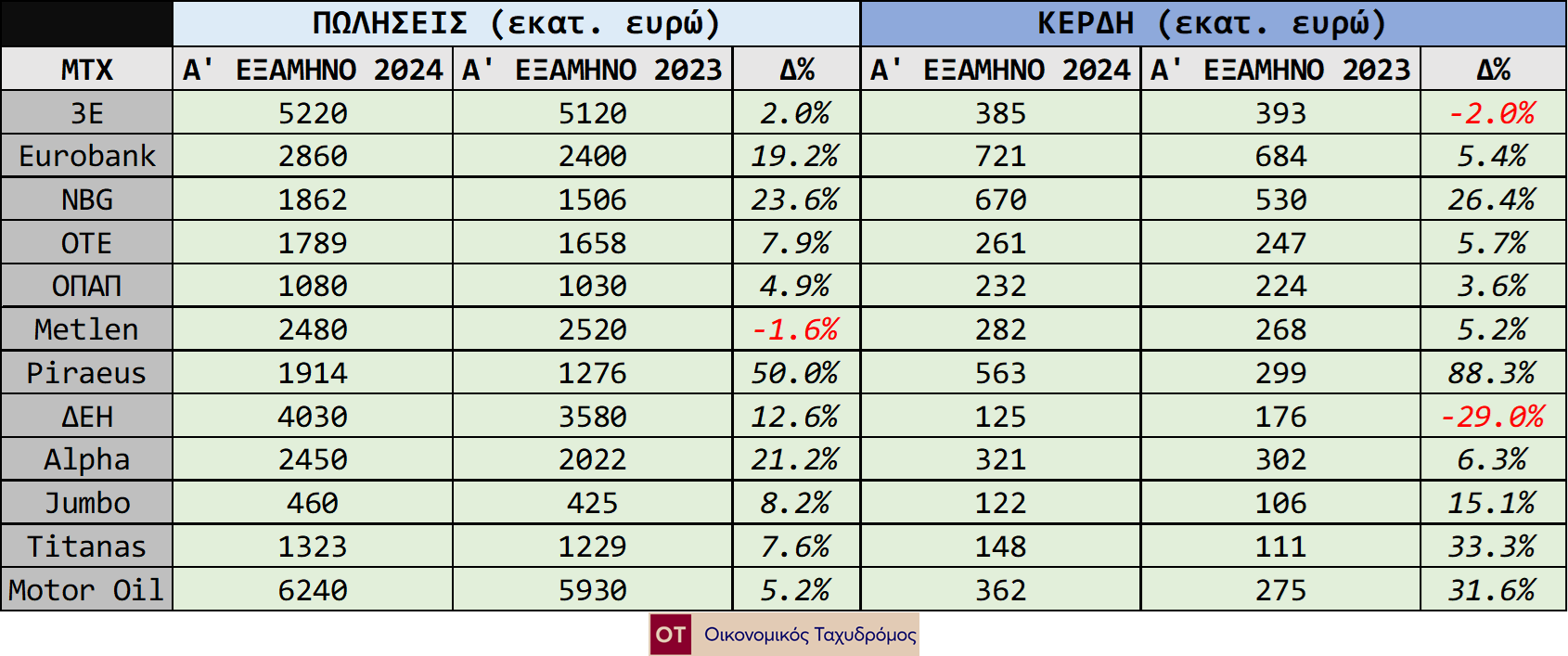

Στα στατιστικά, έχει σημειωθεί μεσοσταθμική αύξηση κερδοφορίας κατά 15% (σε ετήσια βάση) για το α’ εξάμηνο 2024 όσων έχουν ήδη ανακοινώσει.

Η εικόνα έως τώρα

Καταρχάς, από τις 12 μεγαλύτερες σε κεφαλαιοποίηση εταιρείες, η εικόνα είναι σίγουρα θετική, μην αμελώντας ότι αυτά αφορούν στα 7/10 της συνολικής κεφ/σης των εισηγμένων.

Μια δεύτερη ματιά

Επιστρέφοντας στα ευρήματα του πίνακα, παρατηρούμε ότι μόλις 2 “μεγάλες” δεν κατάφεραν να αυξήσουν την κερδοφορία εξαμήνου (3Ε και ΔΕΗ), με την πρώτη να φέρει αμελητέα μείωση, και πολύ μακριά από τις πολύ ισχυρές αυξήσεις των περισσοτέρων. Εξάλλου, και η ιστορικότητα των μικρών και σταθερών μεταβολών της εταιρείας οδηγεί σε ουδέτερα συμπεράσματα.

Τονίζεται δε ότι όλες έχουν διανείμει ικανοποιητικό μέρισμα για το 2023, με αυξημένες πιθανότητες να επαναλάβουν κάτι τέτοιο για το (μάλλον κερδοφόρο) 2024.

Ένα ακόμα ενδιαφέρον στοιχείο είναι ότι οι μετοχές των περισσοτέρων έχουν και ανάλογα εξαιρετική εικόνα στο ταμπλό, με εξάιρεση την ..ύποπτη βύθιση της ΜΟΗ και την πλαγιολίσθηση της ΜΠΕΛΑ. Ειδικότερα για την πρώτη, αυτή δικαιολογήθηκε έως έναν βαθμό αφενός από την έξοδό της από τον MSCI, αφετέρου από την πρότερη φορολογική «έκτακτη» επιβάρυνση (θα αποτυπωθεί στα χρηματοοικονομικά της πολύ αργότερα). Κι έτσι, διαπραγματεύεται με σημαντική “έκπτωση” έναντι των υπολοίπων.

Προσέτι, εδώ υπάρχει και μια «συγκυρία» για τη ΜΠΕΛΑ, καθότι τα θεσμικά χαρτοφυλάκια ..κεράστηκαν φθηνή ΜΠΕΛΑ (μετά τις έξυπνες, προ εβδομάδων δηλώσεις του mr Jumbo), την ώρα που εκείνα έπρεπε να αποεπενδύσουν/αναδιαρθρώσουν λόγω διαγραφής της ΜΟΗ.

Και σίγουρα, οι εκθέσεις των αναλυτών και οι υψηλές τιμές-στόχοι έχουν τη σημασία τους, με ΜΥΤΙΛ, ΟΠΑΠ, ΕΤΕ, ΕΥΡΩΒ, ΤΙΤC, ΕΕΕ (πιο αμυντική) και ΜΟΗ να έχουν την προτεραιότητα.

Για τη συνέχεια

Εν πάσει περιπτώση, όλα φαίνεται να ενδυναμώνουν το σενάριο της ανοδικής συνέχισης στο ΧΑ για το τελευταίο τρίμηνο του 2024, καθώς τα χρηματοοικονομικά στοιχεία βοηθούν, παρέα με πλήθος άλλων γεγονότων, όπως η πτωτική τάση στα επιτόκια της ΕΚΤ και Fed και την έντονη κινητικότητα που προέρχεται από ΕΤΕ (αποεπένδυση ΤΧΣ), και την επικείμενη από Attica-Παγκρήτια (διαδικασία συγχώνευσης, ΑΜΚ) .

Δεν πρέπει να αμελείται το γεγονός ότι οι λοιποί μεγάλοι χρηματιστηριακοί δείκτες κινήθηκαν ανοδικά αυτό το διάστημα, με προεκτάσεις στο θετικό επενδυτικό κλίμα παγκοσμίως. Να υπενθυμίσουμε ότι ο γερμανικός DAX40 έγραψε νέα ιστορικά υψηλά την περασμένη εβδομάδα, έχοντας αφήσει πίσω του τόσο το sell off στις αρχές του Αυγούστου όσο και την «κρίση» που προεκλήθη από τα αποτελέσματα των ευρωεκλογών (αρχικά) και της πολιτικής ασάφειας στη Γαλλία (ύστερα). Επίσης, ο μεγαλύτερος στον πλανήτη σε κεφ/ση S&P500 έκλεισε τον δέκατο (!) ανοδικό μήνα στους τελευταίους 11, ένα στατιστικό αρκούντως εντυπωσιακό.

Σε επίπεδο Γενικού Δείκτη, υπενθυμίζεται ότι έχει προσπελαστεί η κρίσιμη αντίσταση των 1450 μονάδων, κάτι που ενεργοποιεί τα αντανακλαστικά των αγοραστών για μια προσέγγιση του επόμενου επιπέδου πέριξ των 1510, με ευκταίο στόχο για το 2024 τη ζώνη 1589-1590 μονάδων. Να τονιστεί δε ότι η “μέτρια” θετική απόδοση του Σεπτεμβρίου (περ. +2%) ήρθε με τον τραπεζικό δείκτη στο ..ρελαντί (-0,1%), και αναλογιζόμενοι την επιθετική φύση του ΔΤΡ μπορεί εύκολα κάποιος να φανταστεί τί μπορεί να επέλθει αν και εφόσον αυτός αφυπνιστεί, πιθανόν μετά την ολοκλήρωση της διαδικασίας αποεπένδυσης του ΤΧΣ από την ΕΤΕ.

Ο Συμεών Μαυρουδής είναι Διαχειριστής Α/Κ και ιδιωτικών χαρτοφυλακίων στη Fast Finance ΑΕΠΕΥ

Latest News

Πώς αμοίβεται το ημερομίσθιο στις Εορτές Χριστουγέννων 2024 και Νέου Έτους 2025

Το ημερομίσθιο των εορτών καταβάλλεται σε όσους δεν απασχολούνται για λόγους που δεν οφείλονται σ΄ αυτούς όπως πχ ο εργοδότης δεν λειτούργησε την επιχείρηση

Ποιες ευκαιρίες υπάρχουν μετά την τέταρτη μείωση επιτοκίων από την ΕΚΤ

Τα μακροοικονομικά της Ευρωζώνης επιτρέπουν περαιτέρω μειώσεις, οδηγώντας χαμηλότερα τις αποδόσεις στην αγορά σταθερού εισοδήματος

Γήρανση του πληθυσμού και μετανάστευση στην Ελλάδα

Ο παγκόσμιος πληθυσμός θα συνεχίσει να αυξάνεται μέχρι το 2090 προσεγγίζοντας τα 11 δισ. άτομα

Οχήματα: Όσα πρέπει να ξέρετε για την άρση ψηφιακής ακινησίας

Ποια είναι η διαδικασία για την άρση ακινησίας για ΙΧ οχήματα

Ψηφιακή έκδοση και διαβίβαση παραστατικών διακίνησης (ΣΤ’ Μέρος)

Τύποι παραστατικών ψηφιακής παρακολούθησης διακίνησης αγαθών

Οι διεθνείς οργανισμοί απέναντι στο «America First 2.0»

Οι νέες συνθήκες και το δόγμα America First

Αθλητές της παραγωγής Redux

Τι αφορά το αντικίνητρο της υψηλής φορολογίας της ειδικευμένης μισθωτής εργασίας

Η αναγκαιότητα της Ελεγκτικής του Δημοσίου και τα σύγχρονα εργαλεία ορθολογικής διαχείρισης του δημοσίου χρήματος

Η Ελεγκτική του Δημοσίου αποτελεί «θεμέλιο λίθο» στο πλαίσιο της σύγχρονης δημοσιονομικής διαχείρισης,

Τα ελληνικά ομόλογα... αλλάζουν πίστα - Η αναβάθμιση της Scope και η απόδοση του 10ετούς

Πώς φθάσαμε στην αναβάθμιση του ελληνικού αξιόχρεου από τη Scope Ratings - Τα ελληνικά ομόλογα αλλάζουν επίπεδο

Πότε θα καταβληθεί το δώρο Χριστουγέννων - Πόσα χρήματα θα πάρετε [παραδείγματα]

Το δώρο Χριστουγέννων πρέπει να καταβληθεί μέχρι 21 Δεκεμβρίου 2024 και η μη καταβολή του διώκεται ποινικά

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433