Mε επιτυχία ολοκλήρωσε την τιμολόγηση νέου Πράσινου Ομολόγου Υψηλής Εξοφλητικής Προτεραιότητας ύψους €500 εκατ. η Τράπεζα Πειραιώς, με κουπόνι 3,375%, προσελκύοντας το ενδιαφέρον σημαντικού αριθμού θεσμικών επενδυτών.

Το ομόλογο

Το Ομόλογο είναι διάρκειας 6 ετών, με δικαίωμα ανάκλησης στα 5 έτη. Η ημερομηνία διακανονισμού είναι η 2 Δεκεμβρίου 2025 και τα ομόλογα θα διαπραγματεύονται στο Χρηματιστήριο του Λουξεμβούργου – Euro MTF Market. Το Ομόλογο αναμένεται να λάβει αξιολόγηση επενδυτικής βαθμίδας Baa2 από τον οίκο Moody’s Ratings.

Τα έσοδα της έκδοσης θα διοχετευθούν στη χρηματοδότηση ή/και αναχρηματοδότηση επιλέξιμων πράσινων επενδύσεων, βάσει του Πλαισίου Πράσινων Ομολόγων της Τράπεζας, και θα συμβάλουν προς την κατεύθυνση δημιουργίας θετικού περιβαλλοντικού αποτυπώματος. Επιπλέον, το Ομόλογο θα υποστηρίξει περαιτέρω τον δείκτη MREL της Πειραιώς.

Η έκδοση

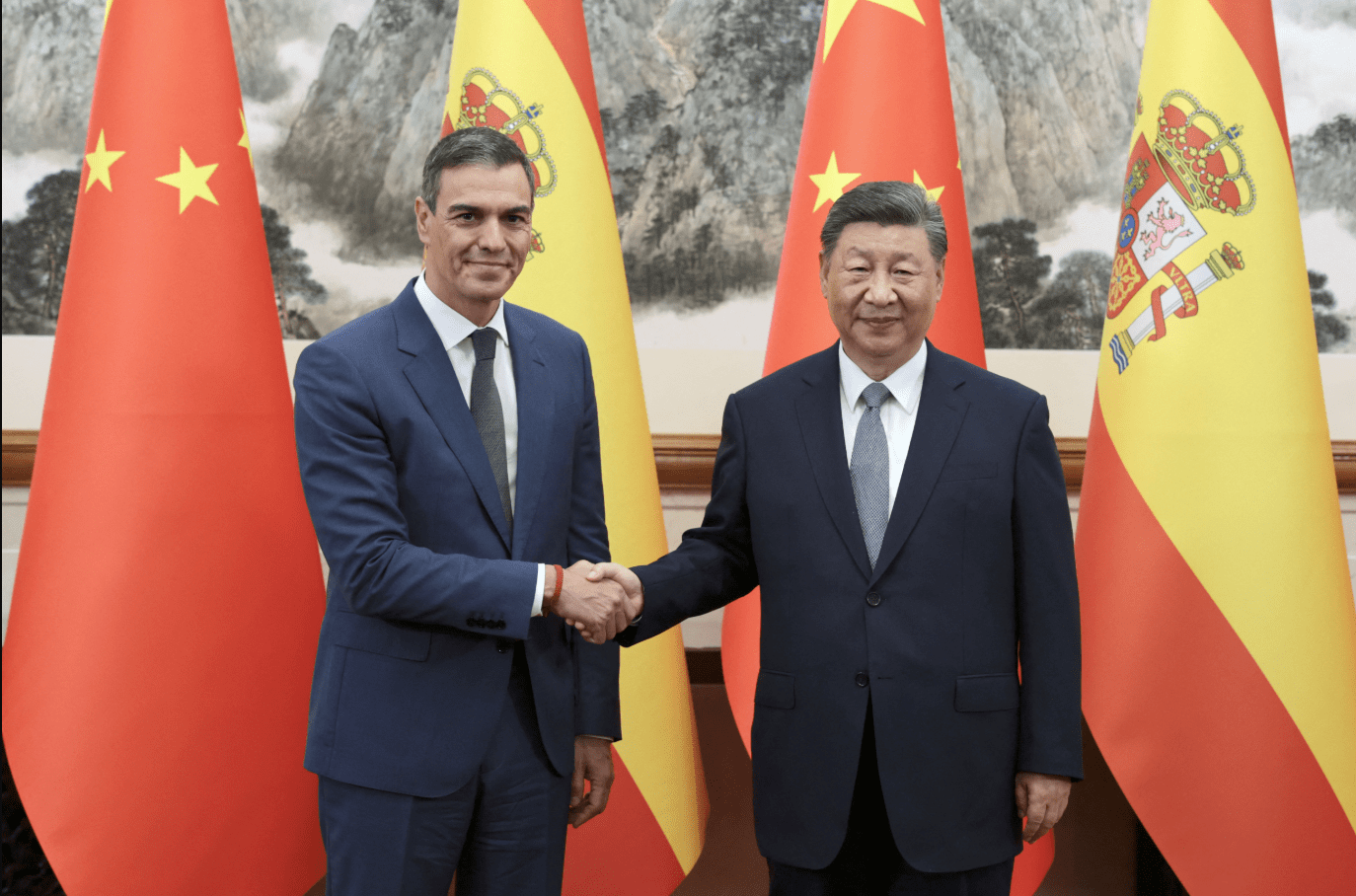

Η έκδοση πραγματοποιείται σε συνέχεια της πρόσφατης αναβάθμισης της Πειραιώς σε «AAA» από τον MSCI σε θέματα ESG, η οποία αποτελεί την ανώτατη αξιολόγηση. Η αναβάθμιση αυτή τοποθετεί την Τράπεζα ως τη μοναδική ελληνική εταιρεία με την κορυφαία βαθμολογία «AAA» από τον MSCI στα κριτήρια ESG, ενώ σε διεθνές επίπεδο αναδεικνύει την Πειραιώς σε πρωταγωνιστική θέση στον χρηματοοικονομικό κλάδο σε ζητήματα βιωσιμότητας.

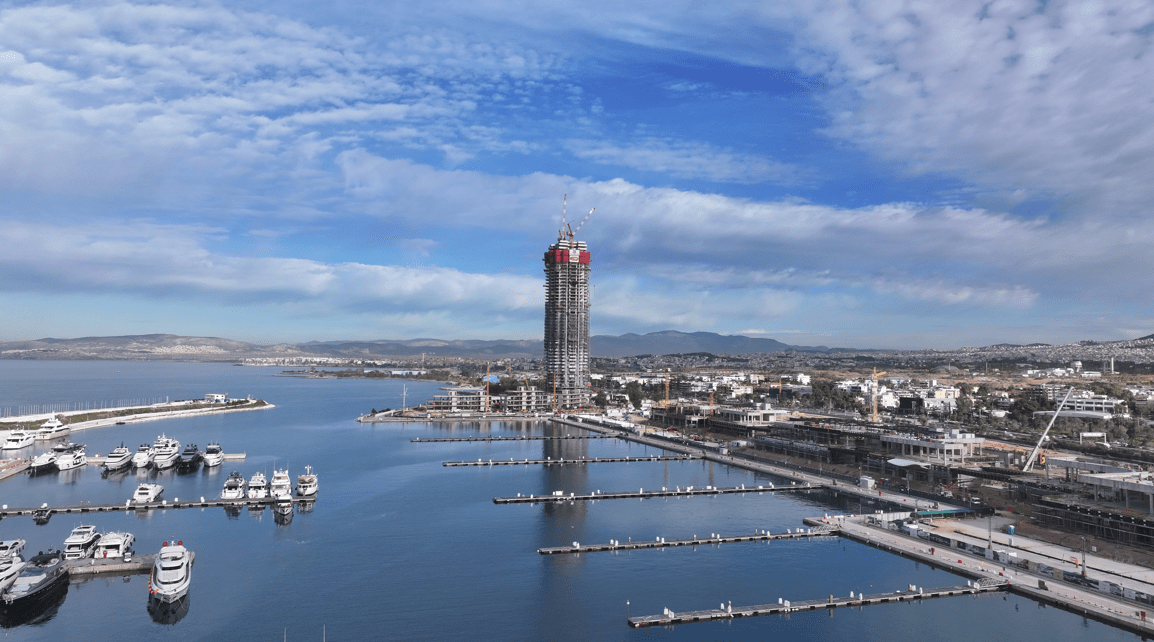

Η Πειραιώς αποτελεί τη μόνη ελληνική τράπεζα με τέσσερις εκδόσεις πράσινων ομολόγων, συνολικού ύψους €2,15 δισ., επιβεβαιώνοντας εκ νέου τη σταθερή της δέσμευση στα θέματα βιωσιμότητας. Περίπου €800 εκατ. από τα έσοδα των υφιστάμενων πράσινων εκδόσεων έχουν ήδη διατεθεί σε επιλέξιμες πράσινες επενδύσεις.

Το νέο Πράσινο Ομόλογο της Πειραιώς συγκέντρωσε ισχυρό επενδυτικό ενδιαφέρον, με συμμετοχή περισσότερων από 120 θεσμικών επενδυτών, εκ των οποίων 66% ήταν διαχειριστές κεφαλαίων, 29% τράπεζες και 5% λοιποί επενδυτές. Πάνω από 80% της έκδοσης διατέθηκε σε διεθνείς θεσμικούς επενδυτές, με τη ζήτηση να προέρχεται κυρίως από Γαλλία (27%), Ηνωμένο Βασίλειο (23%) και Ιταλία (10%). Επισημαίνεται ότι το μεγαλύτερο μέρος της έκδοσης διατέθηκε σε επενδυτές με εστίαση σε κριτήρια ESG.

Η επιτυχία της έκδοσης αποτελεί σαφή επιβεβαίωση της εμπιστοσύνης των επενδυτών στην Τράπεζα Πειραιώς. Το συνολικό βιβλίο εντολών της συναλλαγής υπερέβη τα €2,0 δισ., υπερκαλύπτοντας πάνω από 4,0 φορές τον στόχο έκδοσης των €500 εκατ.. Το έντονο αυτό ενδιαφέρον επέτρεψε στην Πειραιώς να πετύχει το ιστορικά χαμηλότερο πιστωτικό περιθώριο σε έκδοση ομολόγου υψηλής εξοφλητικής προτεραιότητας, στις 98 μ.β. πάνω από το αντίστοιχο επιτόκιο βάσης, έναντι αρχικού στόχου 125 μ.β..

Το τελικό κουπόνι διαμορφώθηκε στο 3,375%, ενώ η τιμή διάθεσης ανήλθε στο 99,995%.

Οι Barclays Bank Ireland PLC, BofA Securities, Commerzbank, Crédit Agricole CIB, Deutsche Bank και IMI–Intesa Sanpaolo ενήργησαν ως Συντονιστές Κύριοι Ανάδοχοι του βιβλίου προσφορών.

Οι Allen & Overy και η δικηγορική εταιρεία Μπερνίτσας ενήργησαν ως νομικοί σύμβουλοι της Πειραιώς.