Χρονιά του Δράκου εκτιμά η Eurobank Equities ότι θα είναι το 2024 για το ελληνικό χρηματιστήριο, ακόμη και μετά τις ισχυρές αποδόσεις του 2023, οι οποίες ήρθαν ως απόρροια των ισχυρών θεμελιωδών, πτώσης των ασφαλίστρων κινδύνου, πολιτικής σταθερότητας και προσδοκιών για την επιστροφή της Ελλάδας στην επενδυτική βαθμίδα (IG).

Κατά την Eurobank Equities, το 2024 θα είναι έτος «δύναμης και καλής τύχης» (γνωστό και ως Έτος του Δράκου) για τις ελληνικές μετοχές, με βάση:

1) Το υγιές μακροοικονομικό υπόβαθρο, με το ελληνικό ΑΕΠ να αναμένεται να αυξηθεί >2%, υψηλότερα δηλαδή της υπόλοιπης Ευρώπης

2) Τη συνεχή δημοσιονομική πειθαρχία (πρωτογενές πλεόνασμα >2%)

3) Την ευνοϊκή δυναμική του χρέους

4) την περαιτέρω συμπίεση των περιθωρίων μετά τη συμπερίληψη των ελληνικών ομολόγων στους δείκτες IG μετά την τελευταία αναβάθμιση από τη Fitch

5) Τις επιτακτικές αποτιμήσεις τόσο σε απόλυτη όσο και σε σχετική βάση

Αναβάθμιση του ΧΑ στις αναπτυγμένες αγορές

Το 2023 κυριάρχησε η επιστροφή της Ελλάδας στην επενδυτική βαθμίδα. Το 2024 το κυρίαρχο θέμα είναι πιθανό να είναι η πιθανή τοποθέτηση του ΧΑ σε μια «λίστα παρακολούθησης» για ανακατάταξη σε ανεπτυγμένες αγορές (οι αξιολογήσεις γίνονται συνήθως τον Ιούνιο), εκτιμά η Eurobank Equities. Η Ελλάδα ξεπέρασε το πρώτο εμπόδιο (βαθμολόγηση IG), ενώ σημειώνει πρόοδο στις απαιτήσεις μεγέθους (π.χ. float), ειδικά μετά από τα πρόσφατα placement και τις IPO.

Η τελική απόφαση θα λάβει υπόψη τη διαβούλευση με τους επενδυτές και ως εκ τούτου, η πραγματική αναταξινόμηση είναι ένα γεγονός του 2025 το νωρίτερο. Ωστόσο, από άποψη συναλλαγών/αξιολόγησης, η Eurobank Equities αναμένει από τους επενδυτές να αρχίσουν να τοποθετούνται το 2024.

Αν και η αναταξινόμηση παρουσιάζει μια διαφοροποιημένη προοπτική, με το τελικό αποτέλεσμα μεσοπρόθεσμα να εξαρτάται από την ισορροπία μεταξύ πιθανών ενεργών εισροών και παθητικών εκροών, η Eurobank Equities πιστεύει ότι η βραχυπρόθεσμη κίνηση στην περίοδο πριν από την ανακοίνωση θα είναι θετική, έχοντας κατά νου ότι οι ελληνικές μετοχές εξακολουθούν να ενσωματώνουν διαφορά απόδοσης >2,5 ποσοστιαίες μονάδες υψηλότερη από τις αντίστοιχες στην Ευρώπη.

Αυτό αντιστοιχεί σε δυνατότητα ανατιμολόγησης έως και 30%, βάσει των εκτιμήσεων της, στηρίζοντας έτσι την εκτίμηση για νέα υψηλότερη κίνηση, καθώς οι ελληνικές μετοχές αναπροσαρμόζονται σε επίπεδα πιο κοντά σε αντίστοιχες ανεπτυγμένες αγορές.

Αποτιμήσεις

Σύμφωνα με τις εκτιμήσεις της Eurobank Equities, η αποτίμησή από τη βάση προς την κορυφή υποδεικνύει άνοδο 21% για το ΧΑΑ (στόχος 1.622 μονάδων), λόγω ενός μείγματος επαναξιολόγησης και αύξησης κερδών.

Καθώς οι ελληνικές μετοχές όχι μόνο κλείνουν τη διαφορά απόδοσης κεφαλαίου έναντι των ομολόγων τους στην ΕΕ, αλλά προσφέρουν πλέον αποδόσεις premium, η Eurobank Equities πιστεύει ότι η επαναξιολόγηση είναι δικαιολογημένη και θα ενισχύσει την επίδραση των σταδιακών ροών.

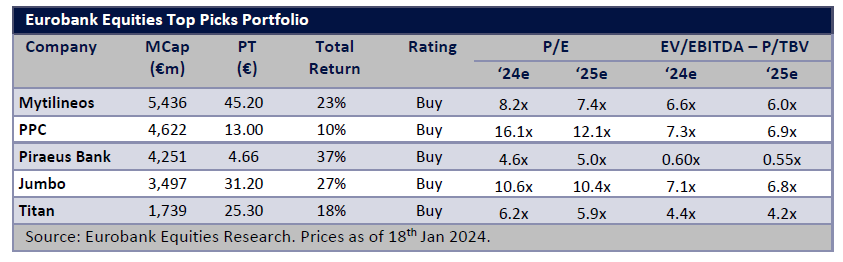

Από την άποψη της κατανομής, υποστηρίζει μια κλίση προς τις τράπεζες, όπου πιστεύει ότι υπάρχει η καλύτερη απόκλιση κινδύνου-ανταμοιβής, με την Πειραιώς να είναι η κορυφαία επιλογή της.

Η Eurobank Equities υποστηρίζει επίσης overweight θέση στη ΔΕΗ, στην Jumbo, στον Μυτιληναίο και στον Τιτάνα.

Latest News

Κράτησαν άμυνες στο ΧΑ οι τράπεζες, μικρό προβάδισμα των πωλητών

Μπορεί να μην κατάφερε να διαπεράσει τις 1.500 μονάδες, αλλά ο γενικός δείκτης έκλεισε θετικά και αυτήν την εβδομάδα, με τα κέρδη να διαμορφώνονται στο +0,43%

Είδε τις 1.500 μονάδες το ΧΑ… αλλά φοβήθηκε

Η αγορά χρειάζεται περισσότερη συγκέντρωση δυνάμεων

Αναζητά κατεύθυνση το ΧΑ, άλμα από ΕΛΧΑ

Μοιρασμένα και σήμερα τα πρόσημα στο ταμπλό

Τείχος στο profit taking έβαλαν Eurobank και Alpha Bank

Προσπάθεια απορρόφησης των κινήσεων κατοχύρωσης των κερδών των πρωταγωνιστών της χθεσινής συνεδρίασης

Χάνει την επαφή με τις 1.500 μονάδες ο Γενικός Δείκτης - Επιλεκτικό profit taking

Ελεγχόμενη διόρθωση στο ΧΑ - Eκδηλώνονται αρκετές κινήσεις κατοχύρωσης κερδών

Αψιμαχίες Εθνικής – Alpha Bank θολώνουν το τοπίο στον γενικό δείκτη

H αγορά θα χρειαστεί μια «στάση» πριν δοκιμάσει τον στόχο των 1.500 μονάδων

Ποιοι μπορούν να ανεβάσουν το ΧΑ στις 1.500 μονάδες

Οι μετοχές που οδηγούν τον «25αρη», τα «χαρτιά» με βαρύτητα και με κέρδη

Σε απόσταση αναπνοής από τις 1.500 μονάδες ο Γενικός Δείκτης δια χειρός Εθνικής

O Γενικός Δείκτης έκλεισε με κέρδη 1,49% στις 1.493,65 μονάδες

Με ΔΕΗ και Εθνική ανεβαίνει και το «σκαλοπάτι» των 1.490 μονάδων

Η Ευρωπαϊκή Επιτροπή προχώρησε σε οριακή επί τα χείρω αναθεώρηση της εκτίμησης της για τον ρυθμό ανάπτυξης της ελληνικής οικονομίας φέτος

Με την Εθνική στο τιμόνι, η αντίδραση του Γενικού Δείκτη

Η αγορά έδειξε να βελτιώνει τα σημεία που στοχεύουν οι αγοραστές

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433