Η νομισματική πολιτική δεν είναι η λύση στην ανισότητα

Αλλά οι αναγκαίες διαρθρωτικές μεταρρυθμίσεις θα είναι πιο δύσκολες απ΄όσο πιστεύουν οι οικονομολόγοι.

Τι πρέπει να κάνουν οι κεντρικές τράπεζες για την ανισότητα; Αυτό είναι μείζον ζήτημα στο οποίο επικεντώθηκε η Τράπεζα Διεθνών Διακανονισμών (BIS) στην τελευταία ετήσια έκθεσή της. Τα συμπεράσματα της έκθεσης είναι τα αναμενόμενα: Η νομισματική πολιτική δεν είναι ούτε η κύρια αιτία ανισότητας, ούτε η λύση για την αντιμετώπισή της. Σε γενικές γραμμές, αυτό είναι σωστό, αλλά, σε έναν κόσμο όπου οι κεντρικoί τραπεζίτες διαδραματίζουν έναν από τους σημαντικότερους ρόλους στη σημερινή κοινωνία, κάτι τέτοιο δεν είναι αρκετό.

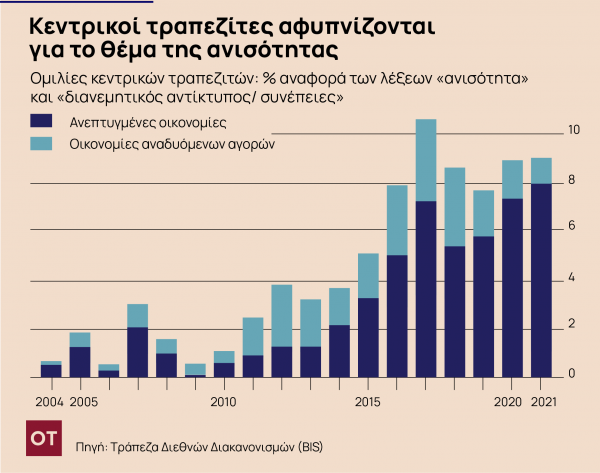

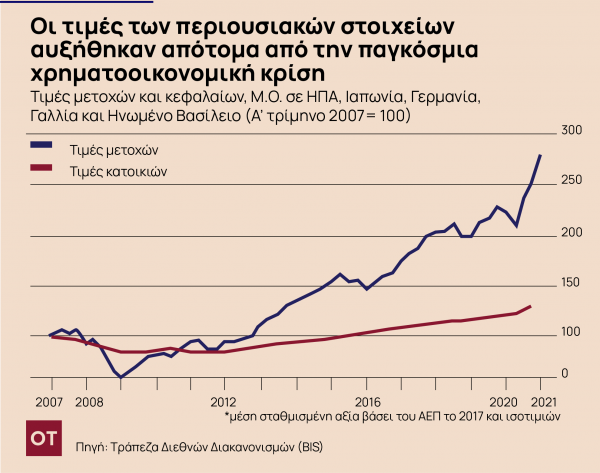

Ένα εντυπωσιακό γεγονός που σημείωσε η BIS είναι ότι από τη «Μεγάλη Οικονομική Κρίση», οι αναφορές των τραπεζιτών στη λέξη «ανισότητα», κατά τη διάρκεια ομιλιών τους, έχουν αυξηθεί σημαντικά. Αυτό αντικατοπτρίζει εν μέρει την αυξανόμενη πολιτική ανησυχία για το ζήτημα της ανισότητας, αλλά, παράλληλα, αντικατοπτρίζει και μια συγκεκριμένη κριτική. Σύμφωνα με την έκθεση, η κριτική αυτή είναι η εξής: «Οι κεντρικές τράπεζες έχουν εφαρμόσει πολιτικές με εξαιρετικά χαμηλά επιτόκια και εκτεταμένη χρήση ισολογισμών για τη στήριξη της οικονομικής δραστηριότητας και τη μείωση της ανεργίας. Τέτοια μέτρα πυροδότησαν ανησυχίες ότι οι ενέργειες των κεντρικών τραπεζών, ενισχύοντας τις τιμές των περιουσιακών στοιχείων, ωφελούσαν κυρίως τους πλούσιους», μία κριτική δημοφιλής στους συντηρητικούς που απεχθάνονται τις κεντρικές τράπεζες στον ρόλο των ακτιβιστών. (Δείτε διαγράμματα.)

Ωστόσο, υπάρχει, επίσης, και η αντίθετη ακριβώς άποψη από όσους επιπλήττουν τις κεντρικές τράπεζες επειδή δεν ήταν αρκετά ακτιβιστές. Όσοι έχουν την άποψη αυτή υποστηρίζουν ότι η αποτυχία ήταν πολύ παθητική, αφήνοντας τον πληθωρισμό να παραμείνει πολύ χαμηλός και οι αγορές εργασίας να παραμείνουν πολύ αδύναμες. Προς το παρόν, οι κεντρικές τράπεζες, ακόμη και η Ευρωπαϊκή Κεντρική Τράπεζα, κλίνουν περισσότερο προς ατυτή την άποψη παρά προς την πιο συντηρητική. Οι κεντρικές τράπεζες, μπορεί να ισχυριστεί κανείς, έχουν αφυπνιστεί αρκετά.

Πρόκειται για μια σημαντική συζήτηση που αφορά τη νομιμότητα και τις συνέπειες του τι κάνουν οι κεντρικές τράπεζες, ειδικά σε αυτήν την εποχή κρίσεων. Η άποψη της ίδιας της BIS είναι τριπλή. Πρώτον, η αύξηση της ανισότητας από το 1980 οφείλεται σε μεγάλο βαθμό σε διαρθρωτικούς παράγοντες, οι οποίοι δεν έχουν άμεση σχέση με τη νομισματική πολιτική, και αντιμετωπίζεται καλύτερα από τις δημοσιονομικές και διαρθρωτικές πολιτικές. Δεύτερον, εκπληρώνοντας τις νομισματικές τους εντολές, οι κεντρικές τράπεζες μπορούν να μειώσουν τον αντίκτυπο των βραχυπρόθεσμων κραδασμών στην οικονομική ευημερία που προκαλούνται από τον πληθωρισμό, τις χρηματοπιστωτικές κρίσεις και, χωρίς αμφιβολία, τις πραγματικές κρίσεις (όπως οι πανδημίες). Τέλος, οι κεντρικές τράπεζες μπορούν επίσης να κάνουν κάτι για την ανισότητα μέσω καλής προληπτικής ρύθμισης, προωθώντας την οικονομική ανάπτυξη και ένταξη και διασφαλίζοντας τις ασφαλείς και αποτελεσματικές πληρωμές.

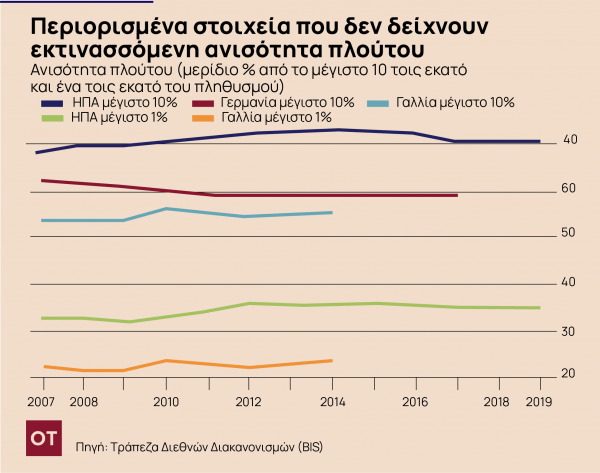

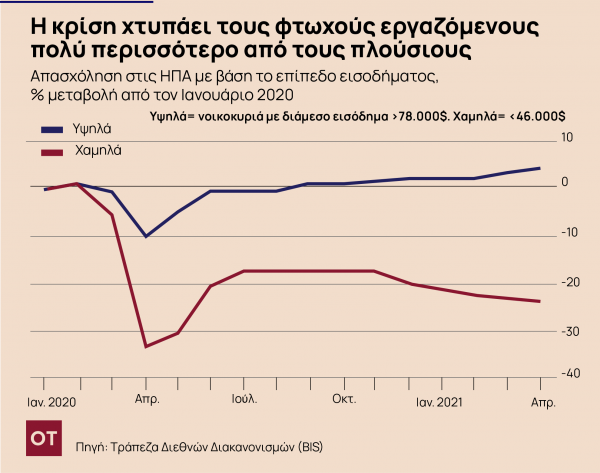

Όλα αυτά φαίνονται λογικά μέχρι στιγμής. Είναι σαφές, για παράδειγμα, ότι η πτώση των πραγματικών επιτοκίων και οι εύκολες νομισματικές πολιτικές τείνουν να αυξάνουν τις τιμές των περιουσιακών στοιχείων, προς όφελος των πλουσιότερων. Ωστόσο, περιέργως, ο αντίκτυπος στην ανισότητα του πλούτου δεν ήταν τόσο δραματικός όσο θα περίμενε κανείς. Το πιο σημαντικό, δεν θα είχε νόημα να υιοθετήσουμε μία επιφυλακτική και πιο περιορισμένη πολιτική αποκλειστικά και μόνο για τη μείωση των τιμών των περιουσιακών στοιχείων. Αυτό θα μείωνε τη δραστηριότητα και θα αύξανε την ανεργία. Αυτό είναι το χειρότερο που θα μπορούσε να συμβεί σε όσους εξαρτώνται από τους μισθούς τους για να βγάζουν τα προς το ζην. Εν τω μεταξύ, πώς η πλειοψηφία των ανθρώπων, που δεν διαθέτουν κανένα περιουσιακό στοιχείο, θα ήταν σε καλύτερη θέση εάν οι δισεκατομμυριούχοι γίνονταν περισσότερο φτωχοί; Θα ήταν τρελό για τις κεντρικές τράπεζες να προκαλέσουν πτώσεις προκειμένου να μειώσουν τις τιμές των περιουσιακών στοιχείων.

Μια πιο σχετική ανησυχία εγείρεται από την κυρίαρχη σύγχρονη απαίτηση να «δοθεί ώθηση στην οικονομία». Αυτό δημιουργεί δύο πραγματικούς (και πιθανώς συναφείς) κινδύνους: τον πληθωρισμό και την οικονομική αστάθεια.

Όσον αφορά τον πληθωρισμό, υποστηρίζεται ότι δεν μπορεί κανείς να γνωρίζει πού βρίσκεται ο κίνδυνος σημαντικού πληθωρισμού χωρίς να ωθήσει την οικονομία πέρα από τα όριά της. Αλλά αυτό θα μπορούσε, επίσης, να αποδειχθεί δαπανηρό εάν, όπως κάποιοι φοβούνται, ο πληθωρισμός αυξάνεται και αυτή η υπέρβαση αποδειχθεί πολύ ακριβή να αντιστραφεί.

Σε ό,τι αφορά την οικονομική αστάθεια, ελπίζουμε ότι η πρωτότυπη αυτή ρύθμιση θα περιέχει οικονομική αστάθεια, ακόμη και στο ευκολότερο δυνατό νομισματικό περιβάλλον. Αυτό θα μπορούσε να είναι αλήθεια, σύμφωνα με την ιδανική ρύθμιση. Αλλά η ρύθμιση δεν είναι ποτέ ιδανική. Επιπλέον, είναι ήδη εύκολο να εντοπιστούν ευπάθειες, ιδίως στον μη τραπεζικό χρηματοπιστωτικό τομέα. Υπάρχει απλούστατα τόσο μεγάλο χρέος. Αυτό μπορεί να είναι καλό εάν τα επιτόκια παραμένουν χαμηλά. Αλλά θα παραμείνουν; Το να εστιάζουμε στα αποτελέσματα και όχι στις προβλέψεις το καθιστά λιγότερο πιθανό.

Σε αυτό που η BIS έχει σαφώς δίκιο είναι ότι οι δημοσιονομικές και διαρθρωτικές πολιτικές είναι ο κύριος τρόπος αντιμετώπισης της ανισότητας. Πράγματι, ορισμένες χώρες υψηλού εισοδήματος είναι αρκετά αποτελεσματικές στη χρήση δημοσιονομικών πολιτικών. Η μεγάλη αντίθεση μεταξύ των ΗΠΑ και άλλων χωρών με υψηλό εισόδημα, σε ό,τι αφορά την εισοδηματική ανισότητα, για παράδειγμα, είναι η σχετική απουσία αναδιανομής στις ΗΠΑ. Σε ορισμένες μεγάλες αναδυόμενες οικονομίες, υπάρχει μικρή αναδιανομή και ειδικά στη δήθεν σοσιαλιστική Κίνα.

Η διαρθρωτική πολιτική αποτελεί ένα ακόμη πιο περίπλοκο ζήτημα. Πολύ συχνά, αυτό σημαίνει απελευθέρωση της αγοράς. Ωστόσο, η χρηματοπιστωτική απελευθέρωση έχει σίγουρα αυξήσει την ανισότητα και τη χρηματοπιστωτική αστάθεια. Έτσι, μία πιθανή καλή διαρθρωτική μεταρρύθμιση θα επιδιώκει σχεδόν σίγουρα να περιορίσει τη χρηματοδότηση. Ομοίως, σε αγορές εργασίας με σημαντικά μονοπώλεια, η απορρύθμιση της αγοράς εργασίας μπορεί να αποβεί κακή για την απασχόληση και την ανισότητα. Επιπλέον, η αυξανόμενη ανισότητα είναι σχεδόν σίγουρα ένας παράγοντας για τη δημιουργία της δομικά αδύναμης ζήτησης που εξηγεί τα μειωμένα πραγματικά επιτόκια και το αυξημένο χαρακτηριστικό χρέους της εποχής μας «κοσμικής στασιμότητας». Για όλους αυτούς τους λόγους, οι διαρθρωτικές μεταρρυθμίσεις, που πρέπει να σκεφτόμαστε, είναι πιο δύσκολες από ό,τι φανταζόμαστε.

Η BIS έχει δίκιο ότι η νομισματική πολιτική δεν μπορεί να επιλύσει την ανισότητα. Μπορεί να στοχεύει μόνο στην ευρεία μακροοικονομική σταθερότητα. Ακόμα και αυτό είναι δύσκολο να επιτευχθεί, δεδομένης της χρόνιας εξάρτησής μας από την επεκτατική νομισματική πολιτική. Σε αυτό το πλαίσιο, είναι βέβαιο ότι θα επανεμφανιστεί το οικονομικό πλεόνασμα, καθιστώντας τη ρύθμιση ανεπαρκή. Η BIS έχει δίκιο να ζητά ριζικές διαρθρωτικές μεταρρυθμίσεις. Ωστόσο, πρέπει να βρεθεί και το σωστό είδος διαρθρωτικών μεταρρυθμίσεων.

Η εκπληκτική επιτυχία των προγραμμάτων διάσωσης της Ευρωζώνης - Το παράδειγμα της Ελλάδας

Καθώς το κόστος δανεισμού της Ελλάδας πέφτει στα γαλλικά επίπεδα, η «περιφέρεια» του μπλοκ δείχνει την αξία της σταθερής μεταρρύθμισης

Τα οφέλη και τα όρια των ιδιωτικοποιήσεων

Μπορούμε να αντλήσουμε σημαντικά διδάγματα από την ποικίλη εμπειρία του Ηνωμένου Βασιλείου

Γιατί οι «εξαιρετικές οικονομίες» απαιτούν και μια... εξαιρετική ευελιξία

Οι υπεύθυνοι χάραξης πολιτικής πρέπει να προσαρμόσουν τις προσεγγίσεις τους, μεταξύ άλλων μέσω προληπτικών διαπραγματεύσεων με την κυβέρνηση Τραμπ

Η Γαλλία, το mode της «γκρινιάρας μαμάς» και το παράδειγμα της Ελλάδας

Η σύγκλιση των γαλλικών αποδόσεων με της Ελλάδας αποτελεί έλεγχο πραγματικότητας

Κρίση χρέους αλά ελληνικά για τη Γαλλία; Η επόμενη ημέρα και τα σενάρια

Οι επενδυτές έχουν συγκλονιστεί από την πολιτική παράλυση και τα άθλια δημόσια οικονομικά

Η «παγίδα» του μεσαίου διαδρόμου στα Lidl - Γιατί οι άνδρες είναι πιο επιρρεπείς στις περιττές αγορές

Το κυνήγι θησαυρού και οι άσκοπες αγορές έχουν εδώ και καιρό οδηγήσει στην επιτυχία του λιανικού εμπορίου

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433