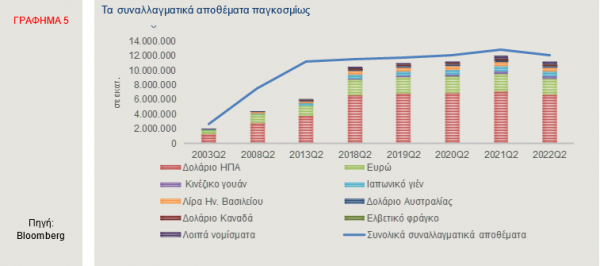

Το δολάριο βρίσκεται στα υψηλότερα επίπεδά του από το 2000, αφού έχει ανατιμηθεί κατά 30% έναντι του γιεν, 13% έναντι του ευρώ και 6% έναντι των νομισμάτων των αναδυόμενων αγορών, από την αρχή του τρέχοντος έτους (στοιχεία έως την 20η Οκτωβρίου). Η απότομη ενίσχυση του δολαρίου μέσα σε λίγους μήνες -λόγω της αυστηρότερης νομισματικής πολιτικής που ακολουθεί η Ομοσπονδιακή Τράπεζα και των υψηλότερων επιτοκίων της έναντι των άλλων κεντρικών τραπεζών (Γράφημα 4)- έχει σημαντικές μακροοικονομικές επιπτώσεις για όλες σχεδόν τις χώρες, δεδομένης της κυριαρχίας του δολαρίου στο διεθνές εμπόριο και τις χρηματαγορές (Γράφημα 5).

Μια ακόμη απτή απόδειξη της διεθνούς κυριαρχίας του δολαρίου είναι το γεγονός ότι ενώ από το 2000 το μερίδιο των ΗΠΑ στις παγκόσμιες εξαγωγές εμπορευμάτων (σε όρους όγκου) έχει μειωθεί από 12% σε 8%, το αντίστοιχο μερίδιο στις παγκόσμιες εξαγωγές, σε όρους δολαρίου, διατηρήθηκε περίπου στο 40%. Για πολλές χώρες που προσπαθούν να μειώσουν τον πληθωρισμό (εξαιτίας των υψηλότερων τιμών της ενέργειας και των τροφίμων), η υποτίμηση των νομισμάτων τους έναντι του δολαρίου έχει καταστήσει το εγχείρημά τους πιο δύσκολο, αφού όταν το δολάριο ανατιμάται κατά 10%, η εκτιμώμενη μετακύλιση (pass-through) στον πληθωρισμό είναι 1%. Τέτοιες πιέσεις είναι ιδιαίτερα έντονες στις αναδυόμενες αγορές, αφού η υψηλότερη εξάρτησή τους από τις εισαγωγές σε όρους δολαρίου, σε σύγκριση με τις προηγμένες οικονομίες, τις επιβαρύνει με μεγαλύτερο εισαγόμενο πληθωρισμό.

Ανατίμηση

Η ανατίμηση του δολαρίου, επιπλέον, έχει επίπτωση και στις χρηματαγορές. Περίπου το ήμισυ των ομολογιακών δανείων, παγκοσμίως, είναι εκπεφρασμένα σε δολάρια. Οι κυβερνήσεις των αναδυόμενων αγορών και αναπτυσσόμενων οικονομιών έχουν σημειώσει μικρή πρόοδο στην έκδοση χρέους σε δικά τους

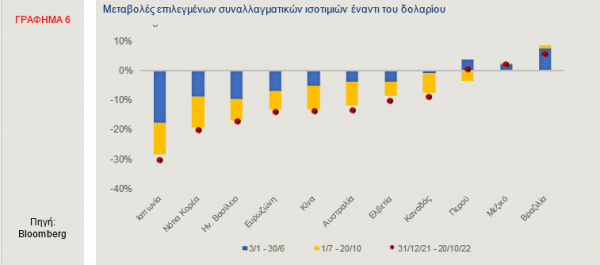

νομίσματα, ωστόσο, οι ιδιωτικές εταιρείες των χωρών αυτών εξακολουθούν να έχουν υψηλά επίπεδα χρέους σε δολάρια. Οπότε ένα ισχυρότερο δολάριο εντείνει αυτές τις πιέσεις και πολλές χώρες χαμηλού εισοδήματος διατρέχουν υψηλό κίνδυνο κρίσης χρέους. Εξαίρεση αποτελούν ένας μικρός αριθμός χωρών, όπως η Βραζιλία, το Μεξικό και το Περού, οι οποίες, «προεξοφλώντας» ουσιαστικά τους δυνητικούς κινδύνους της ανατίμησης του δολαρίου, προχώρησαν έγκαιρα στην κατεύθυνση αυστηροποίησης της νομισματικής τους πολιτικής. Αύξησαν, δηλαδή, τα βασικά τους επιτόκια νωρίτερα από τις άλλες μεγάλες, κεντρικές τράπεζες, με αποτέλεσμα να στηρίξουν τα εγχώρια νομίσματά τους έναντι του δολαρίου και, συνεπώς, να βελτιώσουν τους όρους του εξωτερικού τους εμπορίου (Γράφημα 6).

Σχεδιασμός

Ο σχεδιασμός της κατάλληλης αντίδρασης έναντι της υποτίμησης νομισμάτων απαιτεί τη μελέτη των παραγόντων που οδηγούν στη μεταβολή της συναλλαγματικής ισοτιμίας των χωρών. Η νομισματική παρέμβαση στη συναλλαγματική ισοτιμία μιας χώρας είναι ίσως η πιο σημαντική πολιτική, ωστόσο θα πρέπει να έχει προσωρινό χαρακτήρα και να μην υποκαθιστά την εφαρμογή των κατάλληλων μακροοικονομικών πολιτικών μακροπρόθεσμα. Με άλλα λόγια, ο ρόλος της νομισματικής παρέμβασης πρέπει να τίθεται σε βραχυπρόθεσμο ορίζοντα, όταν οι κινήσεις των νομισμάτων αυξάνουν σημαντικά τους κινδύνους χρηματοπιστωτικής σταθερότητας και/ή διαταράσσουν σημαντικά την ικανότητα της κεντρικής τράπεζας να διατηρήσει τη σταθερότητα των τιμών. Για παράδειγμα, το 1985, η τότε αποσταθεροποιητική άνοδος του δολαρίου ώθησε πέντε χώρες -Γαλλία, Ιαπωνία, Ηνωμένο Βασίλειο, Ηνωμένες Πολιτείες και Δυτική Γερμανία- να ενωθούν και να εφαρμόσουν μια συντονισμένη στρατηγική για να αποδυναμώσουν το αμερικανικό

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433