Το selloff στην αγορά ομολόγων διαψεύδει αρκετούς επενδυτές που εκτιμούσαν ότι το 2023 θα είναι η χρονιά τους, μετά την εφιαλτική προηγούμενη χρονιά. Η υποβάθμιση του αμερικανικού χρέους από τον οίκο Fitch Ratings και η έξοδος των ΗΠΑ στις αγορές για να αντλήσουν 103 δισ.δολάρια ενισχύουν την πίεση. Η αγορά βρίσκεται αντιμέτωπη με μια από τις μεγαλύτερες κρίσεις των τελευταίων δεκαετιών, καθώς ταλανίζεται από τα υψηλά επιτόκια. Το περιοδικό των Financial Times και ο αρθρογράφος Ρόμπιν Γουιγκλεσγουόρθ μέσα από την ιστορική αναδρομή της αγοράς ομολόγων αναδεικνύει τη σημασία της στο παγκόσμιο χρηματοοικονομικό σύστημα αλλά και τους κινδύνους που μπορεί να διαμορφώσουν την επόμενη μεγάλη κρίση.

Η ραχοκοκαλιά όλων των αγορών

Τα ομόλογα θεωρούνται εδώ και καιρό το πιο βαρετό κομμάτι της χρηματοοικονομικού συστήματος. Ποτέ δεν εμφανίστηκαν στη λαϊκή φαντασία με τον ίδιο τρόπο όπως οι μετοχές, ή οι εταιρικές συγχωνεύσεις και εξαγορές. Ο Ίαν Φλέμινγκ επέλεξε το όνομα Μποντ (η αγγλική ονομασία των ομολόγων) για τον υπερκατάσκοπό του επειδή πίστευε ότι ήταν «το πιο βαρετό όνομα που έχω ακούσει ποτέ».

ΗΠΑ: Βγαίνουν στις αγορές για να αντλήσουν 103 δισ. δολάρια

Ωστόσο έχουν παίξει αναπόσπαστο ρόλο στην ανάπτυξη της ανθρώπινης κοινωνίας, χρηματοδοτώντας τα πάντα, από τους πολέμους και τους σιδηροδρόμους μέχρι τα ηλεκτρικά αυτοκίνητα της Tesla και το Netflix. «Η αγορά ομολόγων είναι η πιο σημαντική αγορά στον κόσμο», λέει ο Ρέι Ντάλιο, ιδρυτής του μεγαλύτερου hedge fund στον κόσμο, του Bridgewater. «Είναι η ραχοκοκαλιά όλων των άλλων αγορών».

Ενώ η αγορά ομολόγων έχει γίνει μεγαλύτερη και ισχυρότερη, η σημασία των τραπεζών – ιστορικά τα άλογα εργασίας του καπιταλιστικού συστήματος – ξεθωριάζει διακριτικά. Η αξία της παγκοσμίως υπολογίζεται σε περίπου 141 τρισ. δολάρια στο τέλος του 2022. Υπολείπεται από τα 183 τρισ. δολάρια που κατέχουν σε περιουσιακά στοιχεία παγκοσμίως οι τράπεζες, σύμφωνα με το Συμβούλιο Χρηματοπιστωτικής Σταθερότητας, αλλά μεγάλο μέρος των τελευταίων είναι στην πραγματικότητα επενδυμένο σε ομόλογα.

Πριν από τρεις δεκαετίες, ο Τζέιμς Κάρβιλ, ο Αμερικανός πολιτικός σύμβουλος, αστειευόταν λέγοντας ότι ήθελε να αναστηθεί ως αγορά ομολόγων επειδή «μπορείς να εκφοβίζεις τους πάντες». Από τότε, η αγορά έχει πενταπλασιαστεί. Οι αυστηρότεροι κανονισμοί για τους παραδοσιακούς δανειστές δηλαδή τις τράπεζες που προέκυψαν από το πρόσφατο κύμα τραπεζικών χρεοκοπιών στις ΗΠΑ θα αναγκάσουν ακόμη περισσότερους δανειολήπτες να στραφούν προς τα ομόλογα.

Η αγορά βρίσκεται τώρα αντιμέτωπη με μια από τις μεγαλύτερες δοκιμασίες των τελευταίων γενεών. Πέρυσι, η αναζωπύρωση του πληθωρισμού – η νέμεση των τίτλων που πληρώνουν σταθερά επιτόκια – προκάλεσε τη χειρότερη υποχώρηση εδώ και τουλάχιστον έναν αιώνα. Οι συνολικές απώλειες ανήλθαν σε σχεδόν 10 τρισ. δολάρια, κλονίζοντας τα συνταξιοδοτικά ταμεία της Βρετανίας και τις περιφερειακές τράπεζες στις ΗΠΑ. Και παρόλο που τα ομόλογα έχουν ανακτήσει τα βήματά τους φέτος, εξακολουθούν να ταλανίζονται από την άνοδο των επιτοκίων.

Ακόμη και αν η αγορά ομολόγων προσαρμοστεί, όπως έχει συμβεί στο παρελθόν, η αυξανόμενη ισχύς, εμβέλεια και πολυπλοκότητά της έχει δυσάρεστες επιπτώσεις για την παγκόσμια οικονομία. «Αυτή η μεταμόρφωση είναι εξαιρετική και θετική», λέει ο Λάρυ Φινκ, επικεφαλής της BlackRock, του μεγαλύτερου επενδυτικού ομίλου στον κόσμο. «Αλλά έχουμε ένα ρυθμιστικό σύστημα σχεδιασμένο για μια εποχή που οι τράπεζες ήταν οι κυρίαρχοι παίκτες. Δεν είναι πλέον».

Δεδομένου του πόσο καταστροφικές μπορεί να είναι οι τραπεζικές κρίσεις, θα μπορούσε να είναι θετικό το γεγονός ότι τα ομόλογα σήμερα αναλαμβάνουν περισσότερο τη βαριά ευθύνη. Σε αντίθεση με τους καταθέτες των τραπεζών, οι επενδυτές των ομολογιακών αμοιβαίων κεφαλαίων δεν περιμένουν να πάρουν πίσω τα χρήματά τους. Και σε αντίθεση με τις τράπεζες, τα ομολογιακά αμοιβαία κεφάλαια συνήθως δεν χρησιμοποιούν μεγάλη ή και καθόλου μόχλευση.

Αλλά οι κρίσεις ομολόγων μπορεί επίσης να είναι επώδυνες – όπως συέβη τόσο το 2008 όσο και σχεδόν το 2020. Ο σύγχρονος καπιταλισμός έχει διαταχθεί σε μεγάλο βαθμό γύρω από τις τράπεζες, τις οποίες αντιμετωπίζει ως τους κύριους διαμεσολαβητές του χρήματος. Οι κεντρικές τράπεζες δημιουργήθηκαν κυρίως για να στηρίζουν αυτές τις εμπορικές τράπεζες και, τελικά, άρχισαν να προσπαθούν να ρυθμίζουν τη θερμοστάτη των οικονομιών, ρυθμίζοντας το κόστος της χρηματοδότησής τους, ανεβάζοντας και κατεβάζοντας τα επιτόκια μίας ημέρας. Με την άνοδο όμως των αγορών ομολόγων, προέκυψαν εντελώς νέες προκλήσεις και κατέστησαν αναγκαία πειραματικά εργαλεία για την αντιμετώπισή τους – όπως είναι η ποσοτική χαλάρωση, τα αρνητικά επιτόκια και ο «έλεγχος της καμπύλης αποδόσεων»

Αν ο απώτερος στόχος είναι η ρύθμιση της θερμοκρασίας μιας οικονομίας μέσω της μεταβολής του κόστους δανεισμού, τότε το γεγονός ότι τα δάνεια χορηγούνται όλο και περισσότερο από την αγορά ομολόγων και όχι από τις τράπεζες έχει αναπόφευκτα συνέπειες. Η αποκεντρωμένη φύση της αγοράς σημαίνει ότι οι κίνδυνοι μπορεί να είναι πιο δύσκολο να παρακολουθηθούν και να αντιμετωπιστούν, απαιτώντας μαζικές, μη στοχευμένες νομισματικές αντιδράσεις από τις κεντρικές τράπεζες όταν ξεσπάσει πρόβλημα.

Δυστυχώς, οι θεματοφύλακες του χρηματοπιστωτικού συστήματος δεν έχουν ακόμη αντιμετωπίσει πλήρως αυτές τις συνέπειες, παρόλο που όλοι, από την Ομοσπονδιακή Τράπεζα των ΗΠΑ μέχρι το ΔΝΤ, έχουν επανειλημμένα προειδοποιήσει για τους πολύπλευρους κινδύνους που συνεπάγεται η μετατόπιση από τις τράπεζες στα ομόλογα. Όπως υποστηρίζει ο Φινκ της BlackRock «ιστορικά, οι ρυθμιστικές αρχές των τραπεζών -είτε κάνουν καλή είτε κακή δουλειά- κατανοούν τον μακροπροληπτικό κίνδυνο πολύ περισσότερο από ό,τι οι ρυθμιστικές αρχές που εποπτεύουν τις αγορές. Αλλά οι ρυθμιστικές αρχές που εποπτεύοπυν τις αγορές είναι πλέον υπεύθυνες για μεγαλύτερο μέρος της οικονομίας από ό,τι οι ρυθμιστικές αρχές των τραπεζών», προειδοποιεί. «Υπάρχουν λοιπόν κάποια κενά».

Το σκιώδες τραπεζικό σύστημα

«Σκιώδες τραπεζικό σύστημα» είναι ο όρος που έχει δώσει η ακαδημαϊκή κοινότητα στο τμήμα του χρηματοπιστωτικού συστήματος που μοιάζει με το παραδοσιακό τραπεζικό σύστημα, αλλά δεν εμπίπτει σε αυτό. Οι υπεύθυνοι χάραξης πολιτικής προτιμούν τον όρο «μη τραπεζικά χρηματοπιστωτικά ιδρύματα». Με 240 τρισ. δολάρια, το σύστημα αυτό είναι σήμερα πολύ μεγαλύτερο από το αντίστοιχο συμβατικό. Η αγορά ομολόγων είναι η κύρια συνιστώσα του, παίρνοντας χρήματα από επενδυτές που μπορούν ως επί το πλείστον να τα αποσπάσουν σε σύντομο χρονικό διάστημα και διοχετεύοντάς τα σε μακροπρόθεσμες επενδύσεις.

Το ερώτημα του πώς θα τιθασευτεί το σκιώδες τραπεζικό σύστημα είναι ένα από τα πιο ακανθώδη θέματα στα χρηματοοικονομικά σήμερα. Αλλά για να κατανοήσουμε σωστά τον ρόλο της αγοράς ομολόγων σήμερα, πρέπει να πάμε σχεδόν χίλια χρόνια πίσω, στην Ιταλία του 12ου αιώνα.

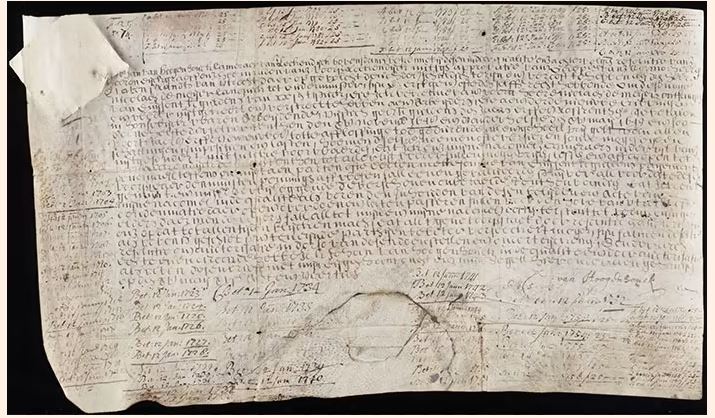

Ολλανδικό ομόλογο γραμμένο σε δέρμα κατσίκας. Χρονολογία 1648

Το πρώτο ομόλογα στην ιστορία

Ο δόγης Βιτάλε Β’ Μισιέλ της Βενετίας βρισκόταν σε δύσκολη θέση. Το 1171 η βυζαντινή αυτοκρατορία είχε συλλάβει όλους τους Βενετούς εμπόρους στην πρωτεύουσά της, την Κωνσταντινούπολη, και είχε κατασχέσει την περιουσία τους. Όμως η ιταλική πόλη-κράτος δεν είχε τα χρήματα για να στείλει ναυτικό για να διασώσει τους φυλακισμένους πολίτες της. Έτσι, ο Δόγης ανάγκασε όλους τους πολίτες να δανείσουν στην πόλη κάποια χρήματα, με αντάλλαγμα 5% τόκο ετησίως μέχρι να εξοφληθούν.

Οι περισσότεροι άνθρωποι ήταν τελικά ικανοποιημένοι με αυτή τη ρύθμιση. Οι σταθερές πληρωμές τόκων ήταν αρκετά ελκυστικές.

Μέχρι σήμερα, μία από τις κύριες διαφορές μεταξύ δανείων και ομολόγων είναι ότι το κόστος των πρώτων συνήθως αυξομειώνεται , ενώ τα ομόλογα πληρώνουν σχεδόν πάντα ένα επιτόκιο που δεν αλλάζει ποτέ κατά τη διάρκεια της έκδοσής τους. Γι’ αυτό και χαρακτηρίζονται ως επενδύσεις «σταθερού εισόδηματος».

Μια άλλη κρίσιμη διαφορά είναι ότι τα ομόλογα έχουν σχεδιαστεί για να αποτελούν αντικείμενο διαπραγμάτευσης, ενώ τα δάνεια συνήθως δεν είναι. Αυτή η δυνατότητα διαπραγμάτευσης είναι κεντρική για την ανάπτυξη των ομολόγων, καθώς επιτρέπει στους πιστωτές να μεταθέσουν τον κίνδυνο σε κάποιον άλλον.

Μέχρι τον 19ο αιώνα, οι αγορές ομολόγων είχαν συμβάλει στη διαμόρφωση της παγκόσμιας τάξης. Η νίκη της Αγγλίας επί της ναπολεόντειας Γαλλίας επιτεύχθηκε χάρη στην αγορά ομολόγων της, καθώς της επέτρεψε να χρηματοδοτήσει τις πολεμικές δαπάνες πιο αποτελεσματικά από ό,τι οι τοπικοί τραπεζίτες από τους οποίους εξαρτιόταν το Παρίσι για βραχυπρόθεσμα, υψηλότοκα δάνεια. Εν τω μεταξύ, οι ΗΠΑ χρησιμοποίησαν τις πωλήσεις ομολόγων για να χρηματοδοτήσουν την αγορά της Λουιζιάνα, να στήσουν το σιδηροδρομικό δίκτυο και να εκβιομηχανίσουν τις εστίες τους. «Δεν νομίζω ότι πολλοί άνθρωποι εκτιμούν τον ρόλο που έπαιξε η αγορά ομολόγων στη βιομηχανική πρόοδο», λέει ο Μπίλ Γκρος, συνιδρυτής της Pimco. «Επέτρεψε σε εταιρείες και χώρες να κάνουν μακροπρόθεσμες επενδύσεις. Ο συνδυασμός αυτός υπήρξε καθοριστικός για την οικονομική ανάπτυξη».

Ο φιλελευθερισμός χτυπά την πόρτα της οικονομίας – Η άνοδος των junk bonds

Η δεκαετία του 1980 έφερε μια νέα εποχή επιβράδυνσης του πληθωρισμού, πτώσης των επιτοκίων, ρυθμιστικού φιλελευθερισμού και χρηματοπιστωτικής καινοτομίας, η οποία θα μεταμόρφωνε και την αγορά ομολόγων. «Φέραμε πλήρη επανάσταση στον τρόπο άντλησης χρηματοδότησης, είτε επρόκειτο για εταιρείες, είτε για ιδιοκτήτες κατοικιών, είτε για κυβερνήσεις, πραγματικά για τα πάντα», λέει ο Φινκ.

Η ιστορία ξεκινάει από την επενδυτική τράπεζας Drexel Burnham Lambert στο Μπέβερλι Χιλς. Ο Μάικλ Μίλκεν διεύρυνε τα σύνορα της παγκόσμια αγορά σταθερού εισοδήματος με τα junk bonds (ομόλογα σκουπίδια). Πρόκειται για χρέος που εκδίδεται από εταιρείες που δεν κατάφεραν να εξασφαλίσουν «επενδυτική βαθμίδα» από τους μεγαλύτερους οίκους αξιολόγησης.

Ο Μίλκεν κατά τη διάρκεια των σπουδών του στο Μπέρκλεϊ είχε μελετήσει την ακαδημαϊκή πραγματεία του 1958 με τον συναρπαστικό τίτλο “Corporate Bond Quality and Investor Experience”, του Γουόλτερ Μπράντοκ Χίκμαν. Ο Χίκμαν έδειξε ότι ενώ τα λεγόμενα junk bonds ήταν πράγματι επικίνδυνα, κατέβαλλαν ωστόσο υψηλά επιτόκια που ένα ευρύ χαρτοφυλάκιο αποζημίωνε τους επενδυτές με το παραπάνω για την περιστασιακή αθέτηση πληρωμών.

Αυτό ήταν ένα μάθημα που ο Mιλκεν πήρε μαζί του στην Drexel. Ήταν μια επενδυτική τράπεζα δεύτερης κατηγορίας όταν μπήκε το 1970, αλλά, μια δεκαετία περίπου αργότερα, ήταν απολύτως κυρίαρχη στην αναπτυσσόμενη αγορά ομολόγων σκουπίδια, χάρη στην προσεκτική καλλιέργεια (και τον περιστασιακό εκφοβισμό) του Μίλεκν ένα τεράστιο δίκτυο πιστών επενδυτών αγόραζαν σχεδόν οτιδήποτε τους έφερνε.

Το τέλος ήρθε τόσο γρήγορα όσο και η άνοδος. Το 1990, ο Milken δήλωσε ένοχος σε έξι κατηγορίες για παραβάσεις της νομοθεσίας περί κινητών αξιών και φορολογίας. Πλήρωσε 600 εκατ. δολάρια σε πρόστιμα, συμφώνησε σε ισόβια απαγόρευση του χρηματοπιστωτικού κλάδου και εξέτισε 22 μήνες στη φυλακή. Η Drexel κατέρρευσε αμέσως μετά. Το 2020, ο πρόεδρος Ντόναλντ Τραμπ έδωσε χάρη στον Μίλκεν.

Παρ’ όλα αυτά, ο ρόλος του Μίλκεν στη μετατροπή των junk bonds από μια άθλια αγορά κακής φήμης σε μια ζωντανή γωνιά του χρηματοπιστωτικού συστήματος και σε μια βιώσιμη οδό χρηματοδότησης για αξιοσέβαστες εταιρείες, είναι αδιαμφισβήτητος. «Ο Μίλκεν και η γέννηση των junk bonds ήταν ένας μεγάλος μετασχηματισμός», λέει ο Ντάλιο. «Όλος αυτός ο εταιρικός δανεισμός ήταν τραπεζικά δάνεια και, μετά τον Μίλκεν πολλά από αυτά έγιναν ομόλογα».

Η τιτλοποίηση ενυπόθηκων δανείων που οδήγησαν στην κρίση του 2008

Ο Λούη Ρανιέρι ήταν από πολλές απόψεις το αντίθετο του Μίλκεν. Ο Μίλκεν ήταν ψηλός και λεπτοκαμωμένος προερχόταν από την μεσαία τάξη της Καλιφόρνια και είχε πάντα εμμονή με την υψηλή οικονομία. Ο Ρανιέρι, αντίθετα, ήταν ένα άξεστο παιδί της εργατικής τάξης του Μπρούκλιν, που ήθελε να γίνει σεφ μέχρι που ανακάλυψε ότι το άσθμα του θα δυσκόλευε την εργασία του σε κουζίνες γεμάτες καπνό.

Αλλά αυτό που έκανε το όνομα του Ρανιέρι γνωστό δεν ήταν η προσωπικότητά του. Ήταν αυτό που έκανε για να βγάλει λεφτά: πακετάρισε μεμονωμένα ενυπόθηκα δάνεια σε ομόλογα και στη συνέχεια διαπραγματεύτηκε κομμάτια αυτών των ομολόγων, μια διαδικασία γνωστή ως τιτλοποίηση.

Η τιτλοποίηση είναι μια παλιά έννοια. Το 1774, το πρώτο αμοιβαίο κεφάλαιο αγόρασε ομόλογα που καλύπτονταν από δάνεια φυτειών στην Καραϊβική και διοδίων στη Δανία. Τα ομόλογα με υποθήκη στις ΗΠΑ υπήρχαν ήδη από τον 19ο αιώνα. Αλλά αυτά τα ομόλογα χρησιμοποιούσαν μόνο τα υποκείμενα δάνεια ως εγγύηση.

Ο Ρανιέρι έκανε για την τιτλοποίηση ό,τι είχε κάνει ο Μίλκεν για την αγορά ομολόγων. Τη μετέτρεψε από τα ουδέτερα ύδατα σε μια παγκόσμια και μαζικά επικερδή βιομηχανία.

Η πρώτη ώθηση ήταν η κρίση που έπληξε τον κλάδο των «αποταμιεύσεων και δανείων» στις ΗΠΑ, όταν η Fed αύξησε τα επιτόκια στις αρχές της δεκαετίας του 1980. Το Κογκρέσο ψήφισε μια μεγάλη φορολογική ελάφρυνση για να διευκολύνει τις τράπεζες να ξεφορτωθούν ολόκληρα χαρτοφυλάκια ενυπόθηκων δανείων . Η Salomon του Ρανιέρι ήταν εκεί για να τα μαζέψει και να τα πουλήσει σε άλλους επενδυτές. Τα χρήματα άρχισαν να περνούν από το γραφείο συναλλαγών ενυπόθηκων δανείων της Salomon.

Ο Ρανιέρι συνειδητοποίησε ότι έπρεπε να μετατρέψει μια εφάπαξ φλέβα χρυσού σε ολόκληρο χρυσωρυχείο που θα μπορούσε να αξιοποιηθεί χρόνο με το χρόνο. Χρησιμοποίησε μια τεχνική που ονομαζόταν “tranching”. Αντί να πάρει απλώς τα ενυπόθηκα δάνεια μιας τράπεζας, συγκέντρωσε δέσμες ενυπόθηκων δανείων από πολλές τράπεζες. Για να χειριστεί την πολυπλοκότητα, προσέλαβε πολλούς ένέους μαθηματικούς για να συμπληρώσουν τους μίνι Ρανιέρηδες στο γραφείο συναλλαγών. Στη συνέχεια, άσκησε έντονη πίεση για την «ευλογία»της κυβέρνησης για τη δομή του tranching, γνωρίζοντας ότι αυτό θα πρόσθετε τη λάμψη των προϊόντων στους επενδυτές. Το πέτυχε. Στα μέσα της δεκαετίας του 1980, η αγορά απογειώθηκε.

Η ιστορία είχε δυσάρεστη κατάληξη: η νέα αγορά πολλαπλασιάστηκε μέχρι που παραλίγο να προκαλέσει την κατάρρευση του παγκόσμιου χρηματοπιστωτικού συστήματος το 2008, κάτι που αργότερα βάρυνε τον Ρανιέρι. «Ποτέ, ποτέ, μα ποτέ, δεν θα ξεπεράσω το τραύμα που κουβαλάω για ό,τι συνέβη με κάτι που δημιούργησα», δήλωσε το 2018 στην εφημερίδα Wall Street Journal.

Latest News

Ο Τραμπ δίνει «γη και ύδωρ» κινήτρων για να φέρει μεγάλες επενδύσεις πίσω στις ΗΠΑ

Ο Τραμπ αποσκοπεί σε μια κοσμογονία εγχώριων επενδύσεων στις ΗΠΑ - Η πρόταση για διευκολύνσεις στις επενδύσεις άνω του 1 δισ.

Η Ινδία κατασκευάζει το δικό της «Χόνγκ Κονγκ» - Το φαραωνικό project των 9 δισ.

Ανησυχία ότι το σχέδιο θα εξαλείψει μερικές από τις απομονωμένες φυλές που ζουν στα νησιά του αρχιπελάγους Νικομπάρ - Τι λέει η Ινδία

Από ένα KFC στην αυτοκρατορία των 3 δισ. - Ποιος είναι ο Αυστραλός επιχειρηματίας Τζακ Κάουιν

Σήμερα, ο Τζακ Κάουιν κατέχει το 98% της εταιρείας του, ενώ το υπόλοιπο 2% ανήκει σε ορισμένους από τους αρχικούς επενδυτές και μετόχους του

Οι τρεις αδύναμοι κρίκοι της ευρωοικονομίας το 2025

Θα παλέψουν με την ύφεση τη νέα χρονιά οι μεγαλύτερες οικονομίες της ΕΕ, Γερμανία, Γαλλία, Ιταλία

![Βρετανία: Ενοίκια σοκ για τους φοιτητές στο Λονδίνο μετά τις νέες αυξήσεις [ΓΡΑΦΗΜΑ]](https://www.ot.gr/wp-content/uploads/2024/08/london-1567903_1280-600x450.jpg)

Ενοίκια σοκ για τους φοιτητές στο Λονδίνο μετά τις νέες αυξήσεις [γράφημα]

Τι αποκαλύπτει έρευνα για τους φοιτητές στη Βρετανία

Η πλειοψηφία των startups δεν μακροημερεύει - Η ωμή αλήθεια είναι ότι κανείς δεν νοιάζεται

Γιατί αποτυγχάνουν τόσες πολλές startups; Φυσικά, δεν υπάρχει μόνο ένας λόγος

Safran: Με το βλέμμα στις συμβάσεις του αμερικανικού στρατού

Η γαλλική εταιρεία αναμένει αύξηση των πωλήσεων κατά περίπου 10% το 2025, καθώς και τρέχοντα λειτουργικά κέρδη μεταξύ 4,7 και 4,8 δισ. ευρώ σε συγκρίσιμη βάση

Έφοδος τελωνιακών και της ευρωπαικής εισαγγελίας στα γραφεια της Adidas

Tο ένταλμα έρευνας για την Adidas ανέφερε την (ύποπτη) σωρευτική φορολογική ζημία σε περισσότερα από 1,1 δισεκατομμύρια ευρώ

Τιμές-φωτιά οι Χριστουγεννιάτικες αγορές στη Γερμανία

Ο υψηλός πληθωρισμός δεν μπορεί παρά να επηρεάσει και τις Χριστουγεννιάτικες Αγορές στη Γερμανία. Έως 7 ευρώ στοιχίζει το περίφημο «ζεστό κρασί» με μπαχαρικά.

Η αβεβαιότητα της εμπορικής πολιτικής των ΗΠΑ αρχίζει να «δαγκώνει» την Ευρώπη - Τι εκτιμά η Goldman Sachs

H Goldman Sachs επιχειρεί να εξετάσει την επίδραση της αβεβαιότητας της εμπορικής πολιτικής του Ντόναλντ Τραμπ εντός κι εκτός ΗΠΑ

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433