![Χρηματιστήριο Αθηνών: Πότε περνά στο κλαμπ των ισχυρών κεφαλαιαγορών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/06/xrimatistirio-768x513-1.jpg)

Μπορεί η αναβάθμιση του ελληνικού χρηματιστηρίου να απέχει ακόμη αρκετούς μήνες μέχρι να επιβεβαιωθεί, όμως ήδη οι σχεδιασμοί πολλών ξένων θεσμικών κινούνται στη βάση της επανένταξης της ελληνικής αγοράς στο club των developed markets.

Άλλωστε, σύμφωνα με τις μέσες εκτιμήσεις των αναλυτών, η αναβάθμιση αναμένεται να έρθει στις αρχές του επόμενου έτους, ενώ λίγους μήνες νωρίτερα εκτιμάται ότι θα ενταχθεί στη λίστα παρακολούθησης των οίκων προκειμένου να μπει στην τελική ευθεία της αλλαγής.

Κατά την άποψη των περισσοτέρων αναλυτών, η πιθανή αναβάθμιση του ελληνικού χρηματιστηρίου από την κατάσταση αναδυόμενων σε ανεπτυγμένη αγορά θα ήταν αναμφίβολα ένας βασικός θετικός καταλύτης απόδοσης, σηματοδοτώντας την επιστροφή των ελληνικών μετοχών στην κανονικότητα και προσελκύοντας το ενδιαφέρον πολύ μεγαλύτερων επενδυτών με μακροπρόθεσμο ορίζοντα.

Η επιστροφή των ξένων απογείωσε τις ελληνικές μετοχές

Στο κλαμπ των ισχυρών

Ωστόσο, όπως συμβαίνει με το επίτευγμα της επενδυτικής βαθμίδας, είναι μάλλον δύσκολο να εκτιμηθεί το καθαρό (δηλαδή εισροές μείον εκροές) ποσό των ροών, το οποίο σταδιακά θα κατευθυνθεί στο ελληνικό χρηματιστήριο, με τις μέχρι τώρα αναλύσεις να περιορίζονται στο ποιους θα κληθεί να «ανταγωνιστεί» η Ελλάδα στο νέο κλαμπ στο οποίο θα ενταχθεί.

Έτσι, εάν επιβεβαιωθεί η αναβάθμιση, η Ελλάδα θα αφήσει την “ομάδα” στην οποία συμμετέχει μαζί με την Τσεχία, την Αίγυπτο, την Ουγγαρία, το Κουβέιτ, την Πολωνία, το Κατάρ, τη Σαουδική Αραβία, τη Νότια Αφρική και τα Ηνωμένα Αραβικά Εμιράτα, και θα εισέλθει σε ένα μεγαλύτερο γκρουπ. Σε αυτό θα είναι η Αυστρία, το Βέλγιο, η Δανία, η Φινλανδία, η Γαλλία, η Γερμανία, η Ιρλανδία, το Ισραήλ, η Ιταλία, η Ολλανδία, η Νορβηγία, η Πορτογαλία, η Ισπανία, η Σουηδία, η Ελβετία και το Ηνωμένο Βασίλειο.

Όπως διαπιστώνει κανείς, η δυναμική και το βάθος των χωρών που θα κληθεί η Ελλάδα να «ανταγωνιστεί» είναι πολύ μεγαλύτερο, παρόλα αυτά, σύμφωνα με τους υπολογισμούς των ξένων αναλυτών, στις ανεπτυγμένες αγορές τα κεφάλαια που δραστηριοποιούνται αγγίζουν τα 52 τρισ. δολάρια, έναντι μόλις 6,3 τρισ. δολαρίων στις αναδυόμενες αγορές.

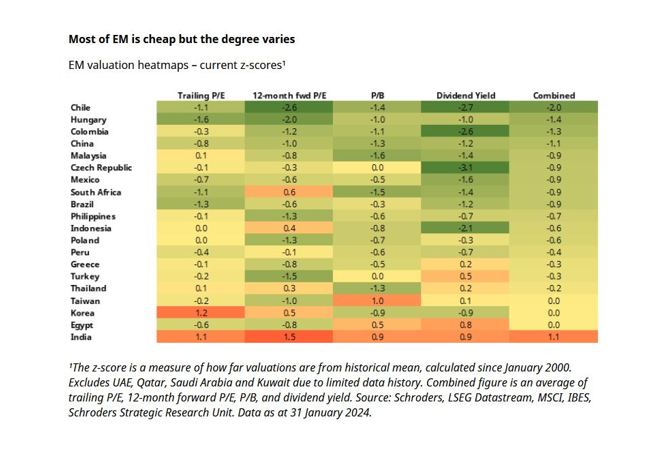

Επομένως, ακόμη και κάτω του 1% των υπό διαχείριση κεφαλαίων να είναι η υποχρέωση αρκετών θεσμικών να διοχετεύσουν στην ελληνική αγορά, τα χρήματα που θα εισρεύσουν είναι σημαντικά, με τη Schroders, μέχρι στιγμής να εκτιμά ότι είναι ακόμη φθηνή η ελληνική αγορά (εν συγκρίσει με τις αναδυόμενες αγορές – στοιχεία Ιανουάριος 2024).

Πως θα γίνει η ταξινόμηση

Τα βασικά κριτήρια που αρχίζουν να «τρέχουν» για να μπορέσει μια αγορά να δει τις αναβαθμίσεις με μεγαλύτερες προσδοκίες, φαίνεται ότι η Ελλάδα τα πληροί. Όπως μάλιστα σχολίασε πρόσφατα και η East Capital, η Ελλάδα έχει καταγράψει μια αξιοσημείωτη αναδιάρθρωση του τραπεζικού της τομέα και των δημόσιων οικονομικών, φέρνοντας τα ομόλογα της σε επενδυτική βαθμίδα και πιο κοντά στην ανάκτηση της θέσης της ως ανεπτυγμένης αγοράς.

Η ανάπτυξη του ελληνικού ΑΕΠ είναι από τις καλύτερες στην ΕΕ, ενώ η ελληνική αγορά προσφέρει τόσο ανάπτυξη όσο και αξία, ιδιαίτερα στον τραπεζικό τομέα με μέσο P/E 6x και δυνατότητες ισχυρής κερδοφορίας και αύξησης των μερισμάτων, ενώ ο ενεργειακός κλάδος ξεχωρίζει σε ρυθμό απαλλαγής από άνθρακα και κερδοφόρα ανάπτυξη.

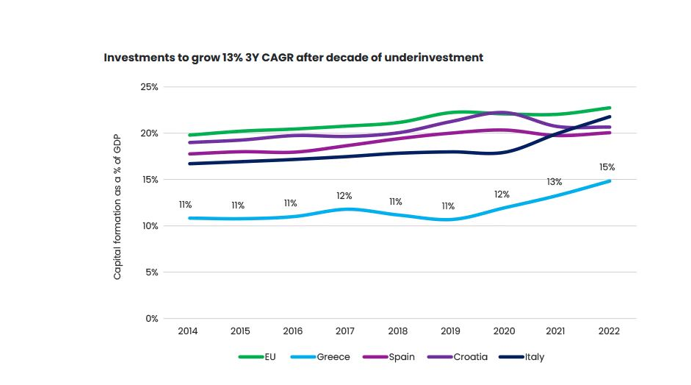

Επίσης, η οικονομία υποστηρίζεται από την ισχυρή αύξηση των επενδύσεων κατά 13% CAGR το 2023-2026 μετά από μια δεκαετία σημαντικής υποεπενδύσεων.

Με φιλικές προς την αγορά πολιτικές, σημαντική ανάπτυξη και νέα αξιολόγηση επενδυτικού βαθμού, η ελληνική αγορά παραμένει δυναμική και προσφέρει πληθώρα ευκαιριών, ιδιαίτερα στον τραπεζικό και τον ενεργειακό τομέα. Αυτές οι θετικές εξελίξεις οδηγούν την Ελλάδα περαιτέρω στο δρόμο για την ανάκτηση του καθεστώτος της ανεπτυγμένης αγοράς, ένα σημαντικό ορόσημο που αναμένεται να επιτευχθεί το 2025.

Παρόλα αυτά, το πλαίσιο ταξινόμησης αγοράς MSCI βασίζεται σε μια αξιολόγηση τριών διαστάσεων της αγοράς μιας χώρας:

– Οικονομική ανάπτυξη: Χρησιμοποιεί το κατά κεφαλήν Ακαθάριστο Εθνικό Εισόδημα όπως μετράται από την Παγκόσμια Τράπεζα.

– Μέγεθος και ρευστότητα των αγορών μετοχών της: Σύγκριση μεταξύ 77 αγορών.

– Προσβασιμότητα για ξένους επενδυτές: 18 διακριτά μέτρα όπως τα όρια ξένης ιδιοκτησίας ή περιορισμούς ροής κεφαλαίου.

Από την πλευρά του FTSE Russell, μεταξύ των ποσοτικών κριτηρίων (με βάση τη Διαδικασία ταξινόμησης χωρών μετοχών FTSE, Σεπτέμβριος 2023), το συνδυασμένο επενδυτικό κεφάλαιο για τους επιλέξιμους τίτλους να υπερβαίνουν τις πέντε μονάδες βάσης του δείκτη FTSE Developed All Cap Index (δηλαδή τα 31,9 δισ. δολ. με βάση τις τιμές του 2023).

Με άλλα λόγια, να διαθέτει τουλάχιστον 5 εταιρείες με κεφαλαιοποίηση άνω των 4,2 δισ. δολ., ενώ η ελεύθερη διασπορά θα πρέπει να είναι τουλάχιστον το 50% του προηγούμενου ορίου, δηλαδή 2,139 δισ. δολ. Ήδη τουλάχιστον πέντε τίτλοι πληρούν τα κριτήρια καταλληλότητας FTSE Developed -Large and Mid Cap- Index.

Latest News

Πού στοχεύει το rebranding της ΕΧΑΕ - Εξέλιξη και μετασχηματισμός στο επίκεντρο

Μετά από 150 χρόνια λειτουργίας του ΧΑ, η νέα εταιρική ταυτότητα σηματοδοτεί τον στρατηγικό σχεδιασμό της ΕΧΑΕ

Έθεσε τις βάσεις για υψηλότερα το ΧΑ, δεύτερη ανοδική εβδομάδα στη σειρά

Το Χρηματιστήριο Αθηνών έκλεισε θετικά και αυτήν την εβδομάδα, με τον ΓΔ να σημειώνει κέρδη 0,88%, αλλά τον FTSE 25 να κλείνει στο +0,92%. Ο τραπεζικός κλάδος ενισχύθηκε κατά 1,37%

Κινήσεις χαμηλού ρίσκου στο ΧΑ - Στηρίζουν ΕΛΧΑ, Βιοχάλκο

Ωστόσο ουδείς αμφισβητεί ότι ο Γενικός Δείκτης βλέπει με μεγαλύτερες προσδοκίες τις 1.500 μονάδες

Με Metlen και Πειραιώς ανέκτησε τις 1.460 μονάδες το ΧΑ

Το ΧΑ βρίσκεται σε διαδικασία αναπροσαρμογής και αφομοίωσης των υψηλών διμήνου

Συντηρεί τα κέρδη του το ΧΑ, με πακέτα σε Eurobank και ΓΕΚ Τέρνα ο τζίρος

Η αγορά δείχνει να διανύει την τρίτη ημέρα της σε ένα στενό εύρος ολίγων μονάδων

Παραμένει η επιφυλακτικότητα πέριξ των 1.460 μονάδων στο ΧΑ

Ο Γενικός Δείκτης καταγράφει άνοδο 0,24% στις 1.461,07 μονάδες, ενώ ο τζίρος στο Χρηματιστήριο Αθηνών είναι στα 18,2 εκατ. ευρώ

Τι κερδίζουν επενδυτές και οικονομία από την αναβάθμιση του ΧΑ

Τα οφέλη που θα «ξεκλειδώσει» η επιστροφή στις ανεπτυγμένες αγορές – Ο Πατέλης προανήγγειλε νομοσχέδιο για την ανάπτυξη της κεφαλαιαγοράς

Νέα εταιρική ταυτότητα για την ΕΧΑΕ – «Στόχος η αναβάθμιση του ΧΑ», το μήνυμα Κοντόπουλου

Ο πρόεδρος του ΔΣ της ΕΧΑΕ Γιώργος Χατζηνικολάου και CEO Γιάννος Κοντόπουλος παρουσίασαν τη νέα στρατηγική και εταιρική ταυτότητα του ομίλου

Σε φάση αφομοίωσης το ΧΑ - Πιέσεις σε Jumbo και ΔΕΗ

Τα επίπεδα των 1.460 μονάδων να απαιτούν τη συγκέντρωση δυνάμεων πριν δοκιμαστούν αποφασιστικά από την αγορά

Ασκήσεις ισορροπίας πέριξ των 1.460 μονάδων για το ΧΑ

Τα βαρίδια της προσπάθειας του Χρηματιστηρίου Αθηνών

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433