![Χρηματιστήριο Αθηνών: Σημαντικά περιθώρια ανόδου – Τι ψάχνουν οι «κυνηγοί αποδόσεων» [γραφήματα]](https://www.ot.gr/wp-content/uploads/2022/07/xrimatistirio4.jpg)

Πολύ νωρίτερα από ότι ανέμενε η πλειονότητα των αναλυτών, ξένων και εγχώριων, το ελληνικό χρηματιστήριο βρίσκεται πλέον σε υψηλά 13 ετών, ανεβάζοντας όμως και το βαθμό δυσκολίας για τους «κυνηγούς» αποδόσεων. Και αυτό γιατί οι αποτιμήσεις πλέον γίνονται όλο και πιο απαιτητικές.

Την ίδια ώρα, όμως, σθεναρή άρνηση διόρθωσης της αγοράς δείχνει την υπεροχή των αγοραστών, με το ΧΑ να δείχνει ότι κινείται σε αχαρτογράφητες περιοχές λόγω της ασυμφωνίας που παρατηρείται στις προβολές των κεφαλαιοποιήσεων του 2011, όπως χαρακτηριστικά αναφέρει η Beta Securities. Ο Φεβρουάριος όμως έως τώρα τρέχει με μέσες ημερήσιες συναλλαγές 163 εκατ. ευρώ χτίζοντας καθημερινά νέες βάσεις απλώνοντας το βάθος της αγοράς σε περισσότερες μετοχές.

Στον πληθωρισμό εστιάζει η αγορά αμερικανικών ομολόγων

Το μεγάλο ερώτημα πλέον που απασχολεί τους εγχώριους κυρίως επενδυτές είναι το κατά πόσο οι αποτιμήσεις πλέον είναι ελκυστικές για διακράτηση σε μεγαλύτερο χρονικό ορίζοντα. Αλλά η απάντηση έχει δοθεί αρκετές φορές τις τελευταίες ημέρες, με τους περισσότερους αναλυτές να συμφωνούν ότι οι αποτιμήσεις έχουν σημαντικά περιθώρια ανοδικής κίνησης.

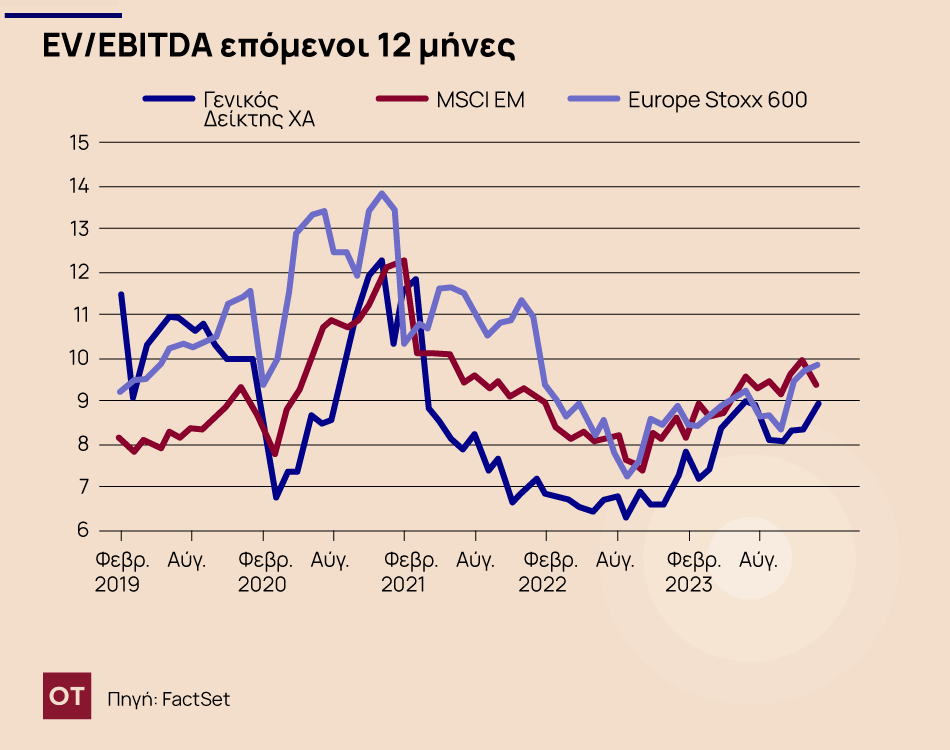

Ειδικότερα, σύμφωνα με τα στοιχεία της FactSet, ο γενικός δείκτης συνεχίζει να διαπραγματεύεται στο 5,7x με μεγάλο discount (δηλαδή >50%) έναντι των MSCI World και Developed European Markets σε όρους EV/EBITDA με βάση τις εκτιμήσεις του 2024. Σε όρους P/E, επίσης με βάση τις εκτιμήσεις του 2024, διαπραγματεύεται με discount >39%, αντίστοιχα. Επιπλέον, σε τρέχουσες τιμές, ο γενικός δείκτης του ΧΑ συνεχίζει να διαπραγματεύεται κάτω από τον μέσο όρο της δεκαετίας ήτοι 12x σε όρους EV/EBITDA και P/E.

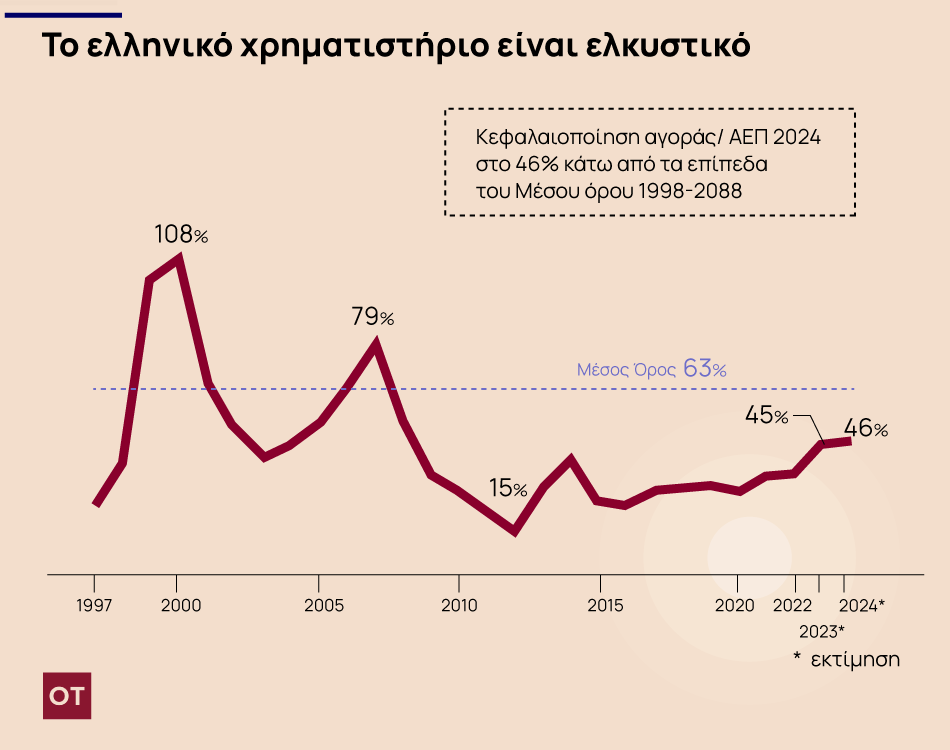

Σε όρους κεφαλαιοποίησης έναντι του ΑΕΠ, το ΧΑ έχει βελτιωθεί με την πάροδο των ετών από το χαμηλό του 23% το 2016 σε 42% το 2023, με τον μέσο όρο 8 ετών να διαμορφώνεται στο 31%. Παρά τη βελτίωση, που αποδίδεται τόσο στο ανώτατο όριο της αγοράς όσο και στην αύξηση του ΑΕΠ εν μέσω δύσκολων συνθηκών, ειδικά την περίοδο 2020-21 λόγω των περιορισμών που σχετίζονται με τον Covid-19 και των αρνητικών επιπτώσεών τους στην οικονομία και τις αγορές, ο δείκτης παραμένει πολύ κάτω από τους σχετικούς δείκτες στις αναπτυγμένες αγορές.

Ωστόσο, οι συνεχιζόμενες μεταρρυθμιστικές προσπάθειες της ελληνικής κυβέρνησης, το επίτευγμα του Investment Grade και οι επακόλουθες θετικές επιδόσεις του χρηματιστηρίου την έχουν θέσει σε μια πορεία προς μια μέση αναστροφή και σύγκλιση με τις ανεπτυγμένες αγορές, σύμφωνα με πρόσφατο σχόλιο των αναλυτών της NBG Securities. Επίσης, η Global X, υπενθύμισε και τους ποιοτικούς δείκτες του ΧΑ για να υποστηρίξει τη δική της εκτίμηση για τα περιθώρια ανόδου, ήτοι το ισχυρό momentum (κλίμα), τις ελκυστικές ακόμη αποτιμήσεις και της φιλικής διακυβέρνησης προς την αγορά. Όπως μάλιστα σχολιάζει η Global X, καθώς διατηρεί περιορισμένη έκθεση 0-1% στον δείκτη αναφοράς MSCI Emerging Markets, παγκόσμια αμοιβαία κεφάλαια έχουν παραβλέψει σε μεγάλο βαθμό αυτή την αγορά, υποδηλώνοντας αναξιοποίητες δυνατότητες για νέους επενδυτές.

Οι θετικοί καταλύτες

Αποτιμήσεις: Παρά τον πρόσφατο κίνδυνο ανάπτυξης και τον κίνδυνο κρατικών επενδύσεων, η αγορά μετοχών της Ελλάδας (όπως μετράται με τον δείκτη MSCI Greece) παραμένει υποτιμημένη, διαπραγματεύσιμη κάτω από τη λογιστική αξία.

Κερδοφορία: Τα χαμηλά πολλαπλάσια από μόνα τους δεν αρκούν για μια επενδυτική περίπτωση. Το ίδιο ενθαρρύνουν τους αγοραστές τα υψηλά επίπεδα κερδοφορίας μεταξύ των ελληνικών επιχειρήσεων. Η αγορά έχει πλέον προφίλ απόδοσης μετοχικού κεφαλαίου (ROE) πάνω από 14%, το οποίο είναι υπερδιπλάσιο από το επίπεδο κερδοφορίας που είχε το 2019.

Ανάπτυξη: Είναι σημαντικό ότι η Ελλάδα διαθέτει ανώτερη βραχυπρόθεσμη δυνατότητα ανάπτυξης του ΑΕΠ, η οποία θα μπορούσε να μεταφραστεί σε ευκαιρίες για αυξητικές επανεπενδύσεις. Το ελληνικό ΑΕΠ προβλέπεται να αυξηθεί υψηλότερα από εκείνο της ΕΕ

Απόδοση: Ο πολλαπλασιαστής 7,3x τιμής προς κέρδη (P/E) του MSCI Greece Index μεταφράζεται σε απόδοση κερδών 13,6%. Από την άποψη του μερίσματος, η αγορά ανταμείβει τους επενδυτές με μερισματική απόδοση άνω του 5%.

Μακροοικονομικές προοπτικές: Ήδη η Ελλάδα έχει ισχυρούς μακροοικονομικούς δείκτες, που τροφοδοτούνται από τις αυξημένες επενδύσεις, την επέκταση των εξαγωγών και τον ακμάζοντα τουριστικό τομέα.

Προφίλ χρέους και διακυβέρνηση: Η Ελλάδα έχει ένα ελκυστικό προφίλ κρατικού χρέους με μέση διάρκεια 17 ετών με σταθερά επιτόκια, συνοδευόμενο από μια φιλική κυβέρνηση προς την αγορά και ένα σταθερό πολιτικό τοπίο.

Χρηματοοικονομικός τομέας: Ο ελληνικός τραπεζικός τομέας αναζωογονήθηκε μετά από εκτεταμένη εκκαθάριση και απομόχλευση, σε συνδυασμό με έναν ισχυρό μη τραπεζικό χώρο που δημιουργεί σημαντικές ταμειακές ροές για τη στήριξη της συνεχούς ανάπτυξης.

Πολιτική: Το φιλικό προς την αγορά κόμμα Νέα Δημοκρατία κέρδισε πρόσφατα την πλειοψηφία στο κοινοβούλιο, επιτρέποντας στον Πρωθυπουργό Μητσοτάκη να συνεχίσει την ατζέντα του υπέρ των επιχειρήσεων, ενώ παράλληλα επιταχύνει τον ρυθμό των μεταρρυθμίσεων.

Πιθανοί καταλύτες αγοράς μετοχών

- Συνεχιζόμενη διανομή κεφαλαίων του Recovery & Resilience Facility (Ταμείου Ανάκαμψης) από την ΕΕ

- Αναμενόμενες αναβαθμίσεις χρέους

- Πωλήσεις κρατικών περιουσιακών στοιχείων

- Αναβίωση της αγοράς IPO

- Έγχυση ρευστότητας από το Ταμείο Χρηματοπιστωτικής Σταθερότητας

- Προοπτικές ένταξης στη λίστα παρακολούθησης για αναβάθμιση της ελληνικής αγοράς

- Επαναφορά τραπεζικών μερισμάτων

- Σημάδια ανάπτυξης

- Συνεχής πρόοδος στις μεταρρυθμίσεις

Ξεχωρίζει ο Τραπεζικός Τομέας

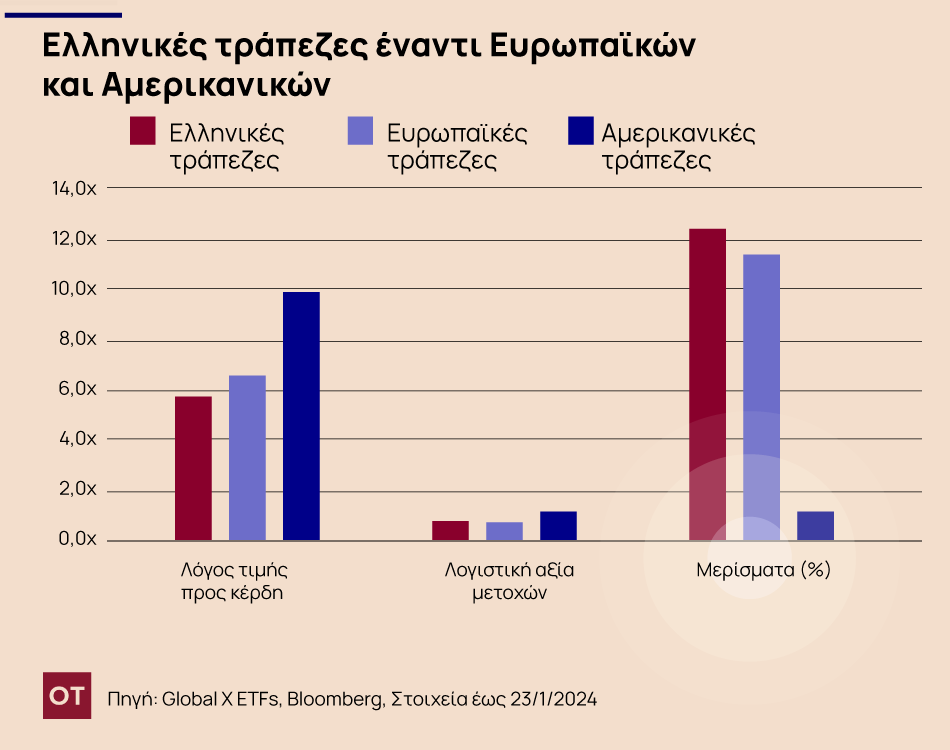

Οι τράπεζες αντιπροσωπεύουν το 48,5% του MSCI Greece Index. Κατά μέσο όρο, οι ελληνικές τράπεζες διαπραγματεύονται πλέον με discount έναντι του ευρωπαϊκού κλάδου, με τους περισσότερους αναλυτές να εκτιμούν ότι υπάρχουν σημαντικά περιθώρια ανόδου.

Σε αυτή την εκτίμηση συνηγορούν οι εξής λόγοι:

- Οι ελληνικές τράπεζες διαπραγματεύονται με 5,7x κέρδη και 0,66x λογιστική αξία με 12,4% ROEs.

- Οι ισχυρές προοπτικές ανάπτυξης του ΑΕΠ για την Ελλάδα έναντι της ΕΕ θα μπορούσαν να μεταφραστούν σε υψηλότερη αύξηση των δανείων, καθώς οι επενδύσεις στην Ελλάδα εξακολουθούν να υποστηρίζονται από το Ταμείο Ανάκαμψης.

- Τα καθαρά έσοδα πιθανότατα θα υποστηριχθούν από συνεχιζόμενη διαρθρωτική μείωση των προβλέψεων, καθώς τα επίπεδα μη εξυπηρετούμενων ανοιγμάτων (NPE) ομαλοποιούνται προς τα ευρωπαϊκά μέσα επίπεδα.

- Τα επίπεδα κερδοφορίας αναμένονται υψηλότερα για τις ελληνικές τράπεζες σε σχέση με τις ευρωπαϊκές

- Οι ελληνικές τράπεζες είναι πιο ευαίσθητες στις μειώσεις επιτοκίων από την ΕΕ, αλλά η υψηλότερη αύξηση των δανείων και τα χαμηλότερα έσοδα από προμήθειες θα στηρίξουν τα καθαρά έσοδα.

- Οι ελληνικές τράπεζες θα αρχίσουν να πληρώνουν μερίσματα ξανά από τον Μάρτιο του 2024.

Ο καταλύτης της αναβάθμισης του ΧΑ

Ο Διευθύνων Σύμβουλος του ΧΑ Γ. Κοντόπουλος δήλωσε στα τέλη του 2023 ότι το ΧΑΑ πληροί σήμερα τα ποιοτικά κριτήρια που θέτει ο FTSE για την αναβάθμισή του στις αναπτυγμένες αγοράς.

Μεταξύ των ποσοτικών κριτηρίων (με βάση τη Διαδικασία ταξινόμησης χωρών μετοχών FTSE, Σεπτέμβριος 2023), το συνδυασμένο επενδυτικό κεφάλαιο για τους επιλέξιμους τίτλους να υπερβαίνουν τις πέντε μονάδες βάσης του δείκτη FTSE Developed All Cap Index (δηλαδή τα 31,9 δισ. δολ. με βάση τις τιμές του 2023). Με άλλα λόγια, να διαθέτει τουλάχιστον 5 εταιρείες με κεφαλαιοποίηση άνω των 4,2 δισ. δολ., ενώ η ελεύθερη διασπορά θα πρέπει να είναι τουλάχιστον το 50% του προηγούμενου ορίου, δηλαδή 2,139 δισ. δολ. Ήδη τουλάχιστον πέντε τίτλοι πληρούν τα κριτήρια καταλληλότητας FTSE Developed -Large and Mid Cap- Index.

Η συμπερίληψη σε λίστα παρακολούθησης (watch list) για πιθανή αναβάθμιση στις Αναπτυγμένες Αγορές φαίνεται στο δεύτερο εξάμηνο του 2024 (πιθανόν στις 24 Σεπτεμβρίου). Σύμφωνα με εκτιμήσεις της αγοράς, αυτό θα διαρκέσει για περίοδο ενός έτους, κατά τη διάρκεια του οποίου αναμένεται να πραγματοποιηθεί διαβούλευση με την αγορά, ενώ το επόμενο βήμα θα είναι η προετοιμασία των επενδυτών για τη δυναμική αναβάθμισης του χρηματιστηρίου της Ελλάδας, η οποία και πάλι αναμένεται να διαρκέσει λίγους μήνες.

Κατά την άποψη των περισσοτέρων αναλυτών, η πιθανή αναβάθμιση του ελληνικού χρηματιστηρίου από την κατάσταση αναδυόμενων σε ανεπτυγμένη αγορά θα ήταν αναμφίβολα ένας βασικός θετικός καταλύτης απόδοσης, σηματοδοτώντας την επιστροφή των ελληνικών μετοχών στην κανονικότητα και προσελκύοντας το ενδιαφέρον πολύ μεγαλύτερων επενδυτών με μακροπρόθεσμο ορίζοντα. Ωστόσο, όπως συμβαίνει με το επίτευγμα της επενδυτικής βαθμίδας, είναι μάλλον δύσκολο να εκτιμηθεί το καθαρό (δηλαδή εισροές μείον εκροές) ποσό των ροών, το οποίο σταδιακά θα κατευθυνθεί στο ελληνικό χρηματιστήριο.

Latest News

Κινήσεις χαμηλού ρίσκου στο ΧΑ - Στηρίζουν ΕΛΧΑ, Βιοχάλκο

Ωστόσο ουδείς αμφισβητεί ότι ο Γενικός Δείκτης βλέπει με μεγαλύτερες προσδοκίες τις 1.500 μονάδες

Με Metlen και Πειραιώς ανέκτησε τις 1.460 μονάδες το ΧΑ

Το ΧΑ βρίσκεται σε διαδικασία αναπροσαρμογής και αφομοίωσης των υψηλών διμήνου

Συντηρεί τα κέρδη του το ΧΑ, με πακέτα σε Eurobank και ΓΕΚ Τέρνα ο τζίρος

Η αγορά δείχνει να διανύει την τρίτη ημέρα της σε ένα στενό εύρος ολίγων μονάδων

Παραμένει η επιφυλακτικότητα πέριξ των 1.460 μονάδων στο ΧΑ

Ο Γενικός Δείκτης καταγράφει άνοδο 0,24% στις 1.461,07 μονάδες, ενώ ο τζίρος στο Χρηματιστήριο Αθηνών είναι στα 18,2 εκατ. ευρώ

Τι κερδίζουν επενδυτές και οικονομία από την αναβάθμιση του ΧΑ

Τα οφέλη που θα «ξεκλειδώσει» η επιστροφή στις ανεπτυγμένες αγορές – Ο Πατέλης προανήγγειλε νομοσχέδιο για την ανάπτυξη της κεφαλαιαγοράς

Νέα εταιρική ταυτότητα για την ΕΧΑΕ – «Στόχος η αναβάθμιση του ΧΑ», το μήνυμα Κοντόπουλου

Ο πρόεδρος του ΔΣ της ΕΧΑΕ Γιώργος Χατζηνικολάου και CEO Γιάννος Κοντόπουλος παρουσίασαν τη νέα στρατηγική και εταιρική ταυτότητα του ομίλου

Σε φάση αφομοίωσης το ΧΑ - Πιέσεις σε Jumbo και ΔΕΗ

Τα επίπεδα των 1.460 μονάδων να απαιτούν τη συγκέντρωση δυνάμεων πριν δοκιμαστούν αποφασιστικά από την αγορά

Ασκήσεις ισορροπίας πέριξ των 1.460 μονάδων για το ΧΑ

Τα βαρίδια της προσπάθειας του Χρηματιστηρίου Αθηνών

Ελέγχει τις πιέσεις του το ΧΑ - Στα ύψη η μεταβλητότητα

Τα χαρτοφυλάκια θέλουν να αποκομίσουν μέρος των κερδών του πρώτου δεκαημέρου του μήνα

Με μικρές απώλειες έσπασε το ανοδικό σερί το ΧΑ - Πιέστηκαν οι τράπεζες

Το Χρηματιστήριο Αθηνών κατάφερε να βρει άμυνες για να διαχειριστεί τις κινήσεις κατοχύρωσης κερδών

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433