Παρά τις προκλήσεις που θέτουν τα υψηλότερα επιτόκια, οι επίμονες πληθωριστικές πιέσεις και οι γεωπολιτικοί κίνδυνοι, το επιχειρηματικό περιβάλλον της Ελλάδας συνεχίζει να βελτιώνεται και αυτό προσελκύει τον τελευταίο καιρό υψηλότερες επενδυτικές ροές, οι οποίες παραμένουν το κλειδί για τη στήριξη των μελλοντικών αναπτυξιακών προοπτικών της χώρας. Αυτό αναφέρει η DBRS σχολιάζοντας τη διαδικασία αποεπένδυσης του Ταμείου Χρηματοπιστωτικής Σταθερότητας από τις ελληνικές τράπεζες, τονίζοντας ότι ο κλάδος έχει επωφεληθεί από την ανάκαμψη της εγχώριας οικονομίας και βρίσκεται σε ισχυρότερη θέση μετά από σημαντικές αναδιαρθρώσεις.

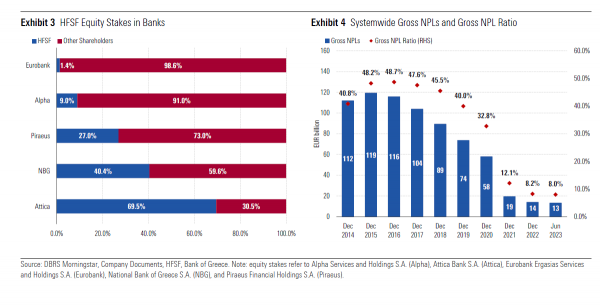

Όπως υπενθυμίζει η DBRS, το Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) διαδραμάτισε καθοριστικό ρόλο στη στήριξη της ανάκαμψης του ελληνικού τραπεζικού τομέα κατά τα έτη που ακολούθησαν της παγκόσμιας χρηματοπιστωτικής κρίσης και της κρίσης του ελληνικού δημόσιου χρέους. Το ΤΧΣ εξακολουθεί να είναι ένας από τους κύριους μετόχους των μεγάλων ελληνικών τραπεζών, ωστόσο στοχεύει να διαθέσει όλες τις συμμετοχές του στις ελληνικές συστημικές τράπεζες πριν από τις 31 Δεκεμβρίου 2025.

Η DBRS αναμένει ότι η αποεπένδυση του ΤΧΣ από τις μεγάλες ελληνικές τράπεζες θα προχωρήσει σε μεγάλο βαθμό ομαλά, λαμβάνοντας υπόψη τις σημαντικές βελτιώσεις στα θεμελιώδη μεγέθη των τραπεζών, καθώς και την ανθεκτικότητα της ελληνικής οικονομίας και την ανακτηθείσα διάθεση των επενδυτών για τη χώρα. Επιπλέον, η επανακρατικοποίηση του ελληνικού τραπεζικού τομέα θα μπορούσε να μεταφραστεί σε υψηλότερη ρευστότητα στις κεφαλαιαγορές, καθώς και να προσφέρει περισσότερες ευκαιρίες για την προσέλκυση επενδύσεων.

Ένα ισχυρότερο επιχειρηματικό περιβάλλον προσελκύει νέες επενδύσεις

Η διαρκής δέσμευση της Ελλάδας για δημοσιονομική υπευθυνότητα που διατηρεί τον δείκτη δημόσιου χρέους σε πτωτική τάση, το καλό ιστορικό διαρθρωτικών μεταρρυθμίσεων, οι σημαντικές βελτιώσεις στο τραπεζικό σύστημα και η άποψή της DBRS ότι οι προοπτικές της ελληνικής οικονομίας έχουν βελτιωθεί, οδήγησαν στην αναβάθμιση των αξιολογήσεων της Ελλάδας σε επενδυτική βαθμίδα. Παρά το δυσμενές εξωτερικό περιβάλλον και τις αυξημένες πληθωριστικές πιέσεις, η ελληνική οικονομία διατήρησε τη δυναμική της το 2022 με ανάπτυξη 5,9% και ο ρυθμός αύξησης του ΑΕΠ αναμένεται να παραμείνει θετικός το 2023, αν και σε χαμηλότερο επίπεδο.

Τράπεζες: Πιάνει οροφή η οργανική κερδοφορία

Με βάση τις ισχυρές επενδύσεις του ιδιωτικού και του δημόσιου τομέα, οι οποίες υποστηρίζονται από τα κεφάλαια στο πλαίσιο των διευκολύνσεων της ΕΕ (Ταμείο Ανάκαμψης), οι επενδύσεις αναμένεται να αποτελέσουν βασικό μοχλό ανάπτυξης τα επόμενα χρόνια. Η αυξημένη εμπιστοσύνη στην ελληνική οικονομία, σε συνδυασμό με το βελτιωμένο επιχειρηματικό περιβάλλον και το σταθερό πολιτικό περιβάλλον που προβλέπεται μετά τις πρόσφατες εκλογές και διασφαλίζει μια περίοδο συνέχειας της πολιτικής, θα είναι σημαντική σε μια περίοδο κατά την οποία η Ελλάδα πρέπει να εκπληρώσει τους στόχους και τα ορόσημα του Σχεδίου Ανάκαμψης και Ανθεκτικότητας (ΣΑΑ) και να προσελκύσει τις πολυπόθητες ξένες επενδύσεις. Η μεγάλη ροή άμεσων ξένων επενδύσεων (ΑΞΕ) δείχνει υψηλότερη ελκυστικότητα της οικονομίας, επισημαίνει ο καναδικός οίκος αξιολόγησης.

Ξένες επενδύσεις

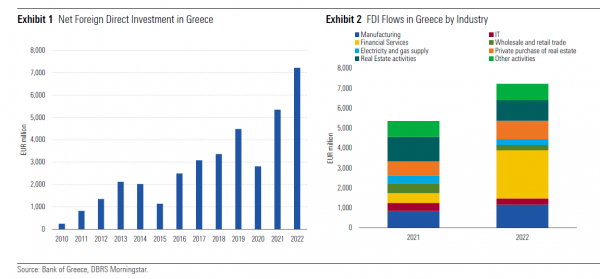

Από το 2019 -με εξαίρεση το 2020 λόγω της πανδημίας- η Ελλάδα έχει σημειώσει σημαντική αύξηση των εισροών Άμεσων Ξένων Επενδύσεων (ΑΞΕ). Σύμφωνα με την Τράπεζα της Ελλάδος, το 2022 οι ΑΞΕ κατέγραψαν υψηλό δύο δεκαετιών, φθάνοντας τα 7,2 δισ. ευρώ (3,5% του ΑΕΠ) από 5,3 δισ. ευρώ (ή 2,9% του ΑΕΠ) το 2021 και 4,5 δισ. ευρώ (ή 2,5% του ΑΕΠ) το 2019. Οι εισροές ΑΞΕ, οι αυξήσεις μετοχικού κεφαλαίου και οι εξαγορές αποτελούν τους κύριους παράγοντες αύξησης των εισροών και ακολουθούν οι επενδύσεις σε ακίνητα.

Το μεγαλύτερο μέρος των ΑΞΕ στην Ελλάδα προέρχεται από χώρες της ΕΕ, ενώ οι χώρες εκτός ΕΕ (Ελβετία, Κίνα και Ηνωμένο Βασίλειο) αποτελούν το μεγαλύτερο μερίδιο των επενδύσεων που σχετίζονται με ακίνητα. Οι ΑΞΕ κατευθύνονται κυρίως στη μεταποίηση (τρόφιμα-ποτά-καπνικά προϊόντα και άλλες μεταποιητικές βιομηχανίες), στις υπηρεσίες (χρηματοπιστωτικές και ασφαλιστικές δραστηριότητες, ενέργεια και διαχείριση ακινήτων) και στις ιδιωτικές αγορές και πωλήσεις ακινήτων.

Παρά τη βελτίωση των αναπτυξιακών προοπτικών της Ελλάδας, εξακολουθούν να υπάρχουν προκλήσεις που σχετίζονται με το υψηλό χρέος του δημόσιου τομέα, τα ακόμη αυξημένα μη εξυπηρετούμενα ανοίγματα και το υψηλό ποσοστό ανεργίας, καθώς και ορισμένες αδυναμίες στο επιχειρηματικό περιβάλλον. Η συνέχιση της εφαρμογής διαρθρωτικών μεταρρυθμίσεων που στηρίζουν τις επενδύσεις και ενισχύουν την ανάπτυξη και η περαιτέρω βελτίωση της λειτουργίας του δημόσιου τομέα και του επιχειρηματικού περιβάλλοντος θα μπορούσαν να οδηγήσουν σε αύξηση των ξένων επενδύσεων σε τομείς υψηλής προστιθέμενης αξίας που θα στηρίξουν τη βιώσιμη ανάπτυξη στην Ελλάδα.

Το ΤΧΣ διαδραμάτισε κρίσιμο ρόλο στην ανάκαμψη του ελληνικού τραπεζικού τομέα

Το Ταμείο Χρηματοπιστωτικής Σταθερότηταςιδρύθηκε στις 21 Ιουλίου 2010 βάσει του νόμου 3864/2010 ως κρατική εταιρεία ειδικού σκοπού (SPV), αν και με διοικητική και οικονομική αυτονομία. Η διττή αποστολή του Ταμείου συνίσταται (i) στη συμβολή στη διατήρηση της σταθερότητας του ελληνικού τραπεζικού συστήματος για χάρη του δημόσιου συμφέροντος και (ii) στη διάθεση, συνολικά ή εν μέρει, μετοχών ή άλλων χρηματοπιστωτικών μέσων που κατέχονται σε πιστωτικά ιδρύματα, κατ’ αρχήν όχι πέραν της λήξης του Ταμείου.

Το ΤΧΣ έχει προικοδοτηθεί με μετοχικό κεφάλαιο ύψους περίπου 44 δισεκατομμυρίων ευρώ συνολικά από το Ευρωπαϊκό Ταμείο Χρηματοπιστωτικής Σταθερότητας (EFSF) και τον Ευρωπαϊκό Μηχανισμό Σταθερότητας (ESM). Από το 2013 έως το 2016, η πρωταρχική αποστολή του ΤΧΣ ήταν να διαχειριστεί την αναδιάρθρωση του τραπεζικού τομέα, συμβάλλοντας έτσι στη σταθεροποίηση του χρηματοπιστωτικού τοπίου.

Αυτό είχε ως αποτέλεσμα ορισμένες συγχωνεύσεις, οι οποίες με τη σειρά τους οδήγησαν στη σημερινή δομή των τεσσάρων εγχώριων συστημικών τραπεζών, της Alpha Bank, της Eurobank, της Εθνικής Τράπεζας της Ελλάδος και της Τράπεζας Πειραιώς. Ο ελληνικός τραπεζικός τομέας απαιτούσε σημαντικές παρεμβάσεις από το ΤΧΣ κατά την περίοδο αυτή, οι οποίες αποσκοπούσαν κυρίως στην εκκαθάριση ορισμένων μικρών τραπεζών και στην ανακεφαλαιοποίηση των συστημικών τραπεζών μετά το πλήγμα που υπέστησαν ως αποτέλεσμα της παγκόσμιας χρηματοπιστωτικής κρίσης και της κρίσης του ελληνικού δημόσιου χρέους.

Οι πηγές αυτές στήριξαν τις στρατηγικές των τραπεζών για τα μη εξυπηρετούμενα δάνεια (NPEs) κατά τα επόμενα έτη. Το ΤΧΣ είχε περαιτέρω ρόλο στην απομείωση του κινδύνου του ελληνικού τραπεζικού συστήματος με το Σύστημα Προστασίας Περιουσιακών Στοιχείων “Ηρακλής” (HAPS) που δημιουργήθηκε το 2018 για την επιτάχυνση της διαδικασίας εξυγίανσης των δανείων. Πιο πρόσφατα, το ΤΧΣ συμμετείχε στις πρόσθετες αυξήσεις κεφαλαίου της Τράπεζας Πειραιώς και της Alpha Bank και εισήλθε στη μετοχική βάση της πέμπτης μεγαλύτερης ελληνικής τράπεζας, της Attica Bank.

Διαχειρίσιμος κίνδυνος της εξόδου από τις μεγάλες ελληνικές τράπεζες

Σύμφωνα με το νομικό του πλαίσιο, το ΤΧΣ στοχεύει να διαθέσει όλες τις μετοχές του στις ελληνικές συστημικές τράπεζες πριν από τις 31 Δεκεμβρίου 2025, ανάλογα με τις συνθήκες της αγοράς. Στο βαθμό που το χαρτοφυλάκιο δεν έχει εκποιηθεί πλήρως μέχρι το τέλος Δεκεμβρίου 2025, ο νόμος για το ΤΧΣ προβλέπει ότι κατά την ημερομηνία λήξης τυχόν εναπομείναντα στοιχεία ενεργητικού και παθητικού μεταβιβάζονται σε διάδοχο φορέα που θα πρέπει να συμφωνηθεί μεταξύ της Ελληνικής Δημοκρατίας και του ESM. Τον Δεκέμβριο του 2022, το Υπουργείο Οικονομικών ενέκρινε τη στρατηγική εκποίησης, η οποία πρέπει να ακολουθήσει διαφανή και ανταγωνιστική διαδικασία.

Αξίζει να σημειωθεί εδώ ότι το ΤΧΣ δεν δεσμεύεται για συγκεκριμένο χρονοδιάγραμμα ή αλληλουχία συναλλαγών, εντός του συνολικού πλαισίου εκποιήσεων, που θα μπορούσε να είναι επιζήμια για τη συνολική αξία του χαρτοφυλακίου του.

Σε αυτό το πλαίσιο η DBRS αντιλαμβάνεται ότι το Ταμείο προτιμά στρατηγικούς επενδυτές για σημαντικά πακέτα μετοχών του, όπως διεθνώς αναγνωρισμένα χρηματοπιστωτικά ιδρύματα, μακροπρόθεσμους επενδυτές και άλλα χρηματοπιστωτικά ιδρύματα, καθώς και άλλους επενδυτές που κρίνονται κατάλληλοι για την ενίσχυση της ικανότητας των ελληνικών τραπεζών να προσαρμοστούν στις τρέχουσες προκλήσεις. Εξετάζονται διάφορες επιλογές εκποίησης, συμπεριλαμβανομένων των πωλήσεων στην κεφαλαιαγορά και των ιδιωτικών πωλήσεων. Μέχρι στιγμής, η Eurobank έχει υποβάλει δεσμευτική προσφορά για την εξαγορά της συμμετοχής 1,4% που κατέχει σήμερα το ΤΧΣ.

Στο τέλος Σεπτεμβρίου 2022, η εύλογη αξία των μετοχών του ΤΧΣ που κατείχε σε τράπεζες ανερχόταν σε περίπου 1,8 δισεκατομμύρια ευρώ, που ως επί το πλείστον αναλογούσαν στις συστημικές τράπεζες. Η DBRS εκτιμά ότι το ΤΧΣ θα μπορούσε να εισπράξει περίπου 3,1 δισ. ευρώ από την εκποίηση των μετοχών που κατέχει στις συστημικές τράπεζες, με βάση τις τρέχουσες τιμές των μετοχών των τραπεζών και την προσφορά επαναγοράς της Eurobank. Ωστόσο, σημειώνει ότι η πλήρης εκποίηση πρέπει να πραγματοποιηθεί έως το τέλος του 2025 και θα διεξαχθεί ως ανταγωνιστική διαδικασία, επομένως τα στοιχεία αυτά ενδέχεται να είναι σημαντικά διαφοροποιημένα σε σχέση με τις τρέχουσες τιμές.

http://www.ot.gr/wp-content/uploads/2023/10/thumbnail_image-2.png

Latest News

Στον Παπαλέκα πουλήθηκε για 7,7 εκατ. ευρώ το Αθηνών Αρένα

Το τίμημα θα καταβληθεί τμηματικά με την πρώτη δόση 3 εκατ. ευρώ να πληρώνεται μετά την υπογραφή των τελικών συμβολαίων

Αρέσουν τα Marks & Spencer στους Έλληνες - Αύξηση τζίρου και κερδοφορία για την Μαρινόπουλος το 2023

Το μέλλον ανήκει στην ανάπτυξη δικτύου φυσικών καταστημάτων - Συνεχίζει το e-shop - Αλλαγή στρατηγικής σε διεθνές επίπεδο

Θεοδωρόπουλος για AI: Αυτές είναι οι 4 ανησυχίες των επιχειρήσεων

Ο πρόεδρος του ΣΕΒ, Σπύρος Θεοδωρόπουλος, μίλησε στο AI Connect της Google για τις ανησυχίες των ελληνικών επιχειρήσεων γύρω από τη χρήση της AI

Με διπλό bypass ξεκινά η επιστροφή πρώην κόκκινων δανείων στις τράπεζες

Σε βάθος 3 – 5 ετών θα μπορούσαν να επιστρέψουν στο τραπεζικό σύστημα χορηγήσεις συνολικού ύψους έως και 15 δισ. ευρώ.

Η πλειοψηφία των startups δεν μακροημερεύει - Η ωμή αλήθεια είναι ότι κανείς δεν νοιάζεται

Γιατί αποτυγχάνουν τόσες πολλές startups; Φυσικά, δεν υπάρχει μόνο ένας λόγος

Cenergy Holdings: Η Σωληνουργεία Κορίνθου αναλαμβάνει σημαντικά έργα στη Βόρεια Θάλασσα.

Τα έργα, Bestla στη Νορβηγία και Bittern στο Ηνωμένο Βασίλειο, εδραιώνουν περαιτέρω την ισχυρή γεωγραφική παρουσία της εταιρείας

Ο Πύργος Πειραιά λαμβάνει πιστοποίηση LEED Platinum - Ο πρώτος πράσινος ουρανοξύστης στην Ελλάδα

Ο Πύργος Πειραιά υπερβαίνει κατά τρεις βαθμίδες τις ενεργειακές απαιτήσεις της ελληνικής νομοθεσίας για υφιστάμενα κτήρια και κατατάσσεται στην κατηγορία A+, σύμφωνα με το πρότυπο ΚΕΝΑΚ

Συνάντηση της προέδρου του ΣΒΕ με τον Επιτρόπο Απόστολο Τζιτζικώστα

Συζητήθηκε η ανάγκη εκσυγχρονισμού των μεταφορικών υποδομών στην Ελλάδα, με την πρόεδρο του ΣΒΕ να επισημαίνει ειδικά την υστέρηση στην περιφέρεια

Νέος ρόλος για την Unilever Ελλάδος: Αναλαμβάνει την ευθύνη 14 αγορών

Τη θέση Γενικού Διευθυντή στο νέο Business Unit, με ευθύνη για 14 αγορές, θα αναλάβει ο Γιώργος Τζαβάρας

Χατζηδάκης: Μειώνονται οι τραπεζικές προμήθειες - Πότε θα γίνουν οι ανακοινώσεις

Από το 2025 οι τραπεζικές προμήθειες θα είναι αρκετά χαμηλότερες, με τις παρεμβάσεις που δρομολογεί κυβέρνηση, λέει ο Χατζηδάκης

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433