Στοιχεία από την Ινδία αποκαλύπτουν εξάρτηση της αυτοκρατορίας του Adani από υπεράκτια κεφάλαια

Σχεδόν οι μισές από τις απευθείας ξένες επενδύσεις 5,7 δισ. δολ. του ομίλου τα τελευταία πέντε χρόνια προέρχονται από αδιαφανείς υπεράκτιες οντότητες

Σχεδόν το ήμισυ του συνόλου των άμεσων ξένων επενδύσεων στον όμιλο ετερογενών δραστηριοτήτων του Gautam Adani τα τελευταία χρόνια προήλθε από υπεράκτιες οντότητες που συνδέονται με την οικογένειά του, υπογραμμίζοντας τον ρόλο των δύσκολα ελεγχόμενων χρηματικών ροών στη χρηματοδότηση της επιχειρηματικής αυτοκρατορίας του Ινδού μεγιστάνα.

Ανάλυση των Financial Times σε στατιστικά στοιχεία για εμβάσματα FDI στην Ινδία, δείχνει ότι οι υπεράκτιες εταιρείες που συνδέονται με τους Adani επένδυσαν τουλάχιστον 2,6 δισ. δολάρια στον όμιλο μεταξύ 2017 και 2022, ποσοστό 45,4% των 5,7 δισ. σε απευθείας ξένες επενδύσεις που έλαβε ο όμιλος το διάστημα αυτό.

Με την πλάτη στον τοίχο ο Adani – Πουλάει «ασημικά» για να ξεχρεώσει

Τα δεδομένα δείχνουν πώς κεφάλαια ασαφούς προέλευσης βοήθησαν τον Adani να δημιουργήσει το μεγάλο του όμιλο, καθώς επέκτεινε μια επιχείρηση εμπορίας και πλαστικών σε έναν κολοσσό υποδομών ενώ ευθυγραμμίστηκε με την αναπτυξιακή ατζέντα του πρωθυπουργού Narendra Modi.

Η πλήρης έκταση των χρηματικών ροών από συνδεδεμένες υπεράκτιες οντότητες στον Όμιλο Adani είναι πιθανό να είναι ακόμη υψηλότερη, δεδομένου ότι τα δεδομένα για FDI καλύπτουν μόνο ένα μέρος τέτοιων υπεράκτιων επενδύσεων.

Η ταχεία, τροφοδοτούμενη από χρέος ανάπτυξη των εταιρειών του Adani προκάλεσε το ενδιαφέρον των εποπτικών αρχών, αφού η ραγδαία άνοδο στις τιμές των μετοχών τους τον έκαναν για λίγο έναν από τους πλουσιότερους ανθρώπους στον κόσμο.

Ωστόσο, η άνοδός του αυτή ανακόπηκε τον Ιανουάριο, όταν Αμερικανικός επενδυτής που ειδικεύεται στο short selling ισχυρίστηκε ότι δαιδαλώδες δίκτυο εταιρειών-βιτρίνα με έδρα τον Μαυρίκιο φαινόταν να χρησιμοποιήθηκε για τη διοχέτευση κεφαλαίων στην Ινδία. Στόχος ήταν, όπως είπε, η χειραγώγηση των τιμών των μετοχών των επτά εισηγμένων εταιρειών του Adani ή για να φαίνονται οι ισολογισμοί τους πιο υγιείς.

Η έκθεση της Hindenburg Research πυροδότησε καταστροφή (για τον όμιλο) στο χρηματιστήριο που εξαφάνισε περισσότερα από 100 δισεκατομμύρια δολάρια από την κεφαλαιοποίηση των επτά εταιρειών. Οι πολιτικοί της αντιπολίτευσης ζήτησαν να διεξαχθούν έρευνες για τις ξένες διασυνδέσεις του Adani, ενώ το Ανώτατο Δικαστήριο της Ινδίας αυτόν τον μήνα έδωσε εντολή στη ρυθμιστική αρχή κινητών αξιών της χώρας να ολοκληρώσει σχετική έρευνα εντός δύο μηνών.

Για όλο το έτος έως τον Σεπτέμβριο του 2022, ο Όμιλος Adani ήταν ένας από τους μεγαλύτερους αποδέκτες κεφαλαίων της Ινδίας που καταγράφηκαν επίσημα ως FDI, λαμβάνοντας το 6% των σχετικών εισροών στη χώρα. Από τα 2,5 δισ. δολάρια σε καταγεγραμμένες FDI του ομίλου κατά τη διάρκεια της 12μηνης περιόδου, τα 526 εκατ. δολάρια προήλθαν από δύο εταιρείες του Μαυρικίου που συνδέονται με την οικογένεια Adani, ενώ σχεδόν 2 δισ. δολάρια προήλθαν από την International Holding Company του Άμπου Ντάμπι.

Η πλήρης έκταση των αδιαφανών επενδύσεων στο εξωτερικό σε εταιρείες Adani μπορεί να είναι ακόμη υψηλότερη. Οι επίσημες στατιστικές FDI δεν περιλαμβάνουν ούτε ξένες επενδύσεις χαρτοφυλακίου, οι οποίες εμπίπτουν σε διαφορετικό καθεστώς αναφοράς (στις εποπτικές αρχές), ούτε επενδύσεις σε εισηγμένες εταιρείες που ανέρχονται σε λιγότερο από το 10% του καταβεβλημένου κεφαλαίου τους.

Οι περισσότερες υπεράκτιες εταιρείες-κελύφη που παρέχουν FDI στον όμιλο ετερογενών δραστηριοτήτων έχουν αποκαλυφθεί ως μέρος της λεγόμενης «ομάδας προώθησης» του Adani, που σημαίνει ότι είναι στενά συνδεδεμένες με τον Adani ή την άμεση οικογένειά του.

Οι ειδικοί λένε ότι ο ρόλος των υπεράκτιων οντοτήτων κάνει μια ήδη υπάρχουσα εταιρική δομή τύπου Βυζαντίου ακόμη πιο αδιαφανή -ο Όμιλος Adani έχει εκατοντάδες θυγατρικές και έχει αποκαλύψει χιλιάδες συναλλαγές με συνδεδεμένα μέρη.

«Γιατί το κάνει κανείς τόσο περίπλοκο που είναι πολύ δύσκολο για τους ξένους να το καταλάβουν; Νομίζω ότι αυτό είναι ένα εύλογο ερώτημα που πρέπει να τεθεί», δήλωσε ο Jonas Heese, αναπληρωτής καθηγητής στη μονάδα λογιστικής και διαχείρισης του Harvard Business School.

Οι μεγαλύτερες επενδύσεις προήλθαν από δύο εταιρείες που συνδέονται άμεσα ή έμμεσα με τον μεγαλύτερο αδερφό του Adani, τον Vinod, ο οποίος είναι ενεργός στο χρηματιστήριο ως Κύπριος υπήκοος και ζει στο Ντουμπάι.

Η Emerging Market Investment DMCC, η οποία αναφέρει στον ιστότοπό της ότι επενδύει μόνο τα κεφάλαια του Vinod Adani, έριξε 631 εκατομμύρια δολάρια σε εταιρείες του Adani μεταξύ 2017 και 2018. Εν τω μεταξύ, η Gardenia Trade and Investment εγγεγραμμένη στον Μαυρίκιο, η οποία επένδυσε 782 εκατομμύρια δολάρια σε εταιρείες του Adani μεταξύ 2021 και 2022 , διευθύνεται από τον διευθυντή αναδυόμενων αγορών (του Ομίλου Adani), Subit Mittra.

Ο όμιλος Adani, ο οποίος αρνείται σθεναρά τους ισχυρισμούς της Hindenburg, αρνήθηκε να σχολιάσει γιατί ένα τόσο μεγάλο ποσοστό της χρηματοδότησής της στο εξωτερικό προήλθε από εταιρείες των οποίων η τελική πηγή κεφαλαίων δεν ήταν ξεκάθαρη. Ωστόσο, ανέφερε ότι «όλες αυτές οι συναλλαγές γνωστοποιούνται πλήρως στους λογαριασμούς μας και έχουν γίνει από το 2015».

Οι αναλυτές είπαν ότι τα χρήματα που διακινούνταν από αδιαφανείς οντότητες του Μαυρικίου ήταν κάτι ανησυχητικό, επειδή ήταν αδύνατο να εξακριβωθεί εάν τα κεφάλαια είχαν «μεταφερθεί» ή όχι -εάν στάλθηκαν από την Ινδία σε μια υπεράκτια δικαιοδοσία και στη συνέχεια επιστράφηκαν σε μια συνδεδεμένη εταιρεία ώστε αυτή να αυξήσει την τιμή της μετοχής της. Οι επενδυτικοί κανόνες της Ινδίας απαγορεύουν τέτοιες κινήσεις.

Οι ειδικοί λένε ότι η αδιαφάνεια γύρω από τις υπεράκτιες οντότητες του Ομίλου Adani είναι ασυνήθιστη για μια εταιρεία που βασίζεται σε θεσμικά κεφάλαια για ανάπτυξη, επειδή οι εδραιωμένοι επενδυτές προτιμούν να υποστηρίζουν εταιρείες που κατανοούν. Συνήθως, «με αυτήν την έλλειψη διαφάνειας δεν μπορείς να αναπτυχθείς τόσο γρήγορα», είπε ο Bala Vissa, καθηγητής επιχειρηματικότητας και οικογενειακών επιχειρήσεων στο Business School Insead.

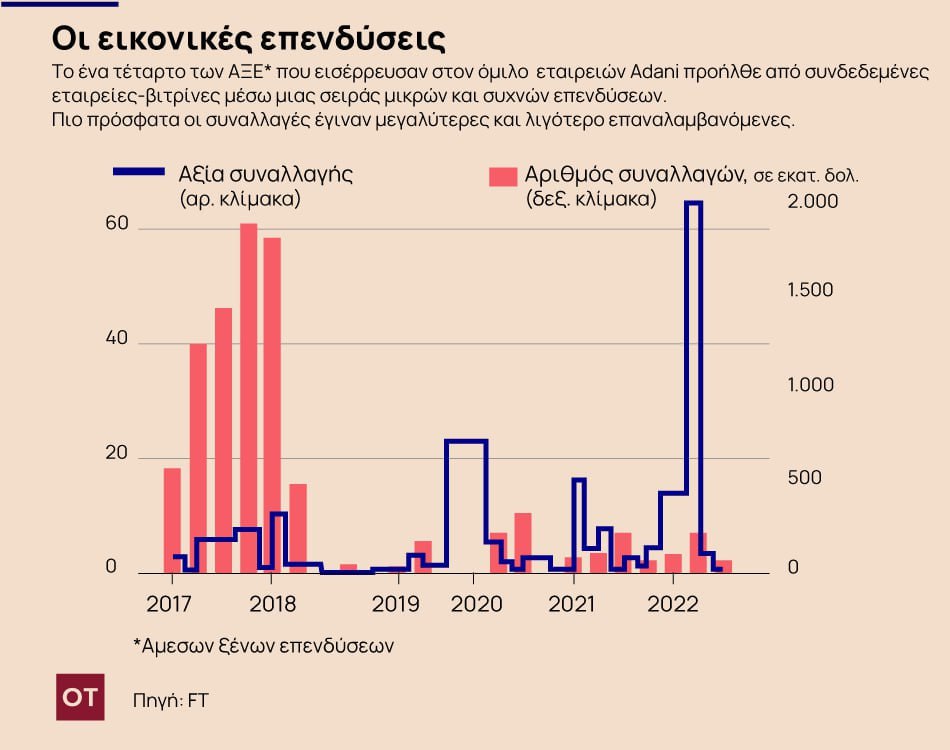

Το ένα τέταρτο των άμεσων ξένων επενδύσεων άνω των 2,6 δισεκατομμυρίων δολαρίων που εισέρρευσαν σε εταιρείες του ομίλου Adani από τις συνδεδεμένες υπεράκτιες εταιρείες μεταξύ 2017 και 2022, έφτασαν (στον όμιλο) το 2017. Τα στοιχεία FDI δείχνουν ότι οι εταιρείες-κέλυφος πραγματοποίησαν 165 ξεχωριστές συναλλαγές FDI εκείνο το έτος, αξίας κατά μέσο όρο λιγότερο από 4 εκατομμύρια δολάρια, με την πλειοψηφία να ρέει προς την εταιρεία λιμένων Adani Ports.

Η καθαρή περιουσία του Adani αυξήθηκε κατά 125% στα 10,4 δισ. δολάρια κατά τη διάρκεια του 2017, σύμφωνα με στοιχεία του Bloomberg, ταχύτερα από οποιονδήποτε άλλο Ινδό μεγιστάνα εκείνη τη χρονιά.

Οι ροές χρημάτων στις εταιρείες Adani αποτελούν κατά καιρούς ένα μεγάλο ποσοστό των FDI του Μαυρικίου στην Ινδία. Το πρώτο τρίμηνο του 2021, για παράδειγμα, αντιπροσώπευαν το 23% του συνόλου τέτοιων κινήσεων του Μαυρίκιου προς την Ινδία.

Ο Mahua Moitra, πολιτικός της αντιπολίτευσης και πρώην στέλεχος επενδυτικής τράπεζας, ο οποίος είναι ένθερμος επικριτής του Adani, είπε ότι η έλλειψη διαφάνειας του ομίλου Adani ήταν αντιεπαγγελματική.

«Έχουν όλα τα οφέλη ενός μεγάλου ανώτατου ορίου, όπως η συμπερίληψη σε δείκτες, η πρόσβαση σε φτηνό χρέος», είπε. «Αλλά την ίδια στιγμή λειτουργούν σαν μικρό οικογενειακό μαγαζί», είπε.

Μεθοδολογία

Οι Financial Times ανέλυσαν τη «διαδρομή βάσει μετοχών» και τη λεγόμενη «αυτόματη διαδρομή» (automatic route) της Ινδίας για τις απευθείας ξένες επενδύσεις, σύμφωνα με την οποία οι αγορές μετοχών ή χρέους παρόμοιου με μετοχές ανακοινώνονται από ινδικές οντότητες στην κεντρική τράπεζα της Ινδίας. Για τις εισηγμένες εταιρείες καταγράφονται μόνο οι ξένες επενδύσεις σε μετοχές που αντιστοιχούν σε περισσότερο από το 10%. Οι FT δεν περιέλαβαν επίσης (στους υπολογισμούς) μια μικρότερη εγκεκριμένη από την κυβέρνηση οδό ξένων άμεσων επενδύσεων, την οποία δεν χρησιμοποίησαν οι εταιρείες Adani.

Τα στοιχεία FDI δεν συλλέγουν εισροές από αριθμό κεφαλαίων που εδρεύουν στον Μαυρίκιο που έχουν προκαλέσει στο παρελθόν διαμάχες, επειδή οι συναλλαγές από ξένους επενδυτές χαρτοφυλακίου που είναι εγγεγραμμένοι στην Ινδία εμπίπτουν σε διαφορετικό καθεστώς αναφοράς (συναλλαγών).

Το καλοκαίρι του 2021, δημοσιεύματα των μέσων ενημέρωσης και Ινδοί νομοθέτες εξέφρασαν ανησυχίες σχετικά με την ιδιοκτησία ξένων επενδυτών στον Όμιλο Adani, όπως η Albula Investment Fund και η Cresta Fund, που επένδυσαν πολλά σε εταιρείες του ομίλου Adani. Η εποπτική αρχή κινητών αξιών της Ινδίας είπε εκείνη την εποχή ότι ερευνούσε ορισμένες από τις εταιρείες του Adani σε σχέση με τη συμμόρφωσή τους με τους κανονισμούς, αλλά δεν έχει ακόμη ανακοινώσει κανένα αποτέλεσμα.

Ορισμένες οντότητες μείωσαν έκτοτε τις συμμετοχές τους, αλλά παρόμοια κεφάλαια με έδρα τον Μαυρίκιο συνέχισαν να κάνουν επενδύσεις, συμπεριλαμβανομένου του σκέλους διαχείρισης περιουσιακών στοιχείων της Elara Capital με έδρα το Λονδίνο, η οποία στα μέσα του 2021 ήταν ο τρίτος μεγαλύτερος μέτοχος της Adani Enterprises, σύμφωνα με την CapitalIQ.

Η εκπληκτική επιτυχία των προγραμμάτων διάσωσης της Ευρωζώνης - Το παράδειγμα της Ελλάδας

Καθώς το κόστος δανεισμού της Ελλάδας πέφτει στα γαλλικά επίπεδα, η «περιφέρεια» του μπλοκ δείχνει την αξία της σταθερής μεταρρύθμισης

Τα οφέλη και τα όρια των ιδιωτικοποιήσεων

Μπορούμε να αντλήσουμε σημαντικά διδάγματα από την ποικίλη εμπειρία του Ηνωμένου Βασιλείου

Γιατί οι «εξαιρετικές οικονομίες» απαιτούν και μια... εξαιρετική ευελιξία

Οι υπεύθυνοι χάραξης πολιτικής πρέπει να προσαρμόσουν τις προσεγγίσεις τους, μεταξύ άλλων μέσω προληπτικών διαπραγματεύσεων με την κυβέρνηση Τραμπ

Η Γαλλία, το mode της «γκρινιάρας μαμάς» και το παράδειγμα της Ελλάδας

Η σύγκλιση των γαλλικών αποδόσεων με της Ελλάδας αποτελεί έλεγχο πραγματικότητας

Κρίση χρέους αλά ελληνικά για τη Γαλλία; Η επόμενη ημέρα και τα σενάρια

Οι επενδυτές έχουν συγκλονιστεί από την πολιτική παράλυση και τα άθλια δημόσια οικονομικά

Η «παγίδα» του μεσαίου διαδρόμου στα Lidl - Γιατί οι άνδρες είναι πιο επιρρεπείς στις περιττές αγορές

Το κυνήγι θησαυρού και οι άσκοπες αγορές έχουν εδώ και καιρό οδηγήσει στην επιτυχία του λιανικού εμπορίου

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433