Στην τελευταία για το 2023 καθιερωμένη συνέντευξη τύπου, ο Τζερόμ Πάουελ επιφύλασσε μια έκπληξη για τις αγορές καθώς για πρώτη φορά έκανε αναφορά στη μείωση των επιτοκίων, οι οποίες αντέδρασαν με άνοδο ενώ βοήθησε την αμερικανική οικονομία να αποφύγει το σκόπελο της ύφεσης.

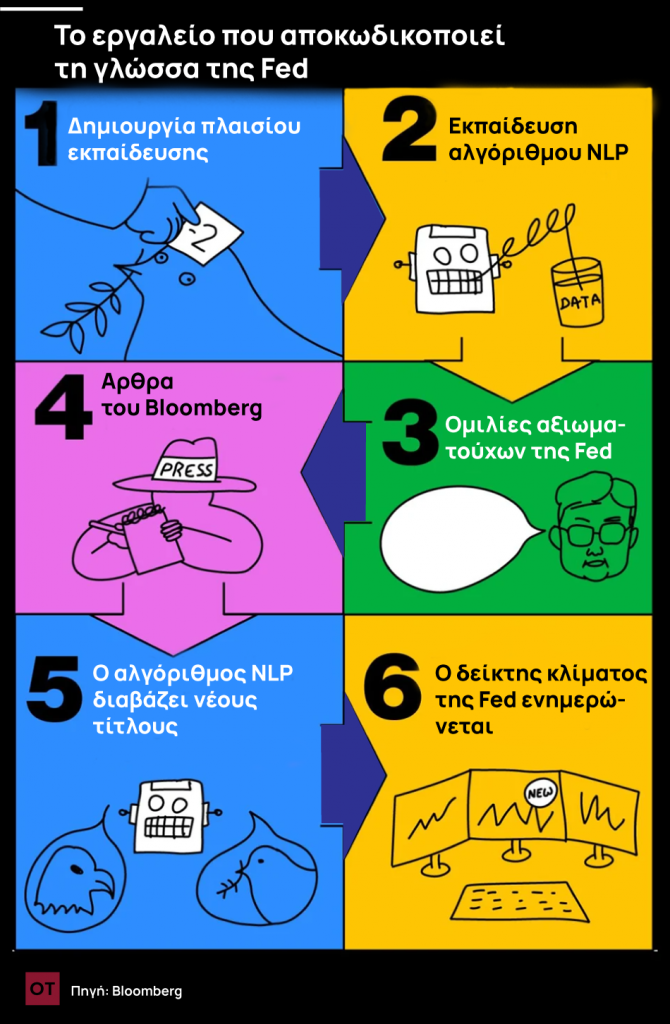

Αυτό υποστηρίζει το Bloomberg που δημιούργησε τον δείκτη κλίματος της Fed, «δια χειρός» του Bloomberg Economics, o οποίος βασίζεται στον αλγόριθμο που έχει επεξεργαστεί τη φυσική γλώσσα για πάνω από 60.000 τίτλους δημοσιευμάτων για την Fed.

Πάουελ: Δεν έχει ολοκληρωθεί η αποστολή μας για μείωση του πληθωρισμού

Ωστόσο μετά τη σημαντική στροφή στη γλώσσα του κεντρική τραπεζίτη, η ζήτηση για τους επόμενους τέσσερις μήνες παραμένει υψηλά και ο πληθωρισμός εμμένει σε επίπεδα που ξεπερνούν το στόχο της Federal Reserve. Σε αυτό το πλαίσιο ο Πάουελ υποχρεώθηκε να προχωρήσει σε μια ανατροπή. Στο περιθώριο των συναντήσεων του Διεθνούς Νομισματικού Ταμείου τον Απρίλιο δήλωσε ότι «είναι σκόπιμο να δοθεί περαιτέρω χρόνος στην περιοριστική πολιτική να λειτουργήσει» φρενάροντας τη μείωση των επιτοκίων.

Σύμφωνα με τον δείκτη του Bloomberg η τοποθέτηση είναι προς την σωστή κατεύθυνση αλλά θα πρέπει να γίνουν περισσότερα για να τιθασευτούν οι πληθωριστικές πιέσεις. Εκτιμάται ότι θα ακολουθήσει γερακίσιος τόνος πιθανόν και σε αυτή την συνεδρίαση της Fed, επικυρώνοντας την πρόσφατη ανοδική πορεία των αποδόσεων των αμερικανικών ομολόγων.

Θεωρίες της ανθεκτικότητας

Ένα χρόνο πριν, η άποψη του Bloomberg Economic καθώς και η συναίνεση στην αγορά ήταν ότι το τίμημα για να τεθεί υπό έλεγχο ο πληθωρισμός θα ήταν μια ύφεση, που πιθανότατα θα ξεκινούσε πριν από το τέλος του 2023. Τα πράγματα ωστόσο δεν εξελίχθηκαν έτσι.

Η ανάπτυξη κατά το δεύτερο εξάμηνο του 2023 ήταν ισχυρή. Ακόμη και αν το ΑΕΠ του πρώτου τριμήνου κινήθηκε χαμηλότερα από τις προσδοκίες, η αύξηση των πωλήσεων κατά 3,1% έδειξε ότι η οικονομία συνέχισε να κινείται στις αρχές του 2024.

«Το συμπέρασμα» έγραψε στο Twitter ο Τζέισον Φέρμαν, πρώην επικεφαλής του Συμβουλίου Οικονομικών Συμβούλων του Λευκού Οίκου, είναι τα στοιχεία για το ΑΕΠ «επιβεβαιώνουν ότι η πραγματική πλευρά της οικονομίας παραμένει πολύ υγιής, αλλά η ονομαστική πλευρά είναι πολύ ζεστή».

GDP growth came in a bit below expectations at a 1.6% annual rate in the first quarter.

But much of the slowdown was in non-inertial items like inventories (-0.35pp) and net exports (-0.86pp). The better signal of final sales to private domestic purchasers was 3.1%. pic.twitter.com/bIv8s5yMtA

— Jason Furman (@jasonfurman) April 25, 2024

Η ενίσχυση του εισοδήματος

Υπάρχουν τρεις πιθανές εξηγήσεις γιατί θόλωσε το τοπίο. Η πρώτη, που προέρχεται από τους υποστηρικτές της Σύγχρονης Νομισματικής Θεωρίας, είναι ότι τα υψηλότερα επιτόκια ενισχύουν το εισόδημα των καταναλωτών. Αν αυτό είναι σωστό, οι αυξήσεις της Fed αποτελούν μοχλό ανάπτυξης και όχι τροχοπέδη και η απάντηση στον υψηλό πληθωρισμό είναι οι μειώσεις των επιτοκίων.

Αυτή είναι μια προκλητική ιδέα, που έχει προσελκύσει το ενδιαφέρον των αγορών. Αλλά είναι δύσκολο να υποστηριχθεί είτε με θεωρία είτε με δεδομένα. Οι αριθμοί δείχνουν ότι το καθαρό εισόδημα από τόκους έχει αποτελέσει τροχοπέδη στην αγοραστική δύναμη.

Το ουδέτερο επιτόκιο και οι μετανάστες

Μια δεύτερη εξήγηση είναι η δυναμική ανάπτυξης των ΗΠΑ και άρα και το επίπεδο των επιτοκίων που απαιτούνται για την αναχαίτιση του πληθωρισμού έχει αυξηθεί. Ο λόγος για το ουδέτερο επιτόκιο.«Θα μπορούσε να είναι ότι έχουμε υψηλότερο ουδέτερο επιτόκιο κεφαλαίων» δήλωσε η πρόεδρος της Fed του Κλίβελαντ, Λορέτα Μέστερ, μιλώντας τον Μάρτιο.

Οι traders αναμένουν ότι τα επιτόκια θα βρίσκονται πάνω από το 3,85% μέχρι το τέλος του 2026, ενώ οι αξιωματούχοι της Fed προβλέπουν 3,1%. Υπάρχει μια διαφορά μεγαλύτερη από μία ποσοστιαία μονάδα μεταξύ του επιπέδου που η αγορά και η Fed βλέπουν το ουδέτερο επιτόκιο – το μακροπρόθεσμο επίπεδο που ούτε τονώνει ούτε επιβραδύνει την οικονομία.

Σύμφωνα με τους Financial Times η αγορά «βλέπει» το επιτόκιο αναφοράς να βρίσκεται στο 3,6% το 2027 κι αυτό μεταφράζεται ότι το τελικό επιτόκιο (ουδέτερο επιτόκιο) απέχει πόρω από τη μέση εκτίμηση της κεντρικής τράπεζας για 2,6% στην «μακροπρόθεσμη» πρόβλεψή της

Η τοποθέτηση της Μέστερ σημαίνει ότι το ύψος των επιτοκίων δεν έχει καταφέρει να τιθασεύσουν τις πληθωριστικές πιέσεις κι ίσως χρειαστεί και άλλη αύξηση. Η διοικήτρια της Fed Μισέλ Μπάουμαν έβαλε στο δημόσιο διάλογο και το ενδεχόμενο της αύξησης των επιτοκίων στις τελευταίες τοποθετήσεις της,

Θεωρητικά, αυτό είναι εφικτό. Τα τελευταία τρία χρόνια, εκατομμύρια μετανάστες έχουν φθάσει στις ΗΠΑ ενισχύοντας το εργασιακό δυναμικό. Η βιομηχανική πολιτική που σχεδιάζει ο πρόεδρος Τζο Μπάιντεν στοχεύει στην αναγέννηση του κατασκευαστικού τομέα. Οι νέες τεχνολογίες, όπως η τεχνητή νοημοσύνη, δίνουν την προοπτική μιας βαθμιαίας αλλαγής στην παραγωγικότητα.

Στην πράξη, και αυτή η ιδέα βρίσκει ελάχιστη υποστήριξη στα δεδομένα. Χρειάζεται χρόνος για να ενσωματωθούν οι μετανάστες στο εργατικό δυναμικό. Η αύξηση των επενδύσεων είναι κάτω από την τάση. Μια αύξηση της παραγωγικότητας με βάση την τεχνητή νοημοσύνη παραμένει περισσότερο στη σφαίρα της επιστημονικής φαντασίας παρά είναι γεγονός.

Ο Πάουλ γίνεται περιστέρι

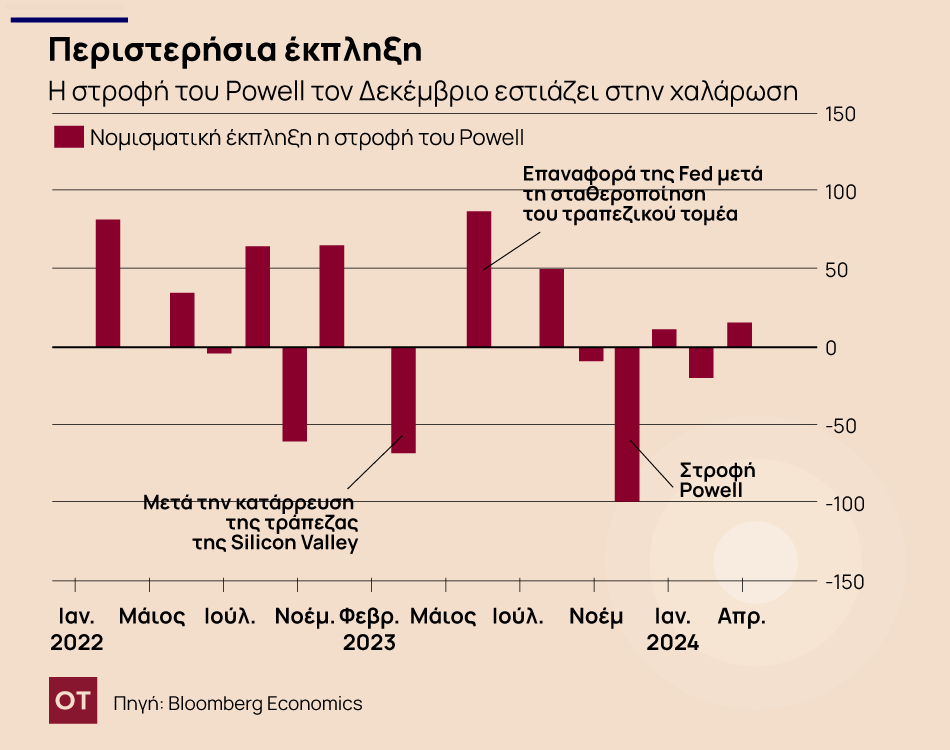

Έτσι, απομένει η τρίτη και κατά την άποψή του Bloomberg πιο εύλογη εξήγηση: Η στροφή του Πάουελ τον Δεκέμβριο.

Στη συνέντευξη Τύπου που ακολούθησε τη συνεδρίαση της Ομοσπονδιακής Επιτροπής Ανοικτών Αγορών του Δεκεμβρίου, ο Πάουελ έδωσε έναν έντονα περιστερίσιο τόνο. Αιφνιδιάζοντας τις αγορές, αναγνώρισε ότι η μείωση των επιτοκίων μπήκε στο τραπέζι της συζήτησης της Ομοσπονδιακής Επιτροπής Ανοιχτής Αγοράς και είπε ότι δεν θα έπρεπε να περιμένει μέχρι ο πληθωρισμός να φτάσει στο 2% προκειμένου να κινηθεί.

Η Fed άλλαξε πολιτική το επιτόκιο των ομοσπονδιακών κεφαλαίων παρέμεινε αμετάβλητο αλλά η γλώσσα του Πάουελ είχε αλλάξει έστειλε ένα σημαντικό μήνυμα.

Η Ellen Meade, καθηγήτρια στο Duke και πρώην οικονομολόγος της Fed, ήταν από τους πρώτους πρωτοπόρους της χρήσης των εξελίξεων στην επιστήμη των δεδομένων για την ανάλυση των σημάτων νομισματικής πολιτικής. «Η ανάλυσή μας δείχνει ότι η επεξεργασία φυσικής γλώσσας μπορεί να απομακρύνει τις λανθασμένες εντυπώσεις και να αποκαλύψει κρυφές αλήθειες σχετικά με πολύπλοκες επικοινωνίες όπως αυτές της Ομοσπονδιακής Τράπεζας των ΗΠΑ» έγραψε σε ένα ερευνητικό έγγραφο του 2015, το οποίο συνέγραψε με τον Miguel Acosta.

Εμπνευσμένο από την πρώιμη διορατικότητα της Meade, το Bloomberg Economics δημιούργησε τον δείκτη κλίματος της Fed. Βασίζεται σε έναν αλγόριθμο επεξεργασίας φυσικής γλώσσας που έχει εκπαιδευτεί να διαβάζει ειδησεογραφικούς τίτλους για ομιλίες και συνεντεύξεις Τύπου της Fed και να τους βαθμολογεί σε μια κλίμακα από εξαιρετικά «γερακίσιο» έως εξαιρετικά «περιστερίσιο». Μετά τη συνέντευξη Τύπου του Πάουελ, ο δείκτης έπεσε σε dovish – δείχνοντας ότι η Fed είχε μετακινηθεί αισθητά πιο κοντά στην πραγματοποίηση μιας πρώτης μείωσης.

Το περιστέρι που απέτρεψε την ύφεση

Για τις αγορές και την οικονομία τα λόγια του Πάουελ έχουν σημασία. Αναμένοντας μια μείωση των επιτοκίων νωρίτερα από το αναμενόμενο, η απόδοση του διετούς κρατικού ομολόγου αναφοράς υποχώρησε από 4,7% την ημέρα πριν από τη συνέντευξη Τύπου του Πάουελ σε χαμηλό 4,1% στα μέσα Ιανουαρίου. Ο αντίκτυπος αυτού του χαμηλότερου κόστους δανεισμού και ένα νέο ράλι στις αγορές μετοχών, διαπέρασε την οικονομία δίνοντας νέα ώθηση στην ανάπτυξη.

Πόσο μεγάλος ήταν ο αντίκτυπος; Βασιζόμενοι σε ένα μοντέλο που ανέπτυξαν οι Michael Bauer και Eric Swanson – αντίστοιχα οικονομολόγοι της Fed του Σαν Φρανσίσκο και του Πανεπιστημίου της Καλιφόρνιας, Irvine – διαπιστώνεται ότι ήταν το μεγαλύτερο σοκ νομισματικής πολιτικής του τρέχοντος κύκλου.

Τι θα συνέβαινε αν ο Πάουελ δεν είχε κάνει εκείνη την έκπληξη του Δεκεμβρίου; Είναι αδύνατο να το πούμε με βεβαιότητα, υποστηρίζει το Bloomberg.Η άποψή μας, πάντως, είναι ότι οι ΗΠΑ οδηγούνταν σε ύφεση.

Τα τότε στοιχεία έδειξαν ότι ο κινητός μέσος όρος της ανεργίας τριών μηνών αυξήθηκε από το χαμηλό 3,5% στις αρχές του 2023 σε 3,8% τον Οκτώβριο πλησιάζοντας προς την αύξηση 0,5 ποσοστιαίων μονάδων που συνήθως σηματοδοτεί την έναρξη μιας ύφεσης. Το Beige Book της Fed επιβεβαίωσε την εικόνα. Οι προσλήψεις μπορεί να φαίνονταν εύρωστες, αλλά τα στοιχεία από το Γραφείο Στατιστικής Εργασίας υποδηλώνουν ότι οι τελικές αναθεωρήσεις που θα δημοσιευθούν το 2025 θα είναι χαμηλότερες.

Η στροφή του Πάουελ έγινε την κατάλληλη στιγμή και χτύπησε με αρκετή δύναμη ώστε να αποτρέψει ένα καθοδικό σπιράλ. Δυστυχώς, υπάρχει τώρα ένα τίμημα που πρέπει να πληρωθεί. Δίνοντας νέα ώθηση στην ανάπτυξη, το ίδιο κάνει και στον πληθωρισμό. Εκτιμάται ότι η στροφή του Πάουελ πιθανότατα πρόσθεσε περίπου 0,5ppt στον πληθωρισμό κατά τη διάρκεια του έτους.

Αυτός είναι ο λόγος για τον οποίο οι μετρήσεις του πληθωρισμού μέχρι στιγμής κινούνται υψηλότερα από τις προσδοκίες των οικονομολόγων. Πράγματι, οι ανοδικές εκπλήξεις προήλθαν σε μεγάλο βαθμό από τον χρηματοπιστωτικό τομέ, το τμήμα της οικονομίας που ανταποκρίνεται ταχύτερα στα σήματα της Fed. Είναι επίσης ο λόγος για τον οποίο το Bloomberg εκτιμά ότι ο δομικός πληθωρισμός θα κλείσει το 2024 πάνω από το 3% έναντι 2,8% τον Μάρτιο και θα διολισθήσει ακόμη περισσότερο πάνω από τον στόχο της Fed για 2%.

Τι διδάσκει η ιστορία των κεντρικών τραπεζιτών

Η ιστορία των κεντρικών τραπεζιτών έχει ένα παράδειγμα που όλοι οι επικεφαλής της Fed προσπαθούν να αποφύγουν. Πρόκειται για τον Άρθουρ Μπερνς ο οποίος διασύρθηκε καθώς απέτυχε να του να τιθασεύσει τον ανεξέλεγκτο πληθωρισμό στη δεκαετία του 1970. Αντίθετα ο διάδοχος του Πωλ Βόλκερ, ο οποίος κληρονόμησε διψήφιο πληθωρισμό έκανε ό,τι χρειαζόταν για να τον θέσει ξανά υπό έλεγχο ακόμη και με κόστος την ύφεση.

Για τον Πάουελ, το όφελος της στροφής του Δεκεμβρίου είναι ότι διατήρησε την οικονομία των ΗΠΑ σε τροχιά ήπιας προσγείωσης. Ο κίνδυνος, καθώς πάτησε το πεντάλ της ανάπτυξης και αναζωπύρωσε την παρόρμηση του πληθωρισμού, είναι ότι η φήμη του θα πληγεί από τον Μπερνς.

Ίσως αυτός είναι ο λόγος για τον οποίο ο Πάουελ έχει ήδη ξεκινήσει μια αντίστροφη στροφή. Μιλώντας στο Stanford Graduate School of Business είπε ότι δεν έχει ολοκληρωθεί η αποστολή της Ομοσπονδιακής Τράπεζας των ΗΠΑ να μειώσει τον πληθωρισμό. Ο Πάουελ διατήρησε τον επιφυλακτικό τόνο για τυχόν γρήγορες αλλαγές στη νομισματική πολιτική.«Δεν αναμένουμε ότι θα είναι σκόπιμο να μειώσουμε το επιτόκιο πολιτικής μας έως ότου έχουμε μεγαλύτερη εμπιστοσύνη ότι ο πληθωρισμός κινείται σταθερά προς το 2%» είπε χαρακτηριστικά και πρόσθεσε «Δεδομένης της δύναμης της οικονομίας και της προόδου στον πληθωρισμό μέχρι στιγμής, έχουμε χρόνο να αφήσουμε τα εισερχόμενα δεδομένα να καθοδηγήσουν τις αποφάσεις μας για την πολιτική».

Μιλώντας σε πάνελ τον Απρίλιο στο περιθώριο της συνόδου του ΔΝΤ, αναγνώρισε ότι «τα πρόσφατα στοιχεία σαφώς δεν μας έδωσαν μεγαλύτερη εμπιστοσύνη» όσον αφορά τον αποπληθωρισμό. Η Fed μπορεί να διατηρήσει τα επιτόκια σταθερά για «όσο χρονικό διάστημα χρειάζεται» για να επαναφέρει τις μεταβολές των τιμών στο στόχο, είπε.

Τι εντόπισε ο δείκτης

Ο δείκτης κλίματος της Fed εντόπισε την αλλαγή στον τόνο, που ανέβηκε σε γερακίσια επίπεδα σηματοδοτώντας ότι μια πρώτη μείωση των επιτοκίων είχε απομακρυνθεί περισσότερο. Ταυτόχρονα, έδειξε ότι η ψυχρολουσία του Πάουελ έχει σβήσει μόνο ένα μέρος της περιστερίσιας ώθησης που τροφοδοτήθηκε από την στροφή του Δεκεμβρίου.

Αυτό εγείρει το ερώτημα, θα πρέπει η Fed να επιφυλάξει πιο γερακίσιες εκπλήξεις προκειμένου να αυστηροποιήσει τις συνθήκες στις χρηματοπιστωτικές αγορές και να επαναφέρει τον αποπληθωρισμό σε τροχιά; Εκτιμάται ότι η απάντηση είναι θετική. Και αυτή η διαδικασία θα μπορούσε να ξεκινήσει ήδη από τη συνέντευξη Τύπου αυτής της Τετάρτης.

Αυτό θα επαναλάμβανε το μοτίβο που παρατηρήθηκε στις αρχές του 2023, όταν τον περιστερίσιο τόνο που ακολούθησε η Fed μετά την κατάρρευση της Silicon Valley Bank ακολούθησε γερακίσια στροφή, μόλις ξεπεράστηκε η τραπεζική κρίση. Οι συνεδριάσεις της FOMC τον Ιούνιο και τον Ιούλιο και το ετήσιο συμπόσιο στο Jackson Hole τον Αύγουστο αποτελούν πρόσθετες ευκαιρίες για να υπάρξει μια γερακίσια έκπληξη.

Οι αγορές έχουν ήδη μετατοπίσει τις προσδοκίες για περικοπές της Fed φέτος από 160 μονάδες βάσης στις προβλέψεις για το τέλος του 2023 σε 35 μονάδες βάσης στα τέλη Απριλίου. Μια μειώση τον Ιούλιο είναι ακόμα στο παιχνίδι.

Η στροφή του Πάουελ τον Δεκέμβριο επέτρεψε στις ΗΠΑ να ανακάμψουν πριν από μια σκληρή προσγείωση. Τους επόμενους μήνες, μια αντίστροφη στροφή θα μπορούσε να σημαίνει ότι η προσγείωση – όταν τελικά συμβεί – θα είναι πιο σκληρή και ανώμαλη από ό,τι περιμένουν πολλοί στις αγορές.

Latest News

Baykar: Συμφωνίες εξαγωγής UAV με 34 χώρες για την τουρκική βιομηχανία

Το 2023, το 90% των εσόδων της Baykar προήλθε από τις ξένες αγορές - Οι εξαγωγές της εταιρείας έφρασαν τα 1,8 δισ. δολάρια

«Μαχαιριά« της Moody’s στον φιλόδοξο Μπαϊρού - Τι εκτιμά η DW

Η μείωση του δημόσιου χρέους αποτελεί «στόχο ζωής» για τον Μπαϊρού, αλλά και ο Moody's μάλλον δεν πιστεύει ότι θα την επιτύχει άμεσα

Βρετανία: H Ριβς μιλά για επανεκκίνηση των σχέσεων με την ΕΕ

Επαγγελματιες απο διάφορους τομείς στη Βρετανία ελπίζουν ότι η προσπάθεια της κυβέρνησης θα οδηγήσει σε καλύτερες συνθήκες το εμπόριο με την ΕΕ

Τραμπ: Εξετάζει την ιδιωτικοποίηση του αμερικανικού Ταχυδρομείου

Σύμφωνα με δημοσίευμα της Washington Post

Βιομηχανική παραγωγή: Σταθερή στην ευρωζώνη τον Οκτώβριο - Αύξηση 0,3% στην ΕΕ

Σε σύγκριση με το Σεπτέμβριο του 2024 η βιομηχανική παραγωγή παρέμεινε σταθερή στη ζώνη του ευρώ

Ιταλία: Πρέπει να αποτελέσει βασικό μέρος των σχεδίων της Stellantis

Η Ρώμη ελπίζει να διορθώσει τις τεταμένες σχέσεις της με την Stellantis

Μισθολογικό χάσμα: Η χώρα στην Ευρώπη όπου οι γυναίκες πληρώνονται καλύτερα

Το μισθολογικό χάσμα μεταξύ των φύλων αποτελεί μόνο ένα μέρος μιας ευρύτερης εικόνας ανισοτήτων που αντιμετωπίζουν οι γυναίκες στην αγορά εργασίας.

«Οταν βρέχει, βρέχονται όλοι» - Η προειδοποίηση του CFO της Costco για τους δασμούς Τραμπ

Η CFO της μεγαλύτερης αλυσίδας σούπερ μάρκετ στις ΗΠΑ προειδοποιεί ότι οι δασμοί του Τραμπ μπορεί να σημαίνουν εκτεταμένες αυξήσεις τιμών

Κίνα: Θα μειώσει επιτόκια και τα υποχρεωτικά αποθεματικά

Η κεντρική τράπεζα θα αυξήσει την ένταση της νομισματικής και πιστωτικής προσφοράς

Η Ινδία πρωτοπορεί στον χώρο των ψηφιακών νομισμάτων κεντρικής τράπεζας

H Ινδία διαθέτει τον υψηλότερο αριθμό χρηστών κρυπτογράφησης παγκοσμίως

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433