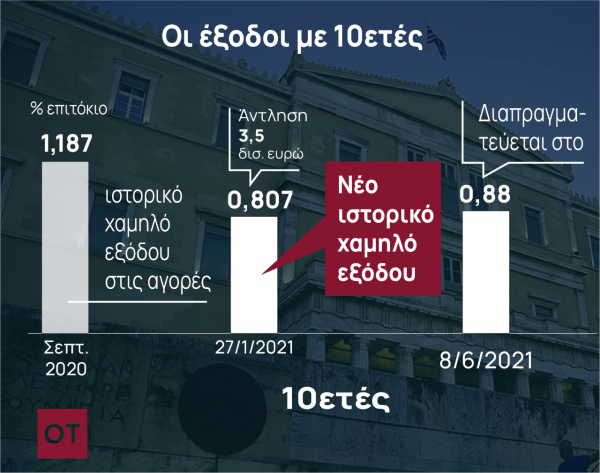

Εκμεταλλευόμενη τις ευνοϊκές συνθήκες στην αγορά ομολόγων, στις χαμηλές αποδόσεις, την όρεξη των επενδυτών σε ελληνικούς τίτλους και τις θετικές εκθέσεις για τις προοπτικές της οικονομίας η Αθήνα βγαίνει ξανά στις αγορές. Επιστρέφει μετά από σχεδόν ένα μήνα δίνοντας το παρόν με την επανέκδοση 10ετούς ομολόγου και με εκτιμώμενο στόχο την άντληση ποσού ύψους περί τα 2-2,5 δισ. ευρώ.

Το διεθνές περιβάλλον εξάλλου από το δεύτερο εξάμηνο μπορεί να αλλάξει εξαιτίας των προκλήσεων στο μέτωπο της ευρωπαϊκής ανάκαμψης και των επιτοκίων, αλλά και της πορείας των αποφάσεων της Ευρωπαϊκής Κεντρικής Τράπεζας. Πάντως, οι πληροφορίες αναφέρουν ότι το ελληνικό δημόσιο εξετάζει ακόμα μία έξοδο έως το φθινόπωρο με τον ετήσιο προγραμματισμό να υπολογίζεται στα συνολικά 14-16 δισ. ευρώ.

Ο ΟΔΔΗΧ έδωσε εντολή σε BNP Paribas, Deutsche Bank, Goldman Sachs, ΗSBC, JP Morgan και Nomura για την επανέκδοση του τίτλου με ωρίμανση στις 18 Ιουνίου 2031 και κουπόνι 0,75%. Μετά την επιτυχής έκδοση του 5ετους τίτλου τον Μάιο, η Αθήνα προετοίμαζε μία ακόμα κίνηση δανεισμού αναμένοντας το καλύτερο timing. Πέραν της ενίσχυσης των ταμειακών διαθεσίμων, τα οποία είναι στο ικανοποιητικό επίπεδο των 31-33 δισ. ευρώ, η κίνηση του ΟΔΔΗΧ με το re-opening αυξάνει τη ρευστότητα του 10ετούς. Εξάλλου, κατά την έκδοση του Ιανουαρίου είχε σημειώσει ρεκόρ ζήτησης, όπου οι προσφορές ξεπέρασαν τα 29 δισ. Ευρώ.

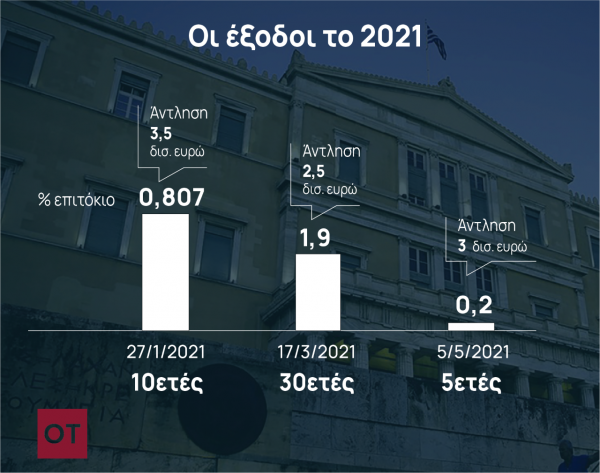

Συνολικά το 2020 εκδόθηκαν ομόλογα 12 δισ. ευρώ και από τις αρχές του 2021 έχουν αντληθεί περαιτέρω 9 δισ. Ευρώ. Στον δανεισμό του Μαΐου ύψους 3 δισ. ευρώ με την έκδοση 5ετούς ομολόγου η υπερκάλυψη έφτασε τα 20 δισ. ευρώ και για πρώτη φορά το επιτόκιο πλησίασε μηδενικά επίπεδα (0,17%). Ειδικότερα, το δημόσιο φέτος έχει αντλήσει 3 δισ. ευρώ μέσω της ανταλλαγής ομολόγων με τις ελληνικές συστημικές τράπεζες, 3,5 δισ. ευρώ με το 10ετές ομόλογο στις 27 Ιανουαρίου και επιτόκιο 0,807%, 2,5 δισ. ευρώ μέσω του ομολόγου 30 ετών στις 17 Μαρτίου, με επιτόκιο 1,956% και 3 δισ. ευρώ τον Μάιο μέσω του 5ετους ομολόγου με επιτόκιο 0,17%. Σημειώνεται ότι στη δημοπρασία στις 17 Μαρτίου καταγράφηκε, επίσης, έντονο επενδυτικό ενδιαφέρον αφού οι προσφορές ξεπέρασαν τα 26,1 δισ. ευρώ.

Η όρεξη των επενδυτών αντλείται επίσης από το γεγονός ότι τα ελληνικά ομόλογα δίνουν συγκριτικά τις μεγαλύτερες αποδόσεις στη ζώνη του ευρώ, ενώ το ελληνικό χρέος θεωρείται από τους αναλυτές πιο ασφαλές, διαχειρίσιμο, όπου η μέση ωρίμανση είναι τα 20 χρόνια και οι ετήσιες χρηματοδοτικές ανάγκες δεν ξεπερνούν το 15% του ΑΕΠ.

Σύμφωνα με το πρακτορείο Bloomberg, το οποίο σε πρόσφατο δημοσίευμά του αναλύει γιατί τα ελληνικά ομόλογα είναι ελκυστικά, επισημαίνει μεταξύ άλλων ότι δεν υπάρχουν αρκετά ομόλογα σε διαπραγμάτευση και οι αναλυτές προβλέπουν ότι το spread θα μειωθεί στις 70 μονάδες βάσης, ενώ του δεκαετούς τίτλου υποχώρησε για πρώτη φορά από το 2008, κάτω από τις 100 μονάδες βάσεις. Υπογραμμίζει το γεγονός ότι η έλλειψη προσφοράς ομολόγων σημαίνει ότι τα ελληνικά κρατικά ομόλογα «είναι πιο δύσκολο να βρεθούν, ιδιαίτερα σε σχέση με χώρες που έχουν συχνότερες εκδόσεις, όπως η Ιταλία και η Ισπανία».

Latest News

Χατζηδάκης: Η αναβάθμιση μας δίνει δύναμη να συνεχίσουμε τις μεταρρυθμίσεις

Η αναγνώριση της σημαντικής προόδου από όλους τους διεθνείς οργανισμούς και τους οίκους αξιολόγησης δεν μας εφησυχάζει

Ο S&P αναβαθμίζει σε θετικό το outlook της ελληνικής οικονομίας

Η «συνταγή» για να ανέβει βαθμίδα η ελληνική οικονομία

The Times: Ο ήλιος λάμπει στην ελληνική οικονομία μετά από πολλά χρόνια κάτω από τα σύννεφα

Σχεδόν δέκα χρόνια μεταρρυθμίσεων και σκληρών μέτρων λιτότητας τελικά αποδίδουν καρπούς

Κατά 4% μειώθηκαν οι εγγεγραμμένοι άνεργοι τον Μάρτιο

Η ηλικιακή κατηγορία 30-44 ετών συγκέντρωσε τον μεγαλύτερο αριθμό εγγεγραμμένων ανέργων

Σαρωτικοί έλεγχοι και στα πρατήρια καυσίμων

Τι είπε ο υπουργός Ανάπτυξης για την πορεία καυσίμων

Χατζηδάκης: Στόχος οι νέες επενδύσεις στην Ελλάδα – Το μυστικό για τη δημιουργία νέων θέσεων εργασίας

Ο Κ. Χατζηδάκης αναφέρθηκε στους στόχους για την ελληνική οικονομία σε συνεντεύξεις του στο Bloomberg και το CNBC

Εκτοξεύθηκε στα 3,2 δισ. το έλλειμμα τρεχουσών συναλλαγών τον Φεβρουάριο

Τι δείχνουν τα στοιχεία της Τράπεζας της Ελλάδος για την πορεία του εμπορικού ισοζυγίου

«Καμπάνες» σε 11 επιχειρήσεις για «μαϊμού» εκπτώσεις - Στα 1,5 εκατ. ευρώ τα πρόστιμα

Ανάμεσά τους Leory Merlin, Attica Πολυκαταστήματα, Jysk, Cosmos Sport, websupplies.gr και apothema.gr

Έρχεται το «MyCoast» - Το app για να «καρφώνετε» τις αυθαιρεσίες στις παραλίες

Θεσπίζεται νέα διαδικασία διεξαγωγής ηλεκτρονικών δημοπρασιών, οι υποχρεώσεις των παραχωρησιούχων και για τη διασφάλιση της προσβασιμότητας, όπως και οι αυστηρές ποινές

Επίδομα μητρότητας: Ποιες το δικαιούνται, πότε καταβάλλεται – 12 ερωτήσεις και απαντήσεις

Από σήμερα οι ελεύθερες επαγγελματίες, οι αυτοαπασχολούμενες και οι αγρότισσες, λαμβάνουν, όπως και οι μισθωτές, την ειδική παροχή της μητρότητας

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-90x90.jpg)

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-600x389.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433