Μετρημένες στα δάκτυλα των… δυο χεριών είναι οι εταιρείες που τροφοδοτούν το ράλι του δείκτη S&P 500. Αυτό προκύπτει από σχετική ανάλυση των FT για την πορεία που παρουσιάζει το αμερικάνικο χρηματιστήριο με φόντο την αυξηση των επιτοκίων και την στρατηγική που ακολουθεί η Fed για την αντιμετώπιση του πληθωρισμού.

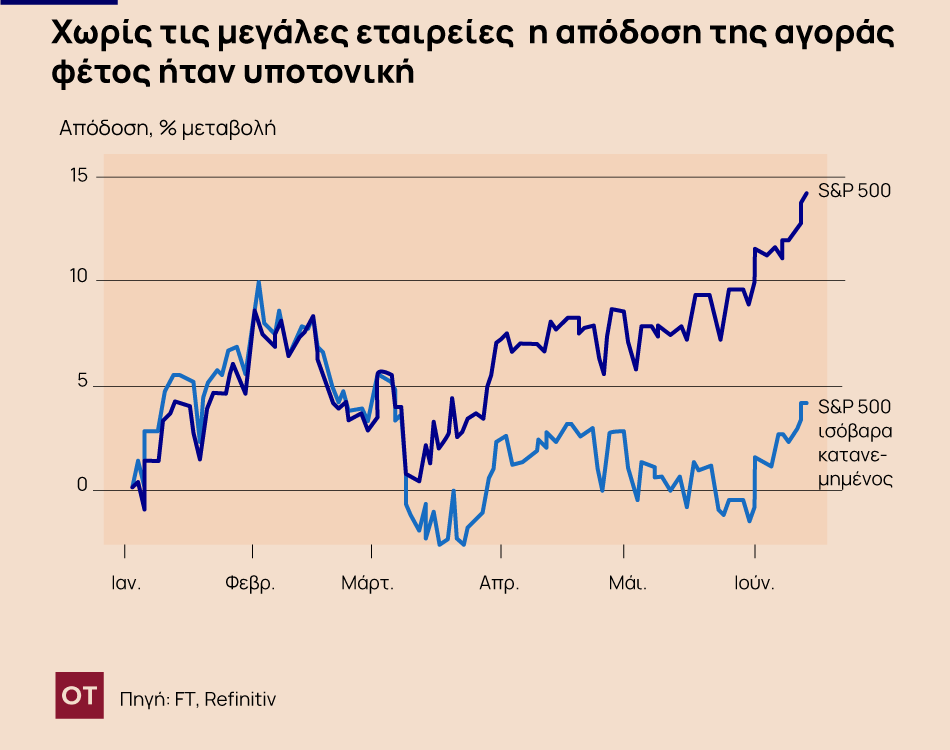

Η απόδοση του S&P 500 έχει ξεπεράσει το 14% φέτος. Πρόκειται για μια από τις καλύτερες επιδόσεις του δείκτη εδώ και δύο δεκαετίες.

Οι μετοχές που οδηγούν το ράλι έχουν τεχνολογικό πρόσημο. Κάτι που σύμφωνα με την ανάλυση των FT είναι… προβληματικό. Συνήθως, όταν μόνο ένας μικρός αριθμός μετοχών αποδίδει δημιουργείται το έδαφος για κερδοσκοπική συμπεριφορά ενώ μπορεί να δημιουργηθεί… μια τεχνολογική φούσκα όπως στα τέλη της δεκαετίας του ’90 και στις αρχές του 2000.

Το ειδικό βάρος που έχουν κάποιες μετοχές στην πορεία του δείκτη δεν είναι καινούργιο φαινόμενο, ιδιαίτερα στις ΗΠΑ. Στο παρελθόν, και άλλες μετοχές από άλλους τομείς είχαν ανάλογη «συμπεριφορά».

Πλέον, όμως, το φαινόμεν έχει φτάσει σε ακραία επίπεδα, καλύπτοντας ακόμη και την υστέρηση στις αποδόσεις των υπολοίπων μετοχών. Ορισμένοι πάντως προειδοποιούν πως η σημερινή κατάσταση δεν είναι βιώσιμη, χτυπώντας παράλληλα το καμπανάκι για όσα έρχονται.

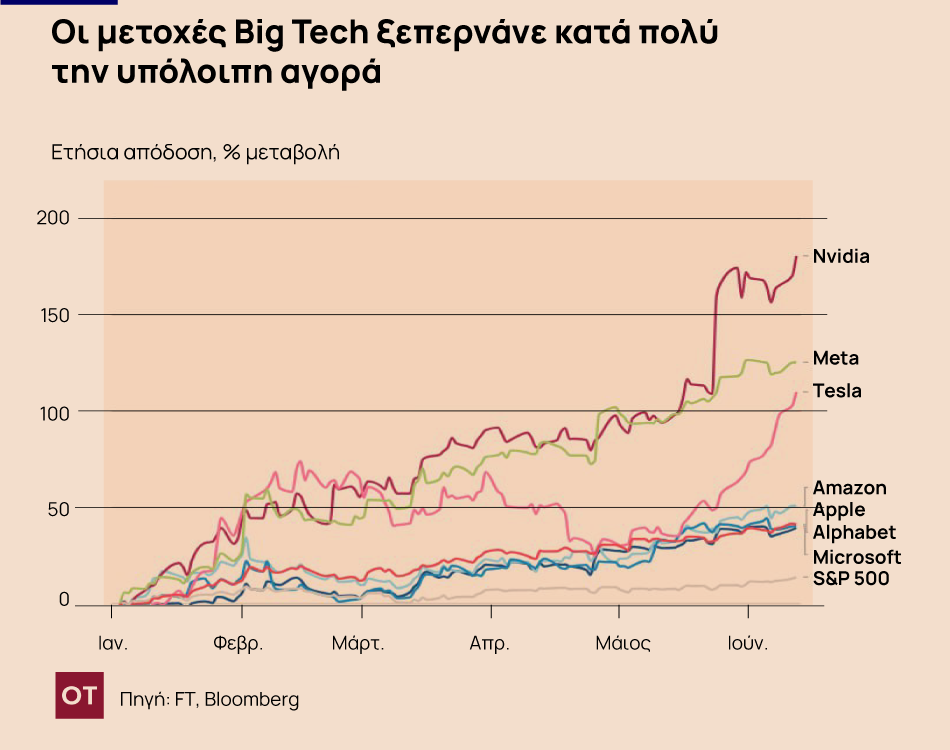

Η απόδοση του δείκτη S&P 500 στηρίζεται σε λίγες μετοχές, τις λιγότερες από τη δεκαετία του 1970. Επτά από τις μεγαλύτερες εταιρείες – η Apple, η Microsoft, η Alphabet (Google), η Amazon, η Nvidia, η Tesla και η Meta – έχουν σημειώσει άνοδο, κερδίζοντας από 40% έως 180% φέτος. Οι υπόλοιπες 493 εταιρείες είναι, συνολικά, σταθερές.

Οι μεγάλες εταιρείες τεχνολογίας κυριαρχούν στον δείκτη σε πρωτοφανή βαθμό. Μόλις πέντε από αυτές τις επτά μετοχές αντιπροσωπεύουν σχεδόν το ένα τέταρτο της κεφαλαιοποίησης της αγοράς ολόκληρου του δείκτη. Με 2,9 τρισεκατομμύρια δολάρια, η Apple από μόνη της αξίζει περισσότερο από το σύνολο των 100 κορυφαίων εισηγμένων εταιρειών του Ηνωμένου Βασιλείου.

Η εταιρεία κατασκευής chip Nvidia, η οποία εκμεταλλεύτηκε το κύμα ενθουσιασμού των επενδυτών για την τεχνητή νοημοσύνη κέρδισε 640 δισ. δολάρια σε κεφαλαιοποίηση μέχρι στιγμής φέτος. Αυτό είναι σχεδόν όσο η συνολική αξία αγοράς της JPMorgan και της Bank of America, των δύο μεγαλύτερων τραπεζών στις ΗΠΑ.

Ο Εντ Κολ, Διευθύνων Σύμβουλος στις διακριτικές επενδύσεις της Man GLG, είπε στους Financial Times ότι η μεγάλη απόδοση ενός κομματιού μετοχών έχει προκαλέσει τον αποκαλούμενο «φόβο μην χάσεις κάτι» (Fear of missing out-FOMO) μεταξύ ορισμένων επενδυτών. Για όσους έχουν ποντάρει «τα ρέστα» τους σε μια τέτοια κίνηση η αντιστροφή κλίματος θα είναι καταστροφική.

Παρακολούθηση δεικτών και ESG

Η έκρηξη της τεχνητής νοημοσύνης ήταν μια μεγάλη βραχυπρόθεσμη κινητήρια δύναμη αυτής της συγκέντρωσης, αλλά η ομαδοποίηση έχει βαθύτερες ρίζες. Κάποια από αυτά τα φαινόμενα αντικατοπτρίζουν απλώς την παγκόσμια ηγετική θέση των ΗΠΑ στην τεχνολογία που απευθύνεται στους καταναλωτές, η οποία εδώ και δεκαετίες έχει δημιουργήσει μια σειρά από εξαιρετικά κερδοφόρες και εξαιρετικά ανθεκτικές εταιρείες του είδους που αγαπούν οι επενδυτές. Ακόμη και ο Γουόρεν Μπάφετ, ο επενδυτής με εξαιρετική αξία, έχει αγοράσει μετοχές της Apple και ορισμένων άλλων μετοχών τεχνολογίας.

Καθώς οι κεφαλαιοποιήσεις τους στην αγορά αυξάνονταν, αποτελούσαν ένα ολοένα μεγαλύτερο ποσοστό του S&P 500, ο οποίος, όπως οι περισσότεροι χρηματιστηριακοί δείκτες, σταθμίζει τα στοιχεία του σύμφωνα με την αγοραία αξία τους. Δύο ευρύτερες τάσεις της αγοράς συνέτειναν σε αυτό. Η μια ήταν ένα επιταχυνόμενο κύμα των λεγόμενων παθητικών επενδύσεων, όπου τα κεφάλαια απλώς επιδιώκουν να αναπαράγουν την απόδοση ενός δείκτη αντικατοπτρίζοντας τη σύνθεσή του. Αυτό σήμαινε ότι καθώς αυτές οι μετοχές ανέβαιναν, το ίδιο αυξανόταν και η στάθμιση των δεικτών τους, αναγκάζοντας τα κεφάλαια να αγοράσουν περισσότερα από αυτά.

Το άλλο ήταν η λεγόμενη επένδυση ESG, που εστιάζει σε ευαισθησίες περιβαλλοντικές, κοινωνικές και διακυβέρνησης καθώς και σε οικονομικούς παράγοντες. Το αυξανόμενο ενδιαφέρον για ESG έχει ωθήσει τα επενδυτικά δολάρια στην τεχνολογία εις βάρος τομέων βαρέων εκπομπών άνθρακα όπως το πετρέλαιο και το φυσικό αέριο. Οι ενεργοί επενδυτές, οι παθητικοί επενδυτές, οι κυνηγοί της ορμής και τα κεφάλαια ESG συχνά κυνηγούν όλοι τους ίδιους στόχους.

Το ακανθώδες ερώτημα είναι αν αυτό είναι πρόβλημα

Σίγουρα δίνει μια περίεργη εντύπωση για την υγεία της αγοράς. Ο Μάικλ Γουίλσον, επικεφαλής στρατηγικής μετοχών των ΗΠΑ στη Morgan Stanley και ένας από τους πιο εξέχοντες αναλυτές της Wall Street που προειδοποιούν για υποχώρηση των μετοχών, είπε στους Financial Times ότι το σερί κερδών από μια «χούφτα εταιρειών μέγα-κεφαλαιοποίησης» κρύβει τον ευρύτερο πόνο στην αγορά. Ο ίδιος θεωρεί ο δείκτης θα κλείσει το έτος στις 3.900 μονάδες, μια πτώση της τάξης του 11% από τα τρέχοντα επίπεδα.

Ο ΟΟΣΑ παρακολουθεί με ενδιαφέρον, λέγοντας σε πρόσφατη έρευνα ότι η τεράστια κλίμακα λίγων εταιρειών, σε συνδυασμό με την ευρεία χρήση επενδυτικών δεικτών σε παθητικά επενδυτικά προϊόντα, έχει αυξήσει την τάση των μετοχών να κινούνται μαζί — ένα φαινόμενο που μπορεί να ενισχύσει τα θετικά αλλά και τα αρνητικά σοκ.

Θα μπορούσε επίσης να συμβάλει στη μείωση της ανάπτυξης των μικρών εταιρειών, προειδοποίησε ο διεθνής οργανισμός που εδρεύει στο Παρίσι. «Η έρευνα του ΟΟΣΑ δείχνει κυρίως πιθανές επιπτώσεις στην ικανότητα των μικρότερων εταιρειών να έχουν πρόσβαση σε χρηματοδότηση από τις δημόσιες αγορές», ανέφερε. «Αυτό μπορεί ενδεχομένως να περιορίσει τη διαθέσιμη χρηματοδότηση για μικρότερες, καινοτόμες εταιρείες και νέα επιχειρηματικά μοντέλα».

Σχεδόν ενστικτωδώς, αυτό το εντεινόμενο φαινόμενο ενοχλεί τόσο τους αναλυτές όσο και τους επενδυτές.

Οι Financial Times αναφέρονται σε προειδοποιήσεις της γαλλικής εταιρείας διαχείρισης περιουσιακών στοιχείων Tobam προς τους πελάτες της ότι αυτή η συγκέντρωση σε μετοχές τεχνολογίας περιπλέκει την επενδυτική διαδικασία για όλους, από μεμονωμένους επενδυτές έως μεγάλα συνταξιοδοτικά ταμεία. Καθιστά αδύνατη τη διαφοροποίηση των κινδύνων παρακολουθώντας έναν ευρύ δείκτη όπως ο S&P, αλλά και καθιστά δύσκολη την επιλογή μετοχών για χαρτοφυλάκια όταν μόνο μια μικρή κλίκα μετοχών έχει καλή απόδοση. Ο κίνδυνος δημιουργίας και κατάρρευσης μιας φούσκας όπως του dotcom του 2000, είναι ορατός.

Ανάλυση από την Goldman Sachs τον περασμένο μήνα, εξετάζοντας περισσότερα από 500 τέτοια αμοιβαία κεφάλαια με συνδυασμένο ενεργητικό 2,6 τρισεκατομμυρίων δολαρίων, διαπίστωσε ότι η «ακραία συγκέντρωση» στον δείκτη ανάπτυξης Russell 1000 συγκρούεται με κανόνες που απαιτούσαν από τα κεφάλαια να διατηρούν διαφοροποιημένα χαρτοφυλάκια ή να περιορίζουν την έκθεση σε μεμονωμένες εταιρείες.

Αυτοί οι κανόνες σημαίνουν ότι το μέσο αμοιβαίο κεφάλαιο των ΗΠΑ μεγάλης κεφαλαιοποίησης κατέχει μικρότερες θέσεις σε επτά μετοχές, συμπεριλαμβανομένων της Apple, της Microsoft και της Nvidia, από αυτές που θα δικαιολογούσαν οι θέσεις τους στους δείκτες. Η απόδοση του αμοιβαίου κεφαλαίου, σε σχέση με τον δείκτη, υποφέρει ως αποτέλεσμα. «Η υπεραπόδοση της τεχνολογίας μεγάλης κεφαλαιοποίησης ήταν ένας σημαντικός αντίθετος άνεμος για τα βασικά και αναπτυξιακά αμοιβαία κεφάλαια», ανέφερε η τράπεζα.

‘Η προλαβαίνεις, ή σκοντάφτεις

Ένα από τα πιο δύσκολα στοιχεία για τους διαχειριστές κεφαλαίων είναι ότι η συγκέντρωση μπορεί να επιλυθεί με έναν από τους δύο τρόπους: είτε η υπόλοιπη αγορά καλύπτει τη διαφορά με τους ηγέτες, ή οι τελευταίοι προσγειώνονται.

Αυτό που πλέον απασχολεί έντονα τους οικονομολόγους είναι εάν η οικονομία των ΗΠΑ οδεύει προς μια ύφεση που μειώνει τα εταιρικά κέρδη ή προς μια ήπια, έστω και ελάχιστα αντιληπτή οικονομική προσγείωση στην οποία η Federal Reserve με κάποιο τρόπο φροντίζει να πέσει ο πληθωρισμός χωρίς να βλάπτει την οικονομία στην πορεία, ο επονομαζόμενος «άψογος αποπληθωρισμός».

Η Goldman Sachs είναι πιο αισιόδοξη. Αυτόν τον μήνα, αύξησε τον στόχο της για τον S&P 500 για το τέλος του τρέχοντος έτους, προβλέποντας ότι θα έφτανε τις 4.500 — αύξηση 12,5% από την προηγούμενη πρόβλεψή της και περίπου 3% υψηλότερη από ό,τι ήταν το απόγευμα της Τετάρτης. Εάν η τράπεζα έχει δίκιο, αυτή θα είναι μια από τις ισχυρότερες χρονιές για τον δείκτη των τελευταίων δύο δεκαετιών.

Μέρος του συλλογισμού της είναι ότι, εξετάζοντας την πορεία της συγκέντρωσης από το 1980, η απόδοση της ευρείας αγοράς ήταν δύσκολη, με τις μετοχές να διαπραγματεύονται συχνά οριζόντια για μεγάλες περιόδους ή να υποφέρουν ασυνήθιστα μεγάλες μειώσεις.

Η αισιόδοξη άποψη της τράπεζας για την οικονομία των ΗΠΑ – αποδίδει 25% πιθανότητα ύφεσης τους επόμενους 12 μήνες, έναντι εκτίμησης 65% από τον διάμεσο προγνωστικό – σημαίνει ότι πιστεύει ότι μια κάλυψη είναι πιο πιθανή από μια πτώση των κορυφαίων.

Στο ίδιο πνεύμα, ο Max Kettner, επικεφαλής στρατηγικής πολλαπλών περιουσιακών στοιχείων της HSBC, ανέφερε στους Financial Times ότι η στενότητα της αγοράς έχει γίνει «εμμονή των απαισιόδοξων σχολιαστών και επενδυτών».

«Το εύρος της [αμερικανικής αγοράς μετοχών] είναι τόσο κακό όσο ποτέ στην ιστορία», έγραψε σε ένα σημείωμα προς τους πελάτες. Αλλά, αυτό, μπορεί να είναι και θετικό, καθώς η άμεση απόδοση μετά από αδύναμο εύρος αγοράς είναι καλύτερη σε σύγκριση με όταν το εύρος της αγοράς μετοχών είναι ισχυρό.

Οι αναλυτές της Barclays είπαν ότι είχαν εντοπίσει ενδεικτικά σημάδια πως οι επενδυτές άρχισαν να εγκαταλείπουν τη απαισιοδοξία. Η αγορά επεκτάθηκε πέρα από αυτές τις μετοχές τεχνολογίας, κάτι που όπως είπε «θα μπορούσε στην πραγματικότητα να είναι ένα προοίμιο για μια έξοδο διαρκείας από το πρόσφατο εύρος συναλλαγών».

Προς το παρόν, οι ταύροι και οι αρκούδες χρησιμοποιούν το φαινόμενο των στενών αγορών για να προωθήσουν τις θέσεις τους. Αλλά το ευρύτερο παγκόσμιο χρηματοπιστωτικό οικοσύστημα μπορεί να είναι πιο αδύναμο για αυτό.

Latest News

Μικτά πρόσημα στη Wall Street, έσπασε πτωτικά το σερί των θετικών εβδομάδων

Αρνητικά επέδρασε το γεγονός ότι η απόδοση του αμερικανικού 10ετούς ομολόγου αναρριχήθηκε στο 4,361% ξεπερνώντας την απόδοση του 3μηνου

Παίρνει ώθηση από την Broadcom η Wall Street

Το πρόσφατο ράλι ανόδου έχει πυροδοτήσει ορισμένες ανησυχίες για μια υπερτιμημένη αγορά που τροφοδοτείται από το μετεκλογικό κλίμα

![Wall Street: «Τρελάθηκαν» τα νούμερα – Οι αιτίες της ανόδου [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/11/trump-wall-600x400.jpg)

«Τρελάθηκαν» τα νούμερα στη Wall Street - Το ράλι και οι εταιρείες που σαρώνουν... [γραφήματα]

Ο ΟΤ παρουσιάζει σήμερα τις εταιρείες με τη μεγαλύτερη κεφαλαιοποίηση στον κόσμο, όπως αυτή διαμορφώνεται μετά το πρόσφατο ράλι των αγορών, ειδικά στις ΗΠΑ

Προβληματίζουν τη Wall Street τα μάκρο, βουτιά για την Adobe

Tο καμπανάκι έναρξης της σημερινής συνεδρίασης το σήμανε ο εκλεγμένος πρόεδρος Ντόναλντ Τραμπ, ο οποίος και αναδείχθηκε από το Time ως το πρόσωπο της χρονιάς

Με ράλι διαπέρασε και τις 20.000 μονάδες ο Nasdaq, ικανοποίηση από τον πληθωρισμό

Ο ευρύτερος χώρος τεχνολογίας οδήγησε σήμερα την Wall Street ψηλότερα - O Dow Jones βρέθηκε υπό μικρή πίεση

Νέο ιστορικό ρεκόρ για το Nasdaq - Ξεπέρασε τις 20.000 μονάδες

Την άνοδο τροφοδότησαν τα στοιχεία για τον πληθωρισμό

Ικανοποίηση από τον πληθωρισμό στη Wall Street

Ο πληθωρισμός διαμορφώθηκε σύμφωνα με τις προβλέψεις και δεν αναμένεται να αλλάξει τις προβλέψεις για τα επόμενα βήματα της Fed

Επιφυλακτικότητα στη Wall Street με «μονομαχία» Oracle - Alphabet

Στάση αναμονής για τα στοιχεία του πληθωρισμού που θα ανακοινωθούν αύριο

Νευρικότητα στη Wall Street - Πιέσεις από Oracle

Πολλά χαρτοφυλάκια κάνουν τις απαραίτητες προσαρμογές με βάση τις εκτιμήσεις

Σε αναζήτηση νέων πηγών εσόδων η Wall Street - Ποια είναι η χήνα με τα χρυσά αβγά

Καθώς οι baby boomers μεγαλώνουν, όλο και περισσότεροι μετατοπίζουν assets σε επενδύσεις που παράγουν εισόδημα

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433