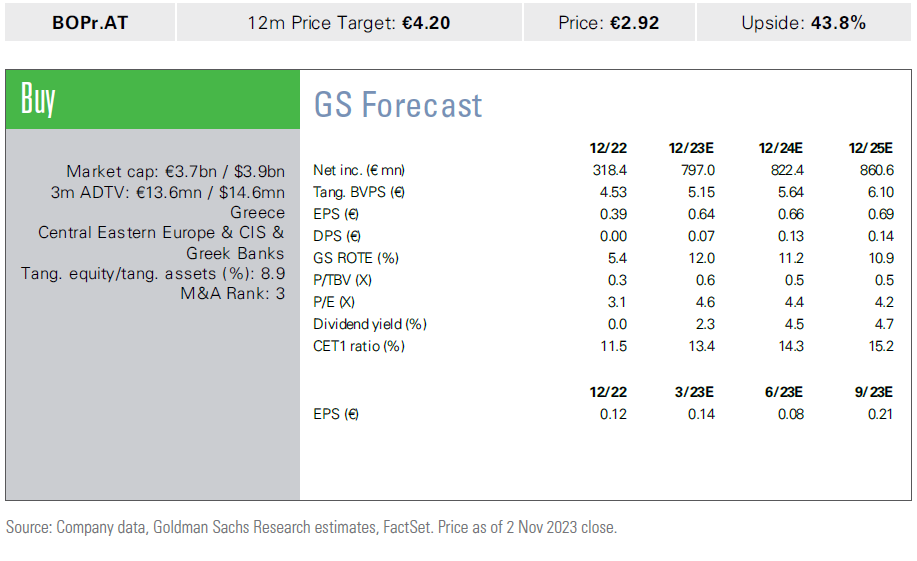

Μακροπρόθεσμη αξία, μετά από τα θετικά αποτελέσματα του τρίτου τριμήνου του 2023, βλέπει στις ελληνικές τράπεζες η Goldman Sachs, διατηρώντας τις συστάσεις για αγορά σε Εθνική και Πειραιώς, και ουδετερότητας για την Eurobank. Οι τιμές στόχοι υποδηλώνουν ανοδικά περιθώρια από 22,6% για τη Eurobank (1,90 ευρώ) και 43,8% για την Πειραιώς (4,20 ευρώ) και 49,7% για την Εθνική (8,40 ευρώ).

Όπως αναφέρει η Goldman Sachs, για την Πειραιώς ξεχώρισε τα σταθερά επιτοκιακά κέρδη (ΝΙΙ) και την απόδοση ιδίων κεφαλαίων (ROTE) στο 18%. Η Εθνική εμφάνισε κέρδη καλύτερα των προσδοκιών, ROTE στο 21% και σταθερή πρόοδος στη μείωση των NPEs. Επίσης, για την Eurobank, ο ROTE ήταν στο 18%, ενώ δόθηκαν και περισσότερες λεπτομέρειες για τη συναλλαγή με την Ελληνική Τράπεζα.

Επενδυτικές τράπεζες: Καμπανάκι για νέα χρηματοπιστωτική κρίση

Για την Πειραιώς

Στις 3 Νοεμβρίου, η Πειραιώς ανακοίνωσε τα οικονομικά αποτελέσματα του 3ου τριμήνου του 2023. Τα καθαρά κέρδη ανήλθαν σε 279 εκατ. ευρώ (που συνεπάγεται ΡΟΤΕ περίπου 18%), τα οποία συγκρίνονται με τις προσδοκίες συναίνεσης για 265 εκατ. ευρώ/ 239 εκατ. ευρώ (που συνεπάγεται υπερκάλυψη κατά περίπου 5%/ 17%). Ο κύριος λόγος για την καλύτερη επίδοση ήταν το ισχυρότερο του αναμενόμενου NII, το οποίο διευρύνθηκε κατά 9% σε τριμηνιαία βάση έναντι 6%/3% που προέβλεπε η GS.

Το οργανικό κόστος κινδύνου διαμορφώθηκε σε 0,84% (έναντι 1,14%/0,84% το β’ και το α’ 3μηνο), με σταθερό δείκτη NPE στο 5,5% και τον δείκτη CET1 να αυξάνεται κατά 60 μ.β. στο 12,9%. Η τράπεζα διατήρησε την καθοδήγηση για 14% κανονικοποιημένο ROTE το 2023-24, σημειώνοντας πιθανούς ανοδικούς κινδύνους. Η Goldman Sachs αναμένει κάποια θετική αντίδραση της αγοράς, δεδομένης της σταθερής βελτίωσης του NII και της θετικής δυναμικής στην κεφαλαιακή θέση/ποιότητα ενεργητικού.

Για την Εθνική

Η Εθνική ανακοίνωσε τα οικονομικά αποτελέσματα του 3ου τριμήνου στις 7 Νοεμβρίου 2023. Τα βασικά PBT ανήλθαν σε 427 εκατ. ευρώ με περίπου 21%/18% ROTE στο γ’ 3μηνο και στο 9μηνο (έναντι των προβλέψεων για >15% το 2023) και τα οποία συγκρίνονται με τα 404 εκατ. ευρώ/394 εκατ. ευρώ που αναμόνονταν. Οι κυριότεροι λόγοι για την καλύτερη επίδοση ήταν το υψηλότερο NII (3% καλύτερη επίδοση) και οι χαμηλότερες υποκείμενες προβλέψεις (16% χαμηλότερες).

Στο 3ο τρίμηνο του 2023, η Εθνική επιτάχυνε τα σχέδια εξυγίανσης των NPEs και ο δείκτης NPEs έφτασε το 3,7% (170 μ.β. που συγκρίνεται με 3% μέσο όρο για την Ευρώπη) περίπου 2 χρόνια νωρίτερα από το χρονοδιάγραμμα σύμφωνα με τη διοίκηση. Το γ’ τρίμηνο, Εθνική κατέγραψε δύο μεγάλα έκτακτα γεγονότα: (1) πρόβλεψη ύψους 61 εκατ. ευρώ που συνδέεται με την ταξινόμηση του χαρτοφυλακίου NPE ως Held-For-Sale και (2) 18 εκατ. ευρώ που σχετίζονται με τις διευκολύνσεις από πλημμύρες και πυρκαγιές. Η εταιρεία αναμένει τώρα ότι τα ΝΙΙ θα κορυφωθούν το δ’ τρίμηνο του 2023 ή αρχές του 2024 (έναντι προηγούμενης πρόβλεψης ότι τα ΝΙΙ θα φθάσουν σε μέγιστα επίπεδα το γ’ τρίμηνο ή το δ’ 3μηνο του 2023). Ο δείκτης CET1 της Εθνική ανήλθε σε 17,9% (+60 μ.β.).

Η Goldman Sachs συμπεραίνει ότι ο συνδυασμός της σταθερής βελτίωσης έναντι των εκτιμήσεων, της βελτίωσης της κεφαλαιακής θέσης και της ποιότητας του ενεργητικού, αλλά και των σχολίων σχετικά με τις ισχυρές προοπτικές για τα NII είναι υποστηρικτικά για το κλίμα.

Για την Eurobank

Η Eurobank ανακοίνωσε στις 9 Νοεμβρίου τα οικονομικά αποτελέσματα του γ’ τριμήνου, ανακοινώνοντας βασικά κέρδη προ φόρων και τόκων (Core PBT) στα 372 εκατ. ευρώ (18% ROTE), το οποίο συγκρίνεται με τα 369 εκατ. ευρώ/365 εκατ. ευρώ που αναμενόταν από την Goldman Sachs και την αγορά (που συνεπάγεται 1-2% υψηλότερα). Η Eurobank ξεκίνησε αντιστάθμιση των NII της, η οποία συνέβαλε στην επιβράδυνση της ανάπτυξης στο τρίμηνο, αλλά θα πρέπει να τη βοηθήσει στην παράταση των υψηλότερων επιτοκιακών περιθωρίων (NIM) για μεγαλύτερο χρονικό διάστημα. Η ευαισθησία του NII της Eurobank εκτιμάται τώρα στο -5% για μείωση των επιτοκίων της ΕΚΤ κατά 100 μ.β., εκτιμά η Goldman Sachs.

Η Eurobank παρουσίασε επίσης πρόσθετες λεπτομέρειες σχετικά με τη συναλλαγή με την Ελληνική Τράπεζα (για την αύξηση του ποσοστού συμμετοχής από 29% σε 55%). Η τράπεζα αναμένει ότι θα ολοκληρωθεί στο δεύτερο ή στο τρίτο τρίμηνο του 2024 και αναμένει ότι θα έχει επίπτωση 80 μ.β. στον δείκτη CET1. Συνολικά, η τράπεζα κατέγραψε δείκτη CET1 στο 16,8% το γ’ τρίμηνο του 2023 (+50 μ.β.) και κατάφερε να μειώσει τον δείκτη NPE στο 4,9% (-30 μ.β.). Η έναρξη αντιστάθμισης κινδύνου μπορεί να συμβάλει στην παράταση των υψηλότερων NIMs για μεγαλύτερο χρονικό διάστημα και, ως εκ τούτου, να είναι υποστηρικτική για τις προοπτικές των NIMs το 2024-25E (μόλις ξεκινήσει ο κύκλος μείωσης των επιτοκίων). Λαμβάνοντας αυτό υπόψη και τη συνεχιζόμενη πρόοδο στον δείκτη CET1/NPE η Goldman Sachs αναμένει οριακά θετική αντίδραση στη μετοχή.

Latest News

Συνάντηση της προέδρου του ΣΒΕ με τον Επιτρόπο Απόστολο Τζιτζικώστα

Συζητήθηκε η ανάγκη εκσυγχρονισμού των μεταφορικών υποδομών στην Ελλάδα, με την πρόεδρο του ΣΒΕ να επισημαίνει ειδικά την υστέρηση στην περιφέρεια

Νέος ρόλος για την Unilever Ελλάδος: Αναλαμβάνει την ευθύνη 14 αγορών

Τη θέση Γενικού Διευθυντή στο νέο Business Unit, με ευθύνη για 14 αγορές, θα αναλάβει ο Γιώργος Τζαβάρας

Χατζηδάκης: Μειώνονται οι τραπεζικές προμήθειες - Πότε θα γίνουν οι ανακοινώσεις

Από το 2025 οι τραπεζικές προμήθειες θα είναι αρκετά χαμηλότερες, με τις παρεμβάσεις που δρομολογεί κυβέρνηση, λέει ο Χατζηδάκης

ΗΡΩΝ PULSE: H «φόρτιση Καθ’ οδόν» δίνει νέα διάσταση στην ηλεκτροκίνηση

Οι συγκεκριμένες λύσεις του ΗΡΩΝΑ αφορούν τόσο το πανελλαδικής εμβέλειας αναπτυσσόμενο δίκτυο φορτιστών HΡΩΝ PULSE όσο και τη νέα, καινοτόμο υπηρεσία επαναφόρτισης ηλεκτροκίνητων οχημάτων «Φόρτιση Καθ' οδόν»

Κρίστιαν Χατζημηνάς (ΕΕΝΕ): Επιτακτική ανάγκη η χώρα να εκμεταλλευθεί τα εύρωστα δημοσιοοικονομικά της

Θα πρέπει να εκμεταλλευθεί και τους ευρωπαϊκούς πόρους, δήλωσε ο Κρίστιαν Χατζημηνάς, πρόεδρος της ΕΕΝΕ

Placement στη ΓΕΚ ΤΕΡΝΑ - Σε διεθνείς επενδυτές και Περιστέρη το 2,53%

Το Latsco Family Office διέθεσε μετοχές σε διεθνείς επενδυτές, στον Γιώργο Περιστέρη και άλλα στελέχη της ΓΕΚ ΤΕΡΝΑ και ΤΕΡΝΑ Ενεργειακή

Τιμή στόχο στα 27 ευρώ ανά μετοχή για τη ΓΕΚ ΤΕΡΝΑ από την Παντελάκης Χρηματιστηριακή

Περιθώριο ανόδου 50% βλέπει για τη ΓΕΚ ΤΕΡΝΑ η Παντελάκης Χρηματιστηριακή, συστήνει Overweight - Επανεκκίνηση κάλυψης

Ο Δρ. Γιώργος Νούνεσης αναλαμβάνει σύμβουλος στην ΕΕ

Ο Δρ. Γιώργος Νούνεσης είναι Διευθυντής και Πρόεδρος του Δ.Σ. του Εθνικού Κέντρου Φυσικών Επιστημών «Δημόκριτος», για δεύτερη συνεχόμενη θητεία μέχρι το 2025

Ο Άλκης Νικηφοριάδης νέος Chief Operating Officer στο SHOPFLIX

O Άλκης Νικηφοριάδης θα αναλάβει το Εμπορικό και τα Οperations του SHOPFLIX

Η ΔΕΗ ξεκινά την παραγωγή ενέργειας από ΑΠΕ στην Ιταλία

Ο Όμιλος ΔΕΗ ενισχύει το πράσινο χαρτοφυλάκιο του με την προσθήκη των σταθμών Carcarello και Luxenia, ισχύος 20 MW και 12 MW αντίστοιχα

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433